Fidelity | Kronberg, 26.09.2016.

Fidelity | Kronberg, 26.09.2016.

Rick Patel, Fondsmanager US-Anleihen: Schwindet das Vertrauen des Markts in die Regierung, könnten die Wachstumserwartungen sinken und US-Staatsanleihen zu einer Rally ansetzen

Peter Khan, Fondsmanager globale Anleihen: Ich gewichte nicht-zyklische Branchen über, die vergleichsweise immun gegen Wahlzyklen sind

Steve Ellis, Fondsmanager Schwellenländeranleihen: Protektionistische Töne beider Präsidentschaftskandidaten stellen für die Schwellenländer ein erhebliches Risiko dar

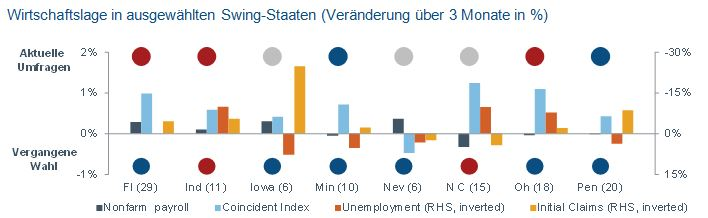

Kronberg im Taunus, 28. September 2016 – Wird es Donald Trump gelingen, seine zunehmende Beliebtheit im Land auch in einen Sieg im Wahlkollegium umzumünzen? Aus jüngsten Umfragen geht hervor, dass Trump alle 29 noch unentschiedenen sogenannten Swing-Staaten und mindestens einen eher für die Demokraten stimmenden Bundesstaat gewinnen muss, um als Sieger aus den Wahlen hervorzugehen. Die Chancen, dass ihm das gelingt, liegen derzeit bei 39 Prozent. (Quelle: FiveThirtyEight, 19.09.16). Bei früheren Wahlen gab es einen engen Zusammenhang zwischen der Wirtschaftslage in den Swing-Staaten und ihrem Wahlergebnis. In Zeiten wirtschaftlichen Aufschwungs stimmten die Wähler meist für den Status quo. Die Grafik unten zeigt jedoch, dass diese Regel nicht mehr gilt. Denn in einigen Bundesstaaten wie dem demokratisch regierten Florida hat in Umfragen trotz florierender Wirtschaft momentan der republikanische Kandidat die Nase vorn. Damit wird der Wahlausgang unvorhersehbarer.

Quelle: Haver Analytics, Schätzungen von Fidelity, 19. September 2016. Veränderung über 3 Monate bis 31. August 2016. Balken über der Nulllinie stehen für eine positive Wirtschaftsentwicklung. Zahlen in Klammern sind die Stimmen des Staates im Wahlkollegium.

Wie groß der Einfluss des US-Präsidenten ist, hängt im Wesentlichen davon ab, ob seine Partei in dem aus Repräsentantenhaus und Senat bestehenden Kongress das Sagen hat. Mit hoher Wahrscheinlichkeit werden die Republikaner die Wahlen zum Repräsentantenhaus für sich entscheiden. Knapper dürfte es im Senat ausgehen. Von den 34 Senatssitzen halten die Republikaner zurzeit 24. Mit einem demokratischen Präsidenten und einem von Republikanern geführten Kongress bliebe alles beim Alten. Der Kongress würde wohl wichtige Reformen der Demokraten blockieren. Ein gespaltener Kongress könnte politischen Stillstand bedeuten, da es keiner der beiden Parteien gelingen dürfte, einen Politikwechsel herbeizuführen. Und selbst wenn ein und dieselbe Partei den Präsidenten stellt und im Kongress das Sagen hat, wäre damit politischer Fortschritt nicht garantiert, tun sich doch in der Republikanischen Partei tiefe Gräben auf.

Protektionismus hat sich zu einem der wichtigsten Themen entwickelt. Wie ist es dazu gekommen? Schließlich haben Globalisierung und der damit verbundene freie Warenverkehr sowie die Freizügigkeit zu einem höheren Lebensstandard beigetragen. Aber davon profitieren nicht alle gleichermaßen. So steigen die Löhne von Geringverdienern in den Industrieländern tendenziell langsamer als die von Spitzenverdienern. Die zunehmend empfundene Ungleichheit und die Sorge, immer mehr Jobs könnten in Billiglohnländer abwandern, lässt bei vielen den Eindruck entstehen, zu den Verlierern der Globalisierung zu gehören. Beide Präsidentschaftskandidaten haben diese Stimmung aufgegriffen, mit verstärkt protektionistischer Rhetorik machen sich beide Politiker Forderungen der Populisten zu Eigen. Das könnte erhebliche Folgen für die amerikanische wie die globale Wirtschaft haben und Risiken bergen.

Rick Patel, Fondsmanager US-Anleihen:

„Auf längere Sicht werden die allgemeinen Wirtschaftsdaten und weniger der Wahlausgang den Konjunkturausblick bestimmen. Schwindet jedoch das Vertrauen der Marktteilnehmer in die Regierung, könnten damit die Wachstumserwartungen sinken, US-Staatsanleihen zu einer Rally ansetzen und der Dollar wegen der Flucht in sichere Häfen weiter aufwerten. Andererseits könnten die von beiden Kandidaten versprochenen höheren Infrastrukturausgaben eine vermehrte Ausgabe von Staatsanleihen und damit eine Versteilung der Treasury-Kurve bewirken. Dazu muss jedoch erst eine Haushaltsreform den nach meiner Einschätzung wohl von Republikanern geführten Kongress passieren. Ob das gelingt, bleibt abzuwarten. Letztlich aber werden die Wirtschaftslage in Amerika und weltweit sowie die Maßnahmen der Zentralbank die Neigung der US-Renditekurve bestimmen. Ich habe meine Fonds in Erwartung einer steileren Kurve positioniert, um sie vor den Folgen einer protektionistischer werdenden Politik zu schützen.“

Peter Khan, Fondsmanager globale Anleihen:

„Ein Weißes Haus und ein Kongress unter Führung unterschiedlicher Parteien wird, so die landläufige Meinung, die Privatwirtschaft vor einer überaktiven Regierung schützen. Ich gehe von politischem Stillstand aus. Beide Kandidaten halten zusätzliche Impulse für eine stärkere Kreditvergabe der Banken für nötig. Welche Rolle dabei die Regulierung der Finanzmärkte spielen soll und wie sie die Branche verändert wird, darüber gehen ihre Meinungen auseinander. Pharmaunternehmen sind in diesem Wahlkampf ins Kreuzfeuer der Kritik geraten, und ihre Preispolitik ist zu einem zentralen Wahlkampfthema geworden. In ihren Anleihen ist das Risiko von Preisobergrenzen für Medikamente weitgehend eingepreist. Aber die mächtige Pharma-Lobby dürfte durchgreifende Veränderungen zu verhindern wissen. Kursrückschläge werde ich daher für Käufe nutzen. Der massive Investitionsstau in der Infrastruktur wiederum ist ein Segen für die Bauwirtschaft, und zwar ungeachtet des Wahlausgangs. Welche Vorhaben letztlich die gesetzgeberische Hürde nehmen, ist unklar. Ich gewichte daher nicht-zyklische Branchen über, die vergleichsweise immun gegen Wahlzyklen sind.“

Steve Ellis – Fondsmanager Schwellenländeranleihen:

„Die protektionistischen Töne beider US-Präsidentschaftskandidaten stellen für die Schwellenländer ein erhebliches Risiko dar. Schließlich wurde ihr Wachstum in den letzten 20 Jahren größtenteils durch den Wegfall von Handelsbarrieren und die Globalisierung der Kapitalmärkte angefacht. Unter einer Politik, die Amerikas Wirtschaft vor ausländischer Konkurrenz schützt, hätte Mexiko am meisten zu leiden. Schon die angedrohte Neuverhandlung des NAFTA-Abkommens hat für Verkaufsdruck auf den Peso gesorgt. Und bleibt die Ratifizierung der Transpazifischen Partnerschaft aus, könnte das von erheblichem Nachteil für südostasiatische Länder wie Vietnam und Malaysia sein. Ich habe daher Lokalwährungsanleihen in meinen Total-Return-Fonds unter- und Unternehmensanleihen übergewichtet. Bei Letzteren konzentriere ich mich auf defensive Titel.“