Fidelity | Kronberg, 04.10.2017.

Fidelity | Kronberg, 04.10.2017.

Die Debatte um den Nutzen aktiven Fondsmanagements, die Ausrichtung der Anbieter auf das Kundeninteresse und die Transparenz von Gebühren wird immer intensiver geführt. Vor diesem Hintergrund hat sich Fidelity International dazu entschieden, die Gebührenstruktur für seine Leistungen grundlegend zu ändern.

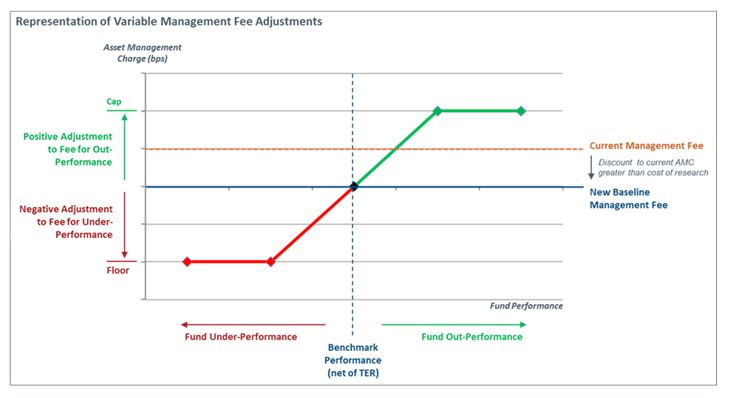

Fidelity International führt bei seinen aktiv gemanagten Aktienfonds für Kunden weltweit ein neues Gebührenmodell ein, das eine variable Managementgebühr umfasst. Dabei wird die bisherige jährliche Managementgebühr reduziert und um eine variable Managementgebühr ergänzt. Diese knüpft symmetrisch an die Wertentwicklung der Fonds an. Die variable Managementgebühr stellt faktisch einen gleitenden Tarif dar. Risiko und Rendite werden in beide Richtungen geteilt – ein Mechanismus, der auch als „Fulcrum Fee“ bezeichnet wird.

Das heißt: Wenn die Fonds eine Outperformance nach Kosten erzielen, wird Fidelity an dem Mehrertrag beteiligt. Entwickelt sich die Anlage dagegen nur analog zur Benchmark oder schwächer, wird der Kunde unter der neuen Regelung mit geringeren Gebühren belastet als bisher. Dabei bewegt sich der Gebührensatz innerhalb einer Bandbreite, die durch eine vorgegebene Höchstgrenze (Cap) und ein bestimmtes Mindestniveau (Collar) definiert ist. Das neue Gebührenmodell wird zusätzlich zu dem bereits bestehenden Gebührenmodell eingeführt. Damit kann der Kunde künftig zwischen zwei Modellen wählen.

Brian Conroy, President von Fidelity International, sagt: „Wir wollen mit der Neuregelung demonstrieren, dass wir bei unseren aktiv gemanagten Strategien unser Bestes geben. Daher werden wir dort keine fixe Gebühr mehr erheben, sondern werden entsprechend unserer Leistung für unsere Kunden entlohnt. Mit diesem Schritt wird unser Geschäftserfolg enger an die Wertentwicklung der Kundenportfolios verknüpft, und wir glauben, dass Anleger und Aufsichtsbehörden genau das von uns erwarten. Im Unterschied zu erfolgsabhängigen Gebührenregelungen bei anderen Anbietern zeichnet sich unser Modell dadurch aus, dass bei einer Underperformance die Gebührenbelastung für den Kunden verringert wird.“

Fidelity International informiert bei dieser Gelegenheit auch über die Position zu den Vorgaben der MIFID-II-Richtlinie in punkto Kostenausweis für externes Research. Fidelity unterstützt die Zielsetzung der Vorschriften uneingeschränkt, ist aber der Ansicht, dass sich die Diskussion einseitig darauf konzentriert, welches Verfahren die einzelnen Asset Manager bei der Bezahlung externer Researchleistungen nutzen werden. Im Mittelpunkt sollten stattdessen die gesamten Kosten für die erbrachten Asset-Management-Services und der jeweilige Nutzen stehen. Außerdem ist das Geschäftsmodell von Fidelity International seiner Natur nach global – sowohl von der Anlegerbasis her als auch hinsichtlich des Zugangs der Kunden zur globalen Researchplattform. Das bedeutet, dass das gesamte Unternehmen einen einheitlichen Ansatz verfolgen muss.

Aus diesem Grund hat sich Fidelity International in Bezug auf die Bezahlung von externem Research für das so genannte CSA-RPA-Modell entschieden. Die gleichzeitige Verringerung der Basis- Managementgebühr wird die aus externen Researchleistungen resultierende Gebührenbelastung der Kunden mehr als kompensieren. Nach Überzeugung von Fidelity International ist das CSA-RPA-Modell * eine flexible, transparente und global einheitliche Methode, um Zugang zu externen Informationen zu erhalten, die zur Unterstützung des aktiven Managementprozesses notwendig sind.

Für diejenigen Anleger, denen es nur auf eine Verringerung der Gebühren ankommt und die kein Entgelt für einen aktiven Ansatz zahlen wollen, wird Fidelity die erfolgreiche Palette kostengünstiger Indexfonds auf globaler Basis und für alle Kunden zugänglich ausweiten.

Brian Conroy kommentiert: „Wir haben uns eingehend mit den Auswirkungen der neuen regulatorischen Anforderungen beschäftigt. Dazu haben wir auch eine kürzlich veröffentlichte Marktanalyse der britischen Aufsichtsbehörde berücksichtigt, die sich mit der unzureichenden Innovation in unserer Branche bei den Gebührenstrukturen beschäftigt. Vor diesem Hintergrund halten wir einen grundlegenden Wandel bei der Erhebung von Gebühren von unseren Kunden für erforderlich. Es ist unser Ziel, unseren Kunden sowohl eine bedarfsgerechte Auswahl an Anlageprodukten zu bieten als auch Mehrwert zu liefern. Deshalb werden die von uns erbrachten Leistungen im Zuge der genannten Änderungen noch unmittelbarer an die Bedürfnisse und Erwartungen unserer Anleger geknüpft. Wir freuen uns darauf, diese Änderungen in den kommenden Monaten zusammen mit unseren Kunden eingehend zu erörtern und umzusetzen.“

*CSA = Commission Sharing Agreements; RPA = Research Payment Account. Hintergrund: Die EU-Richtlinie MIFID II sieht drei Möglichkeiten für die Begleichung der Kosten von externem Research vor:

• Direkte Begleichung durch den Asset Manager

• Direkte Belastung des jeweiligen Kundenportfolios zugunsten eines Research Payment Account (RPA)

• Gemeinsam mit den Transaktionsgebühren belastete (und separat ausgewiesene) Kosten zugunsten eines Research Payment Account („CSA-RPA-Modell“)