![]() Fidelity | Kronberg, 04.12.2018.

Fidelity | Kronberg, 04.12.2018.

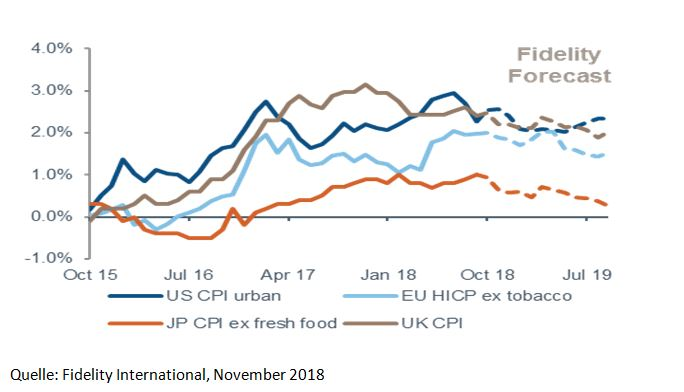

Ende der ultralockeren Geldpolitik erfordert Rückbesinnung auf Fundamentaldaten und aktives Management. Gute Perspektiven für US-Aktien mit starken Bilanzen. Stabile Inflation – vorausgesetzt, es kommt zu keinem Schub bei Rohstoffpreisen.

Das Ende einer Dekade lockerer Geldpolitik und die abgeflachte Konjunkturentwicklung werden 2019 die dominierenden Themen an den Kapitalmärkten sein. Eine Herausforderung wird zudem sein, Nachrichten zu politischen Turbulenzen und Handelsspannungen richtig einzuordnen und nicht überzubewerten. Anleger sollten ihr Augenmerk stärker auf Fundamentaldaten lenken.

Aktien: US-Gewinne im Fokus – Störfaktoren ausblenden

Aus Sicht von Romain Boscher, Chefanlagestratege für globale Aktien bei Fidelity International, versprechen die US-Börsen auch 2019 Anlagechancen. Nachdem US-Unternehmen in diesem Jahr von Sondereffekten wie der Steuerreform und einem gelockerten regulatorischen Umfeld profitierten, sollte sich die Gewinnsituation wieder auf einem Niveau von acht bis neun Prozent normalisieren. Während beispielsweise in der Automobilbranche das Ende des Konjunkturzyklus unmittelbar bevorsteht, liegt es in anderen Sektoren noch in einiger Ferne. Viele Unternehmen befinden sich mitten in einem Investitionszyklus, der mit einem Volumen von einer Billion US-Dollar zu den umfangreichsten seit den 1960er-Jahren zählt. 2019 sollten davon nicht nur Technologiefirmen und der Unternehmens-Dienstleistungssektor, sondern auch viele andere Branchen profitieren. Engmaschig beobachtet werden sollte allerdings, ob und in welchem Umfang Unternehmen steigende Löhne an die Konsumenten weitergeben können. Das gilt vor allem für arbeitsintensive Branchen.

Global gehen von steigenden Zinsen und der hohen Verschuldung die größten Risiken für die Aktienmärkte aus. In den vergangenen zwei Jahren ist das globale durchschnittliche Zinsniveau auf 2,2 Prozent gestiegen und nähert sich einem neuen Höchststand, den wir bei rund 2,5 Prozent sehen. Ein Anstieg über diese Marke könnte eine neue Finanzkrise auslösen. Ein solches Risiko wird jedoch keine Zentralbank eingehen wollen. Da sich Anleiherisiken leicht auf die Aktienmärkte übertragen können, beobachten wir die Situation in Italien und vor allem in China sehr aufmerksam.

Deutsche Aktien: Moderates Aufwärtspotenzial dank leicht steigender Unternehmensgewinne

Für deutsche Aktien sieht Christian von Engelbrechten, Fondsmanager des Fidelity Germany Fund, 2019 gute Chancen für eine moderat positive Marktentwicklung. Eine weiter wachsende globale Konjunktur und leicht steigende Unternehmensgewinne sollten im nächsten Jahr für positive Impulse sorgen. Zudem sind in den Kursen deutscher Aktien bereits viele negative Faktoren eingepreist. Wenn also einige Unternehmen ihre Gewinnprognosen nach unten revidieren müssen, sollte dies im Gesamtmarkt keine großen Verwerfungen nach sich ziehen. Aussichtsreich erscheinen vor allem weniger konjunkturabhängige Unternehmen, die mit Innovationen und neuen Produkten Marktanteile gewinnen und überdurchschnittlich wachsen können. Diese sollten vor allem in den Branchen Gesundheit und Technologie zu finden sein.

Anleihen: Zinswende lässt Renditen steigen und Risikoprämien an Bedeutung gewinnen

Mit dem Liquiditätsentzug der wichtigsten Zentralbanken nehmen die Schwankungen an den Kapitalmärkten zu. In solchen Phasen wird nach Einschätzung von Martin Dropkin, globaler Leiter des Anleihe-Research bei Fidelity International, die Titelselektion und der Fokus auf Qualität wichtiger. Dropkin erwartet, dass die US-Notenbank Fed Mitte 2019 eine Verschnaufpause bei ihrem Straffungszyklus einlegen wird. Dann nämlich werden sich die weniger lockeren Finanzierungsbedingungen und die Handelsbeschränkungen in der Realwirtschaft bemerkbar machen. Dies sollte die Renditen zehnjähriger US-Staatsanleihen bei drei Prozent verankern und bei Schwellenländeranleihen für eine gewisse Entlastung sorgen.

Bei Unternehmensanleihen sollten Anleger mit Blick auf das Ende des Kreditzyklus mehr Vorsicht walten lassen. Ein verlangsamtes Wachstum und die hohe Verschuldung werden die Risikoaufschläge früher oder später in die Höhe treiben. Gerade hochverzinslichen Papieren mit BBB-Rating könnte bei nachlassendem Gewinnwachstum eine Herabstufung drohen. Profitieren sollten andererseits Unternehmen mit starken Bilanzen und einer soliden Kapitalstruktur.

Auch wenn 2019 die Inflation das zentrale Risiko sein sollte, ist nicht mit einem deutlichen Preisauftrieb zu rechnen. Bei einer unerwartet starken Konjunktur in den USA können die Löhne zwar anziehen. Da die Produktivität parallel dazu nach oben tendiert, sollte der Inflationsdruck verhalten bleiben – vorausgesetzt, es kommt zu keinem deutlichen Schub bei den Rohstoffpreisen.

Grafik: Die Inflation sollte stabil bleiben

Den Marktausblick können Sie hier herunterladen.

Risikohinweis

Die FIL Investment Services GmbH veröffentlicht ausschließlich produktbezogene sowie allgemeine Informationen und erteilt keine Anlageempfehlungen. Wertentwicklungen in der Vergangenheit erlauben keine Rückschlüsse auf die künftige Entwicklung. Den Chancen, die mit Anlagen in Investmentfonds verbunden sind, stehen Risiken gegenüber. So kann etwa der Wert der Fondsanteile schwanken und ist nicht garantiert. Überdies reduzieren individuelle Kosten und Gebühren die Wertentwicklung.

Eine Anlageentscheidung sollte in jedem Fall auf Grundlage der wesentlichen Anlegerinformationen und dem KIID (Key Investor Information Document), des letzten Geschäftsberichtes und – sofern nachfolgend veröffentlicht – des jüngsten Halbjahresberichtes getroffen werden. Diese Unterlagen sind die allein verbindliche Grundlage des Kaufes. Sie erhalten diese Unterlagen kostenlos bei FIL Investment Services GmbH, Postfach 200237, 60606 Frankfurt/Main oder über www.fidelity.de. Alle Angaben per 30.09.2018. Weitere Informationen finden Sie unter www.fidelity.de und unter www.ffb.de

*****

Bei Rückfragen wenden Sie sich bitte an:

Fidelity International, Unternehmenskommunikation

Annette Matzke

Leiterin Unternehmenskommunikation

Telefon 0 61 73.5 09-38 71

annette.matzke@fil.com

Anette Tepel

Pressesprecherin

Telefon 0 61 73.5 09-38 73

anette.tepel@fil.com

presse@fil.com

www.fidelity.de/presse

Über Fidelity

Fidelity International bietet erstklassige Investment- und Altersvorsorgelösungen an. Das unabhängige Unternehmen in Privatbesitz verwaltet 265,6 Milliarden Euro (Assets under Management) für Anleger in Europa, Asien, Australien und Südamerika. Zu den Kunden von Fidelity gehören Privatanleger, Finanzberater, Vermögensverwalter, Family Offices, Banken, Versicherungen, Altersvorsorgeeinrichtungen, Unternehmen und Staatsfonds. Neben hauseigenen Fonds können Anleger in einigen Ländern auf Fondsplattformen von Fidelity auch Anlageprodukte anderer Anbieter erwerben und verwahren. Diese Assets under Administration betragen 91,3 Milliarden Euro.

Fidelity International wurde 1969 gegründet und befindet sich im Besitz des Managements und der Gründerfamilie. Fidelity ist davon überzeugt, dass ein aktives Fondsmanagement und die Einzeltitelauswahl auf Grundlage fundierter Unternehmensanalysen Anlegern echten Mehrwert liefern. Daher verfügt Fidelity über eines der größten Research-Netzwerke mit rund 400 Anlageexperten weltweit. Sie nehmen jährlich an rund 16.000 Gesprächen mit Unternehmen teil, um sich ein umfassendes Bild über deren Situation und Aussichten machen zu können. Darüber hinaus testet Fidelity neue Publikumsfonds zuerst mit eigenem Geld, bevor sie auf den Markt kommen. Zahlreiche Auszeichnungen für Fidelity und seine Produkte sind ein Beleg dafür, dass der verfolgte Investmentansatz erfolgreich ist.

In Deutschland ist Fidelity International seit 1992 tätig, beschäftigt rund 300 Mitarbeiter und betreut ein Kundenvermögen von 39,3 Milliarden Euro. Fidelity vereint hierzulande unter seinem Dach eine der führenden Fondsgesellschaften und mit der FFB eine der größten unabhängigen Fondsbanken. Die FFB konzentriert sich auf Dienstleistungen rund um Anleger und ihre Vermögensziele. Sie richtet ihre Services an Finanzberater, Investmentgesellschaften, Versicherungen und Banken, die über die Plattform unter anderem mehr als 8.000 Fonds und über 550 ETFs von über 200 in- und ausländischen Anbietern kaufen und verwahren können. Die FFB betreut ein Vermögen von 21,3 Milliarden Euro in rund 600.000 Kundendepots. In der Asset Management-Sparte verwaltet Fidelity in Deutschland ein Fondsvolumen von 20,9 Milliarden Euro (davon werden 2,8 Milliarden Euro durch die FFB administriert). Fidelity International bietet in Deutschland 153 Publikumsfonds an, die über mehr als 1.000 Kooperationspartner vertrieben werden. Darüber hinaus können Anleger sowohl Fonds von Fidelity als auch von Drittanbietern direkt bei Fidelity erwerben.

Alle Angaben per 30.09.2018. Weitere Informationen finden Sie unter www.fidelity.de und www.ffb.de

Herausgeber

FIL Investment Services GmbH, Kastanienhöhe 1, 61476 Kronberg im Taunus

Geschäftsführer: Ferdinand-Alexander Leisten (Sprecher), Dr. Andreas Prechtel

Registergericht: Amtsgericht Königstein im Taunus HRB 6111

CC_D_48