Kann der Value-Stil nach vielen Jahren der Underperformance wieder auf die Erfolgsbühne zurückkehren? Philippe Denef, CIO Quantitative Equity, wirft einen Blick auf die Zukunft von Value-Aktien.

Kann der Value-Stil jetzt, nach vielen Jahren der Underperformance, sein Comeback feiern?

Die Analyse von Faktorpositionierung und Bewertungen zeigt, dass Anleger aggressiver als sonst einfach „das kaufen, was funktioniert“. Die Faktoren ‚Momentum‘ und ‚Wachstum‘ waren selten teurer als aktuell. Dasselbe gilt für den Faktor ‚Geringe Volatilität‘, da Anleger vor dem Hintergrund zunehmender Ungewissheit und der durch die große Finanzkrise von 2008 verursachten Risikoaversion in defensive Marktsegmente und Strategien strömten. Anleger scharten sich um hochwertige Wachstumsaktien – man denke an die FAANG-Titel – und wähnten sich für einen Konjunkturabschwung gut positioniert. Könnte man also sagen, dass das Thema Bewertung nun keine Rolle mehr spielt? Was können wir künftig von Substanzwerten erwarten?

Wenngleich Value-Faktor und Value-Stil selten so günstig waren, benötigen sie fundamentale Unterstützung durch die Wirtschaft, weniger politische Ungewissheit und steigende Anleihenrenditen, um an nachhaltigem Momentum zu gewinnen.

In den vergangenen zehn Jahren waren die Faktoren ‚Value‘, ‚Zyklizität‘ und ‚geringere Qualität‘ (d.h. geringere Rentabilität oder Eigenkapitalrendite) sehr stark mit fallenden Anleiherenditen, sich abflachenden Renditekurven und zunehmender Unsicherheit korreliert. Aktuell sind die Renditekurven flach oder in einigen globalen Märkten sogar invertiert. Gleichzeitig scheinen die Zentralbanken bereit zu sein, die geldpolitischen Bedingungen noch weiter zu lockern und einen neuen, weltweit synchronisierten Zyklus von Zinssenkungen einzuleiten.

Zweifellos werden die kurzfristigen Zinsen weiter fallen. Aber es könnte sich durchaus auch ein Szenario steiler verlaufender Zinskurven einstellen. Vor allem dann, wenn die Märkte davon ausgehen, dass es dem geldpolitischen Anreiz (eventuell später ergänzt durch einen zusätzlichen haushaltspolitischen Anreiz) gelingen wird, den Wachstumsmotor wieder anzukurbeln. Gewiss fallen einige makroökonomische Indikatoren, wie die Einkaufsmanagerindizes für das produzierende Gewerbe, schnell. Jedoch ist der Marktkonsens von derartigem Pessimismus geprägt, dass künftige positive Überraschungen durchaus möglich sind. Für gewöhnlich treten Rückschläge vor allem dann nicht ein, wenn alle mit ihnen rechnen!

Der Handelskrieg zwischen China und den USA könnte sich unerwartet entspannen, wenn die US-Präsidentschaftswahl näher rückt. Und in Europa könnte die neue Europäische Kommission ehrgeizige Reformen und Anreizprogramme einleiten. Kurz zusammengefasst könnten die politischen Ungewissheiten nachlassen, während bei den makroökonomischen Zahlen positive Überraschungen möglich sind und die Renditekurven von nun an (wenn auch nur geringfügig) steiler verläuft.

Die Bewertung des Value-Stils hat Niveaus erreicht, die es in den vergangenen zehn Jahren selten gegeben hat. Die breite Streuung der Bewertungen zwischen den billigsten und den teuersten Aktien bietet einen guten Puffer für die kommenden Monate und schafft Gelegenheiten bei Substanzwerten und Aktien höherer Volatilität.

Demgegenüber wirken die Faktoren und Stile Momentum, Qualität und Wachstum, die von wachsender Unsicherheit und Risikoabneigung der Anleger profitiert haben, jetzt sehr teuer.

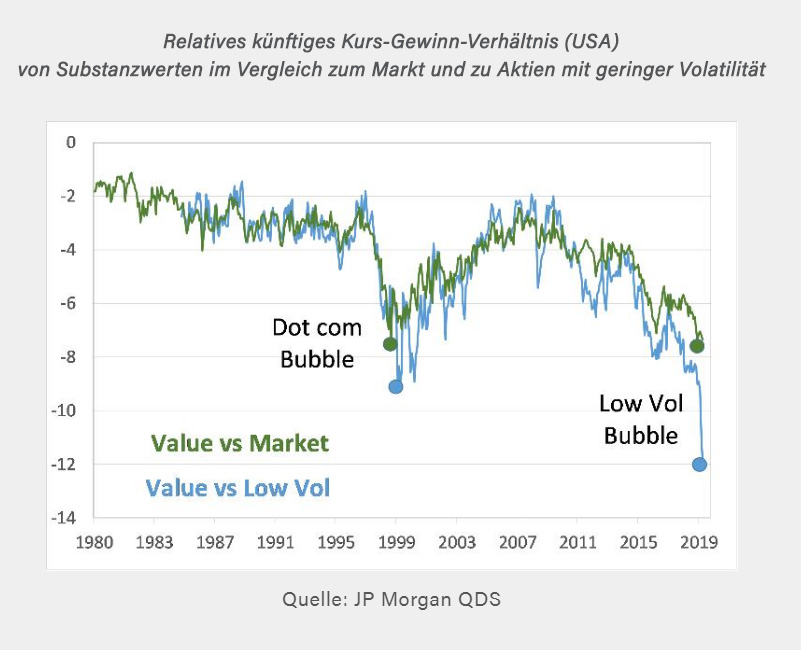

Wie die untenstehende Grafik zeigt, war die Bewertungslücke zwischen Aktien mit geringer Volatilität und Substanzwerten in der jüngeren Geschichte noch nie so groß. Sollten die makroökonomischen Daten für weitere Enttäuschung sorgen, dann könnten diese früheren Gewinner die Hauptlast einer Korrektur zu tragen haben, da Anleger schnell ihre Gewinne mitnehmen. Zudem könnten Low Vol-Aktien eine Underperformance verzeichnen, wenn sich die makroökonomischen Bedingungen schneller verbessern als zurzeit angenommen.

Was also braucht der Value-Stil für eine Renaissance? Entweder eine erneute, nachhaltige Beschleunigung des weltweiten Wachstums oder eine ausgewachsene Rezession, die eine Neubepreisung der Prämien und eine Underperformance des Quality-Momentum-Stils verursachen würde.

Wir behaupten nicht, dass der langfristige Aufwärtstrend von Aktien mit geringer Volatilität und hoher Qualität, die aufgrund des langfristigen Rückgangs der Renditen teurer werden, bald enden wird. Es gibt jedoch potenzielle Katalysatoren, die zum Jahresende hin für eine Rotation zugunsten des Value-Stils sorgen könnten. Hierzu gehören die starke Divergenz der Bewertungen, extreme Positionen zugunsten der defensiven Sektoren und Qualitätsstilen und -faktoren, das unterschätzte Potenzial für positive Überraschungen an den makroökonomischen und geopolitischen Fronten sowie eine taktische Korrektur und Versteilerung der Renditekurven.

Zu guter Letzt sollten wir nicht vergessen, was in den 1970er Jahren mit den sogenannten „Nifty 50“-Aktien, den damaligen Lieblingen des Marktes, geschah. Bei ihnen handelte es sich um hochwertige Wachstumsaktien mit starkem Momentum, stabilen Gewinnen und geringer Volatilität, die aber sehr teuer waren. Sie verzeichneten schließlich eine Underperformance, als die Begeisterung nachließ und die Blase platzte, obwohl sie weiterhin lieferten, was sie versprochen hatten. Letztendlich spielte die relative Bewertung doch eine entscheidende Rolle.