SJB | Korschenbroich, 04.11.2011.

Der Templeton Growth Fund ist einer der ältesten, bekanntesten und langfristig erfolgreichsten globalen Aktienfonds. Seit einigen Jahren bietet er allen Investoren nicht nur die in US-Dollar notierte Variante des Fonds, sondern auch eine mit dem Euro als FondsWährung operierende Anteilsklasse an. Der Templeton Growth (Euro) Fund (WKN A0B9KE, ISIN LU0188152069) wurde am 15. März 2004 aufgelegt und ist damit ziemlich genau 50 Jahre jünger als die US-Version des Templeton-Flaggschiffs. Der breit streuende internationale Aktienfonds nutzt den MSCI World Index als Benchmark und hat ein FondsVolumen von 4,05 Milliarden Euro aufzuweisen. Derzeit setzt sich das Portfolio aus 111 Einzeltiteln zusammen.

Der Templeton Growth Fund ist einer der ältesten, bekanntesten und langfristig erfolgreichsten globalen Aktienfonds. Seit einigen Jahren bietet er allen Investoren nicht nur die in US-Dollar notierte Variante des Fonds, sondern auch eine mit dem Euro als FondsWährung operierende Anteilsklasse an. Der Templeton Growth (Euro) Fund (WKN A0B9KE, ISIN LU0188152069) wurde am 15. März 2004 aufgelegt und ist damit ziemlich genau 50 Jahre jünger als die US-Version des Templeton-Flaggschiffs. Der breit streuende internationale Aktienfonds nutzt den MSCI World Index als Benchmark und hat ein FondsVolumen von 4,05 Milliarden Euro aufzuweisen. Derzeit setzt sich das Portfolio aus 111 Einzeltiteln zusammen.

Seit März 2011 besitzt der Templeton Growth Fund mit Norman Boersma einen neuen FondsManager, der Cindy Sweeting abgelöst hat. Die Investmentprinzipien, die den Fonds groß gemacht haben, bleiben aber die gleichen, betont Boersma, der Managementstil verändert sich nicht. Die Strategie des Fonds ist weiterhin auf Value-Titel ausgerichtet, die langfristiges Aufwärtspotenzial versprechen und aktuell ein günstiges Bewertungsniveau aufweisen. Der Anlagehorizont beträgt mindestens fünf Jahre, die lange Haltedauer der ausgewählten Aktien geht mit einer geringen Umschlagshäufigkeit im Portfolio einher, die nur etwa 20 Prozent pro Jahr beträgt.

Der Investmentansatz des Fonds, global nach unterbewerteten Aktien zu suchen, geht auf dessen Gründer Sir John Templeton zurück und besitzt auch heute weiter seine Gültigkeit, wie Boersma betont. Die Value-Strategie habe in den letzten Jahrzehnten die Growth-Strategie regelmäßig outperformed. Die letzten drei bis vier Jahre seien allerdings schwierig gewesen, gibt Boersma zu, hier gab es eine Durststrecke bei der Rendite. Der Value-Gedanke als Grundlage der Investmentphilosophie des Templeton Growth Fund bleibe aber auch in der aktuell schwierigen Marktphase erhalten. Zu den Eigenschaften eines Value-Investors gehöre eben auch „Geduld“, so Boersma weiter, und diese werde aktuell einem Test unterzogen. Der Fonds setze auf Kontinuität und zweifle nicht an seinen Prinzipien, die über sechzig Jahre in unterschiedlichsten Marktumgebungen und -zyklen erfolgreich gewesen seien. Welche Performanceergebnisse konnte der Templeton Growth (Euro) Fund mit seiner Value-Strategie zuletzt erzielen?

FondsEntwicklung. Übersichtlich.

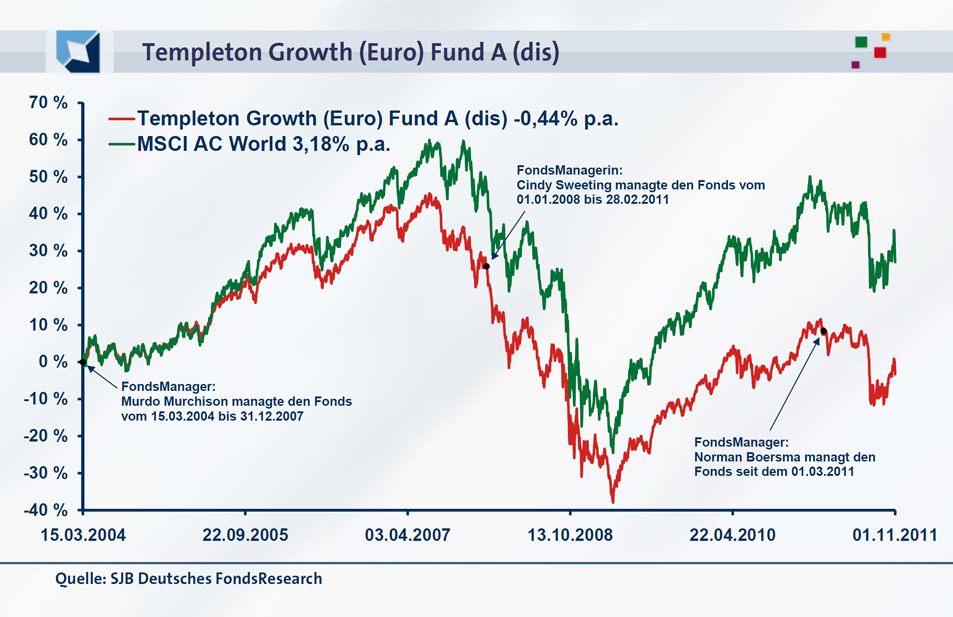

In den gut sieben Jahren seit Auflegung hat der Templeton Growth (Euro) Fund eine Rendite von -0,44 Prozent p.a. in Euro vorzuweisen – ein klarer Hinweis auf die angesprochenen „Schwierigkeiten“, die Value-Investoren zuletzt durchzustehen hatten. Der Vergleichsindex MSCI World brachte es im selben Zeitraum immerhin auf ein Plus von +3,18 Prozent p.a. Dass gerade die letzten Jahre eine wenig erfreuliche Zeit für die Anlagestrategie „Value“ darstellten, zeigt sich auch beim Wechsel auf den mittelfristigen Zeithorizont. Hier setzt sich der Renditevorsprung der Benchmark gegenüber dem Templeton-Fonds fort. Auf Sicht von drei Jahren hat dieser zum Bewertungstag 1. November 2011 eine Rendite von +4,49 Prozent p.a. erreichen können, während der MSCI World ein deutlich höheres Plus von +8,73 Prozent jährlich gegenüber der Benchmark zu verzeichnen hatte. In der kurzfristigen Betrachtung holt der Templeton Growth (Euro) Fund dann aber auf und liegt nahezu gleichauf mit seinem Referenzindex: Im letzten Einjahreszeitraum büßte der Fonds -3,32 Prozent an Wert ein, während der MSCI World mit einem Minus von -3,16 Prozent auskam.

In allen drei betrachteten Zeithorizonten liegt die Rendite des Templeton-Fonds damit unterhalb derjenigen des Vergleichsindex. Diese von FondsManager Boersma als „äußerst ungewöhnlich“ bezeichnete Periode des schwächeren Abschneidens von Value- gegenüber Growth-Titeln dürfte aber bald zu Ende gehen, wenn er mit seiner Einschätzung Recht behält: Angesichts der extrem schlechten Marktstimmung und der großen Pessimismus vieler Investoren sei der Markt seinem Wendepunkt nahe, es gebe „Licht am Ende des Tunnels“.

Während die Wertentwicklung des Templeton Growth (Euro) Fund noch nicht überzeugt, ist die langfristige Schwankungsneigung des FondsPortfolios positiv zu bewerten. Denn seit Auflegung liegt die annualisierte Volatilität des Fonds mit 13,94 Prozent unterhalb derjenigen des Vergleichsindex von 14,30 Prozent. Ein Umstand, der gerade sicherheitsbewußte Investoren ansprechen dürfte. Auf Sicht von drei Jahren beträgt die Schwankungsbreite des Templeton Growth 15,84 Prozent gegenüber 15,26 Prozent beim MSCI World. Im Jahresvergleich lässt sich bei der Volatilität von Fonds und Index keine signifikante Differenz feststellen: Einer Schwankungsbreite von 12,70 Prozent des Templeton-Fonds steht eine „Vola“ von 12,54 Prozent der Benchmark gegenüber.

Die Quintessenz der Kennzahlenanalyse: Eine ähnliche bzw. langfristig günstigere Risikostruktur des Templeton Growth (Euro) Fund wird durch eine auf allen Zeitebenen schwächere Wertentwicklung ergänzt, die die Geduld der Investoren mittlerweile auf eine harte Probe stellt. Wie sieht die Investmentstrategie im Detail aus, die für diese Ergebnisse verantwortlich ist?

FondsStrategie. Entschlüsselt.

Das FondsManagement des Templeton Growth (Euro) Fund ist weltweit immer auf der Suche nach unterbewerteten Aktien und filtert mit Hilfe von Spezialisten die aussichtsreichsten Titel heraus. Wir machen keine Top-down-Analyse, sondern konzentrieren uns ganz auf das individuelle Unternehmen und seine langfristige Bewertung“, führt Boersma aus. Welche einzelnen Schritte erfolgen innerhalb des Research-Prozesses, bevor ein Titel ins Portfolio aufgenommen wird? „Zuerst werden die weltweiten Aktien in Sektoren unterteilt“, berichtet Boersma. „Wir haben 36 Analysten, die auf ihrem jeweiligen Gebiet stark spezialisiert sind und es global abdecken. Sie schauen sich die jeweiligen Unternehmen mit einem Zeithorizont von fünf Jahren an und untersuchen die Ertragsentwicklung, Verkaufszahlen, Gewinnmargen, den Cash Flow etc. Besonders wichtig ist das langfristige Ertragspotenzial. Dieses wird in Verhältnis zum heutigen Kurs der Aktie gesetzt, und daran sehen wir, ob der Titel aktuell unterbewertet ist. Auch die Bilanzen der Firmen schauen wir uns genau an. Es handelt sich vor allem um eine fundamentale Analyse mit einem langfristigen Zeithorizont.“ Die Investmentvorschläge der Analysten kommen dann auf eine Liste, die für den Portfoliomanager Basis der Käufe und Verkäufe ist. Am wichtigsten sei die fundamentale Bewertung der einzelnen Aktie, betont Boersma, weshalb die Investmentstrategie sehr gut mit dem Begriff „Bottom-up“ beschrieben sei. Und wie wichtig sind direkte Kontakte zum Management der Firmen, fragen wir den FondsManager des Templeton Growth? „Wir sprechen viel mit dem Management und haben auch guten Zugang zu ihm“, führt Boersma aus. „Aber insgesamt muss man sagen, dass das Management eines Unternehmens eine der am stärksten verzerrten Informationsquellen ist, die es gibt.“ Hier verlässt sich der Templeton-Fonds lieber auf die Ergebnisse der eigenen Fundamentalanalysen.

Welche Länderallokation ist das Ergebnis der umfangreichen Researchtätigkeit? Der Templeton Growth (Euro) Fund hat 37,00 Prozent seines FondsVermögens in den USA investiert, mit deutlichem Abstand folgt Großbritannien (14,83 Prozent). Auf Platz drei der Ländergewichtung findet sich Frankreich mit 9,01 Prozent, in der Schweiz sind 6,96 Prozent des FondsVolumens angelegt. Knapp dahinter folgt Deutschland mit 5,38 Prozent der investierten Anlegergelder. Durchschnittlich stark ist der Fonds in Japan (4,40 Prozent) und den Niederlanden (4,29 Prozent) engagiert. Kleinere Positionen in Südkorea (3,21 Prozent) und Singapur (2,79 Prozent) runden das Portfolio ab. Im Vergleich zur Benchmark MSCI World werden damit individuelle Schwerpunkte bei der Ländergewichtung gelegt: Die USA sind um gut zehn Prozent untergewichtet, Europa hingegen um etwa denselben Betrag übergewichtet. Im Umfeld der EU-Schuldenkrise hat Boersma hier seine Positionen nochmals aufgestockt, wie er berichtet. Der Anteil asiatischer Aktien entspricht dem Vergleichsindex, allerdings erfährt Japan eine Untergewichtung.

Und welche Sektoren erscheinen der Value-Strategie des Fonds derzeit am aussichtsreichsten? In der Branchenallokation des Templeton Growth (Euro) Fund sind Pharma- und Biotech-Titel führend, die 15,11 Prozent des FondsVolumens ausmachen. Platz zwei der wichtigsten Branchen nimmt der Energiesektor mit 10,79 Prozent des Portfolios ein, gefolgt von Telekommunikationswerten auf Platz drei (9,49 Prozent). Im Mittelfeld der Branchengewichtung des globalen Aktienfonds liegen Medientitel (8,03 Prozent), Finanzdienstleister (7,41 Prozent) und Softwareunternehmen (5,93 Prozent). Etwas weniger stark repräsentiert sind die Branchen Investitionsgüter (5,77 Prozent), Hardware (5,68 Prozent) sowie Versicherungen (5,49 Prozent).

Unter den größten Beteiligungen des Fonds liegt der US-Softwareriese Microsoft mit 2,79 Prozent Portfolioanteil auf Platz eins. In der IT- und Softwarebranche findet Boersma mittlerweile verstärkt Titel mit einem attraktiven Bewertungsniveau, genau wie im Bereich der Life-Science-Firmen. Dies zeigt sich an der hohen Gewichtung des US-Pharmaherstellers Pfizer (Platz zwei im Portfolio) sowie des US-Biotechkonzerns Amgen, der die Top-3-Holding des Fonds darstellt. Boersma hebt ganz besonders die Amgen-Aktie hervor, die aktuell mit einem KGV von gerade einmal 11 gehandelt wird, aber durch ihre hohen Gewinnmargen und Kapitalflüsse überzeugt. Die gesamte Shareholderbasis der Aktie habe sich von Growth-Investoren zu Value-Investoren verlagert, berichtet er. Nun aber sei der Titel ein typisches Beispiel für eine unterbewertete Aktie mit großem Aufwärtspotenzial.

SJB Fazit. Templeton Growth (Euro) Fund.

An seiner Strategie, durch Fundamentalanalyse die am günstigsten bewerteten und damit aussichtsreichsten globalen Aktien herauszufiltern, hält der Templeton-Fonds auch nach seinem Managerwechsel fest. Selbst nach der schwächeren Phase für Value-Investoren setzt man damit auf Kontinuität, was sich langfristig auszahlen sollte. Denn für den Zeitpunkt einer Neubesinnung auf „werthaltige“ Aktien ist der Templeton Growth Fund mit seinem breit gestreuten internationalen Portfolio bestens positioniert.

Templeton. Hintergründig.

Die US-FondsGesellschaft Templeton wurde 1940 gegründet, die Investmentgesellschaft Franklin 1947. Seit 1992 haben sich beide Gesellschaften zu Franklin Templeton Investments zusammengeschlossen. Fonds in Deutschland: 72. Weltweit verwaltetes Vermögen: 660,0 Milliarden US-Dollar. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter in Deutschland: 160. Geschäftsführer: Reinhard Berben. Stand: 30.09.2011. SJB Abfrage: 03.11.2011.

Die US-FondsGesellschaft Templeton wurde 1940 gegründet, die Investmentgesellschaft Franklin 1947. Seit 1992 haben sich beide Gesellschaften zu Franklin Templeton Investments zusammengeschlossen. Fonds in Deutschland: 72. Weltweit verwaltetes Vermögen: 660,0 Milliarden US-Dollar. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter in Deutschland: 160. Geschäftsführer: Reinhard Berben. Stand: 30.09.2011. SJB Abfrage: 03.11.2011.