SJB | Korschenbroich, 29.10.2014.

Die am Geldmarkt zu erzielenden Zinssätze sind Ende 2014 an ihrem absoluten Tiefpunkt angekommen. Hier hat sich die hyperexpansive Geldpolitik der Europäischen Zentralbank entsprechend ausgewirkt. Der 1-Monats-Euribor lag zum Ende des dritten Quartals bei nur noch 0,01 Prozent nach 0,10 Prozent zur Jahresmitte, der 3-Monats-Euribor ging von 0,20 Prozent auf 0,08 Prozent zurück.

Die am Geldmarkt zu erzielenden Zinssätze sind Ende 2014 an ihrem absoluten Tiefpunkt angekommen. Hier hat sich die hyperexpansive Geldpolitik der Europäischen Zentralbank entsprechend ausgewirkt. Der 1-Monats-Euribor lag zum Ende des dritten Quartals bei nur noch 0,01 Prozent nach 0,10 Prozent zur Jahresmitte, der 3-Monats-Euribor ging von 0,20 Prozent auf 0,08 Prozent zurück.

Trotzdem – oder gerade deswegen – benötigen Investoren, die beispielsweise das weiter hohe Kursniveau an den internationalen Aktienmärkten zu Gewinnmitnahmen nutzen wollen, einen guten Geldmarktfonds. Auch wer Liquidität erst einmal parken will, um später auf ermäßigtem Kursniveau wieder einzusteigen, braucht eine überdurchschnittlich verzinste Parkstation. Hier bietet sich der von Frankfurt Trust aufgelegte FT Accugeld (PT) an (WKN 977020, ISIN DE0009770206), ein Geldmarktfonds, bei dem der jederzeitigen Liquidität und höchstmöglichen Sicherheit absolute Priorität eingeräumt wird.

Der Fonds legt schwerpunktmäßig in öffentliche Pfandbriefe, Anleihen öffentlicher Aussteller sowie in Termingelder an und verfügt aktuell über ein FondsVolumen von 626,8 Millionen Euro. FondsWährung des am 4. Oktober 1994 aufgelegten und damit gerade sein zwanzigjähriges Jubiläum feiernden Fonds ist der Euro, eine Benchmark wird nicht verwendet. Gemanagt wird der FT AccuGeld von Matthias Bayer, der Finanzmathematik an der Fachhochschule Darmstadt studierte und danach seine berufliche Laufbahn im Risikomanagement der BHF-Bank begann. Seit Mai 2005 gehört Bayer dem Rentenfondsmanagement-Team von Frankfurt Trust an.

Bayer investiert in Anleihen und Geldmarkttitel bester Bonität aus der Eurozone und geht auch für die nähere Zukunft von einem weiter sehr niedrigen Niveau für kurzfristige Zinsen aus. Die durchschnittliche Restlaufzeit der Anlagen wird mit zwei bis drei Monaten sehr kurz gehalten. Vor diesem Hintergrund hat der FT-Fonds zuletzt moderate Renditen erwirtschaftet. Im Gesamtjahr 2012 waren es noch +0,6 Prozent auf Eurobasis, 2013 ging die Wertentwicklung auf +0,2 Prozent in Euro zurück. Wie sieht die längerfristige Performance des Fonds aus?

FondsEntwicklung. Übersichtlich.

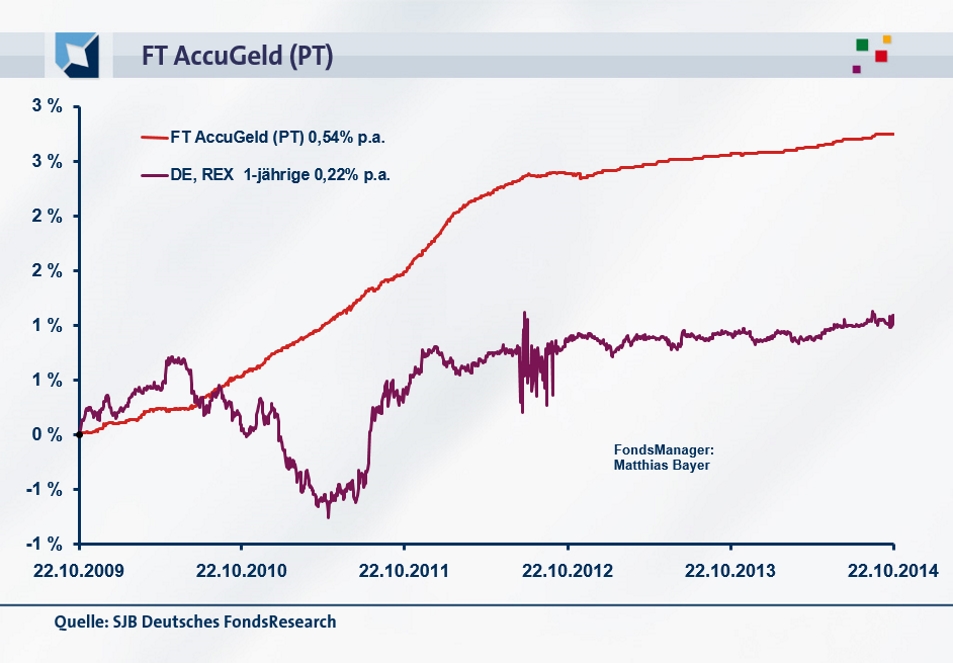

Im letzten Fünfjahreszeitraum hat der FT AccuGeld eine Rendite von +0,54 Prozent p.a. in Euro erzielt (Stand: 22. Oktober 2014). Damit ist die langfristige Performance des aktiv gemanagten Geldmarktfonds deutlich besser als diejenige des deutschen REX-Index für Anleihen mit 1-jähriger Restlaufzeit, den die SJB für ihre FondsAnalyse als Benchmark ausgewählt hat. Das Kursbarometer für kurzlaufende deutsche Rentenpapiere kommt im selben Zeitraum auf eine Euro-Rendite von +0,22 Prozent p.a. Auch mittel- und kurzfristig kann der Frankfurt Trust-Fonds sein Performanceplus gegenüber dem Referenzindex verteidigen: Über drei Jahre hat der Fonds eine jährliche Rendite von +0,41 Prozent in Euro zu verzeichnen, während der REX-Vergleichsindex lediglich mit einer Rendite von +0,24 Prozent p.a. auf Eurobasis aufwarten kann. Im letzten Einjahreszeitraum nähern sich die Performancezahlen von Fonds und SJB-Benchmark stärker an, doch auch hier liegt das FT-Produkt vorne: Einem Plus von +0,18 Prozent des FT AccuGeld steht eine Rendite von +0,17 Prozent des REX für einjährige Anleihen gegenüber. Insgesamt kann der FT AccuGeld den ausgewählten Vergleichsindex in allen drei ausgewählten Zeiträumen schlagen, womit der Geldmarktfonds der klare Sieger im Performancevergleich ist. Fällt die Analyse der Volatilitätswerte ähnlich positiv für FondsManager Bayer aus?

Der Blick auf die Volatilität zeigt, dass der FT AccuGeld seine Renditeergebnisse durchweg mit einer geringeren Schwankungsneigung erzielt – ein deutlicher Vorteil für den sicherheitsorientierten Anleger! Über die letzten fünf Jahre lagen die Kursschwankungen des FT-Fonds mit 0,15 Prozent deutlich niedriger als diejenigen des REX-Vergleichsindex, der eine annualisierte Volatilität von 0,53 Prozent aufweist. Auch über drei Jahre liegt die „Vola“ des Geldmarktfonds mit 0,15 Prozent deutlich unterhalb der Schwankungsintensität der Benchmark von 0,43 Prozent. Für zwölf Monate sind die Schwankungen des Fonds gleichsam geringer: Hier kann der FT AccuGeld mit einer Volatilität von 0,04 Prozent versus 0,17 Prozent beim einjährigen REX aufwarten. Das Gesamturteil für den FT AccuGeld fällt damit überzeugend aus: Trotz durchweg geringerer Schwankungsintensität wird in allen untersuchten Zeiträumen eine Mehrrendite gegenüber der SJB Benchmark erzielt. Wie sieht die so erfolgreiche FondsStrategie im Detail aus?

FondsStrategie. Entschlüsselt.

Der FT Accugeld (PT) strebt eine attraktive, stabile Wertentwicklung seiner Anlagen an, wobei sich die Verzinsung am Geldmarktniveau orientiert. FondsManager Bayer präferiert Anleihen und Geldmarktinstrumente mit einer sehr kurzen Restlaufzeit, was für den Anleger eine besonders hohe Sicherheit bedeutet. Marktexperte Bayer betont, dass es in dem aktuellen Marktumfeld sehr schwierig ist, nennenswerte Renditen zu erwirtschaften. Denn nachdem die Inflationsrate im Euroraum im September auf nur noch +0,3 Prozent abgesunken ist und auch die Inflationserwartungen ihren Rückgang fortsetzten, tut die EZB alles, um die Teuerung im Euroraum anzukurbeln. EZB-Präsident Mario Draghi überraschte die Märkte im September mit einer nochmaligen Senkung des Leitzinses auf das absolute Rekordtief von 0,05 Prozent und kündigte zur weiteren Steigerung der Liquiditätsversorgung Ankaufsprogramme für ABS-Papiere sowie Covered Bonds (gedeckte Anleihen) an. Ebenfalls negativ auf die am Geldmarkt zu erzielende Rendite wirkte sich die nochmalige Erhöhung des Strafzinses aus, den Geschäftsbanken für Gelder bezahlen müssen, die sie bei der EZB parken.

Angesichts der niedrigen Grundverzinsung ist FondsManager Bayer bestrebt, in wenigstens noch relativ attraktive Renditetitel zu investieren. Zur Liquiditätsbeschaffung hat er in den vergangenen Monaten insbesondere liquide und teuer notierende Anleihen mit variabler Verzinsung veräußert. An der Maxime, nur in Papiere mit Top-Rating zu investieren, hält Bayer fest. Kurz- wie mittelfristig geht der Marktstratege von einem unverändert sehr niedrigen Niveau der Euribor-Sätze und damit vom Geldmarktzins aus.

Mit welcher Portfoliostruktur will Bayer dem entgegensteuern? Die Aufteilung des FondsPortfolios nach Assetklassen bringt ein sehr eindeutiges Ergebnis. Rentenpapiere machen 99,1 Prozent des FondsVolumens aus, Bankguthaben und Termingelder besitzen einen Anteil von 0,90 Prozent. Unter den Emittenten der Anleihen und Pfandbriefe sind aus Deutschland die Deutsche Pfandbriefbank sowie die Hypothekenbank Frankfurt vertreten. Solide Emittenten findet FondsManager Bayer auch in den skandinavischen Ländern: Hier zählen die norwegische DNB sowie die Nordea Bank Finnland zu den wichtigsten Schuldnern. Auch die Top-Holding des Fonds, eine Anleihe der finnischen Aktia Real Estate Mortgage Bank, kommt aus dem Land der tausend Seen. Variabel verzinste Anleihen von der belgischen Dexia-Gruppe, der italienischen UniCredit Bank sowie der französischen Caisse Centrale du Credit Immobilier runden die Portfoliostruktur ab. Die durchschnittliche Restlaufzeit der ausgewählten Papiere ist mit 0,2 Jahren sehr niedrig, genau wie die modifizierte Duration mit 0,2 Prozent.

SJB Fazit. FT AccuGeld.

Für Investoren mit einem ausgeprägten Sicherheitsbedürfnis oder alle Anleger, die ihre Liquidität kurzzeitig parken wollen, ist der FT AccuGeld als Geldmarktfonds erste Wahl. Fondsmanager Bayer gelingt es trotz der extremen Niedrigzinsphase, eine angemessene, leicht positive Rendite zu erwirtschaften. Der Fokus auf besonders liquide Titel nur bester Bonität sorgt für zusätzliche Stabilität. Ein Fonds für den langsamen, aber stetigen Wertzuwachs.

Frankfurt Trust. Hintergründig.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 24.10.2014.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 24.10.2014.