SJB | Korschenbroich, 25.08.2016.

Gerade erst hat der S&P 500 Index ein neues Rekordhoch von 2.194 Punkten erreicht und damit im August 2016 sein ambitioniertes Bewertungsniveau noch weiter ausgebaut – ist dies der passende Zeitpunkt, um über Neuinvestitionen in einen US-Aktienfonds nachzudenken? Antizykliker zeigen sich in diesem Zusammenhang naturgemäß skeptisch, doch als unterstützend für den US-Aktienmarkt könnten sich die immer weiter herausgeschobenen Leitzinsanhebungen der Fed erweisen, bei denen es mittlerweile fraglich ist, ob nach den Marktturbulenzen durch den Brexit und schwächer als erwartet ausgefallenen US-Wachstumszahlen für das zweite Quartal überhaupt noch eine Erhöhung in diesem Jahr erfolgt. Nahrung erhalten diese Spekulationen durch das jüngst veröffentlichte Juli-Sitzungsprotokoll der US-Notenbank Fed, wonach sich die Währungshüter uneins darüber sind, ob eine baldige Leitzinsanhebung gerechtfertigt ist. Ohne Gegenwind von der US-Zinsfront und bei einer Fortsetzung der ultralockeren Geldpolitik kann die liquiditätsgetriebene Hausse an den US-Aktienmärkten noch eine gewisse Fortsetzung finden, allerdings ist eine gekonnte Titelauswahl hier wichtiger denn je.

Gerade erst hat der S&P 500 Index ein neues Rekordhoch von 2.194 Punkten erreicht und damit im August 2016 sein ambitioniertes Bewertungsniveau noch weiter ausgebaut – ist dies der passende Zeitpunkt, um über Neuinvestitionen in einen US-Aktienfonds nachzudenken? Antizykliker zeigen sich in diesem Zusammenhang naturgemäß skeptisch, doch als unterstützend für den US-Aktienmarkt könnten sich die immer weiter herausgeschobenen Leitzinsanhebungen der Fed erweisen, bei denen es mittlerweile fraglich ist, ob nach den Marktturbulenzen durch den Brexit und schwächer als erwartet ausgefallenen US-Wachstumszahlen für das zweite Quartal überhaupt noch eine Erhöhung in diesem Jahr erfolgt. Nahrung erhalten diese Spekulationen durch das jüngst veröffentlichte Juli-Sitzungsprotokoll der US-Notenbank Fed, wonach sich die Währungshüter uneins darüber sind, ob eine baldige Leitzinsanhebung gerechtfertigt ist. Ohne Gegenwind von der US-Zinsfront und bei einer Fortsetzung der ultralockeren Geldpolitik kann die liquiditätsgetriebene Hausse an den US-Aktienmärkten noch eine gewisse Fortsetzung finden, allerdings ist eine gekonnte Titelauswahl hier wichtiger denn je.

Der von Seilern Investment Management aufgelegte Stryx America USD I (WKN A1JK62, ISIN IE00B1ZBRP88) ist ein US-Aktienfonds, der auf eine langjährige Outperformance zu seinem Vergleichsindex S&P 500 TR zurückblicken kann und so die Qualität seiner Aktienselektion nachweislich unter Beweis gestellt hat. Über den letzten Fünfjahreszeitraum gelang dem Fonds eine Mehrrendite von 17 Prozentpunkten gegenüber dem breiten US-Aktienmarkt – einer Wertentwicklung des Stryx America von +104,3 Prozent auf US-Dollar-Basis stand eine Performance von +87,4 Prozent beim S&P 500 gegenüber. Möglich macht diese attraktive Renditeleistung die kompromisslos umgesetzte FondsPhilosophie, nur in US-amerikanische Aktiengesellschaften der höchsten Qualität mit einem langjährigen Track Record, gesunden Finanzdaten und einem hohen zukünftigen Ertragswachstum zu investieren. Bei moderaten Risiken werden so überdurchschnittliche Erträge erwirtschaftet, wie FondsManager Raphael Pitoun betont. Der Marktstratege wählt Unternehmen mit einem überlegenen Geschäftsmodell sowie stabilen Fundamentaldaten aus, bei denen er einen nachhaltigen Wettbewerbsvorteil sowie hohe Renditen auf das eingesetzte Kapital erwartet. Zugleich müssen diese von einem Management geleitet werden, das höchste Integrität besitzt und dessen Interessen mit denen der langfristigen Aktienbesitzer zusammenfallen. Der Stryx America wurde am 11. Juni 2007 aufgelegt und ist mit seinem FondsVolumen von umgerechnet 22,12 Millionen Euro ein vergleichsweise kleiner und damit gut beweglicher Fonds. Auch im laufenden Jahr verzeichnet der US-Aktienfonds wieder einen Renditevorsprung zum S&P 500 von aktuell 2,2 Prozentpunkten – kein Wunder, dass das FondsProdukt die Höchstnote von fünf Sternen im Morningstar-Rating einheimsen konnte. Was sind die Details der langfristig so erfolgreichen Anlagestrategie?

FondsStrategie. Wachstumstreiber. Identifiziert.

Der Stryx America hat sich ein langfristiges Kapitalwachstum durch Investitionen in ausgewählte Qualitätsaktien aus den USA und den nordamerikanischen OECD-Ländern zum Ziel gesetzt. Aktuell umfasst das FondsPortfolio lediglich Aktien aus den Vereinigten Staaten, von der Möglichkeit, z.B. in Kanada zu investieren, macht FondsManager Pitoun derzeit keinen Gebrauch. Der US-Marktexperte wählt die Einzeltitel für sein Portfolio nach einer detaillierten und genauen Analyse aus und erwirbt nur Aktien von Unternehmen, die den hohen Ansprüchen an Qualität und Wachstum gleichermaßen genügen. Pitoun setzt in seinem Stryx America Fund die Philosophie der Seilern Investment Management konsequent um, die die von einem Unternehmen erzielten Erträge als Haupttreiber des Aktienkurses sieht. Konsequenterweise liegt der Investmentfokus auf Qualitätsunternehmen, die ihre besondere Ertragskraft in der Vergangenheit unter Beweis stellen konnten. Innerhalb des Investmentprozesses wird das aus insgesamt 40.000 Aktien bestehende potenzielle Anlageuniversum auf das „Seilern Universum“ von lediglich 60 bis 70 Unternehmen radikal reduziert, aus denen FondsManager Pitoun seine derzeit 24 Einzelpositionen auswählt. Eine Aktie, der der Sprung ins FondsPortfolio gelingt, muss ein nachhaltig erfolgreiches Geschäftsmodell, Wettbewerbsvorteile gegenüber Konkurrenzunternehmen sowie exzellente Finanzdaten aufweisen. Eine Marktkapitalisierung von mindestens 3 Milliarden US-Dollar, transparente Geschäftsberichte sowie ein nachweislicher Anstieg der Einnahmen über einen längeren Zeitraum sind weitere Vorbedingungen. Idealerweise sollte das Unternehmen zweistellige Wachstumsraten über einen vollen Geschäftszyklus aufweisen und in der eigenen Branche führend sein, hebt FondsManager Pitoun hervor. Ein erfolgreiches Managementteam, das eine langfristige Firmenstrategie verfolgt und dem Interesse der Aktionäre verpflichtet ist, rundet die Anforderungen an einen für das FondsPortfolio in Frage kommenden Einzeltitel ab. Wie ist der USA-Fonds im Einzelnen zusammengesetzt?

FondsPortfolio. Technologietitel. Führend.

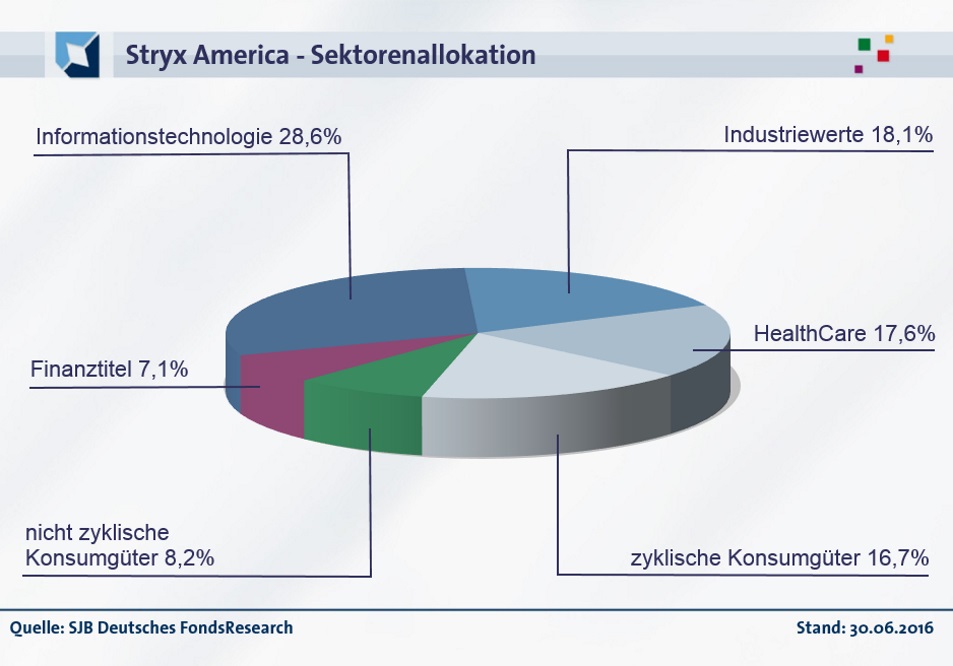

In der Branchengewichtung des Stryx America liegen Titel der Informationstechnologie mit 28,6 Prozent Anteil am FondsVermögen auf dem ersten Platz. Industriewerte bringen es auf 18,1 Prozent des FondsVolumens, im HealthCare-Bereich ist FondsManager Pitoun mit 17,6 Prozent investiert. Der Sektor nicht zyklischer Konsumgüter deckt 16,7 Prozent der FondsBestände ab, bei den zyklischen Verbrauchsgütern ist der Anteil am FondsVermögen mit 8,2 Prozent knapp halb so hoch. Schlusslicht der Sektorenallokation des US-Aktienfonds sind Finanzwerte, die 7,1 Prozent des Anlagevermögens repräsentieren.

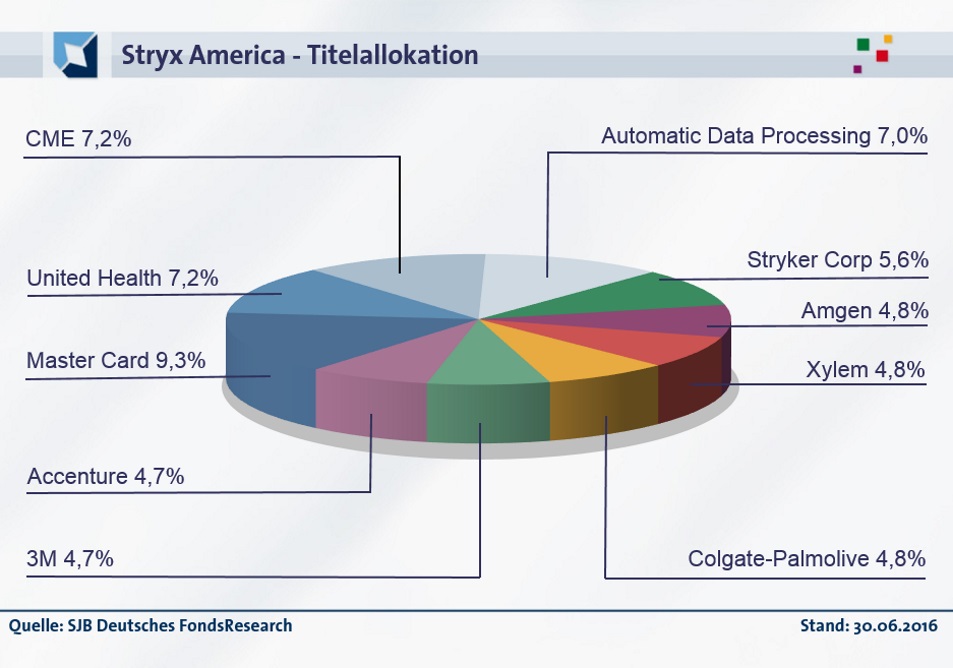

Unter den erfolgreichsten Investments des Stryx America findet sich die Aktie von Amgen, die allein im Juli um 13,1 Prozent zulegen konnte. Wie FondsManager Pitoun berichtet, konnte das in den Top 10 des Fonds enthaltene US-Biotechunternehmen von der Publikation ausgezeichneter Geschäftszahlen und einem wiedererwachten Interesse am HealthCare-Sektor profitieren. Größte Einzelposition des Fonds ist derzeit MasterCard mit 9,3 Prozent Portfolioanteil, wobei sich die Aktie des Kreditkartenunternehmens zuletzt sehr positiv entwickelte: Verbesserte Aussichten für die zweite Jahreshälfte sowie die Übernahme des britischen Unternehmens Vocalink führten zu einem Plus von 8,2 Prozent im Monat Juli. Im Gesundheitssektor favorisiert Marktstratege Pitoun die Aktie von United Health (7,2 Prozent des FondsVermögens), im Bereich der Finanztitel ist er von der CME Group (Chicago Mercantile Exchange), Betreiber der größten Terminbörse der Welt, besonders überzeugt. Konsumnahe Titel wie Colgate-Palmolive und 3M runden die Top-Holdings der Portfolioallokation des Stryx America ab.

FondsVergleichsindex. Korrelation. Hoch.

Für unsere SJB FondsAnalyse haben wir den Stryx America dem S&P 500 und damit der vom FondsManagement selbst gewählten Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten Kursbarometer für den US-Aktienmarkt zeigt eine ausgeprägte Übereinstimmung der beiden Kursverläufe. Mit 0,94 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr ist sie mit 0,91 kaum geringer ausgeprägt. Insgesamt verläuft die Kursentwicklung von Fonds und Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,88, über ein Jahr geht sie auf 0,82 zurück. Damit haben sich mittelfristig 12 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 18 Prozent. In den letzten zwölf Monaten hat FondsManager Pitoun demnach die Benchmarkunabhängigkeit seines Portfolios ertragsstarker Qualitätsaktien etwas erhöht. Der Tracking Error des Seilern-Fonds fällt mit 3,99 Prozent im Dreijahreszeitraum sehr moderat aus, womit das vom FondsManagement versprochene geringe Risiko seine Bestätigung erfährt. Welche Schwankungsneigung hat das FondsPortfolio aufzuweisen?

FondsRisiko. Volatilität. Marktnah.

Der Stryx America weist für drei Jahre eine Volatilität von 15,99 Prozent auf, die leicht oberhalb des Schwankungsniveaus liegt, das der S&P 500 mit 15,47 Prozent im selben Zeitraum zu verzeichnen hat. Über ein Jahr schwankt der auf wachstumsstarke US-Titel spezialisierte Aktienfonds hingegen geringer als der breite US-Aktienmarkt. Hier beträgt die „Vola“ des Seilern-Fonds 15,98 Prozent, während der S&P 500 eine Schwankungsbreite von 16,82 Prozent aufweist. Insgesamt liegen die von FondsManager Pitoun und der Benchmark verzeichnete Volatilität eng beieinander – kurzfristig hat das Portfolio der ausgewählten US-Titel mit seiner geringeren Schwankungsanfälligkeit die Nase vorn, längerfristig hat die passive Benchmark gegenüber dem aktiv gemanagten Fonds das bessere Risikoprofil aufzuweisen.

Dieses weitgehend neutrale Szenario manifestiert sich auch in dem Beta des Stryx America von 1,00 über den letzten Dreijahreszeitraum, das sich exakt auf Marktniveau befindet. Über ein Jahr geht die Risikokennzahl auf 0,94 zurück und beweist, dass FondsManager Pitoun mit seinem Portfolio aus Wachstumstiteln kurzfristig die geringeren Wertschwankungen aufzuweisen hat. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre belegt, dass der US-Aktienfonds mehrheitlich die attraktivere Risikostruktur verzeichnet: In 20 der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 0,89 im Tief an. Dem stehen 14 Einjahresperioden gegenüber, in denen das FondsPortfolio höhere Kursschwankungen vollführte und ein Beta von 1,12 in der Spitze generierte. Hinzu kommen zwei Zeitintervalle mit einem komplett neutralen Beta-Wert von 1,00. Die Quintessenz der Beta-Analyse: Der US-Aktienfonds aus dem Hause Seilern besitzt das leicht günstigere Risikoprofil im Vergleich zum breiten US-Aktienmarkt. Wird das positive Szenario durch die Renditezahlen bestätigt?

FondsRendite. Alpha. Positiv.

Per 15. August 2016 hat der Stryx America über drei Jahre eine kumulierte Wertentwicklung von +81,93 Prozent in Euro aufzuweisen, was einer Rendite von +22,05 Prozent p.a. entspricht. Eine attraktive Performanceentwicklung in dem stark haussierenden US-Aktienmarkt, wie die Gegenüberstellung zum Vergleichsindex belegt: Der S&P 500 kann mit einer Gesamtrendite von +56,80 Prozent in Euro bzw. einem Ergebnis von +16,16 Prozent jährlich aufwarten. Auch beim Wechsel des Vergleichszeitraums auf ein Jahr liegt der Seilern-Aktienfonds gegenüber dem SJB-Referenzindex vorn: Während das Investmentprodukt mit einer Rendite von +10,24 Prozent auf Eurobasis aufwartet, verzeichnet der S&P 500 lediglich eine Wertentwicklung von +4,63 Prozent in Euro. Die zwischen fünf und 25 Prozentpunkten liegende Mehrrendite des Fonds zeigt eindrücklich: Mit seiner auf Qualitäts- und Wachstumstitel fokussierten Anlagestrategie erwirtschaftet Marktstratege Pitoun deutlich bessere Performanceergebnisse als der breite Markt und kann sich über die Früchte seiner fundamental orientierten Aktienselektion freuen.

Die attraktive Wertentwicklung des Fonds findet ihren Ausdruck in einem klar über Marktniveau liegenden Alpha, das über drei Jahre 0,42 beträgt. Auf Jahressicht präsentiert sich die Renditekennzahl mit 0,46 nochmals besser und liegt erneut im grünen Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte bekräftigt das positive Bild für den aktiv gemanagten Fonds. In 27 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der Stryx America ein Renditeplus zum Referenzindex und markierte positive Alpha-Werte bis 1,00 in der Spitze. Dem stehen lediglich neun Einzelperioden gegenüber, in denen ein negatives Alpha von zutiefst -0,31 generiert wurde. Die Phasen der Minderrendite sind damit nicht nur seltener, sondern auch weniger ausgeprägt. Somit ist der Stryx America klarer Sieger im Renditewettbewerb mit dem S&P 500 Index – das mehrheitlich erreichte Performanceplus überzeugt zudem in seiner absoluten Höhe. Auch unter Chance-Risiko-Aspekten ist der Seilern-Fonds eine gute Wahl – die positive Information Ratio von 1,27 über drei Jahre zeigt abschließend, dass die in Kauf genommenen Risiken und die erzielten Renditen in einem sehr guten Verhältnis zueinander stehen.

SJB Fazit. Stryx America.

Das Konzept des Stryx America, ins Portfolio nur Aktien von US-Unternehmen höchster Qualität und Ertragskraft aufzunehmen, geht offenbar auf. Die finanzstarken Titel der Marktführer aus der Technologiebranche, dem Industriesektor und dem HealthCare-Bereich bieten überzeugende Wachstumsraten und generieren so eine attraktive Mehrrendite gegenüber dem breiten US-Aktienmarkt. Wer als antizyklischer Investor überhaupt ein Investment in dem seit über sieben Jahren haussierenden US-Aktienmarkt anstrebt – mit dem Seilern-Fonds findet er das richtige Vehikel, auch in dem hoch bewerteten US-Markt zu reüssieren!

Seilern Invest. Hintergründig.

Seilern Invest. Hintergründig.

Seilern Investment Management wurde im Jahr 1989 von Peter Seilern gegründet, der auch heute noch Direktor des in London ansässigen Unternehmens ist. Die FondsGesellschaft ist auf Aktienfonds mit Wachstumswerten höchster Qualität spezialisiert, die allein auf Grund eigener Researchanalysen ausgewählt werden. Fonds in Deutschland: 3. Verwaltetes Vermögen: 296 Millionen Euro. Vorstand: Peter Seilern-Aspang (Vorsitzender), Raphael Pitoun (CIO), Jean-Michel Boehm (CEO). Stand: 30.06.2016.