SJB | Korschenbroich, 29.10.2014.

Der konjunkturelle Gegenwind in der Eurozone hält an; gerade erst hat die OECD ihre Wachstumsprognose für den Euroraum für 2014 von zuvor 1,2 Prozent auf 0,8 Prozent zurückgenommen. Für das Jahr 2015 wird nach der jüngsten Prognoseabsenkung nur noch ein Anstieg des Bruttoinlandsprodukts (BIP) von 1,1 Prozent nach zuvor 1,7 Prozent erwartet.

Der konjunkturelle Gegenwind in der Eurozone hält an; gerade erst hat die OECD ihre Wachstumsprognose für den Euroraum für 2014 von zuvor 1,2 Prozent auf 0,8 Prozent zurückgenommen. Für das Jahr 2015 wird nach der jüngsten Prognoseabsenkung nur noch ein Anstieg des Bruttoinlandsprodukts (BIP) von 1,1 Prozent nach zuvor 1,7 Prozent erwartet.

Doch Investoren sollten sich von diesen Zahlen nicht zu sehr beeinflussen lassen: In Europa findet sich nach wie vor eine Vielzahl von Unternehmen, die längst bewiesen haben, dass sie auch in einem problematischen gesamtwirtschaftlichen Umfeld gute Geschäfte machen können. Insbesondere unter den kleineren und mittleren Unternehmen gibt es eine Reihe von erfolgreichen Firmen, die in ihren spezifischen Marktnischen eine führende Rolle einnehmen. In diesem Bereich aus über 1.000 Titeln ganz unterschiedlicher europäischer Regionen findet sich ein enormes Investmentpotenzial, das – auch aufgrund fehlender Abdeckung durch Researchaktivitäten – noch weitgehend unerschlossen ist.

Genau in diesem Anlageuniversum bewegt sich der von Standard Life Investments aufgelegte SLI European Smaller Companies Fund (WKN A0M091, ISIN LU0306632414), der seit seiner Auflegung am 27. September 2007 von FondsManager Ken Nicholson verwaltet wird. Der besondere Fokus des Fonds liegt auf der dynamischen Anlageklasse europäischer Small und Mid Caps, für die noch wenig Marktresearch existiert. Nicholson konzentriert sich auf die Aktien kleinerer Firmen, deren tatsächliches Potenzial vom Markt nicht wirklich erkannt wird, die aber auf dem Weg zu den großen Unternehmen von morgen sind. Der Marktexperte hat gleich noch ein weiteres Argument parat, warum Investoren europäische Small Caps bevorzugen sollten: In der ersten Dekade des 21. Jahrhunderts hat die Wertentwicklung der Small Caps in Europa diejenige der Large Caps um 8,3 Prozent p.a. übertroffen. Dies ebnete dem Fonds, der aktuell über ein Volumen von 193,2 Millionen Euro verfügt, den Weg für eine überzeugende Performanceentwicklung: Seit Auflegung verzeichnet der SLI European Smaller Companies Fund eine kumulierte Wertentwicklung von +77,1 Prozent auf Eurobasis und erzielt damit eine mehr als doppelt so hohe Rendite wie seine Benchmark FTSE Developed Europe Small Cap Index, der es lediglich auf eine gesamte Wertentwicklung von +35,0 Prozent in Euro brachte. Mit welcher Anlagestrategie erreicht FondsManager Nicholson dieses attraktive Ergebnis?

FondsStrategie. Matrix. Angewendet.

Der SLI European Smaller Companies Fund strebt ein langfristiges Kapitalwachstum an, indem er vornehmlich in Aktien kleinerer Unternehmen investiert, die an europäischen Aktienmärkten (einschließlich Großbritannien) notiert sind. FondsManager Ken Nicholson nimmt ein aktives Portfoliomanagement vor und ist an die Länder- und Sektorengewichtung des Referenzindex nicht gebunden. Im Mittelpunkt seines Auswahlprozesses steht die Identifizierung von Aktien, deren Renditepotenzial deutlich höher als das von Großunternehmen ist. Der auf einer Bottom-up-Analyse fußende Investmentansatz des SLI European Smaller Companies Fund gliedert sich in drei Prozessphasen: Zuerst werden Aktien von Unternehmen mit Geschäftsmodellen von hoher Qualität ausgesucht, die sehr gute Ergebnisse und starke Cashflows erzielen. Die wichtigsten Selektionskriterien sind hier die Faktoren Qualität, Wachstum und Dynamik. In einem zweiten Schritt kommt das von Standard Life intern entwickelte Aktienscreening-Instrument, die sogenannte „Matrix“, zum Einsatz. Diese Software durchkämmt die vorausgewählten Aktien nach Faktoren, die sich in der Vergangenheit als perfomancesteigernd erwiesen haben. Dazu gehören Kennzahlen wie Preis- und Ertragsmomentum, Bewertung, Ertragswachstum und Bilanzstärke. Abschließend wird die so entstandene Auswahl von Aktien mit einem überdurchschnittlichen Wertsteigerungspotenzial noch auf falsche Positivfaktoren überprüft. Wichtigste Elemente in diesem Schritt sind die Prüfung der Unternehmensprognosen und die persönliche Rücksprache mit dem Management. Wie ist das nach diesen Kriterien entstandene Portfolio im Einzelnen strukturiert?

FondsPortfolio. Deutschland. Favorisiert.

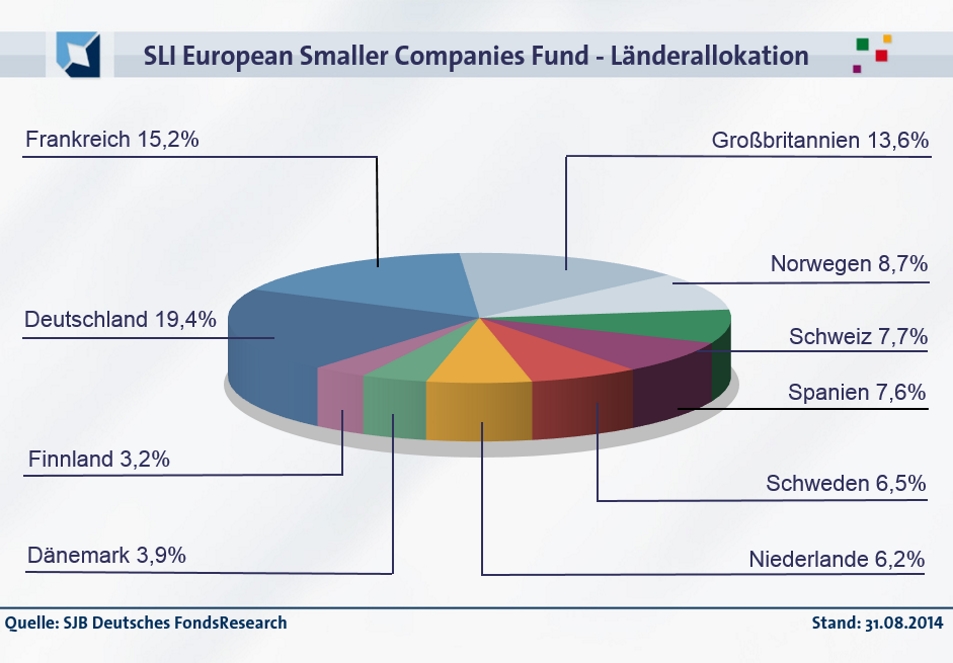

In der Länderallokation des SLI European Smaller Companies Fund liegt Deutschland mit 19,4 Prozent Anteil am FondsVermögen auf Platz eins. Knapp dahinter ist Frankreich platziert, wo 15,2 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung findet sich Großbritannien mit 13,6 Prozent des FondsVolumens. Aktien aus Norwegen besitzen einen Portfolioanteil von 8,7 Prozent, Unternehmen aus der Schweiz sind mit 7,7 Prozent gewichtet. FondsBestände in Spanien (7,6 Prozent) und Schweden (6,5 Prozent) ergänzen das Länderportfolio des Standard Life-Produktes. Als weitere Beimischung sind Unternehmen aus den Niederlanden (6,2 Prozent) sowie Dänemark (3,9 Prozent) vertreten. Wertpapiere von Small Caps aus Finnland und Irland (jeweils 3,2 Prozent) runden das FondsVermögen ab.

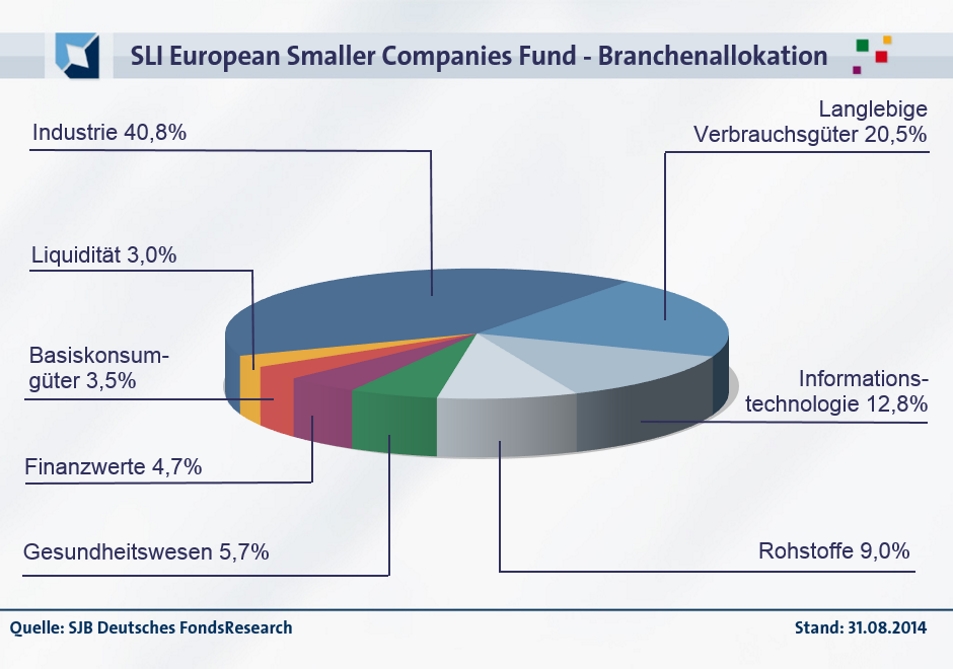

Bei der Branchenallokation des Europafonds liegen Industrietitel mit einem Anteil von 40,8 Prozent am FondsVermögen klar auf dem ersten Platz. Top-Holding aus diesem Bereich ist die Aktie von Kongsberg Automotive, einem Automobilzulieferer aus Norwegen. Den zweiten Platz in der Branchenstruktur des Europafonds nehmen langlebige Verbrauchsgüter mit 20,5 Prozent ein, unter den Top-Holdings durch das französische Elektronikunternehmen Technicolor vertreten. Platz drei in der Portfoliogewichtung des Fonds besitzen Titel der Informationstechnologie mit 12,8 Prozent Anteil am FondsVolumen. Durchschnittlich stark vertreten im Portfolio des Europafonds sind Rohstoffwerte mit einer Gewichtung von 9,0 Prozent sowie Aktien aus dem Gesundheitswesen (5,7 Prozent). Kleinere Bestände bei Finanzwerten (4,7 Prozent) sowie im Bereich der Basiskonsumgüter (3,5 Prozent) komplettieren die Portfoliostruktur.

FondsVergleichsindex. Korrelation. Hoch.

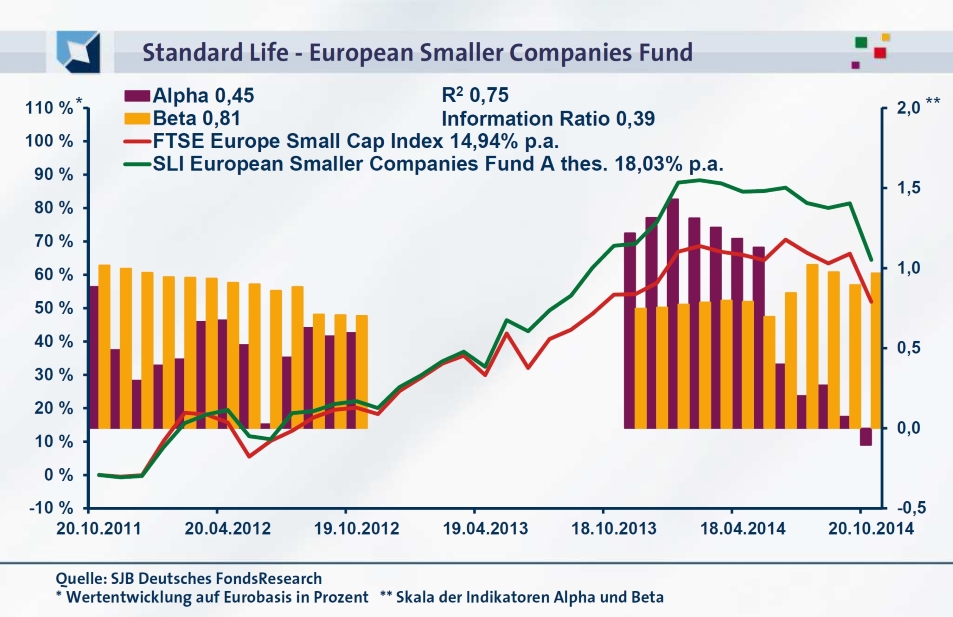

In unserer unabhängigen SJB FondsAnalyse stellen wir den SLI European Smaller Companies Fund dem FTSE Europe Small Cap Index als Benchmark gegenüber. Die Korrelation ist stark ausgeprägt: Mit 0,87 befindet sie sich über drei Jahre auf einem hohen Niveau, für zwölf Monate fällt sie mit 0,86 kaum niedriger aus. Der ausgeprägte Gleichlauf der Kursbewegungen von Fonds und SJB-Vergleichsindex wird auch durch die Kennzahl R² bestätigt. Diese liegt für drei Jahre bei 0,75, über ein Jahr nimmt sie einen Wert von 0,74 an. Damit haben sich mittelfristig 25 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 26 Prozent. Hier zeigt sich, dass FondsManager Nicholson zuletzt etwas stärker vom Vergleichsindex abgewichen ist und seinen Spielraum für die aktive Einzeltitelauswahl nutzte. Der Tracking Error liegt über drei Jahre bei 6,83 Prozent, womit das eingegangene aktive Risiko moderat ausfällt. Welche Volatilitätszahlen hat das FondsProdukt von Standard Life aufzuweisen?

FondsRisiko. Beta. Attraktiv.

Der SLI European Smaller Companies Fund hat über drei Jahre eine Volatilität von 13,82 Prozent zu verzeichnen, die noch unterhalb der 15,22 Prozent liegt, die der FTSE Europe Small Cap Index als Vergleichsindex an den Tag legt. Über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum passiven Referenzindex geringfügig stärker ausgeprägt: Hier beträgt die „Vola“ des Fonds 13,08 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 12,68 Prozent aufweist. Die längerfristig geringere Schwankungsintensität des Standard Life-Fonds gegenüber dem europäischen Aktienmarkt für Small Caps ist ein klarer Vorteil mit Blick auf die Risikostruktur – schlägt sich dies in entsprechend attraktiven Beta-Werten nieder?

Im letzten Dreijahreszeitraum erzielt der Standard Life-Fonds ein Beta von 0,81, womit die mittleren Wertschwankungen klar unterhalb des Marktniveaus liegen. Für ein Jahr legt das Beta etwas zu und nimmt einen Wert von 0,97 an, fällt aber weiter niedriger als der Marktrisikofixwert von 1,00 aus. Wie positiv das Risikoprofil des Europafonds zu klassifizieren ist, macht der rollierende Zwölfmonatsvergleich der Beta-Werte deutlich: Die Risikokennziffer befindet sich in 35 der letzten 36 betrachteten Einzelzeiträume unter Marktniveau und erreicht dabei einen Wert von zutiefst 0,66. Lediglich in einer einzigen Einjahresperiode ist das Beta mit 1,02 geringfügig höher (Juli 2014). Die große Regelmäßigkeit, mit der die Kursschwankungen des FondsPortfolios niedriger als diejenigen der Benchmark ausfallen, dient als Qualitätsbeweis für das aktive FondsManagement von Europaexperte Nicholson. Die Risiken hat er bestens unter Kontrolle, wie sieht es mit den Renditezahlen aus?

FondsRendite. Performance. Überzeugend.

Per 20. Oktober 2014 kann der SLI European Smaller Companies Fund über drei Jahre auf eine kumulierte Wertentwicklung von +64,48 Prozent in Euro zurückblicken. Eine überzeugende Wertentwicklung für den Europafonds, die einer Rendite von +18,03 Prozent p.a. entspricht. Der FTSE Europe Small Cap Index als die von der SJB gewählte Benchmark kann hier nicht mithalten: Er legte im selben Zeitraum lediglich um +51,92 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +14,94 Prozent p.a. entspricht. Beim Wechsel auf die Jahresbetrachtung rutschen im Zuge des jüngsten Kursrücksetzers an den europäischen Börsen sowohl Investmentfonds als auch Vergleichsindex ins Minus: Während der aktiv gemanagte Fonds aus dem Hause Standard Life ein Ergebnis von -2,49 Prozent in Euro verzeichnet, kommt die passive Benchmark mit -1,21 Prozent etwas besser weg. Doch der über zwölf Prozentpunkte betragende Performancevorsprung des Fonds im Dreijahreszeitraum kompensiert die minimal schwächere Wertentwicklung auf Jahressicht mehr als genug. In der Konsequenz ist der European Smaller Companies Fund eindeutiger Gesamtsieger im Renditevergleich.

Die längerfristig erzielte Mehrrendite bestimmt auch das Ergebnis der Alpha-Analyse: Das von dem Standard Life-Fonds erreichte Alpha über drei Jahre liegt mit 0,45 klar im grünen Bereich, auf Jahressicht rutscht die Kennzahl mit -0,11 leicht ins Minus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass FondsManager Nicholson mit großer Zuverlässigkeit ein attraktives Renditeplus gegenüber der Benchmark erwirtschaften konnte. In 35 der letzten 36 Einzelperioden gab es ein positives Alpha bis 1,43 in der Spitze zu verzeichnen – allein der im Oktober 2014 beendete Einjahreszeitraum weist einen negativen Alpha-Wert von -0,11 auf. Insgesamt kann der Standard Life-Fonds damit eine regelmäßige Outperformance zum Referenzindex erwirtschaften, die auch in ihrer absoluten Höhe überzeugt. Das positive Gesamturteil für den Small Cap-Fonds wird durch die im Dreijahreszeitraum erreichte Information Ration von 0,39 abschließend bestätigt.

SJB Fazit. SLI European Smaller Companies Fund.

Für alle Investoren, die sich von den Schlagzeilen über die fortgesetzten Probleme in der Eurozone nicht zu sehr verschrecken lassen, bietet der European Smaller Companies Fund von Standard Life ein ausgezeichnetes Chance-Risiko-Verhältnis. FondsManager Nicholson gelingt es mit seiner Bottom-up-Strategie, immer wieder die Qualitätsunternehmen mit überdurchschnittlichem Kurssteigerungspotenzial herauszufiltern, die das Anlageuniversum europäischer Small Caps zu bieten hat. Eine perfekte Depotbeimischung mitten aus Europa!

Für alle Investoren, die sich von den Schlagzeilen über die fortgesetzten Probleme in der Eurozone nicht zu sehr verschrecken lassen, bietet der European Smaller Companies Fund von Standard Life ein ausgezeichnetes Chance-Risiko-Verhältnis. FondsManager Nicholson gelingt es mit seiner Bottom-up-Strategie, immer wieder die Qualitätsunternehmen mit überdurchschnittlichem Kurssteigerungspotenzial herauszufiltern, die das Anlageuniversum europäischer Small Caps zu bieten hat. Eine perfekte Depotbeimischung mitten aus Europa!

Standard Life. Hintergründig.

Der schottische Finanz- und Versicherungskonzern Standard Life wurde im Jahre 1825 gegründet, die konzerneigene FondsGesellschaft Standard Life Investments 1998 ins Leben gerufen. Die in Edinburgh basierte Gesellschaft beschäftigt 1.100 Mitarbeiter. Fonds in Deutschland: 18. Verwaltetes Vermögen weltweit: 233,36 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Stand: 31.12.2013. SJB Abfrage: 23.10.2014.

Der schottische Finanz- und Versicherungskonzern Standard Life wurde im Jahre 1825 gegründet, die konzerneigene FondsGesellschaft Standard Life Investments 1998 ins Leben gerufen. Die in Edinburgh basierte Gesellschaft beschäftigt 1.100 Mitarbeiter. Fonds in Deutschland: 18. Verwaltetes Vermögen weltweit: 233,36 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Stand: 31.12.2013. SJB Abfrage: 23.10.2014.