Während es in den USA mit dem Leitzins längst wieder aufwärtsgeht, macht die Europäische Zentralbank (EZB) noch keinerlei Anstalten, das Nullzinsniveau in der Eurozone zu beenden. Die auf einem Niedrigniveau verharrenden Zinsen sowie die ungewissen Aussichten für europäische Staats- und Unternehmensanleihen machen es Anleiheinvestoren schwer, hier eine gute Rendite zu erzielen. Für Anleger, die auch außerhalb von Europa auf Renditejagd gehen wollen, bieten sich deshalb Investitionen in Emerging-Markets-Bonds an. Die Schwellenländer haben sich in den letzten zehn Jahren radikal verändert, profitieren von mehr Wachstum und größerer wirtschaftlicher Stabilität. Die durchschnittliche Verschuldungsquote in den Emerging Markets liegt mit 43 Prozent der Wirtschaftsleistung mittlerweile deutlich unter jener der Industrieländer von 120 Prozent, weshalb ein Engagement in Anleihen der Schwellenmärkte zur Risikodiversifikation eines Depots beiträgt und die Renditeaussichten maximiert.

Während es in den USA mit dem Leitzins längst wieder aufwärtsgeht, macht die Europäische Zentralbank (EZB) noch keinerlei Anstalten, das Nullzinsniveau in der Eurozone zu beenden. Die auf einem Niedrigniveau verharrenden Zinsen sowie die ungewissen Aussichten für europäische Staats- und Unternehmensanleihen machen es Anleiheinvestoren schwer, hier eine gute Rendite zu erzielen. Für Anleger, die auch außerhalb von Europa auf Renditejagd gehen wollen, bieten sich deshalb Investitionen in Emerging-Markets-Bonds an. Die Schwellenländer haben sich in den letzten zehn Jahren radikal verändert, profitieren von mehr Wachstum und größerer wirtschaftlicher Stabilität. Die durchschnittliche Verschuldungsquote in den Emerging Markets liegt mit 43 Prozent der Wirtschaftsleistung mittlerweile deutlich unter jener der Industrieländer von 120 Prozent, weshalb ein Engagement in Anleihen der Schwellenmärkte zur Risikodiversifikation eines Depots beiträgt und die Renditeaussichten maximiert.

Zusätzliche Renditechancen können durch das Aufwertungspotenzial der Emerging-Markets-Währungen gegenüber dem Euro genutzt werden. Entscheidet man sich für eine Anlage in Schwellenländeranleihen in Lokalwährung, ist eine möglichst weltweite, breite Streuung des Portfolios nötig. Genau diese nimmt der Pictet Emerging Local Currency Debt HP EUR (WKN A0QZ70, ISIN LU0340553949) vor, der an den höheren Renditen von Lokalwährungsanleihen der Schwellenländer partizipieren und zugleich die sich am Devisenmarkt ergebenden Chancen nutzen will. FondsManager Simon Lue-Fong hat die globalen Emerging Markets als Anlageuniversum und nimmt eine breite Diversifikation über Länder und Währungen vor. Im Portfolio des Anleiheexperten, der auf eine 13-jährige Anlageerfahrung bei Pictet Asset Management zurückblicken kann, befinden sich Anleihen aus asiatischen Märkten wie Indonesien und Malaysia genauso wie Schuldpapiere aus europäischen Emerging Markets wie Polen, Russland und der Türkei. Auch in den amerikanischen Schwellenländern Brasilien und Mexiko sowie in Südafrika ist der Fonds investiert. Der Pictet-Fonds wurde am 23. Januar 2008 aufgelegt, besitzt den Euro als FondsWährung und weist aktuell ein FondsVolumen von 4,15 Milliarden Euro auf. Der Fonds verfolgt ein aktives Währungsmanagement und verwendet als Benchmark den JP Morgan GBI Emerging Markets Global Diversified Hedged (EUR). Seit Auflegung kann das Pictet-Produkt mit einer kumulierten Wertentwicklung von +19,3 Prozent bzw. einer Rendite von +1,75 Prozent p.a. in Euro aufwarten. Der Start ins neue Handelsjahr 2018 gelang FondsManager Lue-Fong vorzüglich: Schon jetzt ist eine positive Performance von +2,94 Prozent auf Eurobasis zu verzeichnen. Wie sieht die Strategie des Schwellenländerexperten im Detail aus?

FondsStrategie. Länderanalyse. Bottom-up.

Der Pictet Emerging Local Currency Debt HP EUR hat sich die Generierung von Erträgen und Kapitalwachstum durch die Investition in ein diversifiziertes Portfolio von festverzinslichen Anleihen und anderen Schuldverschreibungen aus den Schwellenländern zum Ziel gesetzt. Die Anlagen werden schwerpunktmäßig in lokalen Währungen getätigt, als Emittenten kommen neben Staaten auch staatliche und supranationale Körperschaften sowie Unternehmen der Emerging Markets in Frage. Geographisch unterliegt der Fonds keinerlei Beschränkungen und investiert in Schwellenländeranleihen weltweit; auch Anlagen in Schuldtitel, die auf die chinesische Landeswährung Renminbi lauten, sind möglich. FondsManager Simon Lue Fong hat aus aktuell 203 verschiedenen Einzelpositionen ein stark diversifiziertes Portfolio zusammengestellt und nimmt darin ein aktives Währungs- und Durationsmanagement vor. Der Anleiheexperte verwendet im Rahmen seines Investmentansatzes eine gleichmäßige Gewichtung der Top-down-Bewertung des globalen Risikoumfelds sowie der Ergebnisse der Bottom-up-Länderanalyse. Die zwei unterschiedlichen Alpha-Quellen des Fonds, die Fremdwährungen und die Zinsen, werden von Lue-Fong jeweils separat gemanagt, um die Renditeergebnisse zu optimieren. Der Emerging-Markets-Experte bevorzugt bei seiner Titelauswahl die Zinsmärkte, die sich durch eine attraktive Rendite, eine hohe Sicherheit bezüglich politischer Entscheidungen und vergleichsweise starke Fundamentaldaten auszeichnen. Zudem hält Lue-Fong dauerhaft Ausschau nach Währungen, die unterbewertet sind. Als Emittenten werden Schwellenländer mit soliden Wachstumsraten, einer robusten Leistungsbilanz sowie dem Willen zu Strukturreformen ausgewählt. Wie ist sein FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Brasilien. Führend.

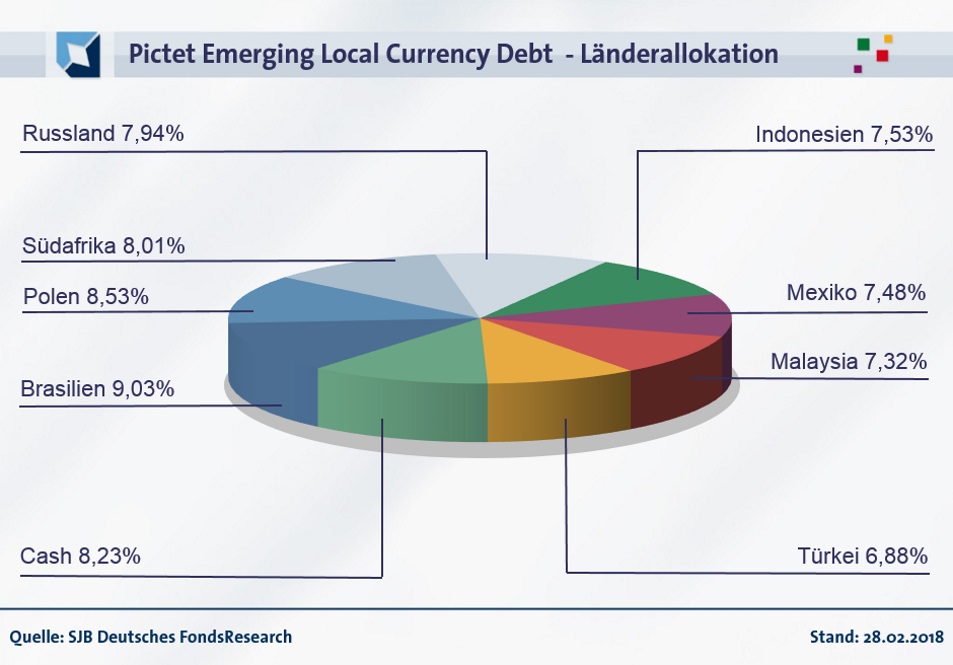

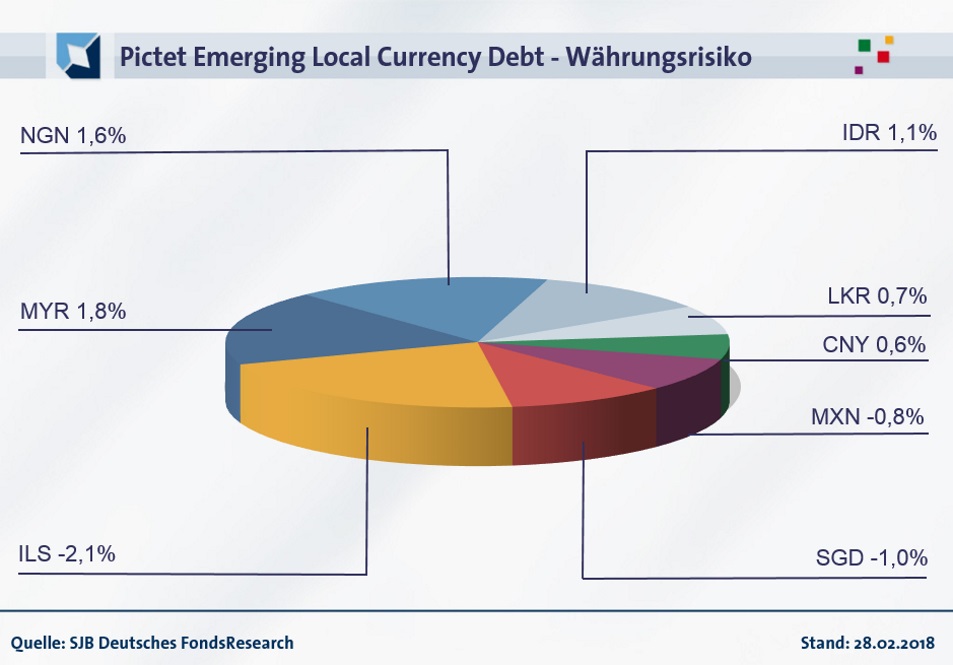

In der Länderallokation liegt Brasilien an erster Stelle, wo 9,03 Prozent des FondsVermögens investiert sind. Überdurchschnittlich stark ist der Pictet-Fonds auch in Polen engagiert, wo 8,53 Prozent des FondsVolumens lokalisiert sind. Auf Platz drei der geographischen Aufteilung befindet sich Südafrika mit 8,01 Prozent, knapp gefolgt von Russland mit 7,94 Prozent. Fast gleichauf liegen die Positionen in Indonesien sowie Mexiko, die 7,53 bzw. 7,48 Prozent der FondsBestände repräsentieren. 7,32 Prozent des FondsVermögens werden durch Anleihen aus Malaysia abgedeckt, die Türkei bildet 6,88 Prozent des FondsVolumens ab. Der Cashbestand des Schwellenländerfonds ist per Ende Februar mit 8,23 Prozent recht hoch. Das stärkste aktive Währungsrisiko geht FondsManager Simon Lue-Fong derzeit beim malaysischen Ringgit (MYR) mit 1,8 Prozent ein. Vergleichsweise hoch gewichtet sind im Portfolio auch der nigerianische Naira (NGN, +1,6 Prozent) sowie die indonesische Rupiah (IDR, +1,1 Prozent), Kleinere Übergewichtungen in Sri-Lanka-Rupien (LKR, +0,7 Prozent) sowie im chinesischen Yuan (CNY, +0,6 Prozent) runden das Devisenportfolio des Pictet-Fonds ab. Short positioniert ist Marktstratege Lue-Fong im mexikanischen Peso (MXN, -0,8 Prozent) sowie im Singapur-Dollar (SGD, -1,0 Prozent). Den stärksten Wertverfall erwartet der Pictet-FondsManager beim israelischen Schekel (ILS), für den er eine Shortposition in Höhe von 2,1 Prozent des FondsVermögens aufgebaut hat. Lue-Fong bevorzugt Anleihen mit einer mittleren Duration, die in seinem Fonds im Schnitt bei 4,30 Jahren liegt. Die Durchschnittsrendite aller im Portfolio enthaltenen Anleihen beträgt 5,93 Prozent, während der durchschnittliche Zinskoupon bei 5,14 Prozent liegt.

FondsVergleichsindex. Korrelation. Moderat.

Für unsere unabhängige SJB FondsAnalyse haben wir den Pictet Emerging Local Currency Debt dem Barclays Capital Emerging Markets Local Bond als Vergleichsindex gegenübergestellt, einem weltweit gestreuten Index für Anleihen der Schwellenländer. Für drei Jahre liegt die Korrelation bei 0,63, über ein Jahr geht sie auf -0,01 zurück. Damit ist die Parallelität der Kursverläufe von Fonds und SJB-Vergleichsindex nur gering ausgeprägt, besonders im kurzfristigen Zeithorizont zeigen sich die Folgen der aktiven Länder- und Währungsallokation des FondsPortfolios. Entsprechend moderat stellt sich die Ausprägung der Kennzahl R² dar, die für drei Jahre 0,40 beträgt und über ein Jahr auf 0,00 zurückgeht. Demnach haben sich kurzfristig 60 Prozent der FondsEntwicklung indexunabhängig vollzogen, mittelfristig sind es 100 Prozent, weil sich Fonds und Index gegenläufig bewegen. Die Kursentwicklung des Pictet-Fonds verläuft stark unabhängig vom Emerging-Markets-Anleihenmarkt, was die Eigenständigkeit der Anlagestrategie von FondsManager Lue-Fong unterstreicht. Der Tracking Error von 8,17 Prozent im Dreijahreszeitraum weist darauf hin, dass der Marktstratege keine übermäßigen Risiken eingeht. Welche Schwankungswerte hat der Lokalwährungsfonds aufzuweisen?

FondsRisiko. Beta. Geringer.

Der Pictet Emerging Local Currency Debt weist für drei Jahre eine Volatilität von 9,47 Prozent auf, die noch unterhalb des Schwankungsniveaus liegt, das der Barclays Capital Emerging Markets Local Bond Index mit 10,05 Prozent im selben Zeitraum zu verzeichnen hat. Über ein Jahr schwankt der Schwellenländerfonds kräftiger als der globale Anleihenindex aus dem Emerging-Markets-Bereich: Hier beträgt die „Vola“ des Pictet-Fonds 6,12 Prozent, während die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 3,28 Prozent aufweist. Die längerfristig niedrigere Volatilität ist ein Pluspunkt für den Fonds mit Blick auf seine Risikostruktur – die auf kurze Sicht höheren Schwankungen treten demgegenüber zurück. Welche Ergebnisse steuert die Beta-Analyse zur Klassifikation des Pictet-Produktes bei?

Das attraktive Risikoprofil des Lokalwährungsfonds manifestiert sich in dem unter Marktniveau liegenden Beta von 0,61 für drei Jahre. Im Einjahreszeitraum rutscht die Risikokennzahl mit -0,03 in den negativen Bereich, da sich Pictet-Fonds und Barclays-Vergleichsindex entgegengesetzt bewegen. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass sich die Kennziffer über die letzten zwei Jahre mit großer Zuverlässigkeit unter dem Marktrisikofixwert von 1,00 befand: Der Pictet-Fonds verfügt damit über das bessere Risikoprofil als der Barclays-Referenzindex. Das Beta war in allen der letzten 25 betrachteten Einzelzeiträume geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm dabei positive Werte zwischen 0,04 im Tief und 0,84 in der Spitze an. Hinzu kommt der im jüngsten Analysezeitraum generierte negative Alpha-Wert von -0,03. Insgesamt sind die Wertschwankungen des Schwellenländerfonds regelmäßig niedriger als diejenigen der Benchmark, womit FondsManager Lue-Fong die Risiken im Portfolio bestens unter Kontrolle hat. Welche Renditen kann der Anleihestratege mit seinem aktiven Management erzielen?

FondsRendite. Alpha. Positiv.

Per 27. März 2018 hat der Pictet Emerging Local Currency Debt über drei Jahre eine kumulierte Wertentwicklung von +4,33 Prozent in Euro aufzuweisen, was einer Rendite von +1,42 Prozent p.a. entspricht. Ein gutes Ergebnis, wie der Vergleich mit dem Barclays Capital Emerging Markets Local Bond Index beweist: Der weltweit streuende Rentenindex mit seinem Fokus auf die Schwellenländer bringt es im selben Zeitraum auf eine Gesamtrendite von -1,66 Prozent in Euro bzw. eine Performance von -0,56 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr liegt der Pictet-Fonds deutlich vorn: Mit einer Wertentwicklung von +5,63 Prozent erreicht er ein über elf Prozentpunkte besseres Renditeergebnis als der SJB-Vergleichsindex von Barclays (-6,05 Prozent). Kurz- wie mittelfristig kann der Pictet-Fonds den Markt für Schwellenländeranleihen schlagen – ein positives Resultat, das die hohe Managementqualität des Marktexperten Lue-Fong unterstreicht.

Die überdurchschnittliche Wertentwicklung des Pictet-Fonds im Vergleich zum Barclays-Referenzindex wird auch an dem positiven Alpha offenbar, das über drei Jahre bei 0,16 liegt. Auf Jahressicht präsentiert sich die Renditekennzahl mit 0,46 nochmals verbessert. Der rollierende Zwölfmonatsvergleich der Alpha-Werte illustriert die Renditequalitäten des Fonds: Hier wird deutlich, dass es dem Schwellenländerprodukt in der Mehrzahl der Fälle gelang, die SJB-Benchmark zu übertreffen. In 15 der letzten 25 betrachteten Einjahreszeiträume verzeichnete der Pictet-Fonds eine Outperformance zum Barclays-Index und markierte positive Alpha-Werte bis 1,03 in der Spitze. Dem stehen lediglich zehn Perioden mit einer schwächeren Wertentwicklung gegenüber, in denen der Fonds ein Alpha von -0,38 im Tief generierte. Der mehrheitlich erzielte Renditevorsprung in Kombination mit einer durchweg geringeren Schwankungsanfälligkeit sorgen dafür, dass der Emerging-Markets-Fonds über ein attraktives Chance-Risiko-Profil verfügt: Die Information Ratio über die letzten drei Jahre befindet sich mit 0,24 klar im grünen Bereich.

SJB Fazit. Pictet Emerging Local Currency Debt.

Ein Engagement an den Anleihenmärkten der am schnellsten wachsenden Volkswirtschaften aus dem Emerging-Markets-Bereich ist gerade im aktuellen Niedrigzinsumfeld eine attraktive Lösung: Der Pictet Emerging Local Currency Debt wählt zuverlässig die Länder und Fremdwährungen aus, die ein weiteres Aufwertungspotenzial gegenüber dem Euro besitzen und zugleich Renditen zwischen 5,0 und 6,0 Prozent bieten können. Das Investment in Lokalwährungen der Schwellenländer ist für alle Anleger zu empfehlen, die sich nicht mit den Minimalrenditen zufriedengeben wollen, die derzeit für Schuldpapiere in Euro gezahlt werden.

Das Schweizer Bankhaus Pictet wurde 1805 gegründet. Die Tochter Pictet Asset Management ist innerhalb der Pictet-Gruppe für die Vermögensverwaltung und Investmentfonds zuständig. Sie verfügt über 17 Zweigstellen und ist seit mehr als 20 Jahren ein Pionier im Bereich thematischer Anlagen. FondsAngebot weltweit: 100. Verwaltetes Vermögen: 162 Milliarden Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der internationalen Mitarbeiter: 830. Geschäftsführer: Marc Pictet. Stand: 31.12.2017.