Die europäischen Aktienmärkte entwickelten sich im September positiv und konnten damit den seit Mai bestehenden leichten Abwärtstrend überwinden. Der entscheidende Wendepunkt für Europas Börsen war die nachlassende Aufwertungsbewegung des Euro zum US-Dollar, die europäischen Exportwerten bessere Aussichten verschaffte. Zum Plus des Gesamtmarktes von knapp 4,0 Prozent trugen Energietitel überproportional bei, die angesichts steigender Ölpreise um 9,0 Prozent zulegen konnten. Um das weitere Aufwärtspotenzial des bewertungsmäßig noch nicht ausgereizten europäischen Aktienmarktes zu nutzen, ist insbesondere für langfristig orientierte Anleger ein Contrarian-Investmentansatz interessant, der sich oft entgegen der Marktrichtung positioniert und auch in wenig beachteten Sektoren nach günstig bewerteten Titeln sucht. Genau diese Strategie verfolgt Michael Clements, Head of European Equities bei SYZ Asset Management, in seinem Oyster European Selection. Der Fonds bietet ein paneuropäisch ausgerichtetes, sehr konzentriertes Aktienportfolio aus 30 bis 40 Einzeltiteln, das nach Contrarian-Kriterien aktiv gemanagt wird.

Die europäischen Aktienmärkte entwickelten sich im September positiv und konnten damit den seit Mai bestehenden leichten Abwärtstrend überwinden. Der entscheidende Wendepunkt für Europas Börsen war die nachlassende Aufwertungsbewegung des Euro zum US-Dollar, die europäischen Exportwerten bessere Aussichten verschaffte. Zum Plus des Gesamtmarktes von knapp 4,0 Prozent trugen Energietitel überproportional bei, die angesichts steigender Ölpreise um 9,0 Prozent zulegen konnten. Um das weitere Aufwärtspotenzial des bewertungsmäßig noch nicht ausgereizten europäischen Aktienmarktes zu nutzen, ist insbesondere für langfristig orientierte Anleger ein Contrarian-Investmentansatz interessant, der sich oft entgegen der Marktrichtung positioniert und auch in wenig beachteten Sektoren nach günstig bewerteten Titeln sucht. Genau diese Strategie verfolgt Michael Clements, Head of European Equities bei SYZ Asset Management, in seinem Oyster European Selection. Der Fonds bietet ein paneuropäisch ausgerichtetes, sehr konzentriertes Aktienportfolio aus 30 bis 40 Einzeltiteln, das nach Contrarian-Kriterien aktiv gemanagt wird.

Der Fokus von FondsManager Clements liegt auf unterbewerteten Qualitätsunternehmen, die er mit einem langfristigen Anlagehorizont über sämtliche Marktkapitalisierungen erwirbt. Basis seiner Anlageentscheidungen ist die Bottom-up-Analyse der Einzeltitel, wobei der Prüfung der Abwärtsrisiken ein besonderer Platz zukommt.

Michael Clements, der einen langen und erfolgreichen Track Record im Bereich europäischer Aktien als früherer FondsManager des Franklin European Growth Fund besitzt, hat keine Angst vor einer gesteigerten Marktvolatilität: „Als langfristig orientierter Bottom-up-Stockpicker erachte ich Volatilität als eine Kaufgelegenheit“, betont der Aktienstratege. Der von ihm betreute Oyster European Selection R EUR (WKN A1JQC0, ISIN LU0688633170) wurde am 29. November 2011 aufgelegt und verfügt aktuell über ein FondsVolumen von 649,3 Millionen Euro. Als Benchmark wird der STOXX Europe 600 EUR NR verwendet, das Anlageuniversum umfasst europäische Aktien inklusive Großbritannien. Seit seiner Auflage hat der Europa-Fonds mit einer attraktiven Performance aufzuwarten: In den knapp sieben Jahren verzeichnete der Oyster European Selection eine kumulierte Wertentwicklung von +143,6 Prozent in Euro und erzielte damit eine wesentlich höhere Rendite als der STOXX Europe 600, der es lediglich auf ein Plus von +98,2 Prozent brachte. Damit steht einer Rendite p.a. von +16,5 Prozent des FondsProduktes eine annualisierte Performance von +12,4 Prozent beim Referenzindex gegenüber. Die Mehrrendite von über vier Prozentpunkten jährlich überzeugt, auch seit Jahresbeginn liegt der Oyster-Fonds mit +13,27 Prozent klar im grünen Bereich. Was sind die Eckpunkte der von FondsManager Clements praktizierten Anlagestrategie?

FondsStrategie. Stockpicking. Praktiziert.

Der Oyster European Selection Fund hat es sich zum Ziel gesetzt, einen Kapitalzuwachs durch die schwerpunktmäßige Anlage in europäische Aktien zu erzielen, deren Wachstumsaussichten über einen Anlagehorizont von mindestens drei bis fünf Jahren attraktiv sind. Zudem sollten die Titel wenig vom Konjunkturzyklus abhängen und attraktive Gewinne und Bewertungskennzahlen aufweisen, wie FondsManager Clements betont. In seiner Strategie favorisiert er Unternehmen, deren Geschäftsmodell auf einem nachhaltigen Wettbewerbsvorteil beruht, die eine gesunde Bilanz sowie eine attraktive Bewertung aufweisen. Im Rahmen des aktiven Portfoliomanagements ergibt sich eine sektorielle und geografische Allokation, die sich oft deutlich von der Marktallokation unterscheidet. Der Stockpicking-Prozess basiert auf dem hauseigenen fundamentalen Research von SYZ Asset Management, das die Hauptquelle der Alpha-Generierung darstellt. Der Fokus des Contrarian-Ansatzes liegt auf solide geführten Unternehmen, die kurzfristig unter Druck geraten sind, sowie auf Qualitätsfirmen, die eine langfristige Erholungsbewegung durchmachen. Ein diszipliniertes Risikomanagement fungiert als Absicherung gegen Abwärtsrisiken und dient zugleich dazu, attraktive Investmentgelegenheiten im Bereich überverkaufter Einzeltitel ausfindig zu machen. Weitere Basisprinzipien des von FondsManager Clements verfolgten „Contrarian Approach“ sind die Suche nach günstig bewerteten Marktsegmenten aufgrund der Risikoaversion anderer Marktteilnehmer sowie das Ausfindig-Machen wenig bekannter Einzelunternehmen, die vom Research der Mitbewerber nicht wahrgenommen werden. Auch in Bärenmärkten bleibt der FondsManager geduldig und hält an seinen zuvor ausgewählten günstig bewerteten Unternehmen fest, bis sich der innere Wert der Aktie wieder in ihrem Preis reflektiert. Wie ist das aktuelle FondsPortfolio zusammengesetzt?

FondsPortfolio. Frankreich. Favorisiert.

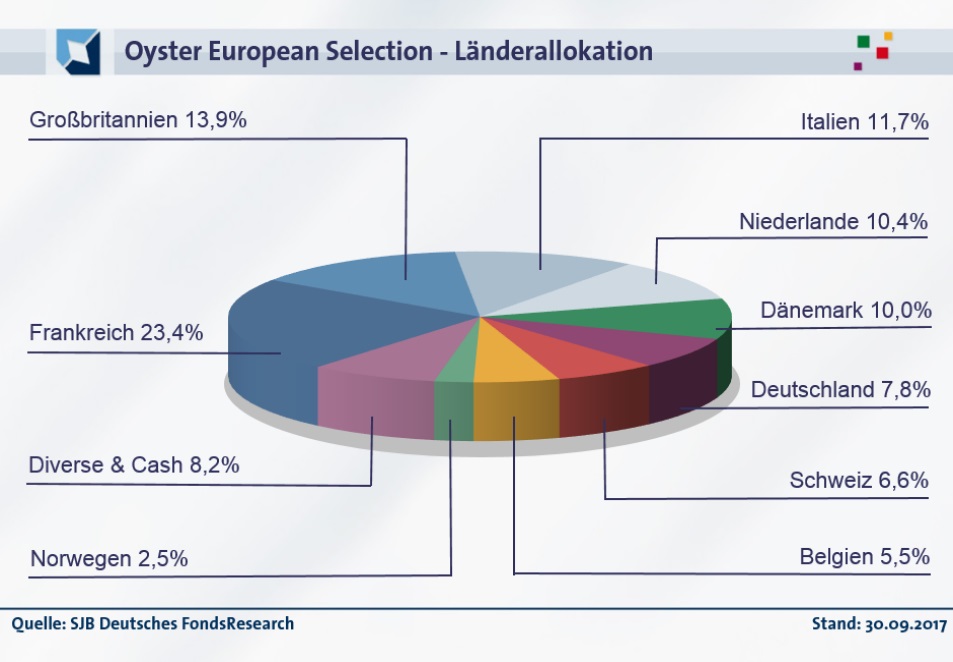

In der Länderallokation des Oyster European Selection Fund liegt Frankreich mit 23,4 Prozent Anteil am FondsVermögen auf Platz eins. Um einiges dahinter ist Großbritannien platziert, wo 13,9 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung befindet sich Italien mit 11,7 Prozent des FondsVolumens. Aktien aus den Niederlanden besitzen einen Portfolioanteil von 10,4 Prozent, Unternehmen aus Dänemark sind mit 10,0 Prozent gewichtet. FondsBestände in Deutschland (7,8 Prozent) und der Schweiz (6,6 Prozent) ergänzen das Länderportfolio des Oyster-Produktes. Als weitere Beimischung sind Unternehmen aus Belgien (5,5 Prozent) sowie Norwegen (2,5 Prozent) vertreten. Value-Aktien aus anderen Ländern, die gemeinsam mit der Cash-Position einen Anteil von 8,2 Prozent besitzen, runden das Portfolio ab.

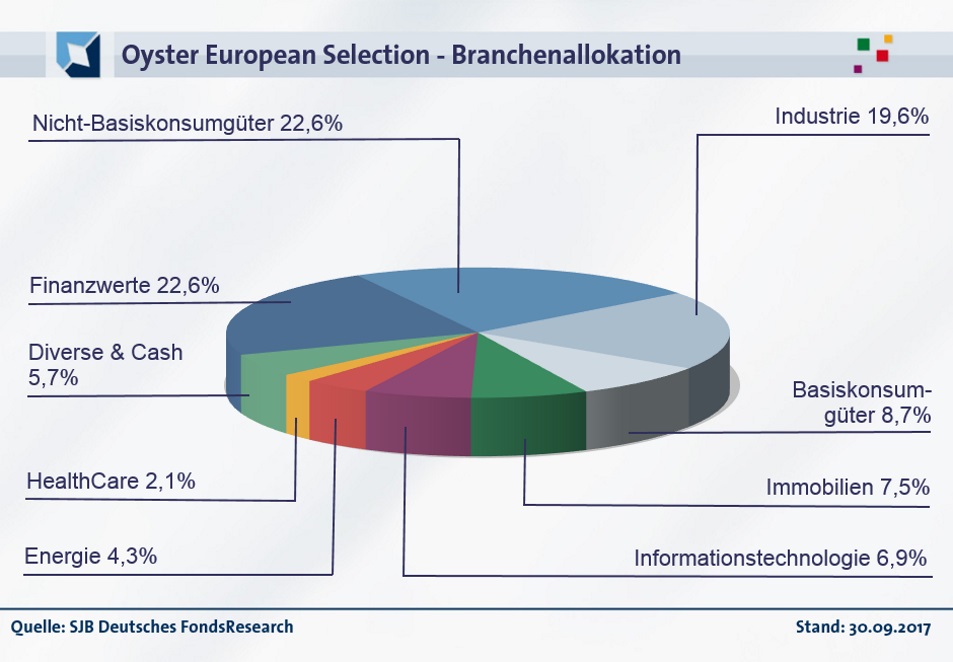

Bei der Branchenallokation des Europafonds liegen Finanzwerte gemeinsam mit dem Sektor der Nicht-Basiskonsumgüter auf dem ersten Platz – beide besitzen einen Anteil von 22,6 Prozent am FondsVermögen. Top-Holdings aus diesen Bereichen sind die Aktie des französischen LVMH-Konzerns sowie Titel der britischen Paragon Banking Group. Den dritten Platz in der Branchenstruktur des Europafonds nehmen Industriewerte mit 19,6 Prozent ein, unter den Top-Holdings durch den italienischen Kabelproduzenten Prysmian vertreten. Durchschnittlich repräsentiert im Portfolio des paneuropäischen Fonds sind der Bereich der Basiskonsumgüter (8,7 Prozent) sowie Immobilientitel (7,5 Prozent). Informationstechnologie-Aktien mit einer Gewichtung von 6,9 Prozent, Titel aus dem Energiesektor (4,3 Prozent) und dem Gesundheitswesen (2,1 Prozent) komplettieren die Portfoliostruktur. Besonders überzeugt ist FondsManager Clements von dem französischen Medien-Unternehmen XLMedia, das im Monatsverlauf einen Kursgewinn von +18,0 Prozent verzeichnen konnte. Für den auf Online-Spiele spezialisierten Anbieter zeigt er sich aufgrund starker Ergebnisse und einer hohen organischen Wachstumsrate weiterhin optimistisch.

FondsVergleichsindex. Korrelation. Ausgeprägt.

In unserer unabhängigen SJB FondsAnalyse haben wir den Oyster European Selection Fund dem STOXX Europe 600 Kursindex als Benchmark gegenübergestellt. Die Korrelation fällt deutlich aus: Mit 0,88 befindet sie sich über drei Jahre auf einem hohen Niveau, für zwölf Monate ist sie mit 0,80 etwas geringer ausgeprägt. Die weitgehende Parallelität der Kursverläufe von Fonds und SJB-Vergleichsindex wird auch durch die Kennzahl R² bestätigt. Diese liegt für drei Jahre bei 0,78, über ein Jahr nimmt sie einen Wert von 0,64 an. Damit haben sich mittelfristig 22 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 36 Prozent. Hier zeigt sich, dass FondsManager Clements mit seiner Contrarian-Strategie zuletzt stärker vom Referenzindex abgewichen ist und seinen Spielraum für aktive Titelselektion nutzte. Der Tracking Error liegt über drei Jahre bei 5,42 Prozent und belegt, dass der Oyster-Europafonds ein nur moderates aktives Risiko eingeht. Welche Volatilitätswerte hat das FondsProdukt aufzuweisen?

FondsRisiko. Volatilität. Geringer.

Der Oyster European Selection Fund hat über drei Jahre eine Volatilität von 12,97 Prozent zu verzeichnen, die knapp unterhalb der 13,04 Prozent liegt, die der STOXX Europe 600 als Vergleichsindex an den Tag legt. Über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum passiven Referenzindex ebenfalls geringer ausgeprägt: Hier beträgt die „Vola“ des Oyster-Fonds 7,02 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 8,26 Prozent aufweist. Die in beiden Zeithorizonten niedrigere Volatilität des auf Value-Aktien fokussierten Europa-Fonds ist als klarer Vorteil für die Risikostruktur im Vergleich mit dem Gesamtmarkt zu werten – fallen die Beta-Werte entsprechend attraktiv aus?

Im letzten Dreijahreszeitraum hat der Oyster-Fonds ein Beta von 0,90 aufzuweisen, womit die mittleren Wertschwankungen unterhalb des Marktniveaus von 1,00 liegen. Für ein Jahr wird das Beta nochmals attraktiver und nimmt einen Wert von 0,74 an – dies entspricht um 26 Prozent geringeren Wertschwankungen als beim Referenzindex. Wie positiv das Risikoprofil des Europafonds zu werten ist, verdeutlicht der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre: Die Risikokennziffer befindet sich in 34 der letzten 36 betrachteten Einzelzeiträume unter Marktniveau und erreicht dabei einen Wert von zutiefst 0,56. Lediglich in zwei der analysierten Einjahresperioden liegt das Beta mit maximal 1,02 geringfügig höher. Die große Regelmäßigkeit, mit der die Kursschwankungen des FondsPortfolios geringer als diejenigen der Benchmark ausfallen, ist ein Qualitätsbeweis für die Risikokontrolle des Investmentteams um Europaexperte Clements. Welche Renditeergebnisse vermag der paneuropäische Aktienfonds zu liefern?

FondsRendite. Alpha. Erzielt.

Per 24. Oktober 2017 hat der Oyster European Selection Fund über drei Jahre eine kumulierte Wertentwicklung von +43,92 Prozent in Euro zu verzeichnen. Eine attraktive Performance für den europäischen Aktienfonds, die einer Rendite von +12,89 Prozent p.a. entspricht. Der STOXX Europe 600 KI als die von der SJB gewählte Benchmark kann hier nicht mithalten: Der Index legte im selben Zeitraum um +19,28 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +6,05 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung kann der Oyster-Investmentfonds seinen Renditevorsprung verteidigen: Während der aktiv gemanagte Fonds mit seinem Fokus auf Value-Aktien ein Ergebnis von +20,05 Prozent in Euro verzeichnet, hat die passive Benchmark lediglich mit einem Plus von +13,73 Prozent aufzuwarten. Die durchweg höher als sechs Prozentpunkte ausfallende jährliche Mehrrendite des Fonds macht diesen zum klaren Sieger im Performancevergleich und demonstriert den durchschlagenden Erfolg des Contrarian-Ansatzes.

Der Performancevorsprung des Oyster-Fonds schlägt sich auch in dem positiven Ergebnis der Alpha-Analyse nieder: Das Alpha befindet sich über drei Jahre mit 0,58 im grünen Bereich, auf Jahressicht vermag die Rendite-Kennzahl sogar auf 0,73 zuzulegen. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über den letzten Dreijahreszeitraum zeigt, dass FondsManager Clements mit hoher Zuverlässigkeit ein attraktives Renditeplus gegenüber der Benchmark erwirtschaften konnte. In 30 der untersuchten 36 Einzelperioden wurde ein positives Alpha bis 1,13 in der Spitze generiert; lediglich sechs Einzelperioden weisen einen negativen Alpha-Wert von zutiefst -0,42 auf. Insgesamt kann der Oyster-Fonds mit einer überzeugenden Outperformance zum europäischen Aktienmarkt aufwarten, die zudem mit einer fast durchgängig niedrigeren Volatilität einhergeht. Das attraktive Chance-Risiko-Verhältnis des Value-Fonds wird durch die über drei Jahre verzeichnete positive Information Ration von 1,19 bestätigt.

SJB Fazit. Oyster European Selection.

Mit seinem gegen die vorherrschenden Markttrends und -meinungen gerichteten Contrarian-Ansatz kann FondsManager Michael Clements einen nachhaltigen Renditevorsprung gegenüber dem Gesamtmarkt europäischer Aktien erzielen. Die Alpha-Generierung seines sehr konzentrierten, auf der Basis fundamentaler Bottom-up-Analysen zusammengestellten Portfolios attraktiv bewerteter Einzeltitel geht auf erstklassiges Research und ein gutes Risikomanagement zurück. Besonders langfristig orientierte Investoren finden in dem Oyster European Selection ein perfektes Investment, um an dem weiter vorhandenen Kurspotenzial europäischer Aktien überproportional zu partizipieren.

Die Schweizer FondsGesellschaft Oyster gehört zum 1996 gegründeten Bankhaus Syz & Co und ist in 12 Ländern aktiv. Fonds in Deutschland: 27. Verwaltetes Vermögen: 16,0 Milliarden Euro. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: Über 500. Geschäftsführer: Katia Coudray, Florent Guy-Ducrot, Sébastien Dessimoz. Stand: 30.06.2017.