Von dem Übergang der chinesischen Wirtschaft von einer export- und produktions orientierten Ökonomie hin zu einer stärker binnenmarktfixierten, dienstleistungsorientierten „New Economy“ dürften gerade die kleineren Unternehmen aus der Volksrepublik China stark profitieren. So ist ihr Geschäft meist weniger kapitalintensiv als das der großen Unternehmen aus den Bereichen Produktion oder Bau, weshalb kleinere Firmen attraktive Erträge auf das investierte Kapital erzielen können. Dabei hat sich das ausländischen Investoren zugängliche Anlageuniversum chinesischer Kleinunternehmen über die letzten zehn Jahre ganz erheblich ausgeweitet: Aus 883 investierbaren Einzelunternehmen mit einer Marktkapitalisierung zwischen 100 Millionen und 3 Milliarden US-Dollar in 2007 sind 4.554 chinesische Small-Cap-Titel im Jahre 2017 geworden. Der große Vorteil dieser Unternehmen, die über die gesamte Sektorenbreite des chinesischen Aktienmarktes gestreut sind: Ihre Aktien erfahren eine nur sehr geringe Abdeckung im Research und auf Analystenseite, so dass von erfahrenen Stockpicking-Experten immer wieder unterbewertete Einzeltitel ausfindig gemacht werden können.

Von dem Übergang der chinesischen Wirtschaft von einer export- und produktions orientierten Ökonomie hin zu einer stärker binnenmarktfixierten, dienstleistungsorientierten „New Economy“ dürften gerade die kleineren Unternehmen aus der Volksrepublik China stark profitieren. So ist ihr Geschäft meist weniger kapitalintensiv als das der großen Unternehmen aus den Bereichen Produktion oder Bau, weshalb kleinere Firmen attraktive Erträge auf das investierte Kapital erzielen können. Dabei hat sich das ausländischen Investoren zugängliche Anlageuniversum chinesischer Kleinunternehmen über die letzten zehn Jahre ganz erheblich ausgeweitet: Aus 883 investierbaren Einzelunternehmen mit einer Marktkapitalisierung zwischen 100 Millionen und 3 Milliarden US-Dollar in 2007 sind 4.554 chinesische Small-Cap-Titel im Jahre 2017 geworden. Der große Vorteil dieser Unternehmen, die über die gesamte Sektorenbreite des chinesischen Aktienmarktes gestreut sind: Ihre Aktien erfahren eine nur sehr geringe Abdeckung im Research und auf Analystenseite, so dass von erfahrenen Stockpicking-Experten immer wieder unterbewertete Einzeltitel ausfindig gemacht werden können.

FondsManagerin Tiffany Hsiao von Matthews Asia, einer in San Francisco ansässigen, ganz auf den asiatischen Bereich spezialisierten FondsGesellschaft, betont, dass chinesische Small-Cap-Titel gegenüber globalen Small Caps sehr attraktiv bepreist sind: So stehe einem Ertragswachstum chinesischer Small Caps von 24 Prozent ein solches von gerade einmal 17 Prozent bei europäischen Kleinunternehmen gegenüber – chinesische Large Caps bringen es auf eine noch niedrigere Quote von 16 Prozent. Komplettiert werden die robusten Kennzahlen durch ein attraktives Bewertungsniveau: Mit einem Kurs/Gewinn-Verhältnis (KGV) von 11,2 sind chinesische Small Caps deutlich günstiger als ihre europäischen bzw. US-amerikanischen Pendants mit einem KGV von 18,0 bzw. 26,4. Auch gegenüber Chinas Large Caps mit ihrem KGV von 12,6 besteht ein Bewertungsabschlag.

Die Konsequenz für Investoren mit China-Affinität, die nach einer attraktiv bewerteten und zugleich renditeträchtigen Depotbeimischung suchen: Ein Aktienfonds mit Fokus auf chinesische Kleinunternehmen bietet das bessere Rendite/Risiko-Verhältnis als breit gestreute Large-Cap-Fonds und sorgt für neue Renditefantasie im Depot. Der Matthews Asia – China Small Companies Fund A Acc USD (WKN A1JSXL, ISIN LU0721876364) weist ein aus 40 bis 60 Einzeltiteln bestehendes, an langfristigem Kapitalwachstum orientiertes Portfolio aus China-Aktien mit einer Marktkapitalisierung von durchschnittlich 2 Milliarden US-Dollar auf. Der Fonds wurde am 29. Februar 2012 aufgelegt, besitzt ein Anlagevermögen von umgerechnet 62,31 Millionen Euro und verwendet den MSCI China Small Cap Index als Benchmark. FondsManagerin Tiffany Hsiao ist seit 2014 bei Matthews Asia und hat mit ihrem China Small Companies Fund einen hervorragenden Track Record aufzuweisen: Über die letzten fünf Jahre erzielte der Fonds eine jährliche Rendite von +14,13 Prozent auf USD-Basis und ließ damit seinen MSCI-Vergleichsindex weit hinter sich, der mit einem jährlichen Plus von +6,33 Prozent aufwartet. Die hohe Mehrrendite ist Morningstar die Höchstnote von fünf Sternen wert – wie stellt sich die so erfolgreiche Investmentstrategie im Detail dar?

FondsStrategie. Innovationsführer. Gesucht.

Der Matthews Asia – China Small Companies Fund strebt einen langfristigen Kapitalzuwachs an und will dieses Anlageziel durch direkte oder indirekte Investitionen von mindestens 80 Prozent seines Nettovermögens in Aktien von kleinen Unternehmen mit Sitz in China erreichen. Unter China im Sinne der Anlagepolitik werden die Volksrepublik China, spezielle Verwaltungsbezirke (vor allem Hongkong) sowie Taiwan verstanden. Der besondere Fokus von FondsManagerin Hsiao liegt auf innovativen, effizient arbeitenden Kleinunternehmen mit nachhaltigem Wachstum. Den Schwerpunkt legt die Marktexpertin auf Firmen mit Geschäftsfeldern, die vom anziehenden Binnenkonsum sowie den Lohnsteigerungen in China profitieren. Hsiao betont, dass die Aktien von chinesischen Kleinunternehmen hervorragende Anlagemöglichkeiten bieten: Das niedrigere Bewertungsniveau der chinesischen Small Caps werde durch ein höheres Wachstumspotenzial ergänzt, zudem sei die historische Volatilität chinesischer Small-Cap-Aktien geringer als diejenige des breiten chinesischen Aktienmarktes. Um in China Erfolge zu haben, müssten Kleinunternehmen besonders wettbewerbsfähig und innovativ sein, berichtet die FondsManagerin, da sie sonst keinen Zugang zu Kapital und Finanzierungsmöglichkeiten hätten. In der Folge würden sie oft kosteneffizienter als vergleichbare Großunternehmen arbeiten, was sie zu interessanten Anlagezielen für den Fonds mache. Gemeinsam mit ihrem Investmentteam unterwirft China-Expertin Hsiao die möglichen Anlageziele ihres Small-Cap-Fonds einem rigorosen Auswahl- und Analyseprozess, in dem die Unternehmen sowohl mit Blick auf ihr Geschäftsmodell als auch auf die Managementqualität genauestens untersucht werden. Aktuell umfasst ihr Portfolio 51 Einzeltitel, wobei eine tendenzielle Übergewichtung der Konsum- und HealthCare-Sektoren vorgenommen wird. Prinzipiell untergewichtet ist FondsManagerin Hsiao hingegen in Unternehmen mit zyklischen Geschäftsmodellen. Wie sieht das FondsPortfolio im Detail aus?

FondsPortfolio. Hongkong. Favorisiert.

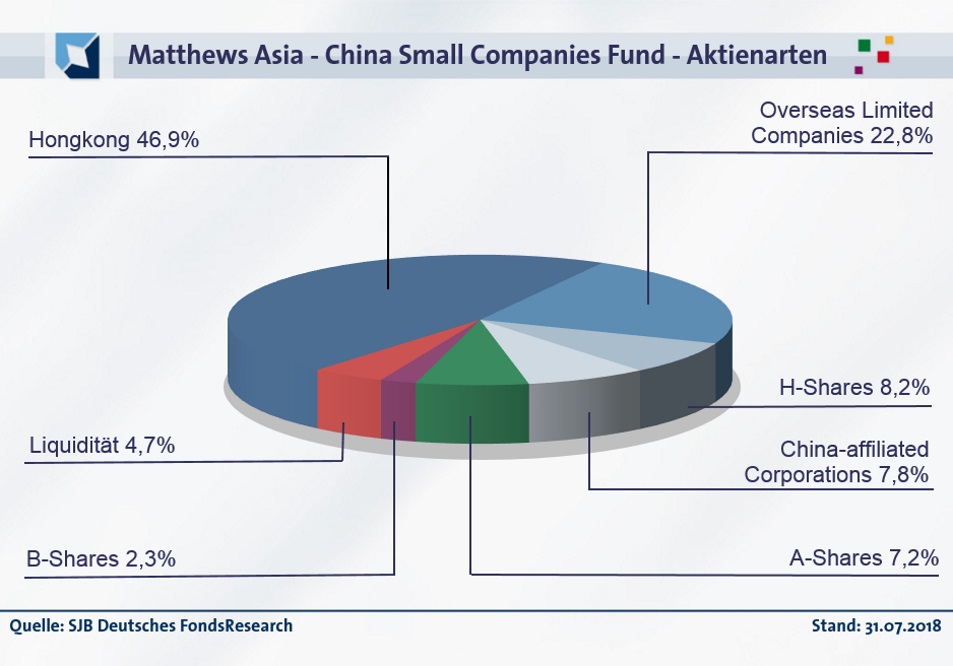

In der geographischen Allokation des Matthews Asia – China Small Companies Fund liegen Aktien aus der Sonderverwaltungszone Hongkong mit 46,9 Prozent Anteil am FondsVermögen auf Platz eins. Dahinter folgen die in Übersee registrierten Overseas Limited Companies (OL), in die 22,8 Prozent der FondsBestände des China-Produktes investiert sind. In Hongkong notierte Aktien chinesischer Unternehmen, sogenannte H-Aktien, machen 8,2 Prozent des FondsVolumens aus. China-affiliated Corporations (CAC) decken 7,8 Prozent des Matthews Asia-Fonds ab, in chinesische A-Aktien sind 7,2 Prozent der Anlegergelder investiert. B-Aktien aus der Volksrepublik sowie ein Cashbestand von 4,7 Prozent per Ende Juli runden das Länderportfolio des Small-Cap-Fonds ab.

In der von FondsManagerin Tiffany Hsiao vorgenommenen Sektorenallokation sind IT-Unternehmen mit 26,0 Prozent des FondsVolumens die Favoriten. Konsequenterweise entstammen gleich vier Titel der Top-10-Holdings diesem Bereich: Neben der Silergy Corp sowie dem Halbleiterproduzenten Hua Hong Semiconductor sind dies die beiden E-Commerce-Firmen China Youzan und Baozun. Den zweiten Platz im FondsPortfolio nehmen Industriewerte mit 19,0 Prozent ein. Aus diesem Sektor sind das Entsorgungsunternehmen Sunny Friend Environmental Technology sowie der Spezialplastik-Produzent TK Group unter den Top-10-Positionen vertreten. 17,9 Prozent des FondsVermögens sind in Firmen aus dem Bereich langlebiger Konsumgüter investiert, HealthCare-Titel decken 10,2 Prozent des Portfolios ab. Durchschnittlich stark engagiert ist China-Expertin Hsiao im Bereich der Grundstoffe (7,3 Prozent) sowie im Immobiliensektor (5,0 Prozent). Abgerundet wird das Portfolio durch Energietitel (4,6 Prozent), Verbrauchsgüter (4,1 Prozent) sowie Finanzwerte mit 1,2 Prozent Anteil am FondsPortfolio.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Matthews Asia – China Small Companies Fund dem MSCI China Small Cap USD NETR als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem auf chinesische Kleinunternehmen fokussierten Aktienindex zeigt eine ausgeprägte Übereinstimmung. Mit 0,91 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,83 nur wenig geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,83, über ein Jahr nimmt sie einen Wert von 0,69 an. Damit haben sich mittelfristig 17 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 31 Prozent. Hier zeigt sich, dass FondsManagerin Tiffany Hsiao zuletzt die individuelle Titel- und Sektorengewichtung innerhalb des Portfolios noch steigerte. Der Tracking Error des Matthews Asia-Fonds liegt für drei Jahre bei moderaten 6,21 Prozent: Damit geht Chinastrategin Hsiao kein hohes aktives Risiko bei ihren Investments ein. Welche Schwankungsneigung hat der von ihr gemanagte Small-Cap-Fonds zu verzeichnen?

FondsRisiko. Beta. Attraktiv.

Der Matthews Asia – China Small Companies Fund hat für den letzten Dreijahreszeitraum eine mittlere Schwankungsbreite von 16,79 Prozent aufzuweisen, was sich als Vorteil im Vergleich zum Referenzindex offenbart: Der MSCI China Small Cap USD NETR verzeichnet im selben Zeitraum eine Volatilität von 17,74 Prozent und damit einen knappen Prozentpunkt höhere Schwankungen. Auch die kurzfristigen Zahlen belegen, dass es FondsManagerin Hsiao gelingt, ein vergleichsweise schwankungsarmes Portfolio zusammenzustellen: Die Volatilität des Matthews Asia-Fonds liegt über ein Jahr bei 18,49 Prozent und erneut unterhalb der Schwankungsbreite des MSCI China Small Cap Index von 20,01 Prozent. Hier ist die Differenz zwischen aktiv gemanagtem Aktienfonds und passiver Benchmark noch größer, weshalb der Volatilitätsvergleich klar zugunsten des China-Fonds ausfällt. Trotz der Spezialisierung auf Titel mit relativ niedriger Marktkapitalisierung ist die Risikostruktur des Matthews Asia-Produktes vergleichsweise günstig, da die Schwankungen in beiden untersuchten Perioden niedriger als diejenigen der Benchmark ausfallen.

Das attraktive Risikoprofil des Small-Cap-Fonds manifestiert sich in dem noch unter Marktniveau liegenden Beta, das über drei Jahre einen Wert von 0,89 erreicht. Für ein Jahr liegt die Kennzahl bei 0,84 und illustriert, dass der China-Fonds auch kurzfristig geringeren Wertschwankungen als der Vergleichsmarkt ausgesetzt war. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre verfestigt das positive Ergebnis aus FondsSicht: Die Risikokennziffer befindet sich in 31 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,73 an. Dem stehen lediglich fünf Zeitperioden mit einer erhöhten Sensitivität gegenüber den Marktbewegungen gegenüber, in denen das FondsBeta einen Wert von 1,11 in der Spitze markiert. Damit ist der Matthews Asia-Fonds klarer Sieger in der Beta-Analyse und bestätigt seine überzeugende Risikostruktur, indem er sich in der großen Mehrheit der untersuchten Zeitperioden weniger volatil als der chinesische Aktienmarkt für Kleinunternehmen präsentiert. Welche Renditen kann FondsManagerin Hsiao auf dieser Basis erwirtschaften?

FondsRendite. Alpha. Ausgezeichnet.

Per 21. August 2018 hat der Matthews Asia – China Small Companies Fund über drei Jahre eine kumulierte Wertentwicklung von +61,47 Prozent in Euro aufzuweisen, was einer Rendite von +17,30 Prozent p.a. entspricht. Eine äußerst attraktive Wertentwicklung, gerade auch, wenn sie der Performance des SJB-Referenzindex gegenübergestellt wird: Der MSCI China Small Cap USD NETR wartet über drei Jahre mit einer Gesamtrendite von +14,67 Prozent auf Eurobasis auf, die einem Ergebnis von +4,66 Prozent p.a. gleichkommt. Das Performanceplus von über 46 Prozentpunkten ist beeindruckend! Beim Wechsel auf den kurzfristigen Zeithorizont erhält sich der hohe Renditevorsprung des Matthews Asia-Fonds zur Benchmark: Mit einer Jahresrendite von +18,68 Prozent fällt die Performance des Small-Cap-Fonds deutlich besser als die des MSCI-Vergleichsindex von +5,23 Prozent aus. Die in beiden Zeithorizonten erzielte hohe Mehrrendite von rund 13 Prozentpunkten jährlich macht Tiffany Hsiaos China-Fonds zum klaren Sieger im Performancewettstreit. Wie schlägt sich dies in den Alpha-Werten nieder?

Das Alpha des aktiv gemanagten Matthews Asia-Produktes liegt über drei Jahre bei 1,00 und damit deutlich im positiven Bereich. Noch etwas besser präsentiert sich die Kennzahl auf Jahressicht mit 1,08. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den letzten Dreijahreszeitraum wird offensichtlich, dass der stark spezialisierte China-Fonds mit großer Zuverlässigkeit erfolgreicher als die Benchmark agierte. In 34 der letzten 36 untersuchten Perioden gab es ein positives Alpha bis 2,04 in der Spitze zu verzeichnen. Dem stehen lediglich zwei Einzelperioden mit einem leicht negativen Alpha-Wert gegenüber, in denen die Renditekennzahl auf zutiefst -0,03 zurückgeht. Die weit häufigeren und zudem in ihrer Ausprägung stärkeren Intervalle mit einem positiven Alpha führen dazu, dass der Matthews Asia-Fonds die Alpha-Analyse klar für sich entscheidet. Die Bottom-up-Titelauswahl von Chinaexpertin Hsiao erweist sich als langfristige Erfolgsstrategie, wie die hohe Information Ratio von 1,95 über drei Jahre belegt. Eingegangene Risiken und die erzielte Wertentwicklung stehen in einem ausgezeichneten Verhältnis zueinander, das Rendite-Risiko-Profil des China-Fonds überzeugt.

SJB Fazit. Matthews Asia – China Small Companies Fund.

Die Abkehr von einer vorwiegend exportorientierten Wirtschaft und die gleichzeitige Hinwendung zu einer stärker auf den Binnenkonsum ausgerichteten Ökonomie in China eröffnet gerade Unternehmen mit einer geringen Marktkapitalisierung große Chancen. Chinesische Small Caps stehen an vorderster Front, wenn es um den Übergang der Wirtschaft im „Reich der Mitte“ zu stärkerer Innovationskraft, Dienstleistungsorientierung und Verbraucherfreundlichkeit geht. Mit ihrem fundamental orientierten Stockpicking-Prozess wählt FondsManagerin Tiffany Hsiao zielgenau die attraktivsten Einzeltitel im Anlageuniversum chinesischer Kleinunternehmen aus – die hohe Outperformance des China Small Companies Fund spricht für sich!

Matthews Asia, mit vollständigem Namen Matthews International Capital Management LLC, wurde 1991 in San Francisco, USA von Paul Matthews gegründet. Die FondsGesellschaft hat sich ganz auf die asiatische Region konzentriert und verfolgt eine langfristig ausgerichtete, fundamental orientierte Investmentphilosophie. Matthews Asia verfügt weltweit über ein verwaltetes Vermögen von 33,8 Milliarden US-Dollar. Fonds in Deutschland: 12. Geschäftsführer: William J. Hackett, Robert J. Horrocks, David A. Hartley. Stand: 31.07.2018.