SJB | Korschenbroich, 15.10.2014.

Im September hat sich nicht nur die Situation an den etablierten Märkten, sondern auch diejenige im Bereich der Schwellenländer eingetrübt. Der MSCI Emerging Markets verzeichnete Kursverluste von 7,6 Prozent auf US-Dollar Basis.

Im September hat sich nicht nur die Situation an den etablierten Märkten, sondern auch diejenige im Bereich der Schwellenländer eingetrübt. Der MSCI Emerging Markets verzeichnete Kursverluste von 7,6 Prozent auf US-Dollar Basis.

Eine Entwicklung, die antizyklisch im Bereich der Emerging Markets engagierte Anleger nicht zu schrecken vermag, zumal wenn sie einen so breit aufgestellten und langfristig erfolgreichen Aktienfonds wie den Magellan C (WKN 577954, ISIN FR0000292278) besitzen. Der vom französischen FondsVerwalter Comgest aufgelegte Fonds für Aktien aus den globalen Schwellenländern nimmt die Auswahl seiner Anlagen nicht mit Bezug auf einen bestimmten Index vor, sondern weist ein stark konzentriertes Portfolio von individuell selektierten Einzeltiteln auf.

Angesichts des mit 3,05 Milliarden Euro beträchtlichen FondsVolumens ist die Anzahl von aktuell 40 Einzeltiteln gering. Der am 15. April 1988 emittierte und damit bereits eine über 25-jährige Historie aufweisende Fonds hat das Kapital seiner Investoren so stark vermehrt, dass zum 1. Juli 2013 ein Split der FondsAnteile im Verhältnis 1:100 durchgeführt wurde. Für die erfolgreiche Auswahl der Wachstumsunternehmen aus Schwellenländern zeichnet ein FondsManagertrio mit weitreichender Markterfahrung verantwortlich: Vincent Strauss, Wojciech Stanislawski und Emil Wolter weisen zwischen 15 und 35 Jahren Erfahrung im Umgang mit Aktien der Emerging Markets auf und legen die geographischen Schwerpunkte des Fonds derzeit auf China, Brasilien und Indien. Als Vergleichsindex dient dem Fonds der MSCI Emerging Markets Net Return Index, den der Magellan langfristig weit hinter sich lassen konnte. Über den letzten 15-Jahres-Zeitraum steht einer jährlichen Wertentwicklung des Fonds von +12,02 Prozent auf Eurobasis ein Plus von +6,22 Prozent p.a. bei der Benchmark gegenüber. Auch in der letzten Dekade liegt der Schwellenländerfonds mit einer Rendite von +11,11 Prozent p.a. gegenüber +10,13 Prozent p.a. beim Referenzindex vorn. Mit welcher Strategie gelingt es dem FondsManagement, diesen überzeugenden langfristigen Performancevorsprung zu erwirtschaften?

FondsStrategie. Stockpicking. Praktiziert.

Der Magellan C hat sich ganz der Stockpicking-Strategie verschrieben und berücksichtigt bei seiner Titelselektion vorwiegend die Merkmale des einzelnen Unternehmens, anstatt einzelne Märkte zu präferieren. Ziel ist es, in den besten Titeln der wichtigsten Emerging Markets engagiert zu sein, wobei die Schwellenländer ausgewählt werden, die ein gegenüber dem Durchschnitt der großen Industrieländer überdurchschnittliches Wirtschaftswachstum aufweisen. Obwohl der geographische Schwerpunkt des Fonds in den Wachstumsmärkten aus Südostasien, Lateinamerika und Europa liegt, können auch einzelne Titel aus den etablierten Industrienationen wie Frankreich oder Großbritannien beigemischt werden. Das FondsManagerteam nimmt eine aktive Verwaltung des Portfolios vor und wählt die Einzeltitel nach eigenem Ermessen ohne Beschränkung auf bestimmte Regionen, Sektoren und Kapitalisierungen aus. Damit gehören Large Caps genauso wie Mid und Small Caps zum Anlageuniversum des Magellan. Die Übergewichtung von Titeln aus Indien wirkte sich zuletzt positiv, diejenige von brasilianischen Aktien negativ auf die FondsPerformance aus. Wie ist das Portfolio im Detail zusammengesetzt?

FondsPortfolio. Themen. Selektiert.

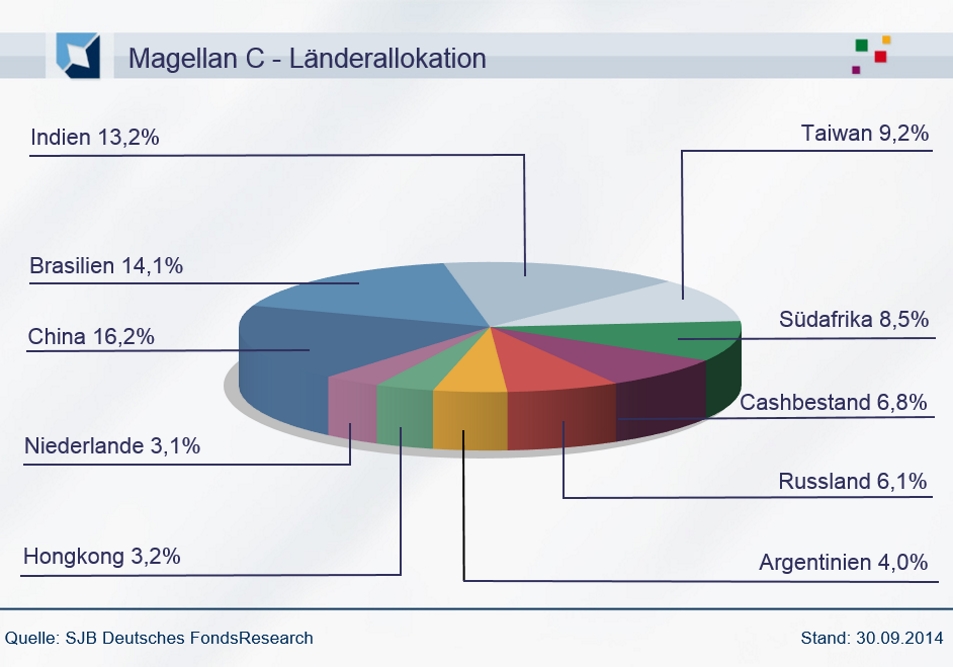

In der Länderallokation des Magellan liegt die Volksrepublik China mit einem Portfolioanteil von 16,2 Prozent auf dem ersten Platz. Weitere geographische Schwerpunkte des Fonds sind Brasilien (14,1 Prozent) sowie Indien (13,2 Prozent). In Taiwan ist der Schwellenländerfonds mit 9,2 Prozent des FondsVermögens engagiert, während Südafrika auf einen Anteil von 8,5 Prozent kommt. Leicht unterdurchschnittlich ist der Fonds in Russland (6,1 Prozent), Argentinien (4,0 Prozent) und Hongkong (3,2 Prozent) vertreten. Weitere ausgewählte Emerging Markets wie Korea, Chile oder Mexiko runden das geographische Portfolio ab. Per Ende September liegt der Cash-Bestand des Magellan bei 6,8 Prozent.

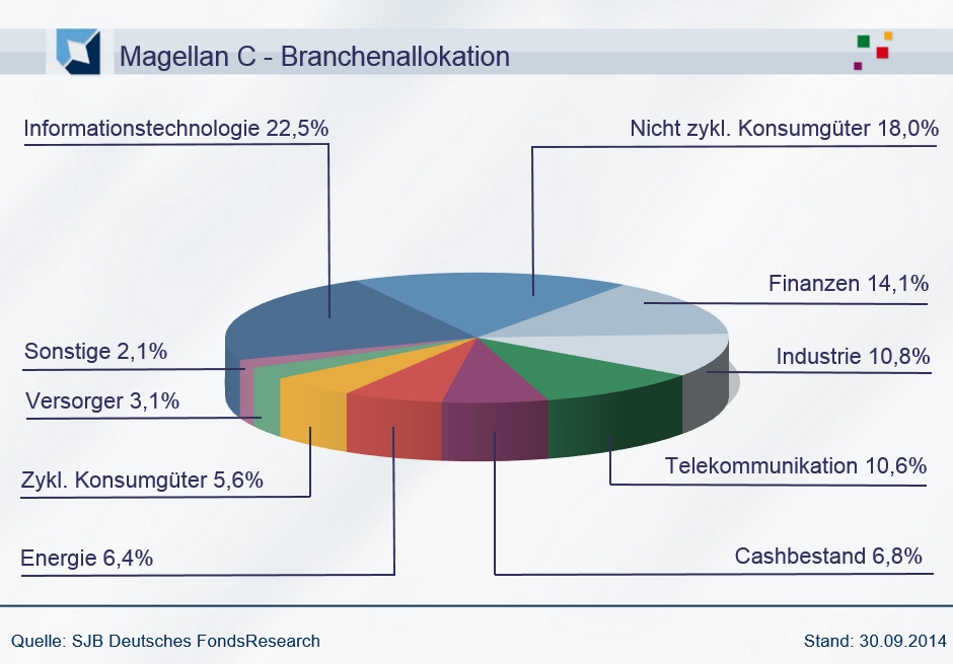

Im Portfolio des Magellan-Fonds herrschen unterschiedliche Themen vor. Ein Schwerpunkt ist die Gruppe weltweit tätiger Unternehmen, die sowohl auf der Kosten- als auch auf der Ertragsebene von den Volkswirtschaften der Schwellen- und Industrieländer abhängen. Zu den Titeln, die sich in den letzten Jahren aufgrund ihrer Innovationskraft, der Markenstärke und der Unternehmensführung grundsätzlich gut behaupten konnten, gehören Konsumwerte wie Heineken, der Cartier-Eigentümer Richemont sowie weltweit agierende Namen wie Hutchison Whampoa oder Tata Motors. Wie das FondsManagement berichtet, gelang es einer Reihe dieser Werte, sich dank ihres robusten Industrieländer-Exposures der Verlangsamung in den Schwellenländern zu widersetzen. Die am stärksten gewichtete Einzelbranche des Magellan ist die Informationstechnologie (22,5 Prozent). Ein weiteres zentrales Element des Portfolios bilden Konsumtitel, die 18,0 Prozent des FondsVermögens einnehmen. Hier wurden insbesondere die Positionen in nichtzyklischen Konsumgütern aktiv gemanagt, da die Bewertungen stark angestiegen waren. Laut FondsManagement konnten so die negativen Auswirkungen der starken Gewichtung dieses langfristig attraktiven Wachstumssektors auf das FondsErgebnis begrenzt werden. Gegen den Markttrend ist der Telekommunikationssektor mit 10,6 Prozent überdurchschnittlich hoch gewichtet, wo die Schwellenländer-Experten mit Blick auf die Bewertung besonders von den Indexschwergewichten America Movil und China Mobile überzeugt sind.

FondsVergleichsindex. Korrelation. Ausgeprägt.

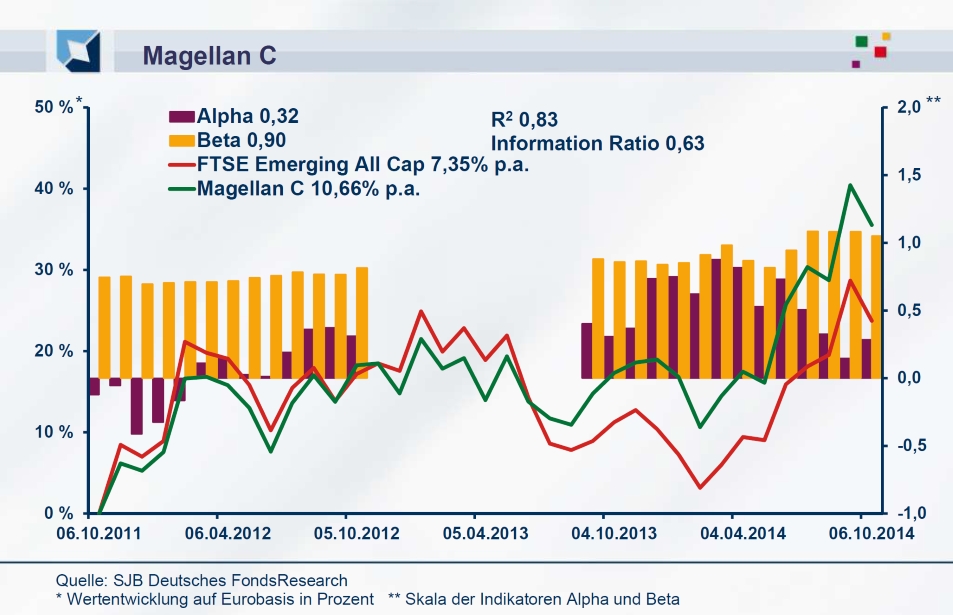

Für unsere unabhängige SJB FondsAnalyse haben wir den Magellan C dem FTSE Emerging All Cap als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem international breit gestreuten Kursbarometer für die Schwellenländer zeigt eine ausgeprägte Übereinstimmung. Mit 0,91 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,87 nur unwesentlich geringer aus. Hier zeigt sich, dass in der folgenden Kennzahlenanalyse mit aussagekräftigen Alpha- und Beta-Werten zu rechnen ist. Die Kursentwicklung von Fonds und Benchmark vollzieht sich weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,83, über ein Jahr nimmt sie einen Wert von 0,76 an. Damit haben sich mittelfristig 17 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 24 Prozent. Der Tracking Error des Fonds liegt für drei Jahre bei moderaten 4,90 Prozent, auf ein Jahr geht die Spurabweichung auf 4,15 Prozent zurück. Das aktive Risiko des Comgest-Produktes ist damit gering – welche Schwankungen verzeichnet der Emerging-Markets-Fonds?

FondsRisiko. Volatilität. Kontrolliert.

Der Magellan C hat über drei Jahre eine Schwankungsbreite von 13,67 Prozent aufzuweisen, die etwas niedriger als die der gewählten Benchmark ausfällt: Der Referenzindex FTSE Emerging All Cap bringt es auf eine Volatilität von 14,31 Prozent. Im letzten Einjahreszeitraum verschwindet dieser Vorteil geringerer Volatilitätswerte; hier ist die Schwankungsneigung des aktiv gemanagten Aktienfonds etwas höher als bei der breit diversifizierten Benchmark. Die „Vola“ des Fonds beträgt 15,17 Prozent, wohingegen der FTSE-Vergleichsindex eine Schwankungsbreite von 13,71 Prozent an den Tag legt. Da die längerfristig niedrigere Volatilität des aktiv gemanagten Aktienfonds stärker zu gewichten ist, ist der Magellan mit Blick auf das Risikoprofil gegenüber dem SJB-Referenzindex vorzuziehen. Was ergibt die Analyse der Beta-Werte?

Der Magellan-Fonds überzeugt durch das noch unter Marktniveau liegende Beta, welches über drei Jahre einen Wert von 0,90 aufweist. Für ein Jahr liegt die Kennzahl bei 1,05 und damit leicht über Marktniveau. Langfristig unterliegen die Erträge des Fonds tendenziell geringeren Wertschwankungen als der globale FTSE-Schwellenländerindex. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass das günstigere Risikoprofil überwiegend auf FondsSeite zu finden ist. Die Risikokennziffer liegt in 30 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,70 an. Lediglich in sechs der untersuchten Einzelperioden wurde eine höhere Schwankungssensitivität verzeichnet, die mit maximal 1,09 zudem gering ausgeprägt ist. Insgesamt ist die Risikostruktur des Magellan-Fonds als attraktiv zu kennzeichnen – wie sieht es mit den Renditeergebnissen aus?

FondsRendite. Alpha. Generiert.

Per 8. Oktober 2014 hat der Magellan C über drei Jahre eine kumulierte Wertentwicklung von +35,53 Prozent in Euro aufzuweisen, was einer Rendite von +10,66 Prozent p.a. entspricht. Damit liegt er deutlich vor dem Referenzindex FTSE Emerging All Cap: Dieser wartet über drei Jahre mit einer Performance von lediglich +23,73 Prozent auf, was einem Renditeergebnis von +7,35 Prozent p.a. gleichkommt. Hier zeigen sich die Vorzüge des vom Magellan-FondsManagements betriebenen aktiven Stockpickings genauso wie im kurzfristigen Zeithorizont: Mit einer Wertentwicklung von +15,53 Prozent fällt die Performance des Comgest-Produktes über vier Prozentpunkte höher als die des Referenzindex aus (FTSE Emerging All Cap Index: +11,22 Prozent). In beiden Betrachtungsperioden gelingt es dem Magellan damit, eine attraktive Mehrrendite gegenüber der von der SJB ausgewählten Benchmark zu erwirtschaften.

Der Performancevorsprung gegenüber dem breit gestreuten Schwellenländerindex führt in der Konsequenz zu einem positiven Alpha des Fonds, das über drei Jahre bei 0,32 liegt. Auf Jahressicht präsentiert sich die Kennzahl ähnlich stark und liegt mit 0,29 erneut im grünen Bereich. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der von Frankreich aus gemanagte Schwellenländer-Fonds in der Mehrzahl der Fälle erfolgreicher als die Benchmark agierte. In 30 der letzten 36 Perioden gab es ein positives Alpha bis 0,88 in der Spitze zu verzeichnen. Dem stehen lediglich sechs Einzelintervalle gegenüber, in denen die Renditeentwicklung schwächer als beim Vergleichsindex war und ein Alpha von zutiefst -0,41 resultierte. Das Gesamturteil für das Chance-Risiko-Verhältnis des Magellan fällt damit klar positiv aus: Mit einer vergleichsweise geringen Volatilität wird ein nachhaltiger Renditevorsprung zum Vergleichsindex erzielt. Dass der Magellan besser als der breite Markt der Schwellenländer abschneidet, bestätigt abschließend die klar positive Information Ratio des Fonds von 0,63 über drei Jahre.

SJB Fazit. Magellan C.

Wer mit dem Magellan auf die Entdeckung neuer Aktienwelten ausgeht, hat die richtige Wahl getroffen. Der mit einem konzentrierten Portfolio handverlesener Einzelwerte aufwartende Schwellenländerfonds liegt regelmäßig vor seiner Benchmark, ohne die langfristige Outperformance mit einer höheren Schwankungsneigung zu bezahlen. Investoren erhalten Qualitätstitel aus den Emerging Markets mit einer breit angelegten Branchenstruktur, die auch aus antizyklischer Sicht überzeugt.

Comgest. Hintergründig.

Die FondsGesellschaft Comgest wurde 1985 in Paris gegründet. Fonds in Deutschland: 19. Verwaltetes Vermögen: 15,8 Mrd. Euro. Zu Umsatz und Gewinn aktuell keine Angaben. Anzahl der Mitarbeiter weltweit: 100. Geschäftsführer: Jan-Peter Dolff. Stand: 31.12.2013. SJB Abfrage: 16.10.2014.

Die FondsGesellschaft Comgest wurde 1985 in Paris gegründet. Fonds in Deutschland: 19. Verwaltetes Vermögen: 15,8 Mrd. Euro. Zu Umsatz und Gewinn aktuell keine Angaben. Anzahl der Mitarbeiter weltweit: 100. Geschäftsführer: Jan-Peter Dolff. Stand: 31.12.2013. SJB Abfrage: 16.10.2014.