Value-Investoren hatten in den letzten Jahren keine leichte Zeit. In einer Börsenphase, in der die Notierungen an den globalen Aktienmärkten unisono zulegten und vergleichsweise teure Technologie- und Wachstumsaktien gefragt waren, konnte ihre Suche nach unterbewerteten Titeln kaum Erfolge verzeichnen – im Vergleich mit dem MSCI World schnitten sie zumeist schwächer ab. Doch angesichts einer nunmehr neun Jahre andauernden Hausse bei internationalen Aktien steigt die Rückschlaggefahr; allmählich wieder anziehende Zinsen sowie das hohe Bewertungsniveau lassen viele Aktien teuer erscheinen. Gerade in einer neuen Korrekturbewegung dürfte die Stunde der langfristig orientierten Value-Investoren schlagen, die niedrig bewertete Unternehmen mit gesunden Fundamentaldaten bevorzugen und diese über einen langen Zeithorizont im Portfolio halten. In diese Kategorie ist der Long Term Investment Fund der schweizerischen FondsGesellschaft SIA (Strategic Investment Advisors Group) einzuordnen, der bereits seit über fünfzehn Jahren in unterbewertete Aktien mit großem Erholungspotenzial investiert.

Value-Investoren hatten in den letzten Jahren keine leichte Zeit. In einer Börsenphase, in der die Notierungen an den globalen Aktienmärkten unisono zulegten und vergleichsweise teure Technologie- und Wachstumsaktien gefragt waren, konnte ihre Suche nach unterbewerteten Titeln kaum Erfolge verzeichnen – im Vergleich mit dem MSCI World schnitten sie zumeist schwächer ab. Doch angesichts einer nunmehr neun Jahre andauernden Hausse bei internationalen Aktien steigt die Rückschlaggefahr; allmählich wieder anziehende Zinsen sowie das hohe Bewertungsniveau lassen viele Aktien teuer erscheinen. Gerade in einer neuen Korrekturbewegung dürfte die Stunde der langfristig orientierten Value-Investoren schlagen, die niedrig bewertete Unternehmen mit gesunden Fundamentaldaten bevorzugen und diese über einen langen Zeithorizont im Portfolio halten. In diese Kategorie ist der Long Term Investment Fund der schweizerischen FondsGesellschaft SIA (Strategic Investment Advisors Group) einzuordnen, der bereits seit über fünfzehn Jahren in unterbewertete Aktien mit großem Erholungspotenzial investiert.

Der Fonds wendet eine „Buy and Hold“-Strategie auf ein sehr konzentriertes, aber trotzdem diversifiziertes Portfolio an und verteilt so seine Investmentrisiken; geographisch und branchenmäßig ist die Titelselektion breit gestreut. Die Anlageidee des Fonds besteht darin, Unternehmen möglichst billig einzukaufen, um so das weitere Abwärtspotenzial zu begrenzen und zudem die oft hohen Dividenden einzustreichen.

Der Long Term Investment Fund (SIA) Classic EUR (WKN A0JD7E, ISIN LU0244071956) wurde am 14. Januar 2003 aufgelegt und besitzt aktuell ein FondsVolumen von 183 Millionen Euro. Als Vergleichsindex wird der MSCI AC World Index Daily Net TR EUR verwendet, der seit FondsAuflegung deutlich geschlagen werden konnte: Einer jährlichen Rendite von +9,4 Prozent in Euro auf FondsSeite steht eine Rendite p.a. von +5,2 Prozent des MSCI-Referenzindex gegenüber. Mit welcher Anlagestrategie hat der Long Term Investment Fund seine beeindruckende Wertentwicklung von insgesamt +309,7 Prozent seit Auflage erzielt?

FondsStrategie. Unterbewertung. Gesucht.

Der Long Term Investment Fund (SIA) verfolgt die Zielsetzung, durch Anlagen in ein Portfolio aus weltweiten Aktien langfristiges Kapitalwachstum zu erwirtschaften. Dabei sind die Währungs-, Sektor- oder regionalen Gewichtungen (einschließlich Schwellenmärkten) keinen Beschränkungen unterworfen. Maßgeblich ist vielmehr, welche Wertpapiere nach Auffassung des Vermögensverwalters das größte Potenzial für Rentabilität bieten, was für die langfristige Anlagephilosophie des Fonds von entscheidender Bedeutung ist. Durch Investitionen in Aktien unterbewerteter Unternehmen stellt das FondsManagement ein Portfolio von Titeln mit guten Fundamentaldaten und einer hohen Profitabilität zusammen, die langfristig ein überdurchschnittliches Wachstumspotenzial besitzen. Die im Fonds verfolgte „Buy and Hold“-Strategie führt dazu, dass insgesamt wenig Handelsgeschäfte getätigt werden – die durchschnittliche Haltedauer der Aktien des derzeit 35 Einzeltitel umfassenden Portfolios liegt bei mehr als zwei Jahren. Ein „gutes Unternehmen“ im Sinne des Fonds erwirtschaftet einen Return on Equity (ROE), der deutlich über den Kapitalkosten liegt. Dies ist oft bei Unternehmen der Fall, deren Erträge von bestimmten Markteintrittsbarrieren vor Konkurrenten geschützt werden, das Angebot also Probleme hat, der Nachfrage zu folgen. Das Ziel ist es, Firmen mit zweistelligen Netto-Erträgen für ihre Investoren herauszufiltern – im aktuellen Portfolio liegt diese Kennzahl bei 12 Prozent. Wie ist dieses im Einzelnen zusammengesetzt?

FondsPortfolio. Europa. Favorisiert.

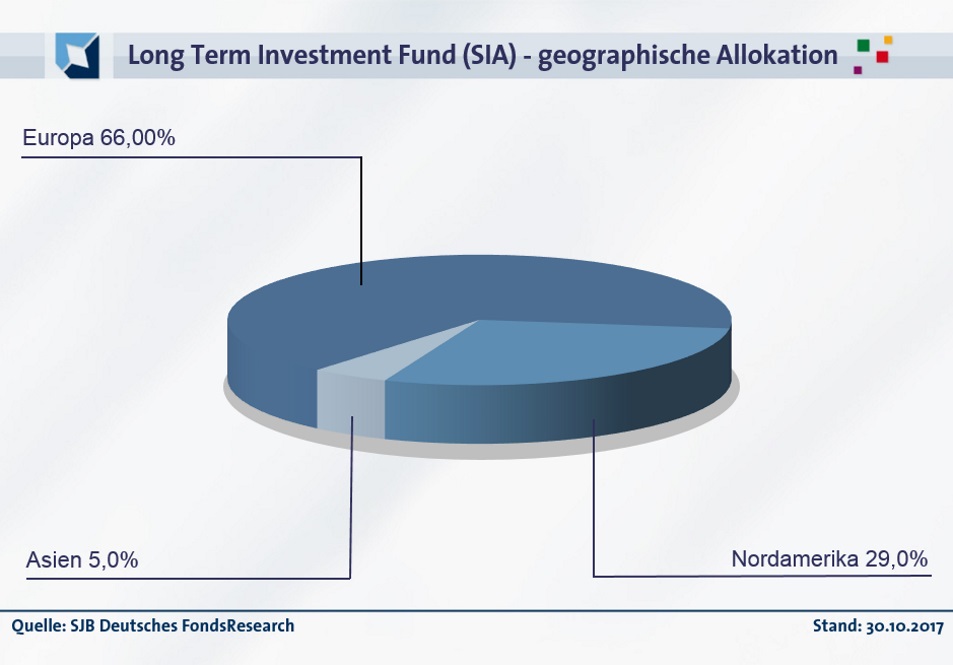

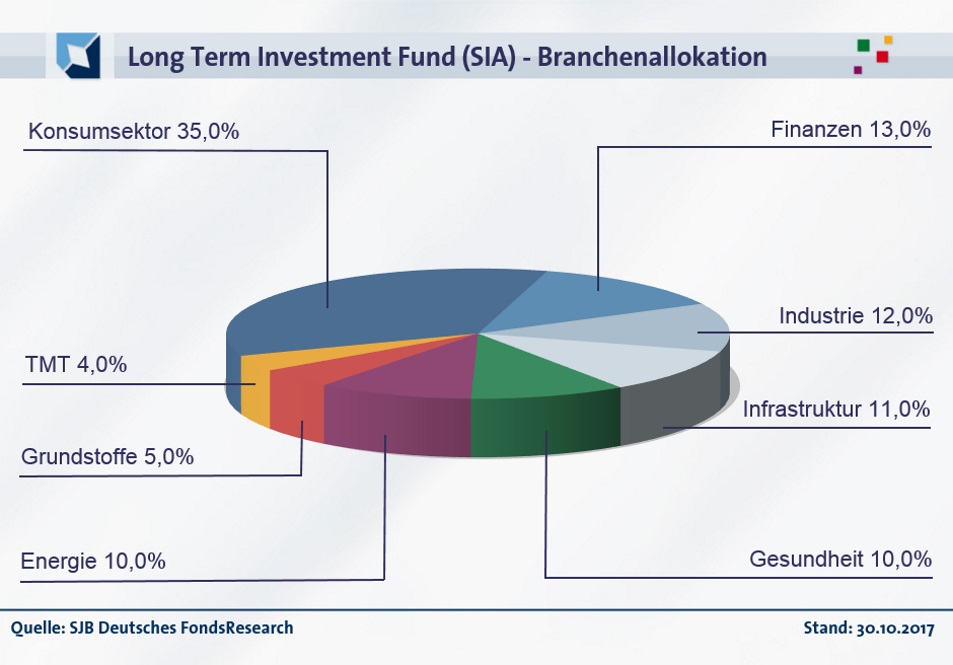

Der Long Term Investment Fund (SIA) besitzt einen klaren geographischen Fokus auf Europa: 66,0 Prozent des FondsVermögens sind dort investiert. In Nordamerika verfügt der Fonds über Wertpapiere in Höhe von 29,0 Prozent des FondsVolumens, der asiatische Kontinent ist im Portfolio mit 5,0 Prozent gewichtet. Das Branchenportfolio des LTIF-Fonds favorisiert Titel aus dem Konsumsektor, die 35,0 Prozent des FondsVermögens repräsentieren. Überdurchschnittlich investiert ist der schweizerische FondsManager SIA auch bei Finanzunternehmen (13,0 Prozent) sowie Industriewerten (12,0 Prozent). Infrastrukturunternehmen bringen es in dem Portfolio unterbewerteter Titel auf einen Anteil von 11,0 Prozent des FondsVolumens, der HealthCare-Sektor bildet 10,0 Prozent der Bestände ab. Energietitel sind auf FondsEbene mit 10,0 Prozent gewichtet, Grundstoffproduzenten machen 5,0 Prozent des Portfolios aus. Komplettiert wird die Branchenstruktur des global investierenden Aktienfonds durch TMT-Titel (4,0 Prozent), also Aktien aus den Bereichen Technologie, Medien und Telekommunikation. Welche fundamental starken Einzeltitel favorisiert das FondsManagement? An der Spitze der Top 5 des langfristig anlegenden globalen Aktienfonds steht das US-Kreditkartenunternehmen Visa, der französische Gasproduzent Air Liquide befindet sich auf Platz zwei. Der niederländische Finanzkonzern ING Groep sowie die britische Fluglinie Easyjet gehören ebenfalls in die Reihe der am stärksten gewichteten Einzelunternehmen, die das FondsManagement der SIA ausgewählt hat.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Long Term Investment Fund (SIA) dem MSCI World EUR NETR als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten globalen Aktienindex zeigt einen hohen Gleichlauf der Kursbewegungen. Über drei Jahre ist die Korrelation mit 0,90 stark ausgeprägt, für ein Jahr fällt sie mit 0,78 etwas schwächer aus. Die Kennzahl R² weist auf eine zunehmende Unabhängigkeit der Länder- und Branchengewichtung des LTIF-Fonds hin: Für drei Jahre liegt R² bei 0,81, über ein Jahr nimmt die Kennziffer einen Wert von 0,62 an. Damit haben sich mittelfristig 19 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 38 Prozent. Der Tracking Error des weltweit investierten Aktienfonds liegt über drei Jahre bei 6,34 Prozent, womit sich das von FondsSeite aktiv eingegangene Risiko als moderat darstellt. Welche Kursschwankungen hat der SIA-Fonds zu verzeichnen?

FondsRisiko. Beta. Erhöht.

Der Long Term Investment Fund (SIA) weist über drei Jahre eine Volatilität von 16,65 Prozent auf, die sich leicht oberhalb der 14,15 Prozent befindet, die der MSCI World EUR NETR als Vergleichsindex zu verzeichnen hat. Auch über ein Jahr wartet der aktiv gemanagte Aktienfonds mit der ausgeprägteren Schwankungsneigung als die passive Benchmark auf: Hier beträgt die „Vola“ des SIA-Fonds 12,43 Prozent, während der weltweite Aktienmarkt mit Schwankungen von 8,73 Prozent im Mittel auskommt. Die unter Value-Gesichtspunkten ausgewählten, unterbewerteten Einzeltitel im Portfolio des LTIF weisen demnach die durchweg höhere Volatilität als der MSCI-Referenzindex auf – was kann die Beta-Analyse zur Klassifikation der Risikostruktur des Fonds beitragen?

Über drei Jahre befindet sich das Fonds-Beta mit 1,09 über Marktniveau und weist auf ausgeprägtere Wertschwankungen des Portfolios als bei der Benchmark hin. Für ein Jahr nimmt die Risikokennziffer einen Wert von 1,22 an und liegt damit erneut über dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass das SIA-FondsManagement mehrheitlich das schwankungsfreudigere Portfolio zu verzeichnen hat: Das Beta des Fonds liegt in 23 der 36 betrachteten Einzelzeiträume höher als der marktneutrale Wert von 1,00 und erreicht einen Wert von 1,30 als Maximum. Lediglich in 13 der untersuchten Zeitspannen schwankt die Kursentwicklung des LTIF geringer als die der SJB-Benchmark: Hier ist das Fonds-Beta mit Werten von 0,85 im Tief niedriger ausgeprägt. Die Quintessenz der Beta-Analyse: Da die Perioden mit einer höheren Schwankungsintensität überwiegen, hat der weltweit investierende SIA-Fonds das ungünstigere Risikoprofil als die MSCI-Benchmark aufzuweisen. Können die vom FondsManagement erzielten Renditen dieses Manko ausgleichen?

FondsRendite. Alpha. Negativ.

Über drei Jahre wartet der Long Term Investment Fund (SIA) mit einer Wertentwicklung von +28,01 Prozent auf Eurobasis auf (Stichtag 13.11.2017). Noch besser schnitt der MSCI World EUR NETR als SJB-Vergleichsindex ab – das Kursbarometer für den globalen Aktienmarkt hat im selben Zeitraum ein Plus von +36,30 Prozent in Euro generiert. Die Zahlen entsprechen einer Rendite von +8,57 Prozent p.a. beim Fonds gegenüber einer Jahresrendite von +10,86 Prozent bei der Benchmark. Im kurzfristigen Zeithorizont liegt der LTIF-Fonds mit seiner Value-Strategie gleichfalls nur auf Rang zwei: Einer Wertentwicklung von +11,91 Prozent für ein Jahr steht eine Performance von +15,34 Prozent beim MSCI-Referenzindex gegenüber. Die Zahlen verdeutlichen die schwierige Zeit, die Value-Investoren über die letzten Jahre durchgemacht haben: Eine Minderrendite im Bereich von zwei bis drei Prozentpunkten gegenüber dem breiten globalen Aktienmarkt war kaum zu vermeiden.

In der Konsequenz besitzt der Long Term Investment Fund (SIA) über den letzten Dreijahreszeitraum ein negatives Alpha von -0,23. Auf Jahressicht rutscht die Renditekennzahl weiter in den roten Bereich und liegt bei -0,49. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass der SIA-Fonds in der Mehrzahl der Fälle die schwächere Wertentwicklung gegenüber dem MSCI World aufzuweisen hat: In 27 der 36 analysierten Einjahresperioden nahm das Alpha einen negativen Wert bis zutiefst -1,06 an. Nur in neun Einzelzeiträumen schaffte es die Renditekennzahl, in positives Terrain vorzudringen und dabei einen Wert von 0,49 in der Spitze zu markieren. Positiv ist herauszustellen, dass in der Zeitspanne von August 2016 bis Februar 2017 durchgängig ein positives Alpha generiert werden konnte. Mit dem Fokus auf unterbewertete Aktien den Gesamtmarkt zu schlagen, ist also kein aussichtsloses Unterfangen. Kommt die größere Korrekturbewegung an den internationalen Aktienmärkten, sollte dies dem FondsManagementteam der SIA noch deutlich häufiger gelingen.

SJB Fazit. Long Term Investment Fund (SIA).

Nach einer mehrjährigen Durststrecke für Value-Investoren ist davon auszugehen, dass langfristig ausgerichtete Investments in günstig bewertete Aktien wieder eine Renaissance erleben werden. Wer als Anleger Titel von Unternehmen mit starken Fundamentaldaten bevorzugt und sich mit einer „Buy and Hold“-Strategie anfreunden kann, ist bei dem Long Term Investment Fund der schweizerischen SIA gut aufgehoben. Das von der Länder- und Branchenstruktur her breit diversifizierte Portfolio offeriert ein hohes Wachstumspotenzial auch für die Zeiten, in denen sich die aktuelle Hausse ihrem Ende zuneigt.

SIA. Hintergründig.

SIA. Hintergründig.

Die Strategic Investment Advisors Group (SIA) wurde 2005 im schweizerischen Lachen von Prof. Dr. J. Carlos Jarillo gegründet. Von der auf langfristig erfolgreiche Value-Investments fokussierten FondsGesellschaft sind derzeit drei Fonds in Deutschland erhältlich. Geschäftsführung: Alex Rauchenstein (CEO), Marcos Hernandez Aguado (CIO), Urs Marti (Director), Dr. Joan Borràs (Managing Director). Stand: 31.10.2017.