Der asiatische Gesundheitsmarkt bietet Investoren schon über Jahrzehnte ein so verlässliches Wachstum wie kaum eine andere Branche. Hierfür ist nicht nur der enorme Bevölkerungsanstieg in China und Indien verantwortlich, sondern auch die zunehmende Verwestlichung des Lebensstils. Gerade im Bereich der Gesundheitsversorgung stehen die asiatischen Länder vor immer größeren Herausforderungen, denen es zu begegnen gilt. Der Healthcare-Sektor in diesen Regionen entwickelt sich aufgrund des hohen Nachholbedarfs mit immer rasanterer Geschwindigkeit. Werner Engelhardt von der in Regensburg ansässigen, ganz auf den Healthcare-Bereich fokussierten FondsBoutique Lacuna sieht dort zugleich geringere Risiken als in anderen Branchen: Ein Großteil der Ausgaben sei vollkommen unabhängig von der Konjunktur, so der Gesundheitsexperte. Lacuna hat eine spezielle Expertise für den asiatischen Healthcare Markt entwickelt und kennt diesen besonders gut: Mit Hilfe lokaler Präsenz werden die entscheidenden Informationen entschlüsselt, um die Unternehmen ausfindig zu machen, die die besten Wachstumsaussichten bei gleichzeitig hoher Sicherheit sowie ein starkes Managementteam aufweisen.

Der asiatische Gesundheitsmarkt bietet Investoren schon über Jahrzehnte ein so verlässliches Wachstum wie kaum eine andere Branche. Hierfür ist nicht nur der enorme Bevölkerungsanstieg in China und Indien verantwortlich, sondern auch die zunehmende Verwestlichung des Lebensstils. Gerade im Bereich der Gesundheitsversorgung stehen die asiatischen Länder vor immer größeren Herausforderungen, denen es zu begegnen gilt. Der Healthcare-Sektor in diesen Regionen entwickelt sich aufgrund des hohen Nachholbedarfs mit immer rasanterer Geschwindigkeit. Werner Engelhardt von der in Regensburg ansässigen, ganz auf den Healthcare-Bereich fokussierten FondsBoutique Lacuna sieht dort zugleich geringere Risiken als in anderen Branchen: Ein Großteil der Ausgaben sei vollkommen unabhängig von der Konjunktur, so der Gesundheitsexperte. Lacuna hat eine spezielle Expertise für den asiatischen Healthcare Markt entwickelt und kennt diesen besonders gut: Mit Hilfe lokaler Präsenz werden die entscheidenden Informationen entschlüsselt, um die Unternehmen ausfindig zu machen, die die besten Wachstumsaussichten bei gleichzeitig hoher Sicherheit sowie ein starkes Managementteam aufweisen.

Warum sollten langfristig orientierte Investoren in Healthcare investieren? Dafür kann Marktstratege Engelhardt eine Reihe von Argumenten liefern: So dürfte sich der Trend zur Überalterung der Weltbevölkerung fortsetzen – die Zahl der über 65-Jährigen sollte von 612 Millionen im Jahre 2015 auf rund 1,5 Milliarden im Jahr 2050 zulegen. Parallel dazu wird ein Anstieg der Gesundheitskosten auf das Vierfache prognostiziert, da die Gruppe der 45- bis 84-Jährigen, die für den Löwenanteil dieser Kosten verantwortlich ist, immer weiter ansteigt. Die Konsequenz für Healthcare-Experte Engelhardt: Der Gesundheitsmarkt bietet ein auf Jahrzehnte prognostizierbares Wachstum, das insbesondere die asiatisch-pazifische Region mit ihrer starken wirtschaftlichen und demografischen Entwicklung betrifft.

Der Lacuna – Asia Pacific Health Typ P (WKN A0JEKR, ISIN LU0247050130) wurde am 31. März 2006 aufgelegt und besitzt den Euro als FondsWährung. Das FondsVolumen liegt bei aktuell 23,29 Millionen Euro, die geographischen Schwerpunkte werden in Indien, China und Südkorea gesetzt. Seit Dezember 2017 wurden die vergleichsweise teuren japanischen Titel stark reduziert, berichtet FondsManager Werner Engelhardt, und damit gleichzeitig die Orientierung am MSCI Asia Pacific Healthcare verringert. Das konzentrierte Portfolio von 35 bis 40 Einzelpositionen setzt vor allem auf die Segmente Generika, Services und Krankenhäuser und meidet dabei Unternehmen, die große Einzelrisiken eingehen. Die jüngsten Renditeergebnisse können überzeugen: Seit Jahresbeginn gelang es dem Lacuna-Fonds, einen Wertzuwachs von +0,74 Prozent zu erzielen, und insbesondere die langfristige Wertentwicklung beeindruckt: Seit Auflage generierte der Lacuna – Asia Pacific Health Typ P eine Performance von +119,62 Prozent in Euro und demonstriert damit den Chancenreichtum des asiatisch-pazifischen Gesundheitssektors. Wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Investieren. Unternehmerisch.

Der Lacuna – Asia Pacific Health Typ P strebt ein langfristiges Kapitalwachstum an und investiert hierzu schwerpunktmäßig in Aktien von Unternehmen mit Sitz im asiatisch-pazifischen Raum und einer Tätigkeit im Gesundheitssektor. Für bis zu 20 Prozent des Netto-Fondsvermögens können chinesische A-Aktien erworben werden. FondsManager Werner Engelhardt nimmt ein aktives Portfoliomanagement vor und orientiert sich bei seiner Titel- und Sektorenallokation an keiner Benchmark. Engelhardt beschreibt seinen Anlagestil als „Unternehmerisches Value Investing“: Um möglichst viele Chancen wahrnehmen zu können, investiert er im Lacuna – Asia Pacific Health ohne Einschränkung hinsichtlich Sub-Sektor, Marktkapitalisierung und Geografie. Großen Wert legt der Anlageexperte darauf, nur in sichere und verständliche Geschäftsmodelle zu investieren. Deshalb werden stets Unternehmen mit hohen Markteintrittsbarrieren, einem langfristig prognostizierbaren Wachstum sowie einem herausragenden Managementteam favorisiert. Ein gutes Unternehmen, das vom Markt unterschätzt wird, ist für ihn eine Chance auf ein langfristig erfolgreiches Investment. Als Value Investor will Engelhardt sicherstellen, nicht in kurzfristige Entwicklungen zu investieren, sondern aufgrund von Fundamentaldaten anzulegen. Insbesondere in Emerging Markets wie China und Indien bedarf es vor jedem Investment einer gründlichen Analyse, betont er. Deshalb durchleuchtet das Research-Team von Lacuna die Aktien so tiefgreifend, als würde das ganze Unternehmen gekauft – wertvolle Informationen erhält das FondsManagement durch die lokale Expertise von Experten aus Shanghai, Mumbai und Singapur. Die Investmentstrategie des Lacuna-Fonds besitzt ein antizyklisches Moment: „Wer nur mit dem Strom schwimmt, kann den Index nicht schlagen“, betont Engelhardt. Wie ist das Portfolio des Gesundheitsfonds im Einzelnen strukturiert?

FondsPortfolio. Indien. Führend.

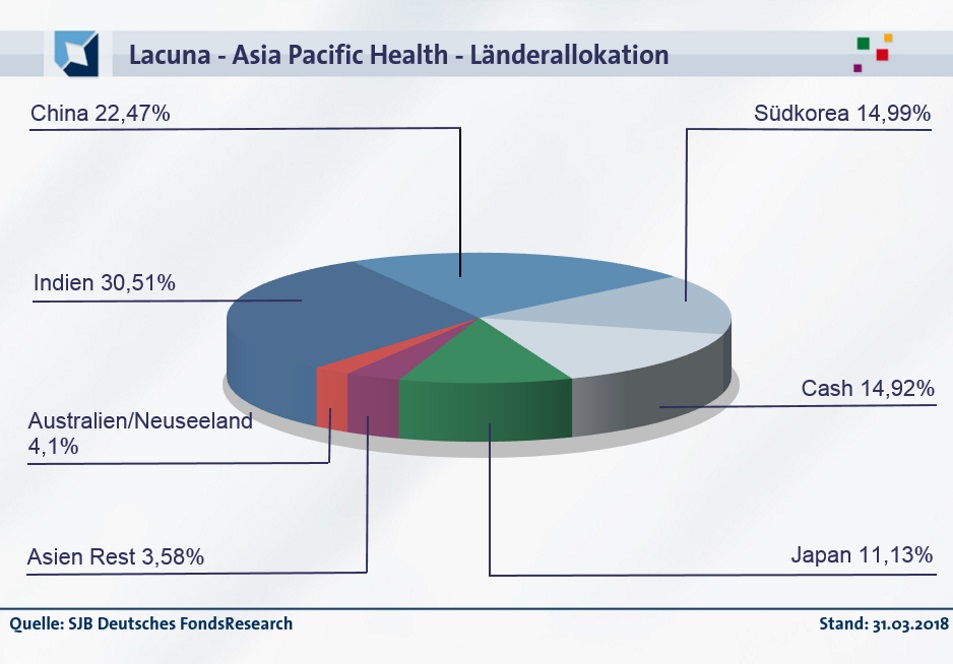

In der Länderallokation des Lacuna – Asia Pacific Health Typ P liegt Indien mit 30,51 Prozent Anteil am FondsVermögen auf Platz eins. Als zweitgrößte geographische Position folgt China mit 22,47 Prozent, 14,99 Prozent der FondsBestände sind in Südkorea investiert. Auf Platz vier der Länderaufteilung befindet sich Japan mit 11,13 Prozent des FondsVolumens – hier waren es vor der Neuausrichtung des Fonds ab Dezember 2017 noch Werte von über 40 Prozent. Aktien aus den restlichen asiatischen Staaten besitzen einen Portfolioanteil von 3,58 Prozent, Dividendentitel aus Australien und Neuseeland sind mit 2,40 Prozent gewichtet. Per Ende März liegt die Cashposition des Lacuna-Fonds bei 14,92 Prozent.

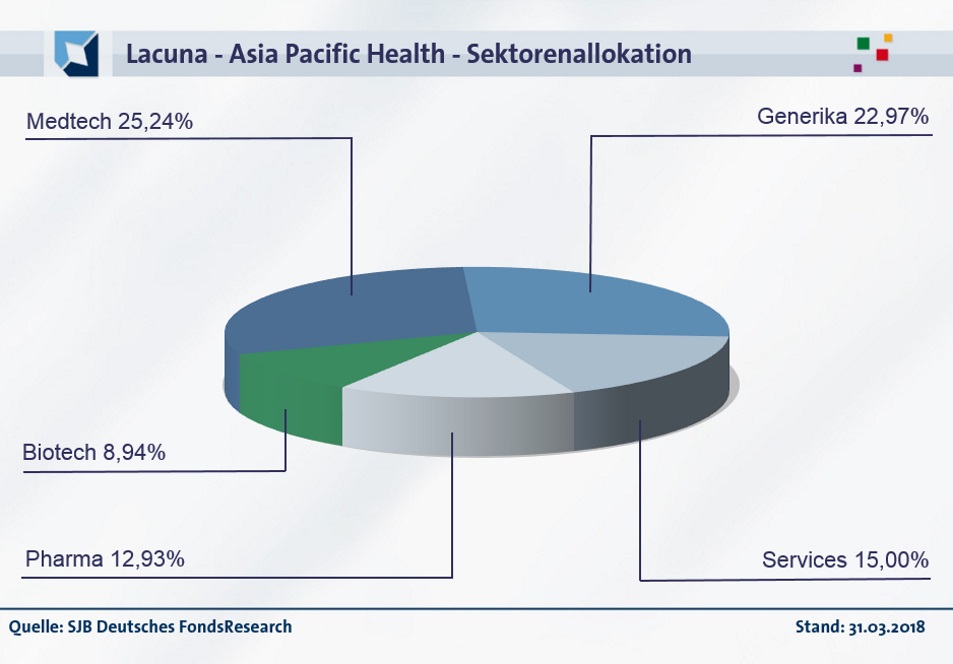

Welche Sektorengewichtung nimmt FondsManager Engelhardt vor? In der Branchenallokation liegen Medtech-Titel mit einem Anteil von 25,24 Prozent auf dem ersten Platz. Stark engagiert ist Engelhardt auch im Bereich der Generika mit 22,97 Prozent des FondsVermögens; Aktien aus dem Bereich Services sind mit 15,00 Prozent im Portfolio vertreten. Pharmatitel decken 12,93 Prozent des FondsVolumens ab, bei Biotech-Aktien ist der Asien-Pazifik-Fonds mit 8,94 Prozent vertreten. Größter Einzelwert unter den Top 10 ist das chinesische Pharmaunternehmen Sinopharm Medicine Holding, auch die südkoreanische i-SENS (Spezialist für Biosensoren) sowie die China Biologic Products (Plasma-Produkte) finden sich unter den Top-Positionen des Lacuna-Fonds. Indische Pharmaunternehmen wie Aurobindo oder Granules India runden das Portfolio ab.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den Lacuna – Asia Pacific Health Typ P dem MSCI World Health Care 10/40 EUR NETR als Benchmark gegenübergestellt. Das Ergebnis des Korrelationsvergleichs mit dem weltweit gestreuten Aktienindex für Gesundheitstitel zeigt eine hinreichende Übereinstimmung. Die Korrelation liegt über drei Jahre bei 0,62, für ein Jahr geht sie auf 0,48 zurück. Die Kursentwicklung von Fonds und Benchmark verläuft durchaus eigenständig, wie der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,38, über ein Jahr nimmt sie einen Wert von 0,23 an. Damit haben sich mittelfristig 62 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 77 Prozent. Hier zeigt sich, dass FondsManager Engelhardt die Unabhängigkeit seiner Länder- und Sektorengewichtung zuletzt erhöhte und im Sinne des „Value Investing“ eine noch stärker individuelle Aktienselektion vornahm. Der Tracking Error des Lacuna-Fonds liegt für drei Jahre bei 12,26 Prozent, über ein Jahr geht die Spurabweichung auf 11,75 Prozent zurück. Mit welchen Schwankungswerten hat der Asien-Pazifik-Fonds aufzuwarten?

FondsRisiko. Volatilität. Erhöht.

Der Lacuna – Asia Pacific Health Typ P hat mit 14,79 Prozent für den letzten Dreijahreszeitraum eine etwas höhere Schwankungsbreite als der Referenzindex aufzuweisen, der mit einer Volatilität von 13,25 Prozent auskommt. Über ein Jahr liegen die Schwankungen des aktiv gemanagten Aktienfonds noch deutlicher über denjenigen der passiven Benchmark. Die „Vola“ des Lacuna-Fonds beträgt 13,29 Prozent, während der MSCI World Health Care 10/40 EUR NETR eine Volatilität von 9,54 Prozent an den Tag legt. Die Spezialisierung auf den asiatisch-pazifischen Gesundheitsmarkt wird offenbar mit einer höheren Schwankungsintensität im Vergleich zum globalen Healthcare-Sektor bezahlt – das Investmentprodukt verhält sich volatiler als der breite Markt. Trotzdem liegt die Volatilität für einen Sektorenfonds in absoluten Zahlen auf einem vertretbaren Niveau. Welche Ergebnisse kann die Beta-Analyse zur FondsBewertung beisteuern?

Das Beta des Lacuna-Fonds liegt für den Dreijahreszeitraum bei 0,71 und damit klar unter dem marktneutralen Wert von 1,00 – ein gutes Ergebnis für das Healthcare-Produkt. Über ein Jahr legt die Risikokennzahl minimal auf 0,73 zu und präsentiert sich damit ähnlich attraktiv. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzte Dreijahresperiode zeigt, dass der Asien-Pazifik-Fonds die Wertschwankungen des weltweiten Gesundheitssektors nur unterproportional mitgemacht hat: Die Risikokennziffer rangiert in allen 36 betrachteten Einzelzeiträumen unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte zwischen zutiefst 0,21 und 0,97 in der Spitze an. Das Risikomanagement von FondsManager Engelhardt ist damit sehr erfolgreich: Dem Marktstrategen gelang es in allen untersuchten Zeiträumen, sich von den Kursbewegungen des breiten Marktes weitgehend abzukoppeln und ein renditeträchtiges Portfolio von Value-Titeln zusammenzustellen. Welche Performanceergebnisse hat der Lacuna-Fonds aufzuweisen?

FondsRendite. Alpha. Positiv.

Per 17. April 2018 hat der Lacuna – Asia Pacific Health Typ P über drei Jahre eine kumulierte Wertentwicklung von +11,05 Prozent in Euro erzielt, was einer Rendite von +3,55 Prozent p.a. entspricht. Dies ist eine klar bessere Wertentwicklung als beim MSCI World Health Care 10/40 EUR NETR: Die SJB-Benchmark wartet über drei Jahre mit einer negativen Gesamtrendite von -4,35 Prozent auf Eurobasis auf, die einem jährlichen Ergebnis von -1,47 Prozent gleichkommt. Beim Wechsel auf die Jahresbetrachtung liegt das Lacuna-Produkt erneut auf dem ersten Platz im Performanceranking: Mit einer Jahresrendite von +13,81 Prozent in Euro fällt die Wertentwicklung des Asien-Pazifik-Fonds über 17 Prozentpunkte höher als die des MSCI-Vergleichsindex von -3,57 Prozent aus. Besonders der Vergleich zu dem global über die letzten Jahre schwächelnden Gesundheitssektor macht deutlich, wie attraktiv das von FondsManager Engelhardt erzielte Performanceergebnis ist: In beiden Zeithorizonten erzielt der Marktstratege eine hohe Mehrrendite gegenüber der MSCI-Benchmark und beweist so, dass er mit seiner auf den asiatisch-pazifischen Raum fokussierten Titelselektion richtig liegt.

In der Konsequenz befindet sich das Alpha des aktiv gemanagten Fonds über drei Jahre mit 0,42 klar im grünen Bereich. Nochmals verbessert präsentiert sich die Kennzahl auf Jahressicht mit 1,35. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre wird deutlich, dass das asiatisch-pazifische FondsProdukt überwiegend erfolgreicher als die Benchmark agierte. In 22 der untersuchten 36 Perioden gab es ein positives Alpha bis 1,41 in der Spitze zu verzeichnen. Dem stehen lediglich 14 Perioden mit negativen Alpha-Werten gegenüber, in denen die Risikokennzahl einen Wert von zutiefst -0,65 markierte. Die regelmäßige Outperformance zum MSCI-Vergleichsindex sorgt in Kombination mit den attraktiven Beta-Werten für ein ausgezeichnetes Chance-Risiko-Verhältnis des Lacuna-Fonds. Die positive Information Ratio des Healthcare-Fonds von 0,42 über drei Jahre belegt abschließend, dass die vom FondsManagement eingegangenen Risiken zu den erzielten Renditen in einem sehr guten Verhältnis stehen.

SJB Fazit. Lacuna – Asia Pacific Health.

Investments in den langfristig ohnehin als großen Wachstumssektor einzustufenden Gesundheitssektor erweisen sich als noch renditeträchtiger, wenn gleichzeitig eine Spezialisierung auf den asiatisch-pazifischen Raum vorgenommen wird. Dies führt der Lacuna – Asia Pacific Health allen FondsInvestoren eindrucksvoll vor Augen, indem er über die letzten Jahre eine verlässliche Mehrrendite gegenüber dem weltweiten Healthcare-Sektor generiert. Mit seinem Ansatz des unternehmerischen Value-Investing liegt FondsManager Werner Engelhardt dauerhaft richtig – eine attraktive Beimischung für jedes global aufgestellte FondsDepot!

Die Lacuna Fondsverwaltungsgesellschaft wird im Jahre 1996 von Werner Engelhardt gegründet, im April 1999 wird der Lacuna Biotech Fonds aufgelegt und macht den Auftakt zu einer Gründungswelle bei Biotech-Fonds in Deutschland. Die auf das Fondsmanagement im Gesundheits- und Healthcare-Sektor spezialisierte Lacuna Investment AG wird im Jahre 2015 in Regensburg aus der Taufe gehoben. 2017 holen Werner Engelhardt und sein Team das Fondsmanagement der Lacuna Healthcare Fonds ins eigene Haus zurück und übernehmen die beiden Fonds Lacuna Asia Pacific Health und Lacuna Global Healthcare. Fonds in Deutschland: 2. Verwaltetes Vermögen: 49,0 Mio. Euro. Geschäftsführer: Andreas Böhm. Stand: 31.12.2017.