SJB | Korschenbroich, 03.11.2016.

Investments in Schwellen länderwährungen können in Zeiten des Niedrig- und Negativzinses für risikoaffine Anleger aus der Eurozone eine renditeträchtige Depotbeimischung sein. Dies gilt insbesondere für Engagements am indischen Anleihenmarkt in der Lokalwährung, denn die indische Rupie hat in den letzten Monaten eine große Stabilität bewiesen. Für eine anhaltend positive Marktstimmung sorgten die hohen Devisenreserven des Landes, die besseren Handels- und Leistungsbilanzzahlen sowie die Entschlossenheit der neuen indischen Regierung unter Premierminister Narendra Modi, das Haushaltsdefizit weiter zu reduzieren. Auch die expansive Ausrichtung und das Anleihenkaufprogramm der indischen Notenbank wirkten sich positiv auf die Notierungen am indischen Bondmarkt aus. Invesco-FondsManager Ken Hu, der gemeinsam mit Jackson Leung den Invesco India Bond Fund verwaltet, berichtet von steigenden indischen Anleihekursen im dritten Quartal 2016.

Investments in Schwellen länderwährungen können in Zeiten des Niedrig- und Negativzinses für risikoaffine Anleger aus der Eurozone eine renditeträchtige Depotbeimischung sein. Dies gilt insbesondere für Engagements am indischen Anleihenmarkt in der Lokalwährung, denn die indische Rupie hat in den letzten Monaten eine große Stabilität bewiesen. Für eine anhaltend positive Marktstimmung sorgten die hohen Devisenreserven des Landes, die besseren Handels- und Leistungsbilanzzahlen sowie die Entschlossenheit der neuen indischen Regierung unter Premierminister Narendra Modi, das Haushaltsdefizit weiter zu reduzieren. Auch die expansive Ausrichtung und das Anleihenkaufprogramm der indischen Notenbank wirkten sich positiv auf die Notierungen am indischen Bondmarkt aus. Invesco-FondsManager Ken Hu, der gemeinsam mit Jackson Leung den Invesco India Bond Fund verwaltet, berichtet von steigenden indischen Anleihekursen im dritten Quartal 2016.

Dem Marktstrategen zufolge bieten die indischen Staats- und Unternehmensanleihen eine gute regelmäßige Verzinsung und profitieren von der Verbesserung an den inländischen Kreditmärkten, der stabilen Inflationsrate und einem realen BIP-Wachstum von 7,5 Prozent. Besonders favorisiert werden in dem Invesco-Fonds indische Unternehmensanleihen, die oftmals kein Rating internationaler Agenturen, aber dafür einen attraktiven Zinskupon haben. Unternehmen wie der Automobilbauer Tata Motors oder die indischen Energieversorger besitzen eine sehr solide Ertragsbasis und können derzeit mit Renditen zwischen sieben und acht Prozent in Lokalwährung aufwarten. Bleibt die indische Rupie stabil und erhalten indische Großunternehmen künftig Bonitätseinstufungen von international anerkannten Ratingagenturen, dürfte das Ertragspotenzial indischer Anleihen weiter ansteigen.

Der Invesco India Bond Fund A USD thes. (WKN A1XETJ, ISIN LU0996662002) wurde am 23. April 2014 aufgelegt und weist aktuell ein FondsVolumen von umgerechnet 66,2 Millionen Euro auf. FondsWährung ist der US-Dollar, als Referenzindex wird der India Government 3 Month T-Bill (USD) verwendet. Seit Jahresbeginn hat sich der indische Anleihenfonds positiv entwickelt und mit einer Performance von +8,27 Prozent auf USD-Basis seine Benchmark klar geschlagen, die ein Plus von +4,43 Prozent generierte. Auch bei der Wertentwicklung seit Auflegung liegt das Invesco-Produkt mit +12,22 Prozent gegenüber +9,77 Prozent vorn. Mit welcher Anlagestrategie will das FondsManagerduo Hu/Leung auch zukünftig attraktive Renditen erzielen?

FondsStrategie. Unternehmensanleihen. Favorisiert.

Der Invesco India Bond Fund hat sich das Erwirtschaften von laufenden Erträgen sowie ein langfristiges Kapitalwachstum zum Ziel gesetzt und investiert vorwiegend in Schuldinstrumente, die von der indischen Regierung oder von indischen Unternehmen begeben werden. Auch indische Geldmarktinstrumente gehören zum Anlageuniversum, das ganz auf die Renditechancen der indischen Rupie (INR) fokussiert ist: 95,4 Prozent des FondsVermögens sind in der Rupie angelegt, lediglich 4,7 Prozent der Anleihen im Portfolio lauten auf US-Dollar. Da das FondsManagement mit einer weiteren Senkung des Reposatzes durch die Reserve Bank of India (RBI) rechnet, hält der Invesco-Fonds eine modifizierte Duration von knapp 6 Jahren mit einer übergewichteten Position in lokalen AAA-Anleihen, um von dem erwarteten Renditerückgang am Markt zu profitieren. Die geschätzte laufende Bruttorendite des Anleihenportfolios liegt bei 8,11 Prozent in INR und befindet sich noch oberhalb der Durchschnittsverzinsung indischer Staatsanleihen, die rund 7,0 Prozent beträgt. Der Renditeaufschlag von über 100 Basispunkten resultiert aus der hohen Gewichtung von Unternehmensanleihen, wobei das FondsManagerduo Hu/Leung besonders im Bereich der Energieversorger und Banken fündig wird. Für Corporate Bonds aus Indien sprechen derzeit die demographische Struktur, die Reformfreudigkeit der indischen Regierung sowie die stabile Währungsentwicklung. Wie ist das FondsPortfolio im Detail strukturiert?

FondsPortfolio. Ertragsstärke. Gesucht.

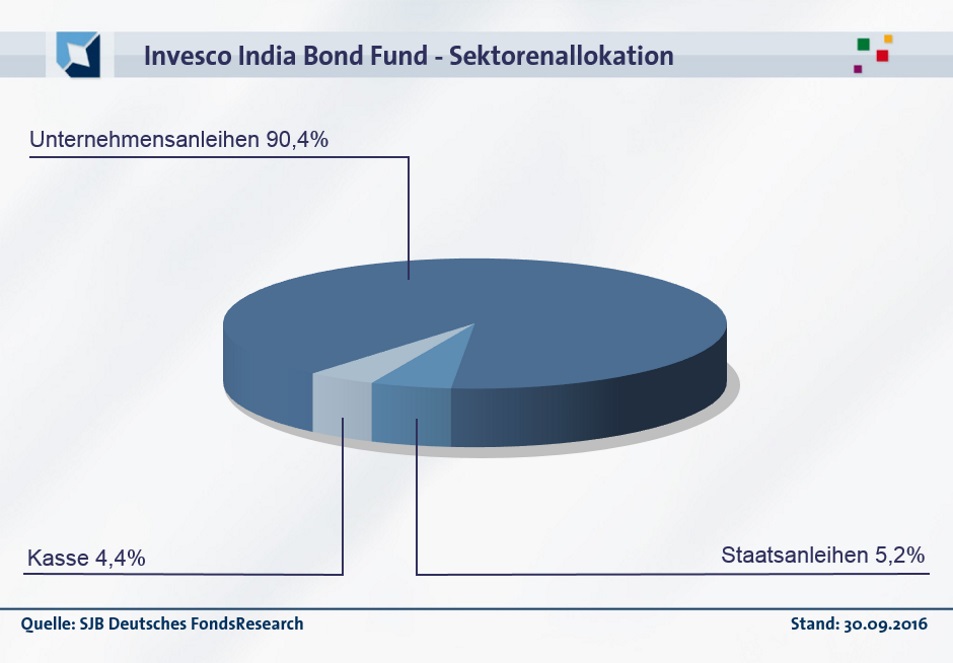

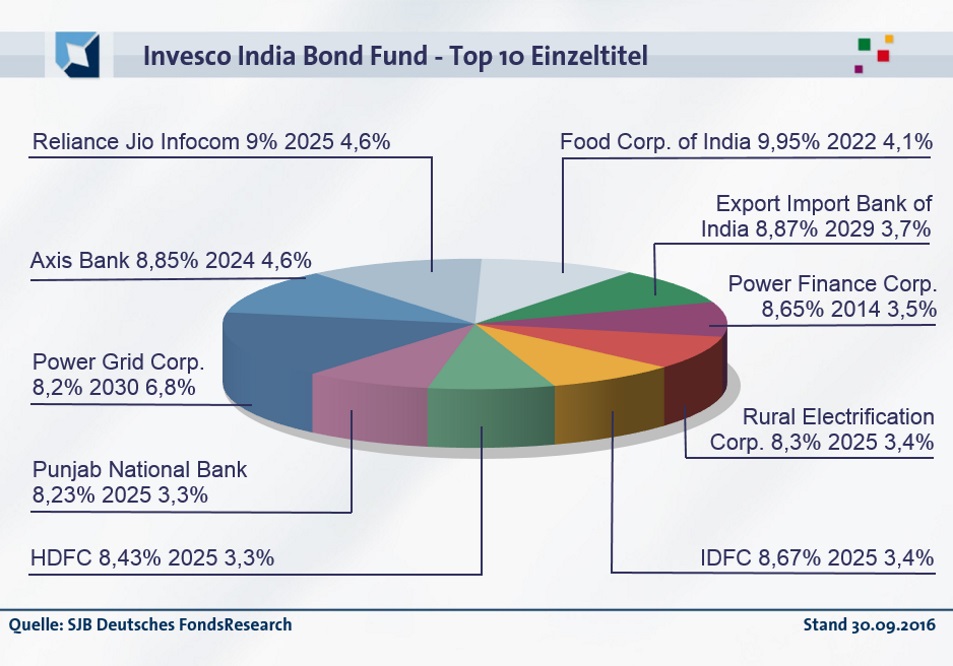

In der Ratingstruktur des Invesco India Bond Fund liegen Anleihen ohne Rating mit 82,8 Prozent des FondsVermögens mit großem Abstand auf dem ersten Platz. Mit „BBB“ bewertete Anleihen bringen es auf einen Anteil von 12,8 Prozent am FondsPortfolio. Per Ende September verfügt der indische Anleihenfonds über eine Liquiditätsquote von 4,4 Prozent. Die Sektorenschwerpunkte des Invesco-Produktes fallen eindeutig aus: 90,4 Prozent des FondsVolumens sind in Unternehmensanleihen investiert, Staatsanleihen machen 5,2 Prozent der Schuldpapiere im FondsVermögen aus. Welche Anleihen finden sich unter den Top 10 des Portfolios? Bei den Einzelwerten hat das Invesco-FondsManagerteam Energieversorger sowie Finanzunternehmen als Emittenten bevorzugt: Stromversorger wie die Power Grid Corporation of India sowie die Rural Electrification Corporation liegen im Ranking der Einzeltitel unter den Anleihegläubigern vorn, stark präsent sind auch die indischen Banken: Mit der IDFC, der Punjab National Bank sowie der Export Import Bank of India befinden sich wichtige Finanzinstitute des Landes unter den größten Emittenten des Fonds. Unternehmensanleihen von IT-Firmen wie der Reliance Jio Infocomm runden das Portfolio des Invesco-Fonds ab.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Invesco India Bond Fund dem Barclays Capital Aggregate Bond als Vergleichsindex gegenübergestellt, einem weltweit gestreuten Index für Unternehmens- und Staatsanleihen. Über zwei Jahre ist die Korrelation mit 0,85 stark ausgeprägt, für ein Jahr fällt sie mit 0,65 niedriger aus. Insgesamt ist die Parallelität der Kursverläufe hinreichend, um trotz unterschiedlicher Währungsschwerpunkte in der Analyse aussagekräftige Alpha- und Beta-Werte zu liefern. Der Gleichlauf von Fonds und SJB-Vergleichsindex findet seinen Niederschlag in den von R² erreichten Werten: Für zwei Jahre beträgt die Kennziffer 0,73, über ein Jahr geht R² auf 0,42 zurück. Damit haben sich mittelfristig 27 Prozent der Fondsentwicklung indexunabhängig vollzogen, kurzfristig sind es 58 Prozent. Auf kurze Sicht macht das FondsManagerduo Hu/Leung von seiner Möglichkeit zu aktivem Portfoliomanagement also stärker Gebrauch. Die steigende Unabhängigkeit vom globalen Anleihenmarkt ist als positiver Aspekt unter Diversifikationsgesichtspunkten zu bewerten. Der Tracking Error von 7,13 Prozent im Zweijahreszeitraum fällt moderat aus – übermäßige Risiken werden von dem indischen Anleihenfonds nicht eingegangen. Welche Risikostruktur hat der Invesco-Fonds aufzuweisen?

FondsRisiko. Volatilität. Gesteigert.

Der Invesco India Bond Fund weist für zwei Jahre eine Volatilität von 15,04 Prozent auf, die noch oberhalb des Schwankungsniveaus liegt, das der Barclays Capital Aggregate Bond mit 11,33 Prozent zu verzeichnen hat. Auch über ein Jahr schwankt der Indienfonds stärker als der globale Anleihenindex, wobei sich der Volatilitätsvorsprung verringert: Jetzt beträgt die „Vola“ des Invesco-Fonds 10,99 Prozent, während die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 7,81 Prozent aufweist. Es ist nicht von der Hand zu weisen: In indischen Rupien emittierte Anleihen besitzen prinzipiell höhere Schwankungen als ausgewählte, global gestreute Schuldpapiere – ein Resultat, das angesichts des hohen Renditevorsprungs der INR-Anleihen aber nicht überrascht. Welche Erkenntnisse vermag die Beta-Analyse zur FondsBewertung beizusteuern?

Die größere Risikoneigung des auf Indien fokussierten Invesco-Produktes manifestiert sich in dem über Marktniveau liegenden Beta des Fonds von 1,18 für zwei Jahre. Im Einjahreszeitraum geht die Risikokennzahl auf 0,99 zurück und beweist damit, dass indische Zinspapiere nicht notwendigerweise eine höhere Schwankungsintensität als der Gesamtmarkt besitzen müssen: Das Beta liegt hauchdünn unter dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte bestätigt das Szenario einer mehrheitlich höheren Schwankungsanfälligkeit: In 18 der letzten 19 betrachteten Einzelzeiträume war das Fonds-Beta stärker ausgeprägt als der marktneutrale Wert und nahm 1,40 in der Spitze an. Dem steht lediglich die im Oktober 2016 beendete Einjahresperiode gegenüber, in denen die Wertschwankungen des Indien-Fonds unter denen der Benchmark lagen und das Beta einen Wert von 0,99 erreichte. Insgesamt ist das Risikoprofil des Invesco-Produktes oberhalb des globalen Anleihenportfolios von Barclays zu lokalisieren – eine fast schon logische Konsequenz der starken Spezialisierung im Währungsbereich. Können die von den Rupien-Anleihen erzielten Renditeergebnisse diese größere Schwankungsfreude kompensieren?

FondsRendite. Alpha. Positiv.

Per 24. Oktober 2016 hat der Invesco India Bond Fund über zwei Jahre eine kumulierte Wertentwicklung von +28,56 Prozent in Euro aufzuweisen, was einer Rendite von +13,37 Prozent p.a. entspricht. Ein ausgezeichnetes Ergebnis für den indischen Anleihenfonds, wie der Vergleich mit dem Barclays Capital Aggregate Bond Index beweist: Der weltweit gestreute Rentenindex verzeichnet im selben Zeitraum eine nur rund halb so hohe Gesamtrendite von +14,49 Prozent auf Eurobasis bzw. ein Ergebnis von +6,99 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr liegt erneut der Invesco-Fonds vorn: Mit einer Wertentwicklung von +8,04 Prozent in Euro erzielt er die weit bessere Performance als der SJB-Vergleichsindex, der sich mit einem leichten Plus von +0,67 Prozent begnügen muss. Kurz- wie mittelfristig haben indische Lokalwährungsanleihen einen ganz erheblichen Renditevorsprung gegenüber dem globalen Bond-Markt zu verzeichnen – ein Umstand, der die überdurchschnittlichen Kursschwankungen mehr als auszugleichen vermag.

Die attraktive Wertentwicklung des Invesco-Produktes manifestiert sich auch in dem positiven Alpha, das über zwei Jahre bei 0,41 liegt. Auf Jahressicht präsentiert sich die Renditekennzahl mit 0,61 nochmals verbessert. Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeigt, dass es dem INR-Fonds mit großer Regelmäßigkeit gelang, die SJB-Benchmark zu schlagen. In 12 der letzten 19 betrachteten Einjahreszeiträume verzeichnete der Fonds eine Outperformance zum Barclays-Index und markierte positive Alpha-Werte bis 0,86 in der Spitze. Dem stehen sieben Einzelperioden gegenüber, in denen das Invesco-Produkt unterdurchschnittlich abschneidet und ein Alpha von zutiefst -0,75 aufzuweisen hat. Das mehrheitlich generierte Renditeplus kann die ungünstigere Volatilitätsstruktur kompensieren, so dass der Invesco-Fonds über ein attraktives Chance-Risiko-Verhältnis verfügt. Die im letzten Zweijahreszeitraum verzeichnete positive Information Ratio von 0,84 illustriert, dass die eingegangenen Risiken durch höhere Erträge gerechtfertigt werden.

SJB Fazit. Invesco India Bond Fund.

Renditen oberhalb von 8,0 Prozent in einer vergleichsweise stabilen Währung – genau dies vermag der Invesco India Bond Fund all jenen Investoren zu bieten, die sich der Risiken einer Anlage in Schwellenländerwährungen bewusst sind. Die robusten Fundamentaldaten der indischen Wirtschaft stehen dafür ein, dass in Rupien aufgelegte Unternehmensanleihen auch künftig ausgezeichnete Ertragschancen bieten – nicht nur vor dem Hintergrund der EZB-Nullzinspolitik. Einen Schub könnte der indische Anleihenmarkt dann erhalten, wenn die wichtigsten Emittenten international anerkannte Ratings erhalten. Antizyklische Investoren steigen bereits jetzt ein.

Invesco Ltd. wurde 1978 in den USA gegründet. Fonds in Deutschland: 127. Verwaltetes Vermögen weltweit: 755,6 Mrd. USD. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 6.000. Geschäftsführer in Deutschland: Karl Georg Bayer, Bernhard Langer, Dr. Jens Langewand, Alexander Lehmann und Christian Puschmann. Stand: 31.12.2015.