SJB | Korschenbroich, 14.10.2015.

Die liquiditäts getriebene Hausse an den Aktienmärkten steht vor ihrem Ende, an den internationalen Börsen konnten Anleger in diesem Jahr kaum Kursgewinne verzeichnen und blicken stattdessen auf rote Zahlen in ihren Depots. In einer solchen Marktlage werden wieder Fonds interessant, die relativ moderate, aber stetige positive Erträge erzielen und so für einen absoluten Werterhalt des investierten Vermögens sorgen. Solche Total Return Fonds haben sich dem Ziel verschrieben, in jeder Marktphase und deshalb auch bei fallenden Aktienmärkten eine niedrige positive Rendite zu erwirtschaften.

Die liquiditäts getriebene Hausse an den Aktienmärkten steht vor ihrem Ende, an den internationalen Börsen konnten Anleger in diesem Jahr kaum Kursgewinne verzeichnen und blicken stattdessen auf rote Zahlen in ihren Depots. In einer solchen Marktlage werden wieder Fonds interessant, die relativ moderate, aber stetige positive Erträge erzielen und so für einen absoluten Werterhalt des investierten Vermögens sorgen. Solche Total Return Fonds haben sich dem Ziel verschrieben, in jeder Marktphase und deshalb auch bei fallenden Aktienmärkten eine niedrige positive Rendite zu erwirtschaften.

Sie sind insbesondere an den Rentenmärkten aktiv, können aber zur Absicherung ihres Portfolios auch Positionen im Währungsbereich und bei Derivaten eingehen. Ein Fonds, der Anlegern über Jahre zuverlässig die in Aussicht gestellte positive Wertentwicklung geliefert hat, ist der Invesco Global Total Return (EUR) Bond Fund A auss. (WKN A1JZ9U, ISIN LU0794790633). Das Absolute-Return-Produkt legt sein FondsVermögen in alle Arten von Anleihen an, wobei neben Staats- und Unternehmensanleihen aus dem Investment-Grade-Bereich auch Hochzinsanleihen zum Anlageuniversum gehören. Auch wenn der geographische Schwerpunkt auf dem Euroraum liegt, ist keine Beschränkung bei der Länderauswahl gegeben; mit Blick auf die Branchen, aus denen der Fonds seine Unternehmensanleihen auswählen kann, ist das Invesco-Produkt ebenfalls frei. Das aus Paul Causer und Paul Read bestehende FondsManagerteam kann auf eine langjährige Investmenterfahrung zurückblicken. Causer ist bereits seit 21 Jahren für Invesco aktiv, bei Read fällt die Tätigkeit mit 20 Jahren kaum geringer aus. Gemeinsam leiten die beiden das Fixed Interest Team von Invesco Perpetual, das seinen Sitz im britischen Henley-on-Thames hat. Die zwei Anleihenexperten verwalten in dem Invesco Global Total Return (EUR) Bond Fund ein FondsVermögen von 1,47 Milliarden Euro, als Referenzindex wird der EURIBOR 3 Monate verwendet. Der flexibel agierende Anleihenfonds wurde im September 2010 aufgelegt und hat in der hier betrachteten Anteilsklasse seit Verfügbarkeit am 27. Juni 2012 eine kumulierte Wertentwicklung von +16,61 Prozent auf Eurobasis zu verzeichnen. 2014 gelang dem Total-Return-Fonds eine Performance von +6,48 Prozent, im laufenden Jahr konnte bislang eine Wertentwicklung von +0,82 Prozent in Euro erwirtschaftet werden. Wie sieht die Anlagestrategie des Invesco-Produktes im Detail aus?

FondsStrategie. Positionierung. Defensiv.

Der Invesco Global Total Return (EUR) Bond Fund hat es sich zum Ziel gesetzt, unabhängig von der Marktentwicklung positive Erträge für seine Anleger zu erwirtschaften und so ein langfristiges Kapitalwachstum sicherzustellen. Hierzu investiert er weltweit in alle Arten von Rentenpapieren, wobei Staatsanleihen genauso wie Unternehmensanleihen und High Yield-Anleihen erworben werden. Mit Blick auf die Länder- und Sektorenallokation sind die beiden FondsManager frei, die ein aktives Portfoliomanagement verfolgen. Unter Ratingaspekten machen Anleihen mit Investment-Grade-Status den Schwerpunkt aus; auf Hochzinsanleihen entfällt rund ein Drittel des FondsVermögens. Im Zuge der flexiblen Ausrichtung des Fonds können hohe Barbestände gehalten werden, zudem besteht die Möglichkeit, aktive Währungspositionen oder Short-Positionen mit Hilfe von Derivaten einzugehen. Prinzipiell ist das FondsManagerteam Causer/Read durch die gewählte Benchmark nicht eingeschränkt und kann im Rahmen einer aktiven Verwaltung dort investieren, wo es das größte Ertragspotenzial und die attraktivsten Anlagemöglichkeiten sieht. Im aktuellen FondsPortfolio liegt die modifizierte Duration der ausgewählten Anleihen bei 3,8 Jahren, die geschätzte laufende Bruttorendite beträgt 3,32 Prozent. In Anbetracht der jüngsten Marktvolatilität ist der Fonds aktuell recht defensiv positioniert und hält einen bedeutenden Kassenbestand. Nach Einschätzung der zwei Invesco-Anleihenexperten wird das Zinsrisiko an den Märkten derzeit schlecht vergütet, weshalb es innerhalb des Fonds im Vergleich zum Gesamtmarkt niedrig gehalten wird. Der Schwerpunkt des Engagements liegt derzeit neben Staatsanleihen auf Unternehmensanleihen aus dem Finanzsektor, insbesondere auf nachrangigen Bankanleihen. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Unternehmensanleihen. Favorisiert.

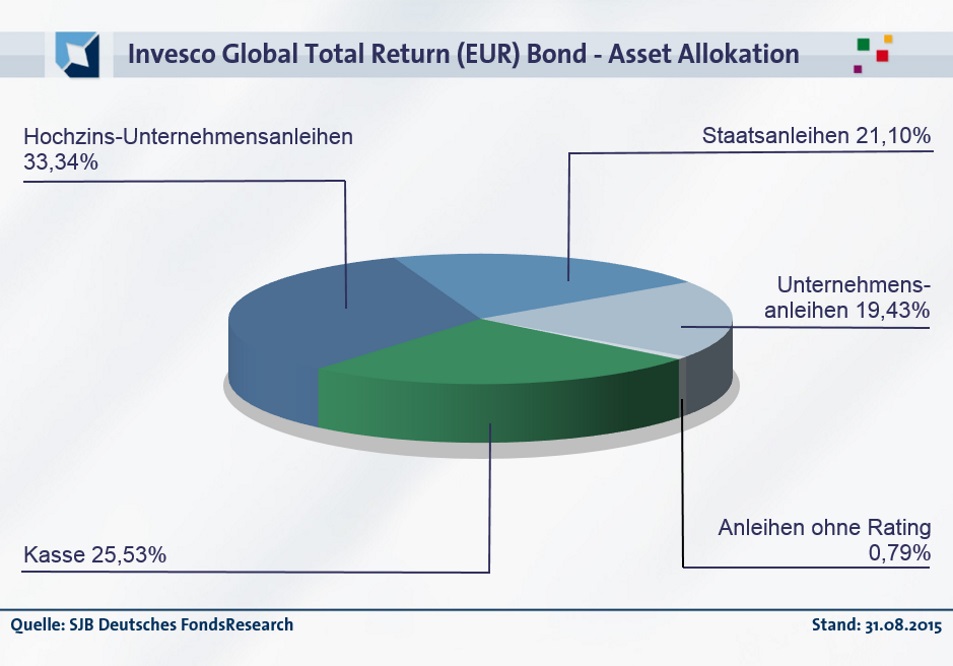

Im Portfolio des Invesco Global Total Return (EUR) Bond Fund stellen Unternehmensanleihen aus dem High-Yield-Bereich mit 33,34 Prozent des FondsVermögens die größte Einzelposition innerhalb der Asset Allokation dar. Staatsanleihen mit Investment-Grade-Status machen 21,10 Prozent des FondsVolumens aus, Unternehmensanleihen hoher Bonität sind mit 19,43 Prozent im Portfolio gewichtet. Die defensive Positionierung des Total-Return-Fonds wird insbesondere an dem hohen Kassenbestand von 25,53 Prozent per Ende August offenbar. Komplettiert wird das FondsVermögen des Invesco-Produktes durch einen geringen Bestand von Anleihen ohne Rating (0,79 Prozent).

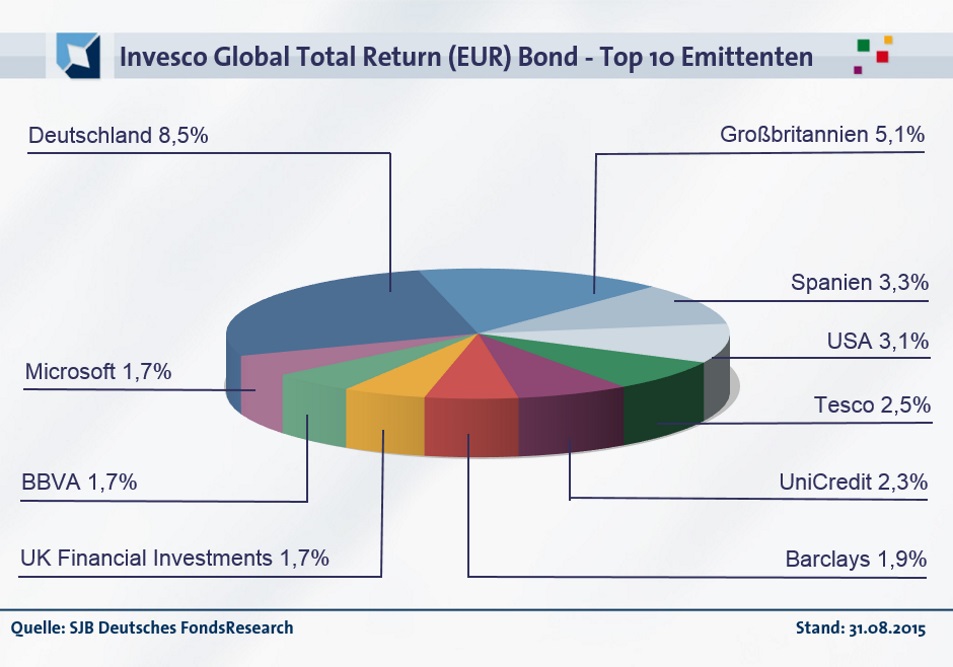

Unter den Top 10 Emittenten des Fonds liegt die Bundesrepublik Deutschland mit 8,5 Prozent Portfolioanteil auf dem ersten Platz. Britische Staatsanleihen sind mit 5,1 Prozent des FondsVolumens vertreten, von Spanien emittierte Schuldpapiere besitzen einen Anteil von 3,3 Prozent am FondsVermögen. Mit 3,1 Prozent Portfolioanteil liegen die USA auf Platz vier des Emittenten-Rankings, auf den weiteren Plätzen folgen Unternehmen unterschiedlicher Provenienz. Aus Großbritannien werden Zinspapiere von dem Supermarktbetreiber Tesco (2,5 Prozent), der Barclays Bank (1,9 Prozent) sowie von UK Financial Investments (1,7 Prozent) erworben. Aus Italien ist die UniCredit mit Anleihen in Höhe von 2,3 Prozent des FondsVolumens dabei, der US-Softwareriese Microsoft bringt es auf 1,7 Prozent. Die spanische Banco Bilbao Vizcaya Argentaria (BBVA) rundet mit weiteren 1,7 Prozent die Liste der zehn wichtigsten Emittenten ab und illustriert zugleich die Schwerpunktlegung des Fonds auf Zinspapiere aus dem Bankensektor.

FondsVergleichsindex. Korrelation. Verhalten.

Der Invesco Global Total Return (EUR) Bond Fund wird in unserer unabhängigen SJB FondsAnalyse dem REX Performance Index (Gesamt) als Benchmark gegenübergestellt. Mit dem deutschen Index für Staatsanleihen über das gesamte Laufzeitspektrum weist das Invesco-Produkt eine hinreichende Parallelität der Kursverläufe auf. Die Korrelation zwischen Fonds und Vergleichsindex liegt über drei Jahre bei 0,55, für ein Jahr geht sie auf 0,20 zurück. Damit ist die FondsEntwicklung kurzfristig stärker unabhängig als mittelfristig verlaufen, wie der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,30, über ein Jahr ist sie mit 0,04 nur noch schwach ausgeprägt. Hier zeigt sich in aller Deutlichkeit, wie das Invesco-FondsManagerduo in einer Phase stärkerer Marktvolatilität die Dependenz vom Gesamtmarkt verringert und so die Basis für eine unabhängige Kursentwicklung in schwächeren Börsenzeiten geschaffen hat. Die Spurabweichung des Invesco-Fonds fällt mit 2,88 Prozent über drei Jahre moderat aus und belegt, dass das Total-Return-Produkt eine nur geringe aktive Risikoneigung besitzt.

FondsRisiko. Schwankungen. Gering.

Der Invesco Global Total Return (EUR) Bond Fund kann mit vergleichsweise niedrigen Kursschwankungen aufwarten: Über drei Jahre weist der Fonds eine Volatilität von 3,43 Prozent auf, auf Sicht von einem Jahr legt die Schwankungsbreite leicht auf 3,52 Prozent zu. Noch geringer präsentiert sich die Volatilität des deutschen REX Performanceindex (Gesamt), den die SJB als Benchmark ausgewählt hat. Dieser verzeichnet auf Dreijahressicht eine Schwankungsneigung von 2,48 Prozent, die sich über zwölf Monate auf 2,16 Prozent ermäßigt. Auch wenn der Invesco-Fonds etwas stärker schwankt als der Gesamtmarkt für deutsche Staatsanleihen – in absoluten Zahlen ist seine Volatilität als sehr moderat einzustufen. Zudem rechtfertigen die im Portfolio enthaltenen Titel von außerhalb des Euroraums eine gewisse Abweichung.

Überzeugend aus FondsPerspektive fallen zudem die Ergebnisse der Beta-Analyse aus. Mit einem Wert von 0,78 über drei Jahre liegt die Risikokennzahl deutlich unter dem Marktniveau von 1,00. Über ein Jahr geht die Kennziffer, die die Heftigkeit der Wertschwankungen von Fonds und Index vergleicht, auf 0,36 zurück. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre ergibt, dass der Fonds im Risikovergleich fast durchweg besser als der Referenzindex abschneidet: Die Kennziffer lag in 24 der letzten 28 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,09 an. Lediglich in vier Zeitspannen erreichte das Beta mit 1,23 in der Spitze eine vergleichsweise ungünstigere Ausprägung. Mit Blick auf die Risikostruktur liegt der Total-Return-Fonds gegenüber der ausgewählten SJB-Benchmark eindeutig vorn – wie fallen die Renditezahlen des Invesco-Produktes aus?

FondsRendite. Alpha. Erzielt.

Per 5. Oktober 2015 hat der Invesco Global Total Return (EUR) Bond Fund über drei Jahre eine kumulierte Wertentwicklung von +10,47 Prozent in Euro erwirtschaften können. Dies entspricht einer Rendite von +3,37 Prozent p.a. – genau das, was man sich als Anleger für einen Absolute-Return-Fonds vorstellt. Das selbst gesteckte Ziel einer positiven absoluten Rendite wird bequem erreicht, zugleich wird die Wertentwicklung der von der SJB ausgewählten Benchmark noch übertroffen: Für drei Jahre kommt der REX Performanceindex (Gesamt) auf einen Wertzuwachs von +8,18 Prozent, was einem jährlichen Plus von +2,65 Prozent entspricht. Im Wechsel auf die kurzfristige Betrachtung kann der Invesco-Fonds den Performancevorsprung gegenüber deutschen Staatsanleihen nicht verteidigen: Über ein Jahr hat das Investmentprodukt +0,18 Prozent in Euro an Wert gewonnen, der REX-Vergleichsindex bringt es mit +1,87 Prozent auf eine noch höhere Rendite. Da der längerfristig erzielte Performancevorsprung des Fonds stärker zu gewichten ist, liegt das Invesco-Produkt im Renditewettstreit insgesamt auf dem ersten Platz.

Die Mehrrendite des aktiv gemanagten Fonds gegenüber der passiven Benchmark wird auch an dem positiven Alpha offenbar, das über drei Jahre bei 0,11 liegt. Auf Jahressicht rutscht die Kennzahl hauchdünn ins Minus und erreicht einen Wert von -0,04. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der globale Anleihenfonds von Invesco mit großer Regelmäßigkeit ein Performanceplus zum gewählten Vergleichsindex aufweisen konnte. In 28 von 29 Einjahresperioden verzeichnete der Fonds ein positives Alpha mit Werten bis 0,55 in der Spitze, nur ein einziges Mal fiel das Ergebnis mit -0,04 negativ aus. Die Alpha-Analyse bestätigt damit das positive Bild für den Total-Return-Fonds, der eine fast durchweg bessere Wertentwicklung mit einer moderaten Schwankungsneigung kombiniert. Die mit 0,24 auf Dreijahressicht im positiven Bereich liegende Information Ratio bestätigt abschließend, dass vom FondsManagement eingegangene Risiken und erzielte Renditen in einem guten Verhältnis zueinander stehen.

SJB Fazit. Invesco Global Total Return (EUR) Bond Fund.

DAX und Dow Jones sind längst in den Korrekturmodus gewechselt, die mehr als sechsjährige liquiditätsgetriebene Hausse am Aktienmarkt ist an ihrem Endpunkt angekommen. Wenn es mit internationalen Standardaktien nicht mehr zu verdienen gibt, ist der Zeitpunkt der Total-Return-Fonds gekommen. Im Gegensatz zu manch einem seiner Wettbewerber macht der Invesco-Fonds sein „Versprechen“ einer marktunabhängig erzielten, positiven Rendite auf Dauer wahr und sorgt so für Stabilität im FondsDepot. Ein ausgezeichnetes Investment für volatilere Börsenzeiten!

Invesco Ltd. wurde 1978 in den USA gegründet. Fonds in Deutschland: 127. Verwaltetes Vermögen in Deutschland: 1,45 Mrd. Euro. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 5.500. Geschäftsführer in Deutschland: Karl Georg Bayer, Bernhard Langer, Dr. Jens Langewand, Alexander Lehmann und Christian Puschmann. Stand: 31.12.2014. SJB Abfrage: 08.10.2015.