SJB | Korschenbroich, 14.07.2016.

Die durch den Entschluss der Briten zum Austritt aus der Europäischen Union entstandene Unsicherheit hat zu kräftigen Kursrückgängen an den europäischen wie internationalen Aktienmärkten geführt. Doch nicht alle Aktienfonds sind von den negativen Folgen des Brexit-Votums in gleichem Maße negativ betroffen worden. FondsProdukte mit Schwerpunkt auf dividendenstarken Titeln haben den Kursrutsch vergleichsweise gut verkraftet. In diese Kategorie der Investmentfonds mit einem Fokus auf regelmäßige Erträge bei gleichzeitig verminderter Schwankungsneigung gehört der Global Equity Income Fund von Henderson Global Investors. Der auf globale Dividendenaktien fokussierte Fonds will einen Mehrwert durch die international breit gestreute Anlage in ertragsstarke Einzelaktien generieren. FondsManager Ben Lofthouse, der gemeinsam mit Andrew Jones den Fonds für weltweite Dividendenaktien verwaltet, hebt hervor, dass es sich beim Bereich der Dividendenaktien um ein stetig wachsendes Anlageuniversum handelt:

Die durch den Entschluss der Briten zum Austritt aus der Europäischen Union entstandene Unsicherheit hat zu kräftigen Kursrückgängen an den europäischen wie internationalen Aktienmärkten geführt. Doch nicht alle Aktienfonds sind von den negativen Folgen des Brexit-Votums in gleichem Maße negativ betroffen worden. FondsProdukte mit Schwerpunkt auf dividendenstarken Titeln haben den Kursrutsch vergleichsweise gut verkraftet. In diese Kategorie der Investmentfonds mit einem Fokus auf regelmäßige Erträge bei gleichzeitig verminderter Schwankungsneigung gehört der Global Equity Income Fund von Henderson Global Investors. Der auf globale Dividendenaktien fokussierte Fonds will einen Mehrwert durch die international breit gestreute Anlage in ertragsstarke Einzelaktien generieren. FondsManager Ben Lofthouse, der gemeinsam mit Andrew Jones den Fonds für weltweite Dividendenaktien verwaltet, hebt hervor, dass es sich beim Bereich der Dividendenaktien um ein stetig wachsendes Anlageuniversum handelt:

„Immer mehr Unternehmen erkennen, dass es sich lohnt, Anleger mit nachhaltigen und wachsenden Dividenden zu locken.“ Im Jahre 2015 habe die Summe der von börsennotierten Unternehmen weltweit ausgeschütteten Dividenden bereits über 1 Billion US-Dollar gelegen. Damit eröffne das sich ausdehnende Universum attraktive Anlagechancen für das insgesamt zwölfköpfige Henderson Global Equity Income-Team, so Lofthouse, das sich ganz auf die Anlage in Dividendenaktien spezialisiert hat und über langjährige Erfahrung an den Märkten rund um den Globus verfügt.

Der Henderson Horizon Global Equity Income Fund A2 USD Acc (WKN A112TX, ISIN LU1059380805) wurde am 6. Mai 2014 aufgelegt und verfügt aktuell über ein Volumen von umgerechnet 11,04 Millionen Euro. Das FondsManagerduo Lofthouse/Jones besitzt zusammen eine 23-jährige Investmenthistorie bei Henderson und verwendet als Benchmark den MSCI World Index. FondsWährung ist der US-Dollar, die geographischen Schwerpunkte des FondsPortfolios liegen in den USA und Europa incl. Großbritannien. Hier zeige sich die Dividendenkultur besonders tief verwurzelt, betont Marktstratege Lofthouse: Das Land beheimate eine Vielzahl von Unternehmen, die ihre Ausschüttungen seit Jahren kontinuierlich anheben. Die Performancezahlen des Henderson-Fonds im Umfeld der durch den Brexit ausgelösten Marktturbulenzen überzeugen: Seit Jahresbeginn wurde ein moderates Minus von -3,51 Prozent auf Eurobasis verzeichnet, im Gesamtjahr 2015 gelang es, eine attraktive Rendite von +9,95 Prozent in Euro zu erzielen. Die zunehmend volatileren Aktienbörsen sowie das globale Niedrigzinsumfeld lassen eine Investition in Dividendenaktien als eine vergleichsweise gute Option erscheinen – was sind die Details der Anlagestrategie des Henderson-Teams?

FondsStrategie. Erträge. Fokussiert.

Der Henderson Horizon Global Equity Income Fund strebt eine Dividendenrendite an, die oberhalb der des Vergleichsindex MSCI World liegt und hat sich zugleich ein langfristiges Kapitalwachstum zum Ziel gesetzt. Vom FondsManagement werden Aktien und aktienähnliche Wertpapieren von Unternehmen aus aller Welt erworben, die sich durch die Höhe, aber auch durch die Nachhaltigkeit der von ihnen ausgeschütteten Dividenden auszeichnen. FondsManager Lofthouse betont, dass Studien zufolge Dividenden über die Jahre wesentlich zur Gesamtrendite einer Aktienanlage beitragen. Die Kombination von wieder angelegten Erträgen und Kurssteigerungen würde Aktien von starken Dividendenzahlern auf längere Sicht eine bessere Kursentwicklung verglichen mit dem Aktienmarkt als Ganzes bescheren, so der Marktstratege. Die Konsequenz für die Aktienauswahl des Henderson-Fonds: Das Expertenteam legt seinen besonderen Fokus auf den Cashflow der Unternehmen, ohne den eine Zahlung nachhaltiger Dividenden nicht möglich ist. In den Mittelpunkt der Analyse rückt zudem die Disziplin der Unternehmensentscheider, die als Vorbedingung der Ausschüttung dauerhaft solider Dividenden zu gelten hat. In seinem Investmentverhalten geht das FondsManagerteam gerne antizyklisch vor: Gerade Aktien mit höheren Dividendenrenditen tendierten von Natur aus antizyklischer, betont Lofthouse, sie seien in Haussephasen weniger beliebt und hätten oft Nachholpotenzial, was ihre Bewertung anbelangt. Zur Umsetzung der globalen Dividendenstrategie sucht das Henderson-Team nach den höchsten Aktienrenditen weltweit, doch allzu hoch dürfen die Ausschüttungen auch nicht ausfallen: Internen Studien zufolge hat sich in der Vergangenheit gezeigt, dass die Dividenden von Aktien mit einer Dividendenrendite von mehr als 5 bis 6 Prozent meist nicht nachhaltig sind. Unternehmen mit darunter liegenden Dividendenrenditen schütten die prognostizierten Erträge aber in der Regel aus und sind damit erste Wahl für das Portfolio, sofern auch die vorhergehende Fundamentalanalyse positiv ausgefallen ist. Wie sieht das FondsPortfolio im Detail aus?

FondsPortfolio. Pharmatitel. Führend.

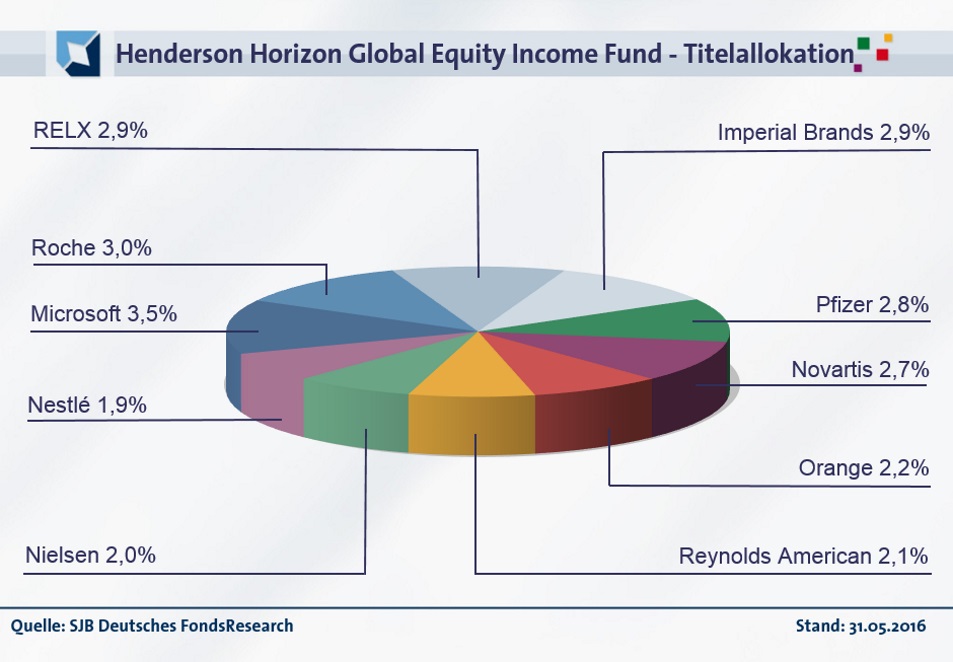

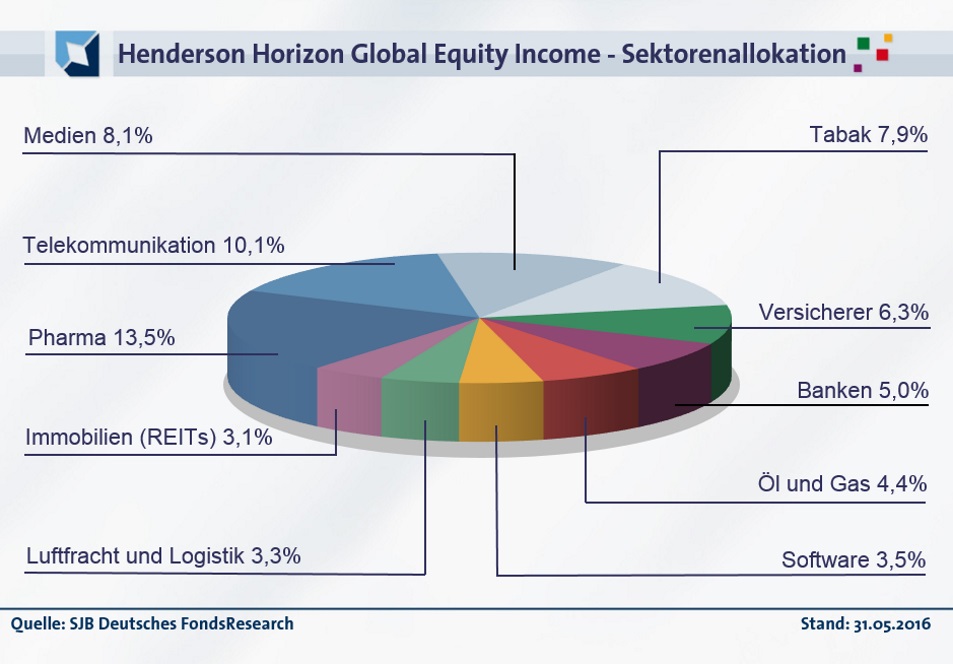

Im Henderson Horizon Global Equity Income Fund sind Unternehmen aus den USA, die gegenwärtig rund 40 Prozent zu den weltweiten Dividenden beisteuern, stark vertreten. Einen wesentlichen Anteil am global angelegten Dividendenportfolio besitzt auch Europa, wo sich nach Einschätzung der Henderson-Experten in den letzten Jahren eine Bewertungslücke aufgetan hat. Da europäische Unternehmen oft mit erheblichen Abschlägen gegenüber ihren internationalen Wettbewerbern gehandelt werden, sind sie ein wichtiger Baustein für das FondsPortfolio. Britische Unternehmen verfolgen seit jeher eine ausgeprägte Dividendenkultur, auch in Japan rechnen die FondsManager zukünftig mit steigenden Dividenden. Bei der Branchenallokation des Henderson-Fonds liegen Pharmaunternehmen mit einem Anteil von 13,5 Prozent am FondsVermögen auf dem ersten Platz. Entsprechend zahlreich sind die Pharmaproduzenten unter den Top 10 des Fonds vertreten: Die Aktien von Roche, Novartis und Pfizer befinden sich allesamt unter den Top-Holdings des Fonds. Den zweiten Platz in der Branchenstruktur nehmen Telekommunikationswerte mit 10,1 Prozent ein. Unter den zehn größten Einzelpositionen des Dividendenfonds wird der Bereich durch den französischen Telefonanbieter Orange vertreten. Platz drei in der Portfoliogewichtung des Fonds hat der Mediensektor mit 8,1 Prozent Anteil am FondsVolumen inne. Relativ hoch gewichtet sind auch Unternehmen aus dem Tabaksektor mit 7,9 Prozent, die zu den zuverlässigen Dividendenzahlern gehören. Durchschnittlich stark im Portfolio vertreten sind Versicherungsunternehmen und Banken mit 6,3 bzw. 5,0 Prozent vom FondsVolumen. Kleinere Positionen in den Bereichen Öl und Gas, Software und bei Luftfrachtunternehmen runden das Portfolio ertragsstarker Unternehmen ab. Als Beimischung werden Real Estate Investment Trusts (REITs) mit 3,1 Prozent genutzt, per Ende Mai beträgt die Cashquote des Fonds 2,1 Prozent.

FondsVergleichsindex. Korrelation. Hoch.

In unserer unabhängigen SJB FondsAnalyse haben wir den Henderson Horizon Global Equity Income Fund dem MSCI World EUR NETR als Benchmark gegenübergestellt. Die Korrelation ist deutlich ausgeprägt: Mit 0,87 liegt die Kennziffer über zwei Jahre auf einem hohen Niveau, für zwölf Monate fällt sie mit 0,85 kaum geringer aus. Die Parallelität der Kursbewegungen von Fonds und SJB-Vergleichsindex wird auch durch die Kennzahl R² bestätigt. Diese liegt für zwei Jahre bei 0,75, über ein Jahr nimmt sie einen Wert von 0,73 an. Damit haben sich mittelfristig 25 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 27 Prozent. Hier wird ersichtlich, dass sich das FondsManagerduo Lofthouse/Jones zuletzt etwas stärker vom Referenzindex gelöst hat, um sein globales Portfolio ertragsstarker Dividendentitel zusammenzustellen. Der Tracking Error liegt über zwei Jahre bei 6,84 Prozent, womit das eingegangene aktive Risiko als moderat bezeichnet werden kann. Auf welche Schwankungsneigung müssen sich FondsInvestoren bei dem Henderson-Produkt einstellen?

FondsRisiko. Volatilität. Gedämpft.

Der Henderson Horizon Global Equity Income Fund hat über zwei Jahre eine Volatilität von 15,75 Prozent zu verzeichnen, die knapp oberhalb der 15,69 Prozent liegt, die der MSCI World EUR NETR Europe als Vergleichsindex aufzuweisen hat. Über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum Referenzindex geringer ausgeprägt: Hier beträgt die „Vola“ des Fonds 19,30 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 19,57 Prozent an den Tag legt. Insgesamt liegen die Volatilitätswerte beider Elemente recht eng beieinander, wobei die kurzfristig niedrigere Volatilität des Henderson-Fonds gemessen am globalen Aktienmarkt einen Vorteil für das Investmentprodukt darstellt – hier zahlt sich das aktive Risikomanagement auf allen Ebenen des Anlageprozesses, das das Henderson-Team durchführt, entsprechend aus.

Die attraktive Risikostruktur des Dividendenfonds wird auch an dem Beta von 0,91 über zwei Jahre offenbar. Im Einjahreszeitraum nimmt das Beta einen Wert von 0,92 an und bleibt damit gleichfalls unter Marktniveau. Der rollierende Zwölfmonatsvergleich der Beta-Werte macht deutlich, dass vergleichsweise geringe Wertschwankungen des Henderson-Fonds die Regel sind: Die Risikokennziffer befindet sich in 12 der letzten 14 betrachteten Einzelzeiträume unterhalb des Marktrisikofixwertes von 1,00 und erreicht dabei einen Wert von zutiefst 0,84. Dem stehen lediglich zwei Einjahresperioden gegenüber, in denen die Schwankungsanfälligkeit des Dividendenproduktes leicht erhöht war und das Beta auf einen Wert von maximal 1,05 kletterte. Die große Regelmäßigkeit, mit der die Wertschwankungen des FondsPortfolios diejenigen der Benchmark unterbieten, illustriert, dass Dividendenaktien gerade für volatile Börsenzeiten besonders geeignet sind. Die Stabilität des FondsPortfolios überzeugt – mit welchen Renditeergebnissen wartet das Henderson-Produkt auf?

FondsRendite. Alpha. Attraktiv.

Per 4. Juli 2016 kann der Henderson Horizon Global Equity Income Fund über zwei Jahre auf eine kumulierte Wertentwicklung von +12,73 Prozent in Euro zurückblicken, die einer Rendite von +6,17 Prozent p.a. entspricht. Eine attraktive Performance der dividendenstarken Einzelaktien, die von der Wertentwicklung des internationalen Vergleichsindex noch übertroffen wird: Der MSCI World EUR NETR legte im selben Zeitraum um 17,94 Prozent auf Eurobasis zu, was einem Ergebnis von +8,59 Prozent p.a. gleichkommt. Der Wechsel auf die Jahresbetrachtung sieht den aktiv gemanagten Fonds vor der passiven Benchmark: Mit einer Wertentwicklung von -3,95 Prozent in Euro entwickelt sich das Henderson-Produkt besser als der weltweite Vergleichsindex (MSCI World Index: -4,42 Prozent). Die im kurzfristigen Zeitraum generierte Mehrrendite offenbart nicht nur das Outperformance-Potenzial der Dividendenaktien, sondern beweist zugleich, wie die Qualitätstitel bei Marktturbulenzen ihre besonderen Stärken ausspielen können.

Die Alpha-Analyse liefert gemischte Ergebnisse aus FondsPerspektive. Über zwei Jahre liegt die Kennzahl mit -0,12 im roten Bereich, auf Jahressicht präsentiert sich das Alpha mit 0,02 knapp positiv. Der rollierende Zwölfmonatsvergleich der Alpha-Werte zeigt, dass Perioden der Mehr- und Minderrendite bei dem Henderson-Fonds in etwa gleich verteilt sind. In sechs der analysierten 14 Einzelperioden erwirtschaftet das FondsManagerduo Lofthouse/Jones eine Outperformance gegenüber der Benchmark und markiert einen Alpha-Wert von 0,28 im Hoch. Acht Zeitintervalle sind hingegen zu verzeichnen, in denen der Dividendenfonds die Marktrendite unterbietet und ein Alpha von zutiefst -0,25 markiert. Quintessenz der Alpha-Analyse: Der Henderson-Fonds besitzt das Potenzial für ein Renditeplus gegenüber dem Gesamtmarkt, das er vorzugsweise in Zeiten gesteigerter Volatilität und höherer Unsicherheit zu realisieren vermag. Gute Voraussetzungen, in einer Phase fortgesetzter Brexit-Turbulenzen attraktive Renditen bei vergleichsweise moderaten Schwankungen zu liefern!

SJB Fazit. Henderson Horizon Global Equity Income Fund.

Angesichts historisch niedriger Anleiherenditen und rückfallgefährderter globaler Aktienmärkte überzeugt am Henderson Horizon Global Equity Income Fund besonders das Chance-Risiko-Verhältnis. Wenn der Brexit wie erwartet höhere Währungsschwankungen und ein schwächeres globales Wirtschaftswachstum mit sich bringt, werden renditestarke Dividendenaktien umso stärker profitieren. Eine stabilitätserhöhende Depotbeimischung für ertragsorientierte Investoren, die hohe Dividendenrenditen dem Nullzins im Anleihensektor vorziehen!

Henderson Global Investors ist ein global operierender unabhängiger Vermögensverwalter und wurde 1934 in London gegründet. Fonds in Deutschland: 36. Verwaltetes Vermögen: 108,3 Milliarden Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter weltweit: über 1.000. Geschäftsführende Direktoren: Andrew Formica, Roger Thompson und Phil Wagstaff. Stand: 31.03.2016.