SJB | Korschenbroich, 24.09.2014.

Während in den USA angesichts sich ver bessernder Konjunktur- und Arbeitsmarktdaten allmählich ein Ende der extremen Niedrigzinsphase in Sichtweite rückt und Mitte 2015 mit den ersten Zinsanhebungen der Fed zu rechnen ist, stellt sich die Situation in der Eurozone vollkommen anders dar. Gerade erst hat die EZB ihren Leitzins auf das neue Rekordtief von 0,05 Prozent gesenkt, die Zeit der ultralockeren Geldpolitik wird, auch unter Zuhilfenahme „unkonventioneller Maßnahmen“, noch mehrere Jahre andauern. Gute Voraussetzungen für kontinentaleuropäische Aktien, da diese, anders als ihre US-Pendants, nicht so bald mit Gegenwind von der Zinsfront rechnen müssen. Die Zeit günstiger Kredite und Refinanzierungsmöglichkeiten dürfte andauern, während zugleich die jüngste Schwächephase des Euro für verbesserte Exportaussichten sorgt.

Während in den USA angesichts sich ver bessernder Konjunktur- und Arbeitsmarktdaten allmählich ein Ende der extremen Niedrigzinsphase in Sichtweite rückt und Mitte 2015 mit den ersten Zinsanhebungen der Fed zu rechnen ist, stellt sich die Situation in der Eurozone vollkommen anders dar. Gerade erst hat die EZB ihren Leitzins auf das neue Rekordtief von 0,05 Prozent gesenkt, die Zeit der ultralockeren Geldpolitik wird, auch unter Zuhilfenahme „unkonventioneller Maßnahmen“, noch mehrere Jahre andauern. Gute Voraussetzungen für kontinentaleuropäische Aktien, da diese, anders als ihre US-Pendants, nicht so bald mit Gegenwind von der Zinsfront rechnen müssen. Die Zeit günstiger Kredite und Refinanzierungsmöglichkeiten dürfte andauern, während zugleich die jüngste Schwächephase des Euro für verbesserte Exportaussichten sorgt.

FondsManager John Bennett vom Henderson Gartmore Continental European Fund R EUR Acc (WKN A0DLKB, ISIN LU0201071890) zeigt sich aus Gründen wie diesen überzeugt, dass europäische Aktien im Vergleich mit anderen internationalen Märkten günstig bewertet sind. Die geringe Verschuldung europäischer Unternehmen biete Spielraum für Investitionen, Aktienrückkäufe und Übernahmen, was die Attraktivität weiter erhöhe. Der mit einer 26-jährigen Erfahrung im Bereich europäischer Aktien aufwartende Marktexperte erwartet für die Aktienmärkte der Eurozone eine weiter stabile Kursentwicklung, hauptsächlich getragen von steigenden Unternehmensgewinnen.

Der Henderson Gartmore Continental European Fund wurde am 29. September 2000 aufgelegt und ist auf das Anlageuniversum europäischer Aktien (ohne Großbritannien) fokussiert. Der Fonds besitzt ein Volumen von 2,20 Milliarden Euro und nutzt als Benchmark den MSCI Europe (ex UK) Index. FondsWährung ist der Euro, das Analysehaus Morningstar hat für das Anlageprodukt die Note von vier Sternen vergeben. Mit seinen starken Performancezahlen hat sich der aktiv verwaltete Fonds diese Auszeichnung verdient: Seit Auflegung konnte eine Wertentwicklung von +122,1 Prozent in Euro verzeichnet werden, während sich die MSCI-Benchmark mit +97,0 Prozent begnügen musste. Auch im Fünfjahreszeitraum spielt der Europafonds seine Stärken aus und übertrifft mit seiner Performance von +81,9 Prozent den MSCI Europe (ex UK), der mit einer Gesamtrendite von +69,3 Prozent in diesem Zeitraum aufwartet. Was sind die Eckpunkte der so erfolgreichen Anlagestrategie von FondsManager Bennett?

FondsStrategie. Stockpicking. Praktiziert.

Der Henderson Gartmore Continental European Fund strebt eine langfristige Rendite an, die höher ist als diejenige, die auf lange Sicht typischerweise mit Anlagen an den kontinentaleuropäischen Aktienmärkten erzielt wird. Hierzu werden mindestens zwei Drittel des FondsVermögens in Unternehmen mit Geschäftssitz in Kontinentaleuropa investiert. Ebenfalls zum Anlageuniversum von FondsManager John Bennett zählen Aktien von Unternehmen, die den überwiegenden Teil ihrer Geschäftstätigkeit auf dem europäischen Festland ausüben oder Holdinggesellschaften, in deren Besitz sich hauptsächlich Firmen mit Sitz in Kontinentaleuropa befinden. Bei der Auswahl der Branchen sowie mit Blick auf die Marktkapitalisierung ist der FondsManager an keine Vorgaben gebunden. Bennett mit seiner langjährigen Investmenterfahrung sucht bei der Auswahl der Anlagen gezielt nach Titeln, die langfristig über ein hohes Potenzial für Kursanstiege verfügen und die derzeit unterbewertet scheinen. Im Rahmen dieser Stockpicking-Strategie legt Bennett, zugleich Leiter des Bereichs Europa-Aktien bei Henderson, besonderes Augenmerk auf die Optimierung der Risikostruktur des aktiv verwalteten FondsPortfolios. Mit seiner Fokussierung auf den Themenbereich Gesundheit erzielte Bennett zuletzt überdurchschnittliche Performanceergebnisse. Auch die Titel aus den Sektoren Konsumgüter und Industrie liefen gut und steuerten positive Beiträge zur Wertentwicklung bei. Wie sieht das Portfolio des Henderson-Fonds im Detail aus?

FondsPortfolio. Pharmatitel. Führend.

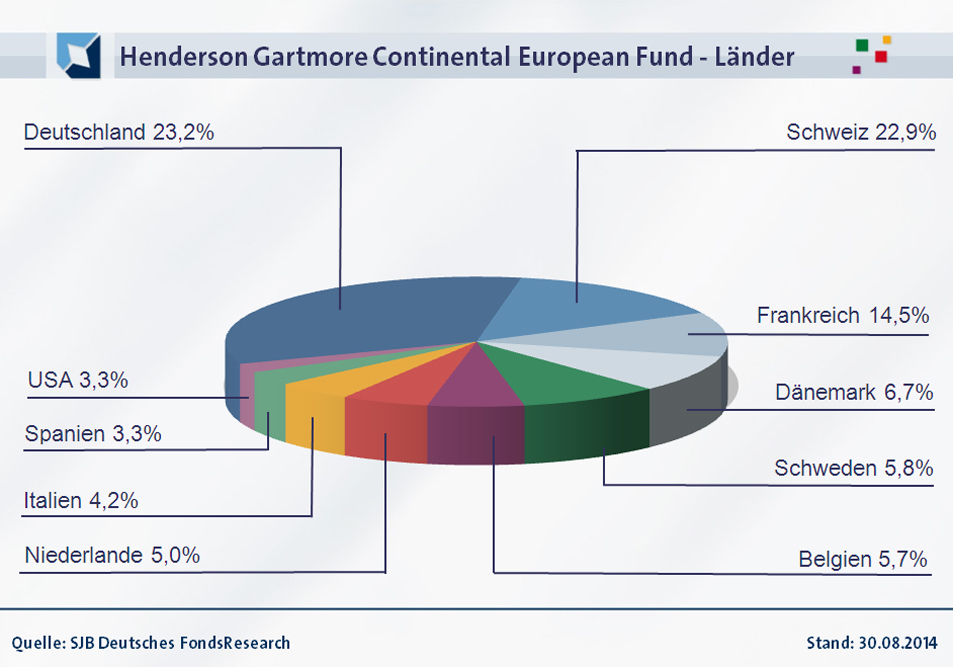

In der Länderallokation des Henderson Gartmore Continental European Fund liegt Deutschland mit 23,2 Prozent Anteil am FondsVermögen auf Platz eins. Knapp dahinter ist die Schweiz platziert, wo 22,9 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung liegt Frankreich mit 14,5 Prozent des FondsVolumens. Aktien aus Dänemark besitzen einen Portfolioanteil von 6,7 Prozent, Unternehmen aus Schweden sind mit 5,8 Prozent gewichtet. FondsBestände in Belgien (5,7 Prozent) und den Niederlanden (5,0 Prozent) ergänzen das Länderportfolio des Henderson-Produktes. Als weitere Beimischungen sind Unternehmen aus Italien (4,2 Prozent) sowie Spanien (3,3 Prozent) vertreten. Wertpapiere von US-Unternehmen, die ihren Geschäftsschwerpunkt in Kontinentaleuropa haben, runden mit 3,3 Prozent das FondsVermögen ab.

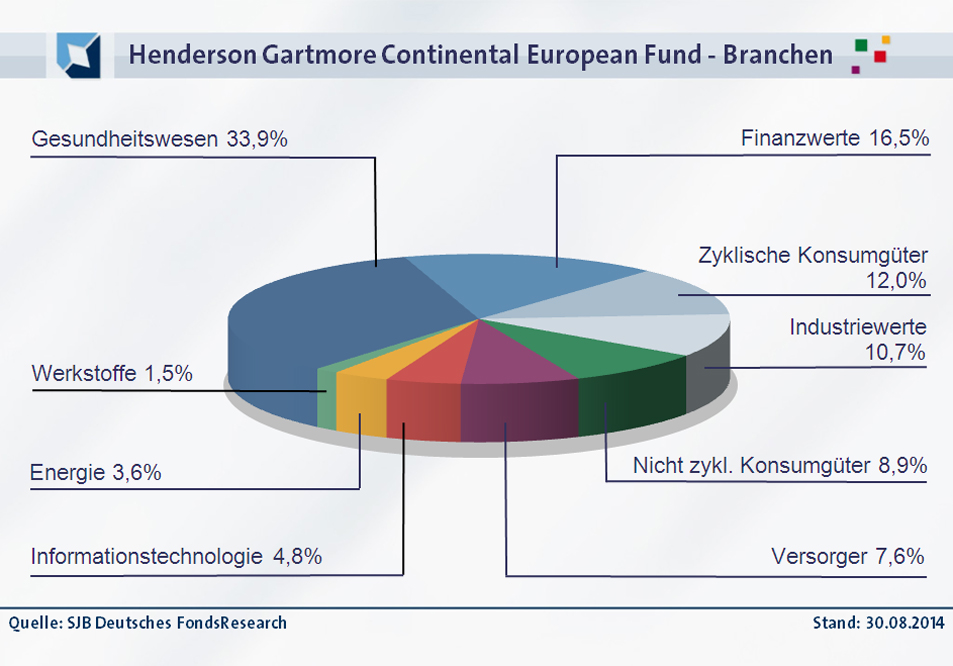

Bei der Branchenallokation des Europafonds liegen Titel aus dem Gesundheitswesen mit einem Anteil von 33,9 Prozent am FondsVermögen klar auf dem ersten Platz. Entsprechend zahlreich sind Pharmaproduzenten unter den Top 10 des Fonds vertreten: Die Aktien von Roche, Novartis und Novo Nordisk belegen die drei ersten Plätze unter den Top-Holdings des Fonds. Den zweiten Platz in der Branchenstruktur des Henderson-Fonds nehmen Finanzwerte mit 16,5 Prozent ein. Unter den zehn größten Einzelpositionen wird der Bereich durch die Nordea Bank vertreten. Platz drei in der Portfoliogewichtung des Fonds hat der Sektor zyklischer Konsumgüter mit 12,0 Prozent Anteil am FondsVolumen inne. Durchschnittlich stark vertreten im Portfolio des Europafonds sind Industriewerte mit einer Gewichtung von 10,7 Prozent sowie Aktien aus dem Bereich nicht zyklischer Konsumgüter (8,9 Prozent). Weitere Beachtung erfahren im Fonds von John Bennett Versorgertitel (7,7 Prozent) sowie Aktien aus dem IT-Sektor (5,4 Prozent). Kleinere Bestände in den Bereichen Energie (3,4 Prozent) sowie Werkstoffe (2,2 Prozent) runden die Portfoliostruktur ab.

FondsVergleichsindex. Korrelation. Ausgeprägt.

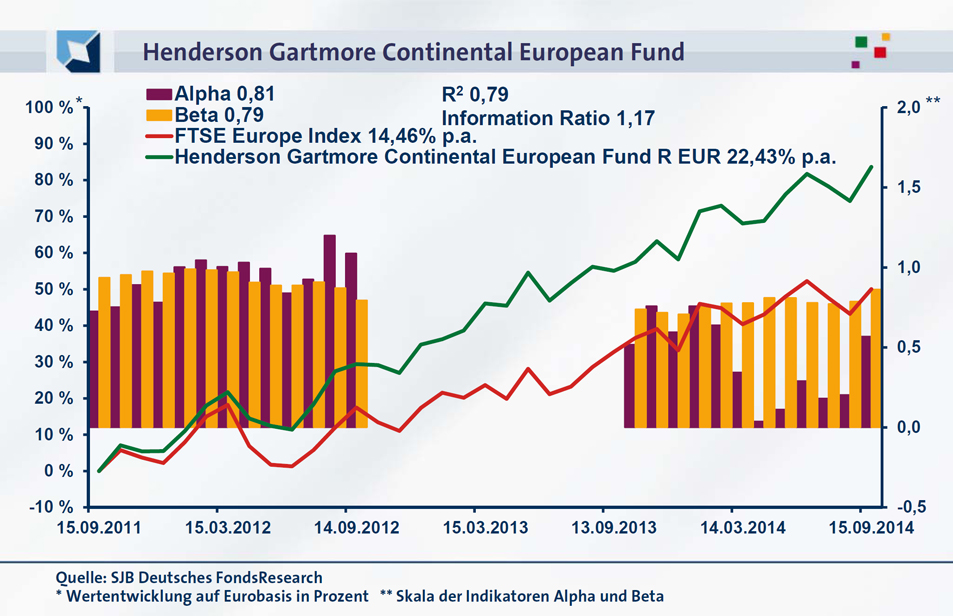

In unserer unabhängigen SJB FondsAnalyse stellen wir den Henderson Gartmore Continental European Fund dem FTSE Europe Index als Benchmark gegenüber. Die Korrelation ist deutlich ausgeprägt: Mit 0,89 liegt sie über drei Jahre auf einem hohen Niveau, für zwölf Monate fällt die Korrelation mit 0,88 nur minimal niedriger aus. Der ausgeprägte Gleichlauf der Kursbewegungen von Fonds und SJB-Vergleichsindex wird auch durch die Kennzahl R² bestätigt. Diese liegt für drei Jahre bei 0,79, über ein Jahr nimmt sie einen Wert von 0,77 an. Damit haben sich mittelfristig 21 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 23 Prozent. Hier zeigt sich, dass FondsManager Bennett zuletzt etwas stärker vom Referenzindex abgewichen ist und seinen Spielraum für aktives Portfoliomanagement nutzte. Der Tracking Error liegt über drei Jahre bei 6,13 Prozent, womit das eingegangene aktive Risiko als moderat bezeichnet werden kann. Auf welche Schwankungsneigung müssen sich FondsInvestoren bei dem Henderson-Fonds einstellen?

FondsRisiko. Schwankungen. Gedämpft.

Der Henderson Gartmore Continental European Fund hat über drei Jahre eine Volatilität von 12,87 Prozent zu verzeichnen, die noch unterhalb der 14,82 Prozent liegt, die der FTSE Europe als Vergleichsindex aufzuweisen hat. Über ein Jahr ist die Schwankungsneigung des aktiv gemanagten Aktienfonds im Vergleich zum Referenzindex gleichfalls geringer ausgeprägt: Hier beträgt die „Vola“ des Fonds 12,52 Prozent, während die Benchmark eine mittlere Schwankungsbreite von 13,91 Prozent an den Tag legt. Die durchgängig niedrigere Volatilität des Henderson-Fonds gemessen am breiten europäischen Aktienmarkt stellt einen klaren Vorteil für das Investmentprodukt dar – trotz individueller Aktienauswahl hat FondsManager Bennett die Schwankungen seines Portfolios bestens im Griff.

Dass der erfahrene Marktstratege Bennett mit seinem Aktienfonds für Kontinentaleuropa die bessere Risikostruktur als der Referenzindex aufweist, wird auch an dem Beta des Fonds von 0,79 über drei Jahre offenbar. Für ein Jahr nimmt das Beta einen Wert von 0,86 an und bleibt damit weiter klar unter Marktniveau. Wie positiv das Risikoprofil des Henderson-Fonds einzuschätzen ist, macht der rollierende Zwölfmonatsvergleich der Beta-Werte deutlich: Die Risikokennziffer befindet sich in allen der letzten 36 betrachteten Einzelzeiträume unterhalb des Marktrisikofixwertes von 1,00 und erreicht dabei einen Wert von zutiefst 0,69. Die absolute Regelmäßigkeit, mit der die Wertschwankungen des FondsPortfolios unterhalb derjenigen der Benchmark liegen, dient als Qualitätsbeweis für das aktive Titelmanagement des Europafonds und illustriert zugleich die gelungene Absicherungsstrategie von FondsManager Bennett. Mit welchen Renditezahlen wartet das Henderson-Produkt auf?

FondsRendite. Alpha. Attraktiv.

Per 15. September 2014 kann der Henderson Gartmore Continental European Fund über drei Jahre auf eine kumulierte Wertentwicklung von +83,63 Prozent in Euro zurückblicken. Eine äußerst attraktive Performance, die einer Rendite von +22,43 Prozent p.a. entspricht. Wie stark die Wertentwicklung des Henderson-Fonds einzuschätzen ist, zeigt sich insbesondere im Kontrast mit der über 30 Prozentpunkte geringeren Performance des Vergleichsindex: Der FTSE Europe legte im selben Zeitraum lediglich um 49,24 Prozentpunkte auf Eurobasis zu, was einem Ergebnis von +14,46 Prozent p.a. entspricht. Der Wechsel auf die Jahresbetrachtung liefert ein ähnlich positives Bild aus Sicht des aktiv gemanagten Fonds: Mit einer Wertentwicklung von +18,42 Prozent in Euro fallen die Kursgewinne des Henderson-Produktes über sechs Prozentpunkte höher als diejenigen des breiten europäischen Aktienmarktes aus (FTSE Europe Index: +12,41 Prozent). Die Qualität des FondsManagements offenbart sich in der kurz- wie längerfristig erreichten Mehrrendite, wobei insbesondere der hohe Performancevorsprung im Dreijahreszeitraum überzeugt.

Die Alpha-Analyse kann den überzeugenden Gesamteindruck für den Europa-Fonds nur bestätigen. Das Alpha über drei Jahre liegt mit 0,81 klar im grünen Bereich, auf Jahressicht präsentiert sich die Kennzahl mit 0,57 ebenfalls stark. Dass FondsManager Bennett in der Vergangenheit ohne jede Einschränkung ein nachhaltiges Renditeplus gegenüber der Benchmark erwirtschaften konnte, zeigt der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre. In den letzten 36 Einzelperioden gab es ein stets positives Alpha bis 1,33 in der Spitze zu verzeichnen – selbst der niedrigste Alpha-Wert von 0,04 deutet noch auf eine Outperformance im fraglichen Zeitraum hin. Quintessenz der Alpha-Analyse: Der Henderson-Fonds kann regelmäßig eine Mehrrendite zum Referenzindex erwirtschaften, die auch in ihrer absoluten Höhe überzeugt. Angesichts der prinzipiell geringeren Wertschwankungen des Fonds ein attraktives Chance-Risiko-Verhältnis, was die im Dreijahreszeitraum erreichte Information Ration von 1,17 bekräftigt.

SJB Fazit. Henderson Gartmore Continental European Fund.

Aus der geldpolitischen Perspektive betrachtet, bieten Aktien aus dem Euroraum derzeit günstige Voraussetzungen für einen fortgesetzten Kursaufschwung. Die vom langjährigen Marktexperten John Bennett für den Henderson Gartmore Continental European Fund ausgewählten Einzeltitel vereinen ein attraktives Bewertungsniveau mit einem überdurchschnittlichen Potenzial für Kurssteigerungen. Der Performancevorsprung gegenüber dem breiten Markt ist besonders auf lange Sicht erheblich, und dies bei einer moderaten Volatilität. Ein überzeugender Europafonds, mit dem sich die aktuelle Niedrigzinsphase aushalten lässt!

Henderson. Hintergründig.

Henderson Global Investors wurde 1934 gegründet. Fonds in Deutschland: 30. Verwaltetes Vermögen: 95 Milliarden Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter weltweit: 850. Geschäftsführende Direktoren: Andrew Formica und Roger Thompson. Stand: 30.06.2014. SJB Abfrage: 18.09.2014.

Henderson Global Investors wurde 1934 gegründet. Fonds in Deutschland: 30. Verwaltetes Vermögen: 95 Milliarden Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter weltweit: 850. Geschäftsführende Direktoren: Andrew Formica und Roger Thompson. Stand: 30.06.2014. SJB Abfrage: 18.09.2014.