SJB | Korschenbroich, 07.01.2015.

Aus der deutschen Wirtschaft kamen zuletzt positive Signale: Der Ifo-Geschäfts klimaindex hat sich im Dezember das zweite Mail in Folge verbessert und ist von 104,7 auf 105,5 Punkte angestiegen. Der rückläufige Ölpreis sowie ein sinkender Euro-Kurs sorgten bei den Führungskräften der deutschen Wirtschaft für eine Stimmungsaufhellung.

Aus der deutschen Wirtschaft kamen zuletzt positive Signale: Der Ifo-Geschäfts klimaindex hat sich im Dezember das zweite Mail in Folge verbessert und ist von 104,7 auf 105,5 Punkte angestiegen. Der rückläufige Ölpreis sowie ein sinkender Euro-Kurs sorgten bei den Führungskräften der deutschen Wirtschaft für eine Stimmungsaufhellung.

Besonders positiv wurde der Wirtschaftsausblick für die kommenden Monate beurteilt. Während die aktuelle Lage von den Befragten lediglich unverändert gegenüber dem Vormonat eingeschätzt wurde, stieg der Erwartungsindex von 99,7 auf 101,1 Punkte an. Von einem sich wieder verbessernden Konjunkturumfeld, das auch von der Aussicht auf weiter niedrige Zinsen in den USA gestützt wird, kann ein Fonds wie der FT Frankfurt-Effekten-Fonds (WKN 847805, ISIN DE0008478058) profitieren. Der zu Recht als „FondsKlassiker“ titulierte Deutschland-Fonds hat in diesem Jahr sein vierzigjähriges Jubiläum gefeiert, kommt aus dem Hause Frankfurt Trust und wird von FondsManager Friedrich Diel verwaltet.

Diel erwirbt für sein Portfolio Aktien großer und mittlerer deutscher Unternehmen, darf in begrenztem Umfang aber auch in Dividendenpapiere aus der gesamten Eurozone investieren. Zu Diels Favoriten bei der Branchenselektion zählen derzeit die günstig bewerteten Rohstoffaktien sowie Titel aus dem Konsumgüter- und Finanzsektor, die von der Aufhellung der Verbraucherstimmung sowie der Aussicht auf eine weiter gute Liquiditätsversorgung profitieren. Als geographische Ergänzung bevorzugt er Aktien aus Frankreich, die zuletzt durch ihre gute Performance überzeugten.

Der FT Frankfurt-Effekten-Fonds wurde am 27. Mai 1974 aufgelegt, hat den Euro als FondsWährung und besitzt aktuell ein FondsVolumen von 2,17 Milliarden Euro. Damit ist das Investmentprodukt einer der ältesten und größten Fonds für deutsche Aktien. Als Vergleichsindex wird der DAX 30 verwendet, wobei Marktexperte Diel im Rahmen der verfolgten Stockpicking-Strategie eigene Schwerpunkte in der Titel- und Branchengewichtung legen kann. Über die letzten zehn Jahre gelang es dem Deutschlandfonds, eine Rendite p.a. von +6,9 Prozent auf Eurobasis zu erzielen, im letzten Fünfjahreszeitraum lag die jährliche Wertentwicklung bei +8,2 Prozent. Wie sieht die Anlagestrategie im Detail aus?

FondsStrategie. Qualitätsaktien. Gesucht.

Der FT Frankfurt-Effekten-Fonds hat sich ein langfristiges Kapitalwachstum zum Ziel gesetzt und legt hierzu überwiegend in deutsche Aktien an. Der Schwerpunkt liegt auf Titeln mit hoher und mittlerer Marktkapitalisierung, zugleich dienen Dividendenpapiere aus anderen Euro-Ländern als Beimischung. Bei der Titelselektion wendet FondsManager Diel, der zugleich Leiter des Bereichs „Aktienfondsmanagement traditionell“ bei Frankfurt Trust ist, eine individuelle Stockpicking-Strategie an. Ein hoher Qualitätsanspruch an die Einzelaktien sowie die gleichzeitige Optimierung des Risikoprofils des Portfolios sind für ihn zentrale Aspekte. Maßgebliche Erfolgskriterien bei der Aktienauswahl sind häufige Unternehmensgespräche sowie eine Analyse der Fundamentaldaten gemäß den Anlagekriterien des FT Frankfurt-Effekten-Fonds: Wichtigste Kennzahlen sind hierbei Bewertung, Momentum, Risiko, Wachstum und Gewinnrevisionen. FondsManager Diel berichtet, dass Automobilaktien zuletzt zu den schwächsten Werten im Portfolio gehörten. Auch die Adidas-Aktie, die unter schlechten Verkaufszahlen in den USA litt, und der Bauwert Bilfinger enttäuschten. Deutlich positiver sah es hingegen bei Bank- und Finanzwerten wie der Allianz aus, die von der Niedrigzinspolitik der EZB sowie den fortgesetzten Liquiditätsprogrammen profitierten. Gute Ergebnisse erzielte FT-Manager Diel jüngst auch durch die Bevorzugung defensiver Titel aus der Gesundheitsbranche. Hier sorgten überzeugende Quartalsergebnisse von Bayer, die mit einer Umstrukturierung überzeugten, sowie gute Zahlen aus dem Hause Fresenius Medical Care, Sanofi und Merck für Kursgewinne.

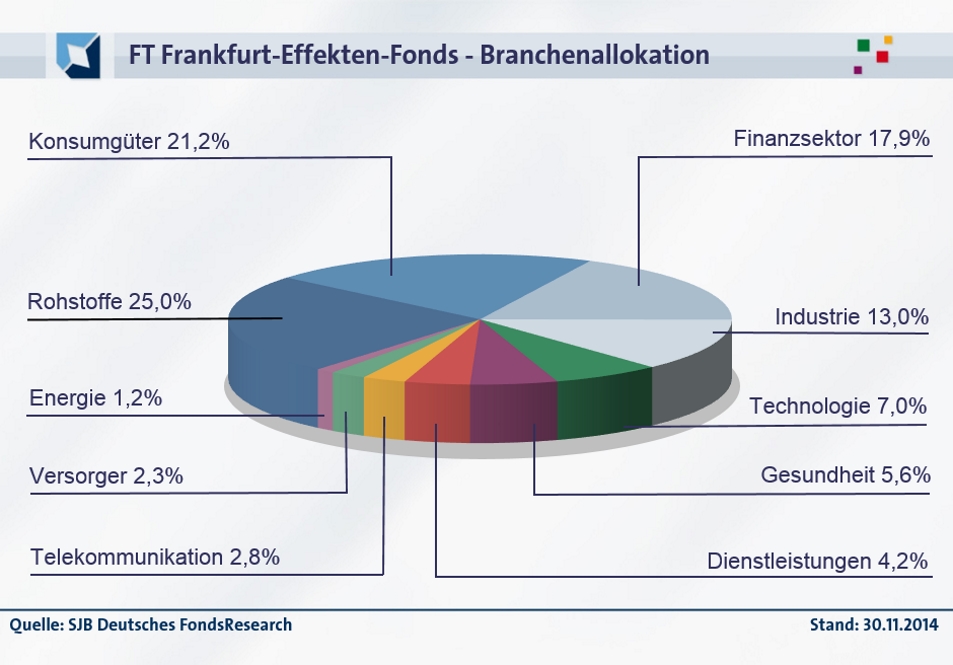

FondsPortfolio. Rohstofftitel. Führend.

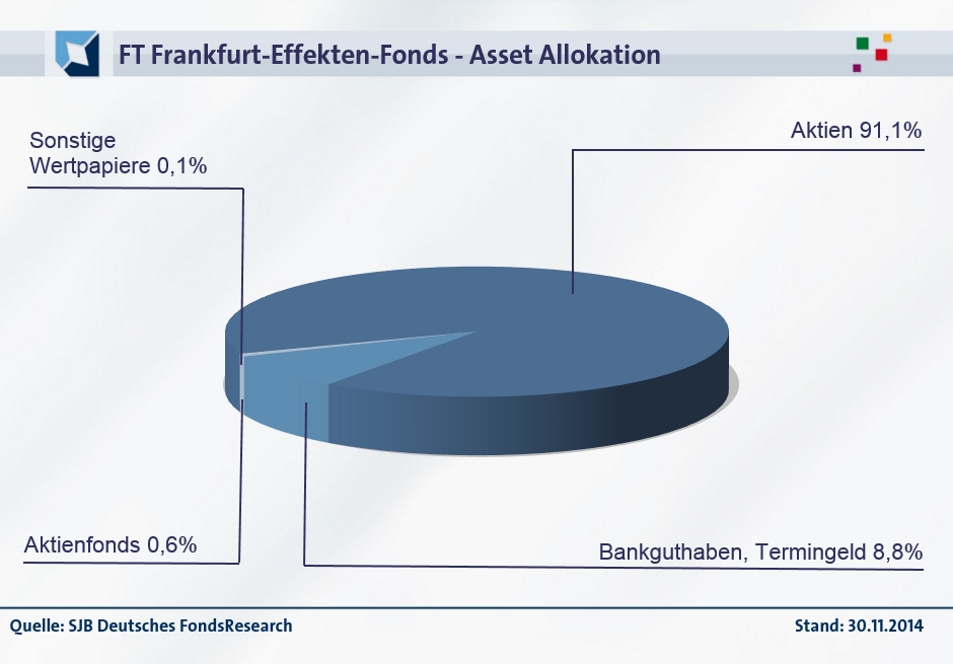

In der Branchenallokation des FT Frankfurt-Effekten-Fonds liegen Rohstoffaktien mit 25,0 Prozent Anteil am FondsVermögen auf dem ersten Platz. Der Konsumgütersektor bringt es auf 21,2 Prozent, Finanztitel sind mit 17,9 Prozent im Portfolio gewichtet. Überdurchschnittlich stark sind bei FondsManager Diel zudem Industrietitel mit 13,0 Prozent vertreten. Im Mittelfeld der Sektorengewichtung des FT-Fonds finden sich Technologieaktien (7,0 Prozent), Gesundheitstitel (5,6 Prozent) sowie Dienstleister (4,2 Prozent). Kleinere Bestände bei Telekommunikationstiteln (2,8 Prozent), Versorgern (2,3 Prozent) sowie Energieaktien (1,2 Prozent) komplettieren die Branchenverteilung des Fonds, der per Ende November über eine Liquiditätsquote von 8,8 Prozent verfügt.

Welche Einzeltitel favorisiert Marktexperte Diel für seinen Fonds, der nach eigenen Angaben „ein gezieltes Engagement in die Wirtschaftskraft Deutschlands“ vornehmen will? Ganz vorne unter den Top 10 finden sich DAX-Schwergewichte wie das Pharma- und Chemieunternehmen Bayer (8,6 Prozent) sowie die BASF-Aktie (6,9 Prozent Portfolioanteil). Mit Daimler und VW befinden sich zwei deutsche Automobilbauer unter den zehn größten Einzelengagements, der Finanz- und Versicherungssektor ist durch die Deutsche Bank, die Allianz sowie die Münchener Rück vertreten. Der Technologiekonzern SAP sowie der Maschinenbauer Linde erhöhen die Branchendiversifikation des FondsProduktes, unter dessen Top-10-Positionen sich keinerlei Titel aus der Eurozone befinden. Beispiele für die beigemischten europäischen Aktien sind der belgische Chemiekonzern Solvay, der finnische Automobilproduzent Nokian Renkaat sowie das französische Energieunternehmen Technip, deren Anteile am FondsVermögen sich regelmäßig unter 1,0 Prozent befinden. Neben einem 91,1-prozentigen Aktienanteil hält der FT Frankfurt-Effekten-Fonds auch 0,6 Prozent an anderen Aktienfonds sowie 0,1 Prozent an sonstigen Wertpapieren im Portfolio.

FondsVergleichsindex. Korrelation. Hoch.

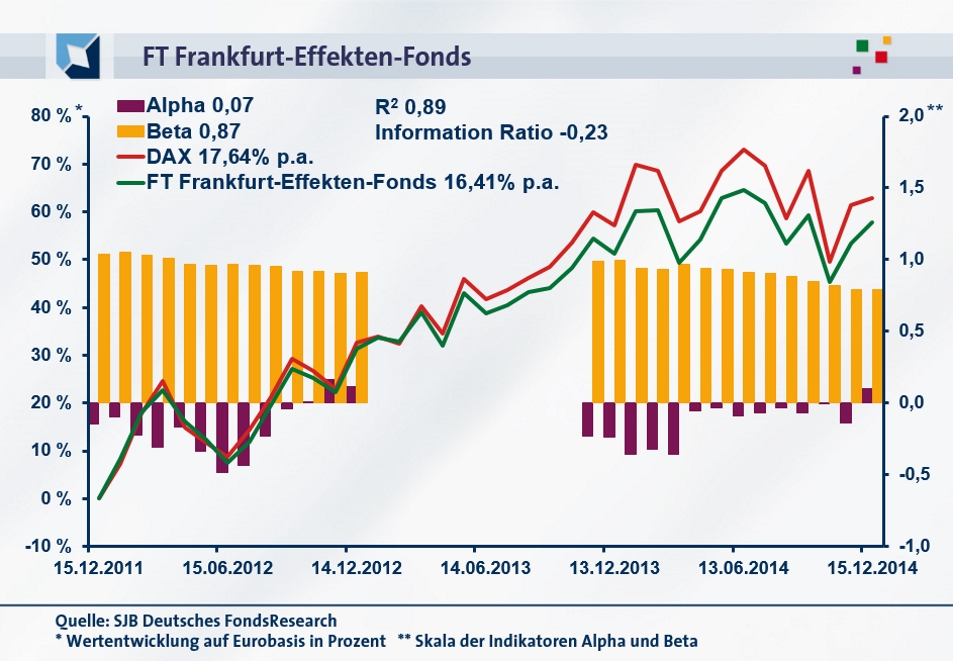

Für unsere unabhängige SJB FondsAnalyse haben wir den FT Frankfurt-Effekten-Fonds dem deutschen DAX 30 als Vergleichsindex gegenübergestellt und damit der vom Fonds selbst gewählten Benchmark. Das Ergebnis der Korrelationsanalyse zeigt eine ausgeprägte Übereinstimmung der Kursverläufe. Mit 0,94 liegt die Korrelation über drei Jahre auf einem hohen Niveau, auch für ein Jahr ist sie mit 0,88 deutlich ausgeprägt. Insgesamt verläuft die Kursentwicklung von FT-Fonds und SJB-Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,89, über ein Jahr geht sie auf 0,78 zurück. Damit haben sich mittelfristig 11 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. In den letzten zwölf Monaten hat FondsManager Diel demnach die Individualität seiner Portfoliostruktur gesteigert und vermehrt von der Möglichkeit zur benchmarkunabhängigen Einzeltitelauswahl Gebrauch gemacht. Der Tracking Error des FT-Aktienfonds fällt mit 4,51 Prozent im Dreijahreszeitraum moderat aus, womit das von Diel eingegangene aktive Risiko als gering zu veranschlagen ist. Wie stellt sich die Schwankungsintensität des Fonds dar?

FondsRisiko. Volatilität. Geringer.

Der FT Frankfurt-Effekten-Fonds weist für drei Jahre eine Volatilität von 16,28 Prozent auf, die klar unterhalb des Schwankungsniveaus liegt, das der DAX mit 18,07 Prozent im gleichen Zeitraum zu verzeichnen hat. Auch über ein Jahr schwankt der Deutschlandfonds aus dem Hause Frankfurt Trust merklich geringer als die Benchmark. Hier beträgt die „Vola“ des FT-Fonds 17,45 Prozent, während das wichtigste Kursbarometer für den deutschen Aktienmarkt eine Schwankungsbreite von 21,25 Prozent aufweist. Die zwischen rund zwei und vier Prozentpunkten niedrigere Volatilität des aktiv gemanagten Aktienfonds überzeugt und legt davon Zeugnis ab, dass FondsManager Diel im Vergleich zur passiven Benchmark erhebliche Vorteile mit Blick auf die Risikostruktur erzielt und damit ein besonders für sicherheitsorientierte Anleger empfehlenswertes Produkt managed.

Die moderate Schwankungsintensität des FT-Produktes manifestiert sich auch in dem attraktiven Beta von 0,87 über den letzten Dreijahreszeitraum. Über ein Jahr geht die Risikokennzahl noch weiter auf 0,79 zurück. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bekräftigt das positive Szenario für den Deutschlandfonds von Frankfurt Trust: In 33 der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 0,79 im Tief an. Lediglich in drei der untersuchten Einjahresperioden verzeichnete das FondsPortfolio höhere Wertschwankungen und generierte ein Beta von maximal 1,05. Die Quintessenz der Beta-Analyse: Das von Marktexperte Diel zusammengestellte Portfolio weist in der großen Mehrheit eine unterdurchschnittliche Schwankungsneigung gegenüber der Benchmark und dem breiten deutschen Aktienmarkt auf. Welche Renditen können so generiert werden?

FondsRendite. Alpha. Erzielt.

Per 15. Dezember 2014 hat der FT Frankfurt-Effekten-Fonds über drei Jahre eine kumulierte Wertentwicklung von +57,82 Prozent in Euro aufzuweisen, was einer Rendite von +16,41 Prozent p.a. entspricht. Diese attraktiven Performancezahlen werden vom DAX als Vergleichsindex noch überboten: Das Kursbarometer für deutsche Aktien wartet mit einer Gesamtrendite von +62,88 Prozent in Euro bzw. einem Ergebnis von +17,64 Prozent jährlich auf. Während längerfristig der DAX seine Nase vorn hat, kann der Fonds beim Wechsel des Vergleichszeitraums auf ein Jahr seine Benchmark schlagen: Mit einer Wertentwicklung von +4,39 Prozent schneidet das FT-Produkt besser als der Referenzindex DAX ab, der sich mit einem Plus von +3,64 Prozent begnügt. Kurzfristig ist der Fonds mit seiner Mehrrendite also der Gewinner im Performancewettstreit, mittelfristig liegt er auf Platz zwei. Was trägt die Alpha-Analyse zur FondsKlassifikation bei?

Der Deutschlandfonds von Frankfurt Trust kann mit einem positiven Alpha aufwarten, das über drei Jahre bei 0,07 liegt und für zwölf Monate auf 0,10 ansteigt. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass es dem FT-Fonds nicht regelmäßig gelang, den DAX als Benchmark zu schlagen. Lediglich in neun der letzten 36 betrachteten Einjahreszeiträume verzeichnete der FT-Fonds eine Outperformance zum Referenzindex und markierte positive Alpha-Werte bis 0,16 in der Spitze. Dem stehen 27 Einzelperioden mit einem negativen Alpha gegenüber, das zudem mit einem Wert von -0,48 im Tief überwiegend stärker ausgeprägt ist. Während die Beta-Werte des Fonds fast durchweg überzeugen, ist beim Alpha noch Optimierungsbedarf festzustellen: Das Renditeplus zum DAX könnte ruhig häufiger erzielt werden – ein Umstand, auf den auch die im roten Bereich liegende Information Ration von -0,23 über drei Jahre verweist.

SJB Fazit. FT Frankfurt-Effekten-Fonds.

Den Status als FondsKlassiker hat sich der FT Frankfurt-Effekten-Fonds mit seiner vergleichsweise geringen Risikoneigung und der langfristig überzeugenden Performanceentwicklung redlich verdient. Damit bleibt der von Friedrich Diel kenntnisreich gemanagte Fonds ein solides Basisinvestment für alle Anleger, die gerne in den Schwergewichten des deutschen Aktienmarktes investiert sind und eine unter Marktniveau liegende Volatilität schätzen. Stabilität und Renditechancen in Einklang gebracht – ein Grundbaustein für das konservative FondsDepot!

Frankfurt Trust. Hintergründig.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 18.12.2014.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker und Gerhard Engler. Stand: 31.12.2013. SJB Abfrage 18.12.2014.