SJB | Korschenbroich, 16.09.2015.

Stiftungen sind bei ihrer Geldanlage zumeist auf den langfristigen Werterhalt des Vermögens sowie stetige, aber unter möglichst geringen Schwankungen erzielte Renditen ausgerichtet. Kein schlechtes Grundprinzip für Investoren in einer Zeit zunehmend volatiler Börsen und steigender Abwärtsrisiken am Aktienmarkt. Insbesondere für Value-Investoren ist deshalb der Frankfurter Aktienfonds für Stiftungen interessant, der in unterbewertete Aktien mit einer hohen Sicherheitsmarge investiert. Der Fokus des im Rahmen seines Boutiquen-Konzeptes von BNY Mellon aufgelegten Fonds liegt auf Small und Mid Caps aus Europa, die eine hohe Dividendenrendite erwarten lassen.

Stiftungen sind bei ihrer Geldanlage zumeist auf den langfristigen Werterhalt des Vermögens sowie stetige, aber unter möglichst geringen Schwankungen erzielte Renditen ausgerichtet. Kein schlechtes Grundprinzip für Investoren in einer Zeit zunehmend volatiler Börsen und steigender Abwärtsrisiken am Aktienmarkt. Insbesondere für Value-Investoren ist deshalb der Frankfurter Aktienfonds für Stiftungen interessant, der in unterbewertete Aktien mit einer hohen Sicherheitsmarge investiert. Der Fokus des im Rahmen seines Boutiquen-Konzeptes von BNY Mellon aufgelegten Fonds liegt auf Small und Mid Caps aus Europa, die eine hohe Dividendenrendite erwarten lassen.

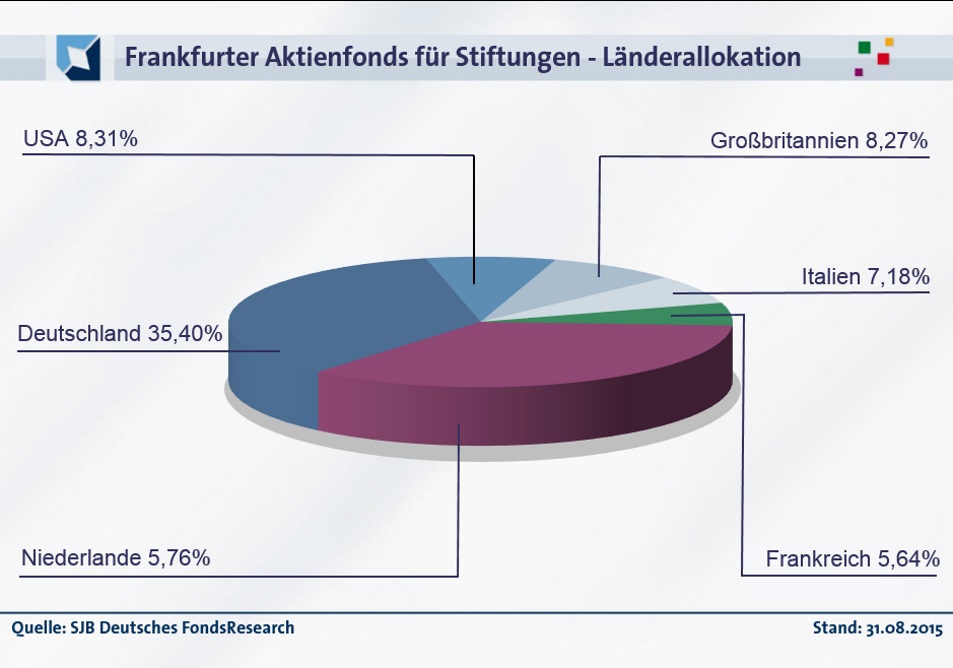

Geographischer Schwerpunkt ist die Eurozone, wobei Investments in den USA und Großbritannien die Länderallokation abrunden. FondsManager Frank Fischer von der Shareholder Value Management AG, der den europäischen Nebenwerte-Fonds seit seiner Auflegung am 15. Januar 2008 verwaltet, nennt es als erklärtes Ziel, das Risiko zu reduzieren, gleichzeitig aber auch die Renditechancen hoch zu halten. Der Fonds sei insbesondere für Langfrist-Anleger konzipiert und diene dem Erhalt und Zuwachs des Vermögens seiner Investoren. Die Historie zeige, dass vor allem mit kleinen und mittleren Unternehmen aus dem deutschsprachigen Raum eine hohe Rendite erwirtschaftet werden konnte.

FondsManager Fischer hebt in diesem Zusammenhang weitere Vorteile von Nebenwerte-Investments hervor: Neben den historischen Überrenditen gegenüber „Blue Chips“, die immer wieder durch wissenschaftliche Studien bestätigt werden konnten, verweist er auf die sogenannte „Informationseffizienz“: Small und Mid Caps erfahren meist keine so breite Research-Abdeckung wie Standardtitel, so dass gerade hier für Stockpicker viele „Hidden Champions“ aufzufinden sind. Weitere Vorzüge bestehen durch die in der Regel einfacheren und verständlichen Geschäftsmodelle im Nebenwertesektor, da die jeweiligen Unternehmen oft nur ein einziges Produkt anbieten.

Der Frankfurter Aktienfonds für Stiftungen T (WKN A0M8HD, ISIN DE000A0M8HD2) verfügt per Ende August über ein FondsVolumen von 924,91 Millionen Euro und verwendet keine Benchmark. Besonders die langfristige Wertentwicklung des Value-Aktienfonds mit vermögensverwaltendem Ansatz überzeugt: Seit Auflage vor gut sieben Jahren konnte das FondsProdukt eine Rendite von +11,29 Prozent p.a. auf Eurobasis erzielen, die gesamte Wertentwicklung summiert sich auf +126,86 Prozent in Euro. Diese Performanceleistung ist dem Researchanbieter Morningstar die Höchstnote von fünf Sternen wert. Wie sieht die Anlagestrategie im Detail aus?

FondsStrategie. Value-Investing. Praktiziert.

Der Frankfurter Aktienfonds für Stiftungen versteht sich als konservatives Investmentprodukt und verfolgt das Ziel eines dauerhaften Vermögensaufbaus. Um mittel- bis langfristig einen hohen und möglichst stetigen Wertzuwachs zu erreichen, werden der Kapitalerhalt und die Vermeidung von Kursverlusten in den Mittelpunkt gerückt. Frei von der Beschränkung durch eine Benchmark liegt der Schwerpunkt auf europäischen Nebenwerten mit möglichst hohen Dividenden und einem attraktiven Bewertungsniveau. In Phasen schwächelnder Aktienmärkte können zudem Anleihen ins Portfolio aufgenommen und zu Absicherungszwecken Put-Optionen auf die Aktienbestände gehalten werden. FondsManager Frank Fischer verfolgt einen äußerst disziplinierten, innovativen Investmentprozess, der seit den 80er Jahren kontinuierlich weiterentwickelt wurde. In den Grundzügen folgt die Strategie den Prinzipien des Value Investing: Im Rahmen einer antizyklischen Investmentphilosophie werden günstig bewertete Titel erworben, deren aktuelles Kursniveau einen hohen Sicherheitspuffer und Raum für künftige Kurssteigerungen bietet. Im Detail führt Fischer vier Kernprinzipien seines Value-Ansatzes an: Das Beachten einer ausreichenden Sicherheitsmarge („Margin of Safety”), das vorzugsweise Investieren in eigentümergeführte Unternehmen („Business Owner”), die Bevorzugung von Firmen mit dauerhaften strukturellen Wettbewerbsvorteilen („Economic Moat”) sowie die Beachtung der Psychologie der Börsen („Mr. Market”). Die überproportionalen Kurschancen von Nebenwerten werden durch ein aktives Stockpicking weiter verstärkt. Wie Fischer weiter betont, fließen beim Frankfurter Aktienfonds für Stiftungen auch soziale, ethische und ökologische Aspekte in die Aktienauswahl mit ein. Die im FondsPortfolio enthaltenen Papiere werden durch das Rating des Researchhauses Sustainalytics daraufhin überprüft, ob sie den Nachhaltigkeitskriterien für potentielle Investments genügen. Angesichts der angeschlagenen Stimmung an den Aktienmärkten hat Marktstratege Fischer im Fonds die Aktienquote im August auf 69 Prozent reduziert und den Anleihenanteil auf gut 20 Prozent hochgefahren. Der FondsManager plant, in die laufende Korrektur hinein die Aktienquote erneut anzuheben, will damit aber warten, bis die Sentiment-Indikatoren entsprechende Einstiegssignale erkennen lassen. Wie ist das FondsPortfiolio derzeit zusammengesetzt?

FondsPortfolio. Deutschland. Favorisiert.

In der Länderallokation des Frankfurter Aktienfonds für Stiftungen bildet Deutschland mit 35,40 Prozent des FondsVermögens den geographischen Schwerpunkt. Deutlich dahinter sind die USA platziert, wo 8,31 Prozent des FondsVolumens investiert sind. Auf Platz drei der Ländergewichtung findet sich Großbritannien mit 8,27 Prozent. In Italien sind 7,18 Prozent der FondsBestände angelegt, Nebenwerte-Aktien aus Frankreich besitzen einen Anteil von 5,64 Prozent am Portfolio. Sonstige Länder machen 35,20 Prozent der geographischen FondsAllokation aus.

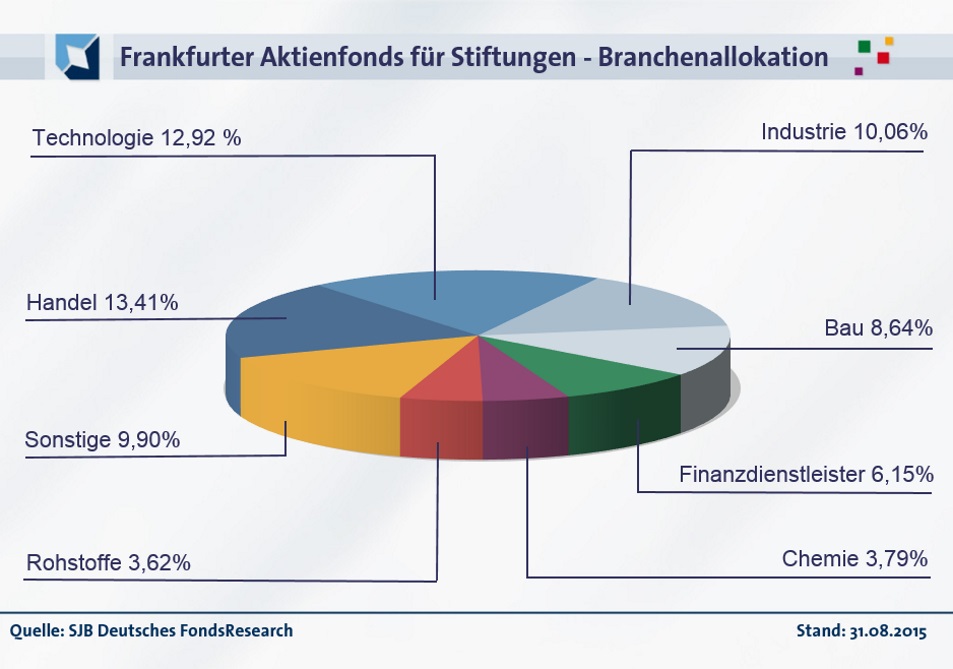

In der Branchenallokation des Stiftungs-Fonds liegen Aktien aus dem Bereich Handel mit 13,41 Prozent Anteil am FondsVermögen auf dem ersten Platz. Der Technologiesektor bringt es auf 12,92 Prozent, Industrietitel sind mit 10,06 Prozent im Portfolio gewichtet. Überdurchschnittlich stark sind bei FondsManager Fischer zudem Nebenwerte aus dem Bausektor mit 8,64 Prozent vertreten. Im Mittelfeld der Sektorengewichtung des BNY Mellon-Fonds befinden sich Finanzdienstleister mit 6,15 Prozent. Kleinere Bestände bei Chemieunternehmen (3,79 Prozent) sowie im Rohstoffsektor (3,62 Prozent) runden die Branchenverteilung des Fonds ab, der per Ende August über eine hohe Liquiditätsquote von 9,90 Prozent verfügt. Als Beispiele für die Einzelunternehmen, bei denen seine langfristig orientierte Buy-and-hold-Strategie besonders gut funktioniert hat, nennt FondsManager Fischer die deutsche Software AG sowie die Aktien von Google – beide sind konsequenterweise ganz vorne unter den Top-Holdings des Aktienfonds vertreten.

FondsVergleichsindex. Korrelation. Wechselnd.

Für unsere unabhängige SJB FondsAnalyse haben wir den Frankfurter Aktienfonds für Stiftungen dem FTSE Europe als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breiten europäischen Aktienmarkt zeigt eine unterschiedlich ausgeprägte Übereinstimmung der Kursverläufe. Mit 0,65 ist die Korrelation über drei Jahre durchschnittlich hoch, für ein Jahr legt sie hingegen kräftig zu und ist mit 0,81 deutlich ausgeprägt. Damit verläuft die Kursentwicklung des Nebenwerte-Fonds und des FTSE-Referenzindex zumindest kurzfristig weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,43, über ein Jahr legt sie auf 0,65 zu. Demnach haben sich mittelfristig 57 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 35 Prozent. Im letzten Dreijahreszeitraum hat FondsManager Fischer von seiner Freizügigkeit bei der Aktienauswahl im Nebenwertebereich ausgiebig Gebrauch gemacht und seine Value-Investitionen benchmarkunabhängig getätigt. Dies bestätigt auch der Tracking Error des FondsProduktes, der mit 12,66 Prozent über drei Jahre im oberen Bereich liegt. Trotzdem ist das Schwankungsrisiko des Stiftungs-Fonds als gemäßigt zu klassifizieren. Wie stellen sich die Volatilitätskennzahlen im Detail dar?

FondsRisiko. Volatilität. Niedrig.

Der Frankfurter Aktienfonds für Stiftungen weist für drei Jahre eine sehr moderate Volatilität von 8,05 Prozent auf, die klar unterhalb des Schwankungsniveaus liegt, das der FTSE Europe als Vergleichsindex mit 16,53 Prozent zu verzeichnen hat. Auch über ein Jahr schwankt der von BNY Mellon aufgelegte europäische Nebenwerte-Fonds merklich geringer als die von der SJB ausgewählte Benchmark. Hier beträgt die „Vola“ des Fonds 11,01 Prozent, während das Kursbarometer für den breiten europäischen Aktienmarkt eine mehr als doppelt so hohe Schwankungsbreite von 23,92 Prozent aufweist. Die Zahlen zeigen, dass FondsManager Fischer mit seinem Stiftungs-Fonds dem Versprechen eines relativ risikoarmen, durch Stabilität des Kursverlaufs überzeugenden Investmentproduktes in beeindruckender Weise nachgekommen ist. Die stets weniger als halb so hohe Schwankungsanfälligkeit des aktiv gemanagten FondsProduktes gegenüber dem passiven Referenzindex birgt erhebliche Vorteile für die Risikostruktur und stellt besonders für sicherheitsorientierte Anleger einen Kaufanreiz dar.

Die niedrige Volatilität des Fonds manifestiert sich auch in dem attraktiven Beta von 0,33 über den letzten Dreijahreszeitraum. Über ein Jahr legt die Risikokennzahl geringfügig auf 0,40 zu, befindet sich aber weiter deutlich unter dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bestätigt das positive Szenario für den Value-Fonds: In allen der letzten 36 betrachteten Einzelzeiträume lag das Beta niedriger als der marktneutrale Wert von 1,00 und nahm dabei einen positiven Wert von 0,01 im Tief an. Hinzu kommen sieben Zeitintervalle, in denen der Fonds mit einem negativen Beta-Wert von zutiefst -0,15 aufwartet und so eine gegenläufige Kursentwicklung zum SJB-Vergleichsindex signalisiert. Die Quintessenz der Beta-Analyse: Das von Marktstratege Fischer zusammengestellte Portfolio weist das erheblich bessere Risikoprofil als der breite europäische Aktienmarkt auf – die weit geringere Schwankungsneigung vermindert die Anfälligkeit des Fonds für Kursrücksetzer. Welche Renditen können so erwirtschaftet werden?

FondsRendite. Alpha. Generiert.

Per 07. September 2015 hat der Frankfurter Aktienfonds für Stiftungen über drei Jahre eine kumulierte Wertentwicklung von +36,52 Prozent in Euro aufzuweisen, was einer Rendite von +10,93 Prozent p.a. entspricht. Mit dieser attraktiven Performance kann der Nebenwerte-Fonds den FTSE Europe als SJB-Vergleichsindex klar übertreffen: Das Kursbarometer für europäische Aktien wartet mit einer Gesamtrendite von +26,39 Prozent auf Eurobasis bzw. einem Ergebnis von +8,12 Prozent jährlich auf. Auch beim Wechsel auf den kurzfristigen Zeithorizont bleibt das hohe Renditeplus des FondsProduktes erhalten: Mit einer Wertentwicklung von +11,65 Prozent in Euro schneidet der Stiftungs-Fonds über ein Jahr weit besser als der europäische Referenzindex ab, der mit -4,18 Prozent gar eine negative Wertentwicklung aufweist. Kurz- wie mittelfristig gelingt es dem Value-Produkt also, mit seinen ausgewählten Nebenwerten den breiten europäischen Aktienmarkt zu schlagen. Wie schlägt sich dieser deutliche Performancevorsprung in der Alpha-Analyse nieder?

Der Frankfurter Aktienfonds für Stiftungen kann mit einem attraktiven Alpha im positiven Bereich aufwarten, das über drei Jahre bei 0,64 liegt und sich für zwölf Monate auf 1,02 verbessert. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre wird deutlich, dass es dem FondsProdukt mit großer Regelmäßigkeit gelang, den FTSE Europe als Benchmark zu schlagen. In 33 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der Fonds eine Outperformance zum SJB-Referenzindex und markierte positive Alpha-Werte bis 1,54 in der Spitze. Dem stehen lediglich drei Einzelperioden mit einem negativen Alpha gegenüber, das zudem mit einem Wert von -0,24 im Tief weniger stark ausgeprägt ist. Mit seiner regelmäßig erzielten Mehrrendite zum europäischen Aktienmarkt gepaart mit den auch in ihrer absoluten Höhe überzeugenden Performancezahlen ist das von FondsManager Fischer zusammengestellte Portfolio der klare Sieger im Renditevergleich. Gemeinsam mit der niedrigen Volatilität des Value-Fonds für Nebenwerteaktien ergibt sich eine attraktive Rendite-Risiko-Struktur des Produktes, die abschließend in der über drei Jahre erreichten Information Ratio von 0,21 zum Ausdruck kommt.

SJB Fazit. Frankfurter Aktienfonds für Stiftungen.

Nicht nur für wieder unruhiger werdende Börsenzeiten bietet sich Anlegern mit Fokus auf einem langfristigen Vermögensaufbau der Value-Aktienfonds mit Schwerpunkt auf europäischen Small und Mid Caps an. FondsManager Fischer wählt zielgenau die Nebenwerte mit hohen Dividenden und attraktivem Bewertungsniveau aus, die auf Dauer die besten Ergebnisse versprechen; zudem reduziert er in kritischen Marktphasen sein Aktien-Exposure zugunsten des Anleihensektors. Beeindruckend ist vor allem die weit unterdurchschnittliche Schwankungsneigung, mit der seit FondsAuflage zweistellige Renditen erzielt werden. Ein solides Basisinvestment für das stabilitätsorientierte FondsDepot!

BNY Mellon Investment Management ist ein global operierender Finanzdienstleister und Vermögensverwalter, der einen Multi-Boutiquen-Ansatz mit zwölf recht selbständig geführten FondsAnbietern verfolgt. BNY Mellon ist weltweit in 36 Ländern aktiv sowie an mehr als 100 Märkten tätig. Das Unternehmen verwahrt ein Volumen von 26,2 Billionen US-Dollar und verwaltet ein Vermögen von 1,7 Billionen US-Dollar. Stand: 31.12.2014. SJB-Abfrage: 10.09.2015.