SJB | Korschenbroich, 18.11.2015.

Wenn überhaupt irgendein deutscher Aktienfonds den Titel „FondsKlassiker“ verdient hat, so ist es ohne Frage der Fondak. Er ist Deutschlands ältester Aktienfonds und zugleich das erste FondsProdukt hierzulande, das den stolzen Wert von 65 Jahren erreicht hat. Trotz seines Eintritts ins „Rentenalter“ ist der Fondak aber quicklebendig und einer der größten Fonds für deutsche Aktien, der mit seiner langfristig überdurchschnittlichen Wertentwicklung überzeugt. Wem es als FondsAnleger vergönnt war, den Fondak A EUR (WKN 847101, ISIN DE0008471012) seit seiner Auflegung am 30. Oktober 1950 bis zu dessen 65. Geburtstag zu halten, der kann sich über eine geradezu exorbitante Wertentwicklung von +71.012,78 Prozent in Euro freuen.

Wenn überhaupt irgendein deutscher Aktienfonds den Titel „FondsKlassiker“ verdient hat, so ist es ohne Frage der Fondak. Er ist Deutschlands ältester Aktienfonds und zugleich das erste FondsProdukt hierzulande, das den stolzen Wert von 65 Jahren erreicht hat. Trotz seines Eintritts ins „Rentenalter“ ist der Fondak aber quicklebendig und einer der größten Fonds für deutsche Aktien, der mit seiner langfristig überdurchschnittlichen Wertentwicklung überzeugt. Wem es als FondsAnleger vergönnt war, den Fondak A EUR (WKN 847101, ISIN DE0008471012) seit seiner Auflegung am 30. Oktober 1950 bis zu dessen 65. Geburtstag zu halten, der kann sich über eine geradezu exorbitante Wertentwicklung von +71.012,78 Prozent in Euro freuen.

Die Qualität dieser nicht nur in absoluten Zahlen beeindruckenden Performance wird noch besser erfassbar, wenn man die vom Fondak seit Auflage erzielte Rendite von +10,63 Prozent p.a. auf Eurobasis betrachtet – Investoren erhielten hier über Jahrzehnte hinweg mit ihrer Anlage in deutschen Aktien zweistellige Renditen. FondsManager Ralf Walter, der den FondsKlassiker seit Oktober 2012 verwaltet, hat den als Benchmark verwendeten deutschen Aktienindex DAX in seiner gut dreijährigen Amtszeit übertreffen können und damit die Erfolgsstory des Fondak fortgesetzt, der sich seit Auflage deutlich besser als der breite deutsche Aktienmarkt entwickelt hat.

Mit welcher Schwerpunktlegung gelingt dem von Allianz Global Investors betreuten FondsProdukt sein nachhaltiger Performancevorsprung zum Markt? Aktienstratege Walter betont, dass der Fokus im Portfolio des Fondak auf deutschen Standardwerten mit einer exzellenten Marktpositionierung sowie aussichtsreichen Nebenwerten liegt. Dabei verfolgt er innerhalb des mit einem Volumen von 2,01 Milliarden Euro ausgestatteten Fonds einen an Value-Prinzipien orientierten Investmentstil. Von der langfristigen Attraktivität deutscher Aktien zeigt sich der FondsManager auch in der aktuellen Marktsituation überzeugt: Viele Unternehmen seien trotz des ambitionierten DAX-Niveaus attraktiv bewertet, da sie im aktuellen Zinsumfeld durch ihre hohe Dividendenrendite überzeugen können. Vor allem vor dem Hintergrund der anhaltend lockeren Geldpolitik der Europäischen Zentralbank sieht Walter Anleger auf der Suche nach Alternativen zu den niedrig verzinsten Schuldpapieren. Hiervon sollten deutsche Aktien profitieren, zumal die Produkte deutscher Unternehmen rund um die Welt gefragt seien, wie Deutschlands Status als drittgrößte Exportnation weltweit zeige. Wie sieht die Strategie des dienstältesten Deutschlandfonds im Detail aus?

FondsStrategie. Value-Titel. Favorisiert.

Der Fondak hat sich Kapitalwachstum auf langfristige Sicht zum Ziel gesetzt und investiert hierzu schwerpunktmäßig in Aktien und vergleichbare Wertpapiere deutscher Unternehmen. Von der prinzipiellen Möglichkeit, auch Anleihen deutscher Emittenten mit ins Portfolio aufzunehmen, macht FondsManager Walter in der aktuellen Marktphase keinen Gebrauch: 98,9 Prozent des FondsVermögens sind derzeit am Aktienmarkt investiert, hinzu kommen 0,3 Prozent fremde Investmentfonds sowie ein Kassenbestand von 0,8 Prozent. Im Rahmen eines aktiven Portfoliomanagements kann Marktstratege Walter nach Ermessen von der Benchmark DAX abweichen und individuelle Schwerpunkte im Bereich der Sektoren und Einzeltitel setzen. Als Aktienfonds für deutsche Standardtitel, der sich an den Prinzipien des Value-Investing orientiert, sieht sich der FondsManager in der aktuellen konjunkturellen Situation gut positioniert: Deutschland sei ein „Markt mit Zukunft“, so Walter, der die hohe Beschäftigungsquote, die stabile Nachfragesituation sowie den schwachen Euro als Argumente für weiter gute Aussichten deutscher Unternehmen anführt. Insbesondere die Euroschwäche schaffe die Voraussetzungen dafür, den Export als Deutschlands Vorzeigedisziplin noch zu stärken. Deutschlands Unternehmen profitieren auch weiterhin von der Dynamik der Weltwirtschaft, wobei sich die Binnenkonjunktur ebenfalls stark zeigt. Die niedrigen Energiepreise sowie das konkurrenzlos günstige Zinsniveau steigern die Konsumlaune der Deutschen zusätzlich, führt der Allianz-Experte aus. Das zentrale Anliegen des FondsManagers: die Anleger des Fondak sollen an den positiven Gewinnaussichten deutscher Unternehmen partizipieren – und so wählt er im Rahmen seiner Stockpicking-Strategie die Unternehmen aus, bei denen sich die guten Wirtschaftsbedingungen auch am Aktienmarkt widerspiegeln. Wie ist das Portfolio im Einzelnen strukturiert?

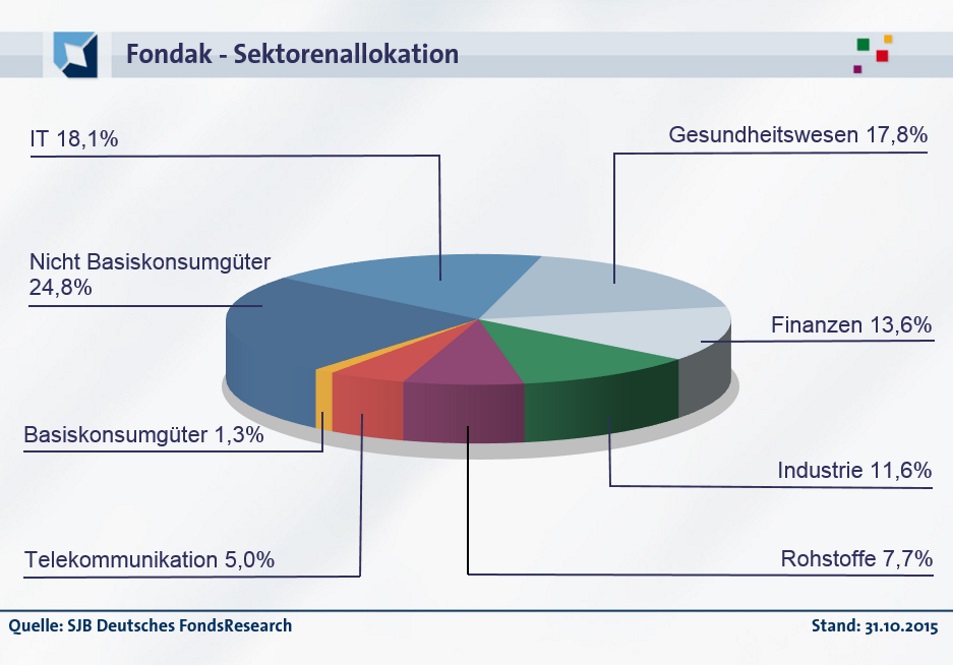

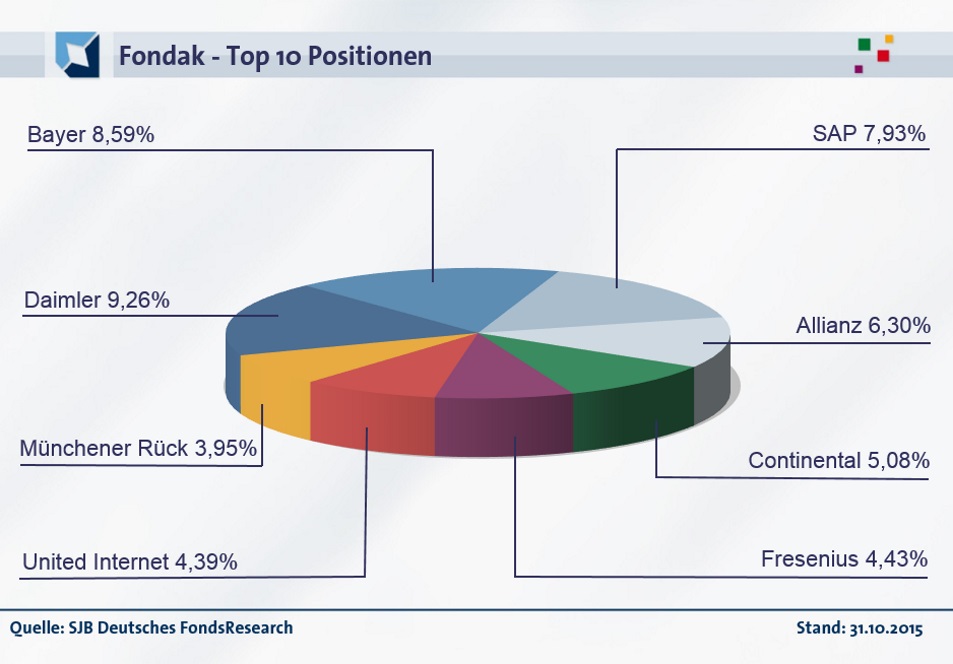

FondsPortfolio. Konsumgüter. Fokussiert.

In der Branchenallokation des Fondak ist der Sektor der Nicht-Basiskonsumgüter mit 24,8 Prozent des FondsVermögens am stärksten vertreten. Der deutsche Autobauer Daimler, der diesen Bereich unter den Top-10 Positionen vertritt, ist zugleich mit 9,26 Prozent Portfolioanteil die größte Einzelposition des Fonds. Den zweiten Platz im FondsPortfolio nimmt der Sektor der Informationstechnologie mit 18,1 Prozent ein – neben dem deutschen Softwareriesen SAP ist FondsManager Walter von der United-Internet-Aktie ganz besonders überzeugt, die diesen Bereich unter den Top-Holdings des Fonds repräsentiert. Der dritte Platz im Sektorenranking des Fondak geht an das Gesundheitswesen mit einem Anteil von 17,8 Prozent am FondsVermögen – als Stellvertreter dieser Branche unter den größten Einzelpositionen fungieren die Aktie der Bayer AG sowie das Papier von Fresenius. Durchschnittlich stark gewichtet sind in der FondsStruktur des Fondak der Finanzsektor (13,6 Prozent) sowie Industrietitel (11,6 Prozent). Rohstofftitel decken 7,7 Prozent des Portfolios ab, der Telekommunikationssektor repräsentiert 5,0 Prozent des FondsVolumens. Abgerundet wird das Portfolio durch den Sektor der Basiskonsumgüter, der einen Anteil von 1,3 Prozent am FondsPortfolio besitzt. Marktstratege Walter sieht in seiner Portfoliozusammensetzung „ein Spiegelbild der Innovationskraft und Wettbewerbsfähigkeit der deutschen Volkswirtschaft“. Wie stark ist seine Titelauswahl mit dem deutschen Aktienmarkt korreliert?

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Fondak A EUR dem Performanceindex DAX zu Vergleichszwecken gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem wichtigsten Kursbarometer für den deutschen Aktienmarkt weist auf einen hohen Gleichlauf der Kursbewegungen hin. Über drei Jahre ist die Korrelation mit 0,94 stark ausgeprägt, für ein Jahr fällt sie mit 0,89 ebenfalls deutlich aus. Die weit reichende Parallelität im Chartverlauf wird auch an der Kennzahl R² offenbar, die für drei Jahre bei 0,87 liegt. Über ein Jahr nimmt die Kennziffer einen Wert von 0,79 an. Damit haben sich mittelfristig 13 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 21 Prozent. Die Werte zeigen, dass FondsManager Ralf Walter mit seiner Titel- und Sektorengewichtung zuletzt stärker vom breiten deutschen Aktienmarkt abgewichen ist. Der Tracking Error des deutschen FondsKlassikers liegt über drei Jahre bei 4,68 Prozent, womit das aktiv eingegangene Risiko als moderat zu bezeichnen ist. Welche Kursschwankungen hat das Portfolio deutscher Standardaktien zu verzeichnen?

FondsRisiko. Volatilität. Gedämpft.

Der Fondak weist über drei Jahre eine Volatilität von 16,22 Prozent auf – eine erfreulich geringe Schwankungsneigung für den deutschen Aktienfonds, die noch unterhalb der 17,08 Prozent liegt, die der DAX als Vergleichsindex zu verzeichnen hat. Auch über ein Jahr kann der FondsKlassiker mit seinen unterdurchschnittlichen Volatilitätswerten überzeugen: Hier beträgt die mittlere Schwankungsbreite des Fonds 19,97 Prozent und fällt damit deutlich niedriger als die „Vola“ des breiten deutschen Aktienmarktes von 22,12 Prozent aus. Das aktiv gemanagte Portfolio ausgewählter Value-Aktien aus dem Bereich deutscher Standardwerte überzeugt damit durch seine in beiden Zeithorizonten geringere Volatilität, was ihm gegenüber dem DAX als Referenzindex die günstigere Risikostruktur beschert.

Die Analyse der Beta-Werte bestätigt das positive Bild mit Blick auf die Schwankungsintensität des Fonds. Über drei Jahre befindet sich das Fonds-Beta mit 0,91 klar unter Marktniveau, für ein Jahr nimmt die Risikokennziffer einen nochmals besseren Wert von 0,88 an. In beiden Fällen liegt die Risikokennzahl unter dem Marktrisikofixwert von 1,00 und weist damit auf unterdurchschnittliche Wertschwankungen des Portfolios hin. Der rollierende Zwölfmonatsvergleich des Beta über drei Jahre zeigt, dass FondsManager Walter die Risikostruktur seines FondsPortfolios bestens im Griff hat: Das Beta des Fonds liegt in 33 der 36 betrachteten Einzelzeiträume niedriger als der marktneutrale Wert von 1,00 und erreicht einen Tiefststand von 0,78. Lediglich in drei der untersuchten Zeitspannen schwankt die Wertentwicklung des Fonds stärker als die deutscher Standardaktien aus dem DAX: Hier ist das Fonds-Beta mit einem Wert von maximal 1,02 leicht erhöht. Insgesamt weist das FondsProdukt der Allianz damit ein sehr attraktives Risikoprofil auf: Die Kurschwankungen des Portfolios befinden sich fast durchweg unter Marktniveau, was insbesondere für stabilitätsorientierte Investoren einen Pluspunkt darstellt. Welche Renditen kann FondsManager Walter auf dieser Basis erzielen?

FondsRendite. Alpha. Positiv.

Über drei Jahre kann der Fondak A EUR mit einer attraktiven Wertentwicklung von +58,71 Prozent auf Eurobasis aufwarten (Stichtag 09.11.2015). Damit schneidet er fast acht Prozentpunkte besser als der DAX ab – das Kursbarometer für den deutschen Aktienmarkt hat im selben Zeitraum ein Plus von +50,98 Prozent in Euro erzielt. Die Zahlen entsprechen einer Rendite von +16,64 Prozent p.a. beim Fonds gegenüber einer Jahresrendite von +14,72 Prozent bei der Benchmark. Auch beim Wechsel auf den kurzfristigen Zeithorizont kann der FondsKlassiker seine Qualität unter Beweis stellen und die gewählte Benchmark auf den zweiten Platz verweisen: Einer Wertentwicklung des Fondak von +21,82 Prozent für ein Jahr steht eine Rendite von +16,38 Prozent beim Referenzindex DAX gegenüber. Die Titelselektion von Marktexperte Walter leistet damit genau das, was man von einem aktiv gemanagten FondsProdukt erwartet: Eine nachhaltige Mehrrendite zum passiven Referenzindex zu erwirtschaften.

Die gute Performanceleistung des Fonds findet ihren Ausdruck in dem positiven Alpha-Wert, der über drei Jahre bei 0,24 liegt. Auf Jahressicht befindet sich die Kennzahl mit 0,53 noch deutlicher im Plus. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass der Allianz-Fonds in der Mehrzahl der Fälle die bessere Wertentwicklung als der Vergleichsindex DAX aufzuweisen hatte: In 27 der letzten 36 analysierten Einjahresperioden befanden sich die Alpha-Werte im grünen Bereich und erreichten einen Wert von 0,53 im Hoch. Dem stehen lediglich neun Untersuchungszeiträume gegenüber, in denen das Alpha einen negativen Wert bis zutiefst -0,32 verzeichnete und unter Marktniveau lag. Die Quintessenz: Mit seiner Stockpicking-Strategie gelingt es FondsManager Walter, einen regelmäßigen Performancevorsprung zum deutschen Aktienmarkt zu erzielen. Umso besser, dass dieses Renditeplus überwiegend unter geringeren Kursschwankungen generiert werden kann. Die mit 0,36 klar im positiven Bereich befindliche Information Ratio des Fondak über drei Jahre beweist abschließend, dass die Rendite-Risiko-Struktur des FondsKlassikers überzeugt.

SJB Fazit. Fondak.

Mit einem FondsVermögen von über zwei Milliarden Euro zählt der Fondak noch heute zu den Flaggschiffen der deutschen Investmentlandschaft und ist nicht nur der älteste, sondern auch einer der langfristig erfolgreichsten Aktienfonds Deutschlands. FondsManager Ralf Walter hat den FondsKlassiker neu belebt und die bereits 65-jährige Erfolgsstory fortgeschrieben: Mit seiner an Value-Prinzipien orientierten Auswahl deutscher Standardtitel erreicht er eine attraktive Mehrrendite zum breiten Markt bei vergleichsweise niedriger Volatilität. Ein Basisinvestment für Anleger mit Weitblick und langfristigem Anlagehorizont.

Allianz Global Investors. Hintergründig.

Allianz Global Investors. Hintergründig.

Allianz Global Investors wurde 1955 als Deutscher Investment Trust gegründet. Publikumsfonds in Deutschland: 782. Weltweit verwaltetes Vermögen: 250 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: rund 2.800. Geschäftsführung: Tobias C. Pross (Sprecher), Michael Hartmann, Daniel Lehmann, Ingo R. Mainert. Stand: 30.06.2014. SJB Abfrage: 15.10.2015.