SJB | Korschenbroich, 17.12.2014.

Bei der Investition in Aktienmärkte der Schwellenländer müssen Anleger immer stärker selektieren, denn die globalen Emerging Markets entwickeln sich zusehends uneinheitlich. Veränderungen zum Positiven in einzelnen Staaten stehen zunehmende wirtschaftliche Schwierigkeiten in anderen Schwellenländern gegenüber.

Bei der Investition in Aktienmärkte der Schwellenländer müssen Anleger immer stärker selektieren, denn die globalen Emerging Markets entwickeln sich zusehends uneinheitlich. Veränderungen zum Positiven in einzelnen Staaten stehen zunehmende wirtschaftliche Schwierigkeiten in anderen Schwellenländern gegenüber.

Ein Blick auf die Geschehnisse an den Emerging Markets im Laufe des Jahres 2014 bestätigt diese Einschätzung. Während Indien nach dem Regierungswechsel eine vielversprechende Reformagenda auf den Weg gebracht hat und zu den am besten performenden Aktienmärkten des laufenden Jahres gehört, leiden andere wichtige Schwellenmärkte wie Brasilien unter politischer Stagnation und fallenden Rohstoffpreisen. Besonders schlimm trifft es derzeit Russland, das neben dem Preisverfall bei Öl und Gas auch durch die zunehmenden geopolitischen Spannungen und die Wirtschaftssanktionen des Westens in Bedrängnis gerät. Die Beispiele machen schnell klar: Eine gekonnte Marktauswahl ist in einem global operierenden Schwellenländerfonds wichtiger denn je.

Aus diesem Grunde sind Investoren bei dem mit einer über zwanzigjährigen FondsHistorie ausgestatteten Fidelity Emerging Markets Fund A USD (WKN 973267, ISIN LU0048575426) gut aufgehoben. Der Fonds investiert in die wachstumsstärksten Schwellenländer-Regionen weltweit und hat seine Anlageschwerpunkte in Afrika, dem Nahen Osten, Osteuropa, Südostasien und Lateinamerika. FondsManager Nick Price ist zugleich Leiter des globalen Emerging Markets-Teams von Fidelity und verfolgt die politischen wie wirtschaftlichen Entwicklungen in den jeweiligen Märkten sehr genau. Neben Indien, wo sich nach dem Wahlsieg der BJP das konjunkturelle Umfeld verbessert hat, ist Price auch von der Entwicklung in China überzeugt. Das Reich der Mitte ist für ihn ein weiteres Beispiel für ein Schwellenland, in dem die Reformpolitik offensichtlich aufgeht. Die Volksrepublik vollziehe gerade den Schwenk von einem auf kreditfinanzierte Infrastruktur- und Anlageinvestitionen gestützten Wachstumsmodell zu einem vom Binnenkonsum getragenen, eigenständigeren Wirtschaftswachstum, so der Schwellenländerexperte.

Der Fidelity Emerging Markets Fund wurde am 18. Oktober 1993 aufgelegt und verfügt aktuell über ein FondsVolumen von 4,22 Milliarden Euro. Als Benchmark verwendet der Fonds den MSCI Emerging Markets STRD USD, der langfristig in seiner Performance klar übertroffen wurde: Einer Wertentwicklung von +181,53 Prozent des Fidelity-Fonds in USD über die letzten zehn Jahre steht eine Gesamtrendite von +143,13 Prozent beim Vergleichsindex gegenüber. Noch größer wird der Performancevorsprung über fünf Jahre: Hier hat der Schwellenländerfonds einen Wertzuwachs von +61,07 Prozent in der FondsWährung US-Dollar zu verzeichnen, während es die MSCI-Benchmark auf gerade einmal +13,76 Prozent bringt. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Price im Detail aus?

FondsStrategie. Stockpicking. Favorisiert.

Der Fidelity Emerging Markets Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen aus Gebieten mit raschem Wirtschaftswachstum weltweit. Zu den Schwellenländern im Anlageuniversum des Fonds zählen die Staaten Lateinamerikas, Südostasiens, Afrikas, Osteuropas (einschließlich Russlands) und des Nahen Ostens. Des Weiteren kann der Fidelity-Fonds sein Nettovermögen direkt in chinesische A- und B-Aktien anlegen. FondsManager Nick Price ist durch die Länder- und Sektorengewichtung der Benchmark nicht gebunden und kann seine Asset Allokation ganz nach eigenem Ermessen wählen. Der Fidelity Emerging Markets Fund engagiert sich in allen wichtigen Schwellenländern und konstruiert sein FondsPortfolio rund um die zentralen Wachstumsfaktoren Demografie, Infrastruktur, Rohstoffe und Konsum, die die wirtschaftliche Expansion der Region bestimmen. FondsManager Nick Price fokussiert sich bei seinem Stockpicking-Prozess auf die Identifizierung wachstumsstarker Unternehmen vor Ort, die langfristiges Kapitalwachstum versprechen. Der gebürtige Südafrikaner investiert vorzugsweise in qualitativ gute, attraktiv bewertete Unternehmen, die in der Lage sind, nachhaltige Erträge zu erwirtschaften. Dabei favorisiert Price Firmen mit starker Marktstellung und deutlichen Wettbewerbsvorteilen, weil diese unabhängig vom jeweiligen Konjunkturzyklus ordentliche Gewinne erzielen können. Zudem gefallen ihm Unternehmen mit überdurchschnittlicher Kapitalrendite und guter Finanzausstattung. Diesen gelingt es gewöhnlich, ihr internes Wachstum zu finanzieren, ohne den Wert der bestehenden Aktien durch Ausgabe neuer Papiere zu verwässern. Am Ende der auf gründlicher Fundamentalanalyse fußenden Bottom-up-Strategie steht ein breit diversifiziertes Portfolio von derzeit 105 Einzeltiteln, das das Risiko durch seine breite geographische Streuung minimiert. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Indien. Vorneweg.

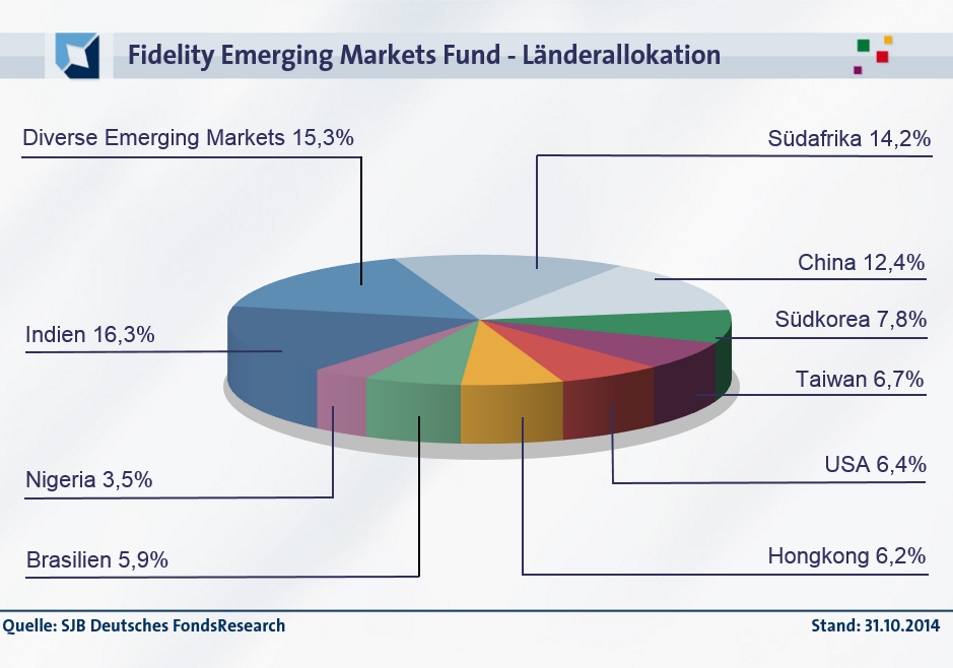

In der Länderallokation des Fidelity Emerging Markets Fund liegt Indien mit 16,30 Prozent Anteil am FondsVermögen auf Platz eins. Knapp dahinter folgt Südafrika, das 14,20 Prozent der Bestände auf sich vereint. Auf dem dritten Platz der Länderaufteilung des Schwellenländerfonds liegt China mit 12,40 Prozent des FondsVolumens. Aktien aus Südkorea besitzen einen Portfolioanteil von 7,80 Prozent, Dividendentitel aus Taiwan sind mit 6,70 Prozent gewichtet. FondsBestände bei US-Titeln (6,40 Prozent) und in Hongkong (6,20 Prozent) gehören ebenfalls zum Länderportfolio des Emerging-Markets-Produktes. Hinzu kommen Aktienwerte aus Brasilien (5,90 Prozent) sowie Nigeria (3,50 Prozent). Komplettiert wird die Länderaufteilung des Fidelity-Fonds durch weitere Schwellenländer mit 15,30 Prozent Anteil am FondsVermögen.

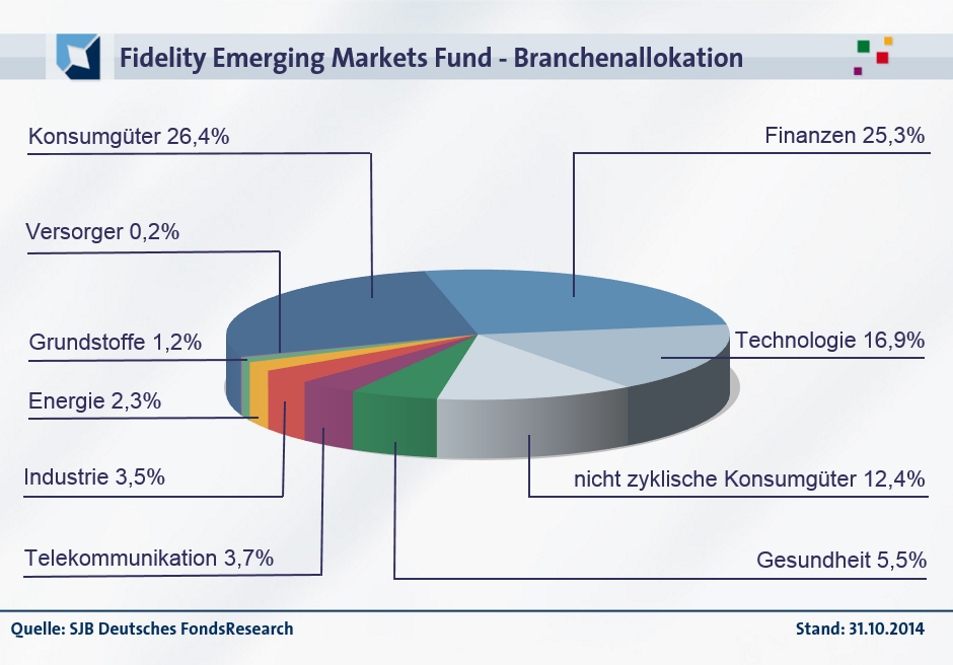

Welche Sektorengewichtung nimmt FondsManager Nick Price vor? In der Branchenallokation des Fidelity-Produktes liegen Konsumgüter mit 26,40 Prozent Anteil auf dem ersten Platz. Der Finanzsektor bringt es auf einen Anteil von 25,30 Prozent, Aktien aus dem Technologiebereich sind mit 16,90 Prozent im Portfolio vertreten. Überdurchschnittlich ist weiterhin die Gewichtung des Schwellenländerfonds bei nicht-zyklischen Konsumgütern (12,40 Prozent) sowie bei Aktien, die dem Gesundheitssektor zuzuordnen sind (5,50 Prozent). Das Branchenengagement im Bereich der Telekommunikationstitel liegt bei 3,70 Prozent, Industriewerte stellen 3,50 Prozent des FondsVolumens. Mit 2,30 Prozent sind Aktien aus dem Energiesektor im FondsPortfolio repräsentiert. Kleinere Bestände im Bereich der Grundstoffe (1,20 Prozent) sowie bei Versorgern (0,20 Prozent) runden die Sektorenverteilung des Fidelity-Fonds ab. Der Kassenbestand liegt per Ende Oktober bei 2,40 Prozent. Größter Einzelwert unter den Top 10 des Fonds ist der südafrikanische Medienkonzern Naspers, gefolgt vom taiwanesischen Halbleiterproduzenten Taiwan Semiconductor Manifacturing. Der Finanzsektor wird unter den zehn größten Einzelpositionen durch die indische HDFC Bank vertreten, während der Konsumgüterbereich durch den ebenfalls aus Indien stammenden Automobilproduzenten Tata Motors repräsentiert wird.

FondsVergleichsindex. Korrelation. Hoch.

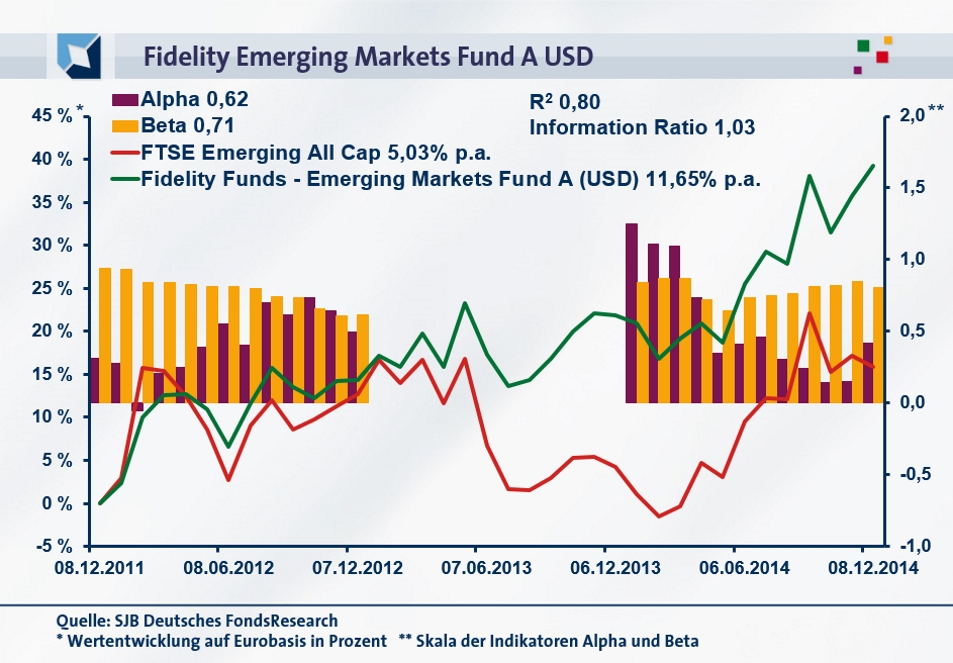

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity Emerging Markets Fund dem FTSE Emerging All-Cap Index als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem weltweit breit gestreuten Aktienindex für Schwellenländertitel zeigt einen hohen Grad der Übereinstimmung. Mit 0,89 ist die Korrelation über drei Jahre stark ausgeprägt, für ein Jahr fällt sie mit 0,83 nur wenig geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,80, über ein Jahr nimmt sie einen Wert von 0,69 an. Damit haben sich mittelfristig 20 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 31 Prozent. Hier zeigt sich, dass FondsManager Nick Price die Unabhängigkeit seiner Länder- und Branchengewichtung zuletzt noch steigerte. Der Tracking Error des Fidelity-Fonds beträgt für drei Jahre moderate 6,15 Prozent, auf ein Jahr legt die Spurabweichung auf 6,33 Prozent zu. Welche Schwankungsneigung besitzt der Schwellenländerfonds unter diesen Voraussetzungen?

FondsRisiko. Volatilität. Geringer.

Der Fidelity Emerging Markets Fund hat für den letzten Dreijahreszeitraum mit 11,58 Prozent eine merklich niedrigere Schwankungsbreite als der Referenzindex zu verzeichnen, der es auf eine Volatilität von 14,90 Prozent bringt. Auch über ein Jahr weist der aktiv gemanagte Aktienfonds gegenüber der passiven Benchmark diesen Vorteil auf: Hier beträgt die „Vola“ des Fonds 13,26 Prozent und liegt damit rund 1,6 Prozentpunkte unterhalb der Schwankungsbreite des FTSE Emerging All-Cap Index, der eine Volatilität von 14,89 Prozent an den Tag legt. Damit ist das Risikoprofil des Fidelity-Fonds im Vergleich zu der von der SJB gewählten Benchmark deutlich günstiger, die Kursschwankungen fallen gemessen an dem globalen Schwellenländerindex geringer aus.

Den nächsten Pluspunkt für die Risikostruktur des Fidelity-Fonds stellt das unter Marktniveau liegende Beta dar, das über drei Jahre einen Wert von 0,71 aufweist. Für ein Jahr liegt die Kennzahl bei 0,80 und damit ebenfalls niedriger als das marktneutrale Niveau von 1,00. Das Schwellenländerprodukt aus dem Hause Fidelity war demnach kurz- wie mittelfristig geringeren Wertschwankungen als der breite Markt ausgesetzt. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre bekräftigt das positive Szenario aus Sicht des Fonds: Die Risikokennzahl liegt in allen der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nimmt dabei Werte von zutiefst 0,61 an. Selbst bei dem im Maximum erreichten Beta-Wert von 0,94 befindet sich das Schwankungsniveau des FondsProduktes noch sechs Prozent unterhalb dem des FTSE-Vergleichsindex. Damit ist klar: Marktstratege Price hat das FondsRisiko bestens im Griff, sein Portfolio präsentiert sich durchweg weniger volatil als die Emerging Markets weltweit. Wie sieht es mit den Renditeergebnissen aus?

FondsRendite. Alpha. Positiv.

Per 08. Dezember 2014 hat der Fidelity Emerging Markets Fund über drei Jahre eine kumulierte Wertentwicklung von +39,21 Prozent in Euro aufzuweisen, was einer Rendite von +11,65 Prozent p.a. entspricht. Ein ausgezeichnetes Ergebnis für ein Investment im Bereich der globalen Schwellenländer, wie die Gegenüberstellung mit dem FTSE Emerging All-Cap Index beweist: Die SJB-Benchmark verzeichnet über drei Jahre eine weniger als halb so hohe Performance und wartet mit einer Gesamtrendite von +15,89 Prozent auf Eurobasis auf, die einem Plus von +5,03 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung erhält sich der Renditevorsprung des Fidelity-Fonds zum FTSE-Referenzindex: Mit einer Jahresrendite von +14,84 Prozent fällt die Performance des Fidelity-Produktes erneut besser als die des Kursbarometers für die globalen Schwellenländer von +11,67 Prozent aus. In beiden untersuchten Zeiträumen konnte FondsManager Price mit seiner Stockpicking-Strategie und der individuellen Länderallokation damit eine Mehrrendite zum breiten Markt erzielen, die auch in ihrer absoluten Höhe überzeugt. Wie manifestiert sich dies in den Alpha-Werten des Emerging-Markets-Fonds?

Das Alpha des Fidelity-Produktes liegt über drei Jahre bei 0,62 und befindet sich damit klar im grünen Bereich. Auch auf Jahressicht stellt sich die Kennzahl mit 0,42 positiv dar. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der weltweit anlegende Schwellenländerfonds fast ausnahmslos erfolgreicher als die Benchmark agierte. In 35 der untersuchten 36 Perioden gab es ein positives Alpha bis 1,25 in der Spitze zu verzeichnen, was von einer ausgeprägten Mehrrendite gegenüber dem Referenzindex kündet. Lediglich in einem einzigen Einjahreszeitraum verzeichnete der Fidelity-Fonds einen negativen Alpha-Wert, der mit -0,05 äußerst moderat ausfiel. Damit ist der Schwellenländerfonds von Nick Price der klare Sieger im Renditevergleich mit der Benchmark. Dies bekräftigt auch die Information Ratio von 1,03 über den letzten Dreijahreszeitraum: Die Rendite-Risiko-Struktur des Fonds überzeugt, denn das hohe Performanceplus wird trotz unterdurchschnittlicher Schwankungsneigung erzielt.

SJB Fazit. Fidelity Emerging Markets Fund.

Während die westlichen Industrienationen vor einer Zukunft mit eher schwachem Wirtschaftswachstum stehen, ist die konjunkturelle Dynamik vieler Schwellenländer unverändert robust. Emerging Markets-Experte Nick Price wählt für seinen breit diversifizierten Schwellenländerfonds die aussichtsreichsten Kandidaten aus: In reformfreudigen Staaten wie Indien und China ist der FondsManager überdurchschnittlich stark engagiert, während er um politisch unflexible Volkswirtschaften wie Russland einen Bogen macht. Die attraktiven Renditeergebnisse dieser Strategie zeigen: Der Fidelity Emerging Markets Fund ist unter den globalen Schwellenländerfonds erste Wahl!

Fidelity. Hintergründig.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 30.06.2014. SJB Abfrage: 11.12.2014.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 30.06.2014. SJB Abfrage: 11.12.2014.