SJB | Korschenbroich, 01.04.2015.

Die asiatische Region besitzt aufgrund ihrer wirtschaft lichen Aussichten ein hohes Wachstumspotenzial, das sich im Umfeld der deutlich gesunkenen Ölpreise nochmals gesteigert hat. Länder wie China, Südkorea und Indien sind die Heimat von Unternehmen, die auch global gut aufgestellt sind und zugleich von den ökonomischen Entwicklungen und Trends in Asien profitieren. Insbesondere Firmen, die sich in Sondersituationen befinden, also beispielsweise kurz vor einem Turnaround stehen oder aufgrund von Marktineffizienzen auf ein niedriges Bewertungsniveau abgesunken sind, sind vor diesem Hintergrund für Langfristanleger interessant. Fidelity-FondsManager Suranjan Mukherjee hat sich genau auf diese Unternehmen spezialisiert, bei denen der Markt entweder die langfristigen Wachstumsaussichten oder den Effekt einer konjunkturellen Erholung nicht voll würdigt.

Die asiatische Region besitzt aufgrund ihrer wirtschaft lichen Aussichten ein hohes Wachstumspotenzial, das sich im Umfeld der deutlich gesunkenen Ölpreise nochmals gesteigert hat. Länder wie China, Südkorea und Indien sind die Heimat von Unternehmen, die auch global gut aufgestellt sind und zugleich von den ökonomischen Entwicklungen und Trends in Asien profitieren. Insbesondere Firmen, die sich in Sondersituationen befinden, also beispielsweise kurz vor einem Turnaround stehen oder aufgrund von Marktineffizienzen auf ein niedriges Bewertungsniveau abgesunken sind, sind vor diesem Hintergrund für Langfristanleger interessant. Fidelity-FondsManager Suranjan Mukherjee hat sich genau auf diese Unternehmen spezialisiert, bei denen der Markt entweder die langfristigen Wachstumsaussichten oder den Effekt einer konjunkturellen Erholung nicht voll würdigt.

Mukherjee stützt sich bei seiner Aktienauswahl auf Fundamentalanalysen nach dem Bottom-up-Prinzip und favorisiert Titel, die ausgehend von einer günstigen Ertragsentwicklung niedrig bewertet sind. Zudem gilt sein besonderes Interesse Firmen, die von langfristigen Trends profitieren, sowie kleineren Wachstumswerten.

Mukherjee verwaltet den Fidelity Asian Special Situations Fund A USD (WKN 974005, ISIN LU0054237671) seit Juli 2012 und sucht für diesen nach Unternehmen, die durch Technologie, Größe oder Kostenstruktur eine weltweit führende Stellung erlangt haben. Das Fidelity-Produkt wurde im Oktober 1994 aufgelegt und besitzt den MSCI AC Asia ex Japan als Benchmark. Der Fonds verfügt über ein Volumen von umgerechnet 1,57 Milliarden EUR und nutzt den US-Dollar als FondsWährung. Die Qualität des Asien-Fonds mit seinem speziellen Investment-Ansatz zeigt sich besonders an der hervorragenden Wertentwicklung. Seit seiner Auflegung ist es ihm gelungen, eine mehr als doppelt so hohe Wertentwicklung wie sein Vergleichsindex zu erzielen. Die kumulierte Performance von +298,0 Prozent in der FondsWährung US-Dollar liegt klar oberhalb derjenigen des MSCI-Referenzindex, der lediglich eine Gesamtrendite von +125,7 Prozent auf USD-Basis generieren konnte. Auch im letzten Fünfjahreszeitraum liegt der Fidelity-Fonds mit einer Performance von +50,8 Prozent gegenüber +48,2 Prozent bei der Benchmark vorn. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Mukherjee im Detail aus?

FondsStrategie. Stockpicking. Praktiziert.

Der Fidelity Asian Special Situations Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen, die an Börsen der asiatisch-pazifischen Region (außer Japan) notiert sind. Die Firmen sollten sich in Sondersituationen („Special Situations“) befinden, also entweder in einer Turnaround-Phase stecken oder eine Bewertung aufweisen, die hinsichtlich Nettovermögen oder Gewinnpotenzial attraktiv ist. Zur Abrundung des mit 92 Einzelpositionen breit diversifizierten Portfolios investiert FondsManager Suranjan Mukherjee zudem in kleinere asiatische Wachstumsunternehmen. Mukherjee ist seit 11 Jahren bei Fidelity und verfolgt die für das Unternehmen typische Stockpicking-Strategie. Seine Titelauswahl basiert auf einer gründlichen Analyse der Fundamentaldaten und favorisiert Titel, die gemessen an ihren steigenden Erträgen günstig bewertet sind. Mukherjee bezeichnet sich selbst als valueorientierten Investor, der sich aber nicht allein von einer optisch niedrigen Bewertung anziehen lässt. Im Investmentprozess sind weiter die Beurteilung des freien Cashflows, das Ertragswachstum sowie selbst entwickelte Preismodelle von Bedeutung. Auch regelmäßige Besuche bei den Unternehmen gehören zum Auswahlverfahren. Langfristige Wachstumsperspektiven und der zuvor ermittelte innere Wert der Aktien entscheiden dann darüber, welche Einzeltitel ins Portfolio aufgenommen werden. Wie ist dieses im Einzelnen zusammengesetzt?

FondsPortfolio. China. Führend.

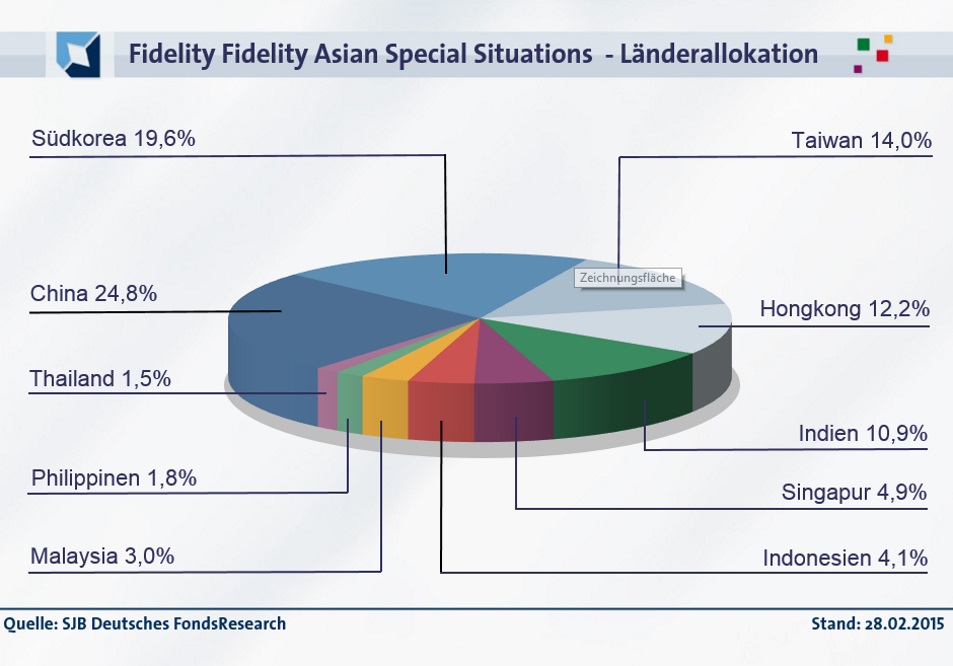

In der Länderallokation des Fidelity Asian Special Situations Fund liegt die Volksrepublik China mit 24,8 Prozent Anteil am FondsVermögen auf Platz eins. Dahinter folgt Südkorea, wo 19,6 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung des Asienfonds liegt Taiwan mit 14,0 Prozent des FondsVolumens. Aktien aus Hongkong besitzen einen Portfolioanteil von 12,2 Prozent, Dividendentitel aus Indien sind mit 10,9 Prozent gewichtet. FondsBestände in Singapur (4,9 Prozent) und in Indonesien (4,1 Prozent) ergänzen das Länderportfolio des Fidelity-Produktes. Abgerundet wird die Titelauswahl durch Firmen mit Sitz in Malaysia (3,6 Prozent), auf den Philippinen (1,8 Prozent) sowie in Thailand (1,5 Prozent).

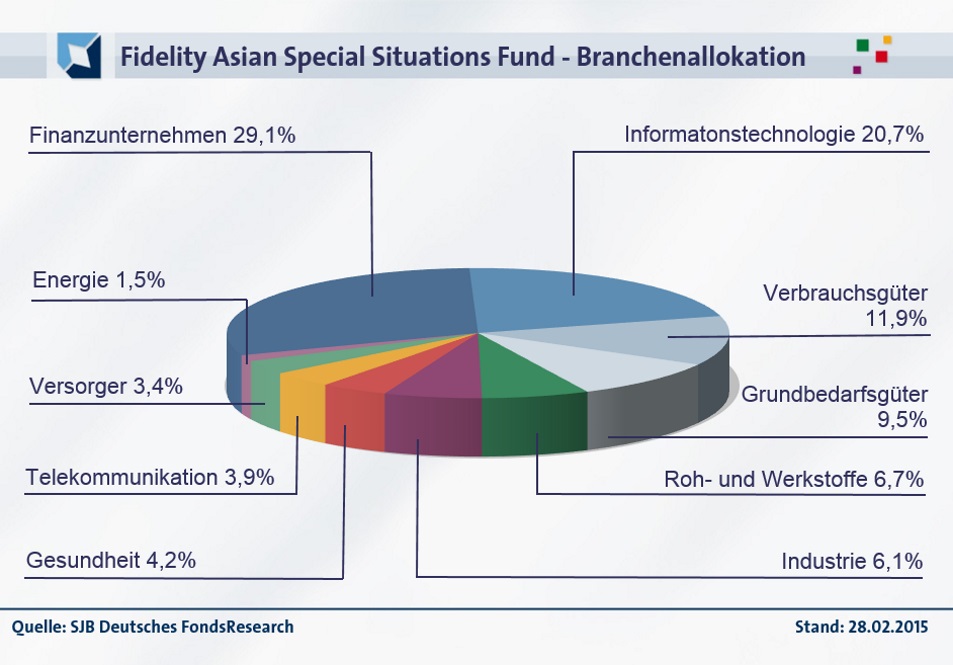

Welche Sektorengewichtung nimmt FondsManager Mukherjee vor? In der Branchenallokation des Fidelity-Fonds liegen Titel aus dem Finanzsektor mit 29,1 Prozent Anteil auf dem ersten Platz. Firmen der Informationstechnologie bringen es auf einen Anteil von 20,7 Prozent am FondsVermögen, Aktien von Verbrauchsgüter-Produzenten sind mit 11,9 Prozent im Portfolio vertreten. Durchschnittlich stark ist die Gewichtung des Asienfonds bei Grundbedarfsgütern (8,1 Prozent), im Rohstoffbereich (6,7 Prozent) sowie bei Industrietiteln (6,1 Prozent). Das Branchenengagement im Gesundheitssektor liegt bei 4,2 Prozent, Telekommunikationstitel decken 3,9 Prozent des FondsVolumens ab. Kleinere Bestände im Bereich Versorgeraktien (3,4 Prozent) sowie bei Energietiteln (1,5 Prozent) komplettieren die Sektorenverteilung des Fidelity-Fonds. Bei den Einzelwerten ist Marktexperte Mukherjee ganz besonders vom Halbleiterproduzenten Taiwan Semiconductor Manifacturing überzeugt, dessen Gewichtung im Fonds 5,6 Prozent beträgt. Weit vorne unter den Top-10 liegen zudem der chinesische Versicherer AIA Group sowie der koreanische Technologiekonzern Samsung Electronics. Ausgewählte Bankentitel wie die Bank Rakyat Indonesia, die United Overseas Bank aus Singapur sowie die Industrial and Commercial Bank of China (ICBC) runden die zehn größten Einzelpositionen des Asienfonds ab.

FondsVergleichsindex. Korrelation. Hoch.

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity Asian Special Situations Fund dem MSCI AC Asia (ex Japan) All Cap EUR NETR als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten Aktienindex für Titel aus dem asiatischen Raum zeigt eine ausgeprägte Übereinstimmung. Mit 0,93 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,89 kaum geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend im Einklang, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,87, über ein Jahr nimmt sie einen Wert von 0,78 an. Damit haben sich mittelfristig 13 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Hier zeigt sich, dass FondsManager Mukherjee mit seinem aus Firmen in Sondersituationen zusammengesetzten Portfolio zuletzt stärker von der SJB-Benchmark abgewichen ist. Der Tracking Error des Fidelity-Fonds liegt über drei Jahre bei moderaten 4,12 Prozent, das aktiv eingegangene Risiko ist demnach gering. Wie ist es um die Schwankungsneigung des Asien-Fonds bestellt?

FondsRisiko. Beta. Gedämpft.

Der Fidelity Asian Special Situations Fund hat mit 13,33 Prozent für den letzten Dreijahreszeitraum eine merklich geringere Schwankungsbreite als der Referenzindex aufzuweisen, der es auf eine Volatilität von 14,83 Prozent bringt. Über ein Jahr stellt sich das Szenario aus Sicht des aktiv gemanagten Aktienfonds noch positiver dar; hier liegt die Volatilität des Fidelity-Produktes rund 3,5 Prozentpunkte unterhalb derjenigen des passiven Referenzindex. Die „Vola“ des Asien-Fonds beträgt 11,86 Prozent, während der MSCI AC Asia (ex Japan) All Cap EUR NETR eine mittlere Schwankungsneigung von 15,34 Prozent an den Tag legt. Damit ist der Fonds für Titel in Spezialsituationen mit Blick auf seine Risikostruktur klar vorzuziehen, die Schwankungsintensität fällt deutlich niedriger aus. Kann die Analyse der Beta-Werte dieses positive Urteil untermauern?

Einen weiteren Pluspunkt für den Fidelity-Fonds stellt das unter Marktniveau liegende Beta dar, das über drei Jahre einen Wert von 0,86 aufweist. Für ein Jahr geht die Kennzahl noch weiter zurück und liegt bei 0,75. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass der Asienfonds durchweg geringere Wertschwankungen als der breite Markt aufzuweisen hatte. Die Risikokennziffer lag in allen der 27 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei einen Wert von zutiefst 0,66 an. Selbst bei dem Maximalwert von 0,98 waren die Kursbewegungen des Fidelity-Produktes noch um zwei Prozent geringer als beim Vergleichsindex. Die Quintessenz der Beta-Analyse: Der Asienfonds besitzt eine ausgezeichnet gemanagte Risikostruktur und schwankt trotz seiner stärkeren Spezialisierung nachhaltig geringer als die MSCI-Benchmark. Wie fallen die Renditezahlen aus?

FondsRendite. Alpha. Positiv.

Per 23. März 2015 hat der Fidelity Asian Special Situations Fund über drei Jahre eine kumulierte Wertentwicklung von +53,55 Prozent auf Eurobasis aufzuweisen, was einer Rendite von +15,37 Prozent p.a. entspricht. Eine sehr attraktive Performance, die sich zudem klar besser als die Wertentwicklung des MSCI AC Asia (ex Japan) All Cap EUR NETR darstellt: Die SJB-Benchmark wartet über drei Jahre mit einer Gesamtrendite von +47,14 Prozent in Euro auf, die einem Ergebnis von +13,70 Prozent p.a. gleichkommt. Auch beim Wechsel auf die Jahresbetrachtung kann das Fidelity-Produkt seinen Renditevorsprung zum Referenzindex verteidigen: Mit einem Jahresergebnis von +45,04 Prozent fällt die Performance des Asien-Fonds erneut höher als die des MSCI-Vergleichsindex von +44,44 Prozent aus. Die ausgezeichnete Wertentwicklung asiatischer Aktien im jüngsten Zwölfmonatszeitraum wurde neben den anziehenden Börsen der Region auch von den Kursgewinnen der asiatischen Währungen zum schwächelnden Euro gestützt. Renditemäßig liegt FondsManager Mukherjee gegenüber der Benchmark klar vorn – welche Folgen hat dies für die Alpha-Werte des FondsProduktes?

Das Alpha des aktiv gemanagten Investmentfonds liegt über drei Jahre bei 0,27 und befindet sich damit im grünen Bereich. Nochmals erheblich besser präsentiert sich die Kennzahl auf Jahressicht mit 0,81. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der Asien-Fonds für Firmen in Sondersituationen fast durchweg erfolgreicher als die Benchmark agierte. In 25 der untersuchten 27 Perioden gab es ein positives Alpha bis 0,81 in der Spitze zu verzeichnen. Dem stehen lediglich zwei Perioden mit negativen Alpha-Werten bis zutiefst -0,09 gegenüber. Damit ist der Fidelity-Fonds klarer Sieger im Renditewettstreit mit der MSCI-Benchmark. Auch die über drei Jahre erzielte Information Ratio von 0,34 belegt eine überzeugende Rendite-Risiko-Struktur des Investmentproduktes.

Unternehmen in Turnaround-Situationen sowie attraktiv bewertete Wachstumswerte bieten dem Langfristanleger ausgezeichnete Kurschancen – insbesondere dann, wenn sie aus Asien kommen. Hier sorgt der massiv gesunkene Ölpreis für einen konjunkturellen Schub in den ohnehin wachstumsstarken Emerging Markets der Region. Ein optimales Betätigungsfeld für FondsManager Mukherjee und seine Bottom-up-Strategie, mit der er ein attraktives Performanceplus zum breiten asiatischen Aktienmarkt unter geringen Schwankungen erzielt.

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 31.12.2014. SJB Abfrage: 26.03.2015.