SJB | Korschenbroich, 19.10.2016.

Im März 2016 war es soweit: Der zuvor auf die südostasiatischen Emerging Markets fokussierte Fidelity South East Asia Fund, der Länder wie China, Südkorea und Thailand zu seinen Anlageschwerpunkten zählte, änderte seine geographische Ausrichtung und nahm zusätzlich Indien in die Länderallokation auf. Parallel hierzu wurde der Name in Fidelity Asia Focus Fund geändert, da im Zuge der Umstrukturierung das Anlageuniversum nunmehr auf die gesamte asiatische Region (ohne Japan) ausgedehnt wurde. FondsManager Dhananjay Phadnis, der seit März 2015 die Geschicke des Asienfonds lenkt und die Neuausrichtung aktiv begleitet hat, erläutert Investoren die Erweiterung des geographischen Fokus: In der stark wachsenden indischen Volkswirtschaft seien derzeit viele attraktiv bewertete und wachstumsstarke Titel zu finden, während im Kontrast hierzu beispielsweise in Malaysia, das früher einen wichtigen Eckpunkt im Portfolio bildete, kaum noch attraktive Einzeltitel für Stockpicker zu finden seien.

Im März 2016 war es soweit: Der zuvor auf die südostasiatischen Emerging Markets fokussierte Fidelity South East Asia Fund, der Länder wie China, Südkorea und Thailand zu seinen Anlageschwerpunkten zählte, änderte seine geographische Ausrichtung und nahm zusätzlich Indien in die Länderallokation auf. Parallel hierzu wurde der Name in Fidelity Asia Focus Fund geändert, da im Zuge der Umstrukturierung das Anlageuniversum nunmehr auf die gesamte asiatische Region (ohne Japan) ausgedehnt wurde. FondsManager Dhananjay Phadnis, der seit März 2015 die Geschicke des Asienfonds lenkt und die Neuausrichtung aktiv begleitet hat, erläutert Investoren die Erweiterung des geographischen Fokus: In der stark wachsenden indischen Volkswirtschaft seien derzeit viele attraktiv bewertete und wachstumsstarke Titel zu finden, während im Kontrast hierzu beispielsweise in Malaysia, das früher einen wichtigen Eckpunkt im Portfolio bildete, kaum noch attraktive Einzeltitel für Stockpicker zu finden seien.

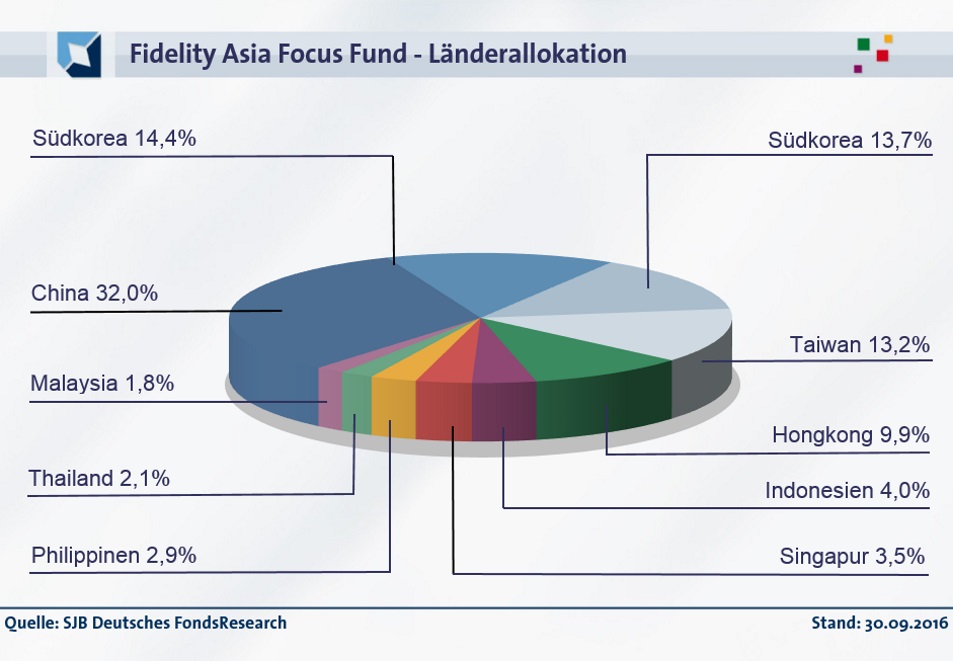

Die Wirtschaft dort leide unter ihrer großen Abhängigkeit vom derzeit schwächelnden Öl- und Gassektor, sei aber auch als Gesamtmarkt wegen zu starker staatlicher Eingriffe wenig attraktiv. Die logische Konsequenz für den Asia Focus Fund: Indien wurde als neuer Schwerpunkt hinzugefügt und ist nun mit einem Portfolioanteil von 14,4 Prozent nach der Volksrepublik China zweitgrößte Länderholding des Fidelity-Fonds, der diese geographische Neuausrichtung auch durch seine Namensänderung dokumentierte. Gute Anlagechancen sieht FondsManager Phadnis auch in Indonesien und den Philippinen, wo eine positive demographische Entwicklung den Binnenkonsum wie auch das regionale Wachstum beflügelt.

Der nunmehr als Fidelity Asia Focus Fund A USD (WKN 973276, ISIN LU0048597586) firmierende Asienfonds wurde am 1. Oktober 1990 aufgelegt und verwendet als Benchmark den MSCI AC Asia (ex Japan) (N). Das FondsVolumen ist mit umgerechnet 1,86 Milliarden Euro beachtlich, das aktuelle Portfolio über 77 Einzelpositionen breit gestreut. Marktexperte Phadnis, der bereits über eine dreizehnjährige Investmenterfahrung im Hause Fidelity verfügt, hat sich der für die Gesellschaft typischen Methode des Stockpicking nach Bottom-up-Kriterien verschrieben. Seit Jahresbeginn gelang es ihm, einen oberhalb der MSCI-Benchmark liegenden Wertzuwachs von +12,6 Prozent in der FondsWährung US-Dollar zu erzielen. Auch langfristig überzeugt das Asien-Produkt: Seit Auflage des Fidelity-Fonds konnte dieser eine durchschnittliche Wertentwicklung von +8,3 Prozent auf USD-Basis generieren, während sich der Vergleichsindex mit +6,2 Prozent p.a. begnügen musste. Wie sieht die so erfolgreiche Anlagestrategie im Detail aus?

FondsStrategie. Qualitätsunternehmen. Gesucht.

Der Fidelity Asia Focus Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen, die an asiatischen Börsen (außer Japan) notiert sind. Zudem darf der Fonds sein Nettovermögen direkt in chinesische A- und B-Aktien anlegen. FondsManager Dhananjay Phadnis verfolgt bei der Titelauswahl einen Ansatz, der auf Fundamentalanalysen nach dem Bottom-up-Prinzip basiert. Sein Interesse gilt vornehmlich attraktiv bewerteten Qualitätsunternehmen mit guten Chancen, nachhaltiges Wachstum zu generieren. In den asiatischen Ländern sucht er nach Unternehmen, die dauerhaft hohe Gewinne erzielen und diese rentabel ins eigene Geschäft reinvestieren können. Dabei bevorzugt Phadnis Firmen mit guten mittelfristigen Perspektiven, die der Markt noch nicht erkannt hat. Am liebsten sind dem von Hong Kong aus agierenden Aktienstrategen Titel, bei denen sich die Bewertungen aufgrund kurzfristiger Marktturbulenzen von den mittel- bis langfristigen Fundamentaldaten abgekoppelt haben. Ein weiterer Anlageschwerpunkt von Phadnis sind zyklische Aktien, deren Bewertungen unter dem historischen Durchschnitt liegen, bei denen sich aber eine Verbesserung der Fundamentaldaten abzeichnet. Der FondsManager mit indischen Wurzeln legt bei seinen Analysen besonderen Wert auf die Qualität der Unternehmensführung, da diese in asiatischen Schwellenländern besonders wichtig ist – dort müssen die Corporate-Governance-Standards genau geprüft werden. Welche Länder- und Sektorenschwerpunkte setzt Phadnis in seinem Asienfonds?

FondsPortfolio. China. Führend.

In der Länderallokation des Fidelity Asia Focus Fund liegt die Volksrepublik China mit 32,0 Prozent Anteil am FondsVermögen auf Platz eins. Als zweitgrößte geographische Position folgt Indien, wo seit der Umstrukturierung des Fonds 14,4 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung liegt Südkorea mit 13,7 Prozent des FondsVolumens. Aktien aus Taiwan besitzen einen Portfolioanteil von 13,2 Prozent, Dividendentitel aus Hong Kong sind mit 9,9 Prozent gewichtet. FondsBestände in Indonesien (4,0 Prozent) und in Singapur (3,5 Prozent) runden das Länderportfolio des Fidelity-Produktes ab. Kleinere Bestände hält FondsManager Phadnis zudem auf den Philippinen (2,9 Prozent), in Thailand (2,1 Prozent) sowie in Malaysia (1,8 Prozent).

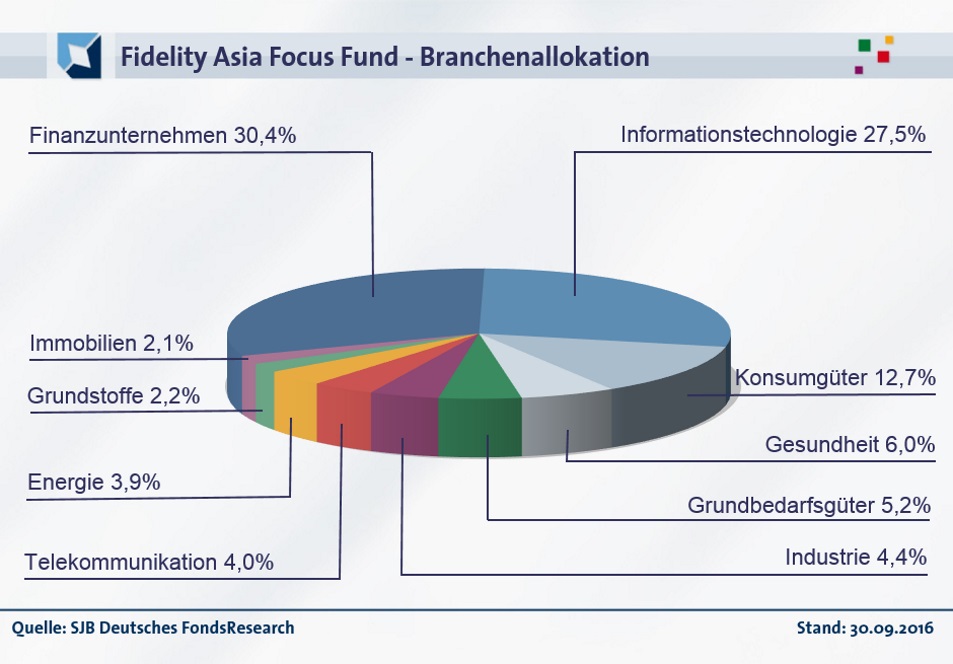

Welche Sektorengewichtung nimmt der Asienexperte vor? In der Branchenallokation liegen Titel aus dem Finanzwesen mit einem Anteil von 30,4 Prozent auf dem ersten Platz. Stark engagiert ist Phadnis auch im Bereich der Informationstechnologie mit 27,5 Prozent des FondsVermögens, Aktien aus dem Verbrauchsgütersektor sind mit 12,7 Prozent im Portfolio vertreten. Durchschnittlich ist die Gewichtung des Asienfonds in den Sektoren Gesundheit (6,0 Prozent), Grundbedarfsgüter (5,2 Prozent) sowie bei Industrieaktien (4,4 Prozent). Das Branchenengagement im Bereich der Telekommunikationsdienstleister liegt bei 4,0 Prozent, Energietitel decken 3,9 Prozent des FondsVolumens ab. Die Bestände im Bereich der Roh- und Werkstoffe (2,2 Prozent) sowie bei Immobilientiteln (2,1 Prozent) komplettieren die Sektorenverteilung des Fidelity-Fonds. Bei den Einzelwerten ist FondsManager Phadnis ganz besonders vom Halbleiterproduzenten Taiwan Semiconductor Manifacturing überzeugt, dessen Gewichtung bei 6,0 Prozent liegt. Weitere Top-Holdings sind der koreanische Technologiekonzern Samsung Electronics sowie die indische HDFC Bank. Aus der Volksrepublik China sind das Telekomunternehmen China Mobile sowie der IT-Konzern Tencent Holdings unter den Top 10 des Fonds zu finden.

FondsVergleichsindex. Korrelation. Hoch.

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity South East Asia Fund dem MSCI AC Asia (ex Japan) All Cap EUR NETR als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten Aktienindex für Titel aus dem asiatischen Raum zeigt eine ausgeprägte Übereinstimmung. Mit 0,93 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,89 kaum geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,86, über ein Jahr nimmt sie einen Wert von 0,78 an. Damit haben sich mittelfristig 14 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Hier zeigt sich, dass FondsManager Phadnis die Unabhängigkeit seiner Länder- und Sektorengewichtung zuletzt erhöhte und eine stärker individuelle Portfoliozusammenstellung vornahm. Der Tracking Error des Fidelity-Fonds liegt für drei Jahre bei moderaten 5,23 Prozent, das aktiv eingegangene Risiko ist damit als gering zu veranschlagen. Mit welcher Schwankungsintensität wartet der Asienfonds auf?

FondsRisiko. Schwankungen. Gesteigert.

Der Fidelity Asia Focus Fund hat mit 18,28 Prozent für den letzten Dreijahreszeitraum eine etwas höhere Schwankungsbreite als der Referenzindex aufzuweisen, der es auf eine Volatilität von 17,22 Prozent bringt. Über ein Jahr setzt sich diese Entwicklung fort; auch jetzt liegen die Schwankungen des aktiv gemanagten Aktienfonds über denjenigen der passiven Benchmark: Die „Vola“ des Fidelity-Fonds beträgt nun 21,69 Prozent, während der MSCI AC Asia (ex Japan) All Cap EUR NETR eine Volatilität von 19,02 Prozent an den Tag legt. Die Schwankungsneigung des Fidelity-Fonds mit Asien-Fokus ist verglichen mit dem breiten Markt erhöht, das Risikoprofil demnach leicht ungünstiger. Welche Ergebnisse kann die Analyse der Beta-Werte liefern?

Weitgehend neutral stellt sich das Beta für den Dreijahreszeitraum dar, das mit einem Wert von 1,01 einen nur hauchdünn über dem Marktniveau liegenden Wert aufweist. Über ein Jahr legt die Risikokennzahl auf 1,10 zu und präsentiert sich damit weniger attraktiv. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzte Dreijahresperiode zeigt, dass der Asienfonds mehrheitlich geringeren Wertschwankungen als der breite Markt ausgesetzt war: Die Risikokennziffer lag in 24 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,82 an. Lediglich in 12 der analysierten Einzelperioden wurde ein erhöhtes Beta mit einem Spitzenwert von 1,14 verzeichnet. Die Betrachtung der rollierenden Einjahreszeiträume hellt das Szenario für den Fidelity-Fonds auf: Dem FondsManagement gelang es in zwei Dritteln der untersuchten Zeiträume, ein Portfolio asiatischer Aktien mit geringeren Kursschwankungen als die MSCI-Benchmark zusammenzustellen. Ein gutes Argument für die FondsStabilität – wie stellt sich das Bild bei den Renditeergebnissen dar?

FondsRendite. Alpha. Positiv.

Per 11. Oktober 2016 hat der Fidelity Asia Focus Fund über drei Jahre eine kumulierte Wertentwicklung von +23,42 Prozent in Euro aufzuweisen, was einer Rendite von +7,26 Prozent p.a. entspricht. Die bessere Wertentwicklung hat der MSCI AC Asia (ex Japan) All Cap EUR NETR zu verzeichnen: Die SJB-Benchmark wartet über drei Jahre mit einer Gesamtrendite von +30,91 Prozent auf Eurobasis auf, die einem jährlichen Ergebnis von +9,38 Prozent gleichkommt. Beim Wechsel auf die Jahresbetrachtung holt das Fidelity-Produkt deutlich auf, muss aber dem Referenzindex weiter einen leichten Renditevorsprung überlassen: Mit einer Jahresrendite von +10,23 Prozent in Euro fällt die Performance des Asienfonds rund 0,7 Prozentpunkte geringer als die des MSCI-Vergleichsindex von +10,95 Prozent aus. Die Zahlen zeigen: Insbesondere kurzfristig ist FondsManager Phadnis mit seiner Stockpicking-Strategie auf dem besten Wege, den breiten Markt zu überrunden; längerfristig ist hingegen durch die FondsPeriode, in der sich Indien noch nicht in der Länderallokation befand, eine schwächere Performanceentwicklung zu konstatieren.

In der Konsequenz befindet sich das Alpha des aktiv gemanagten Investmentfonds über drei Jahre mit -0,16 im negativen Bereich. Leicht verbessert präsentiert sich die Kennzahl auf Jahressicht mit -0,12. Im rollierenden Zwölfmonatsvergleich über drei Jahre zeigt sich, dass der Fidelity-Fonds mehrheitlich weniger erfolgreich als die Benchmark agierte. In 21 der untersuchten 36 Perioden gab es ein negatives Alpha bis zutiefst -0,58 zu verzeichnen. Dem stehen 15 Perioden mit positiven Alpha-Werten gegenüber, in denen die Risikokennzahl einen Wert von 0,85 in der Spitze erreichte. Das Potenzial zur Outperformance des MSCI-Vergleichsindex ist also nachweislich vorhanden – die Neuausrichtung bei der Länderallokation dürfte mit dazu führen, dass FondsManager Phadnis mit seiner Stockpicking-Strategie dieses vermehrt abrufen kann. Auch die Information Ratio des Investmentproduktes, die sich mit -0,37 derzeit im negativen Terrain bewegt, würde so einen neuen Schub bekommen.

SJB Fazit. Fidelity Asia Focus Fund.

Mit der Entscheidung, Aktien aus der wachstumsstarken indischen Volkswirtschaft mit ins Portfolio des Asienfonds aufzunehmen, hat FondsManager Phadnis die richtige Wahl getroffen. Die Neuausrichtung des geographischen Fokus schlägt sich in der Umbenennung des seit über 25 Jahren aktiven Fidelity-Fonds nieder, der seit seiner Auflage den Anlegern zuverlässig hohe Renditen von über 8,0 Prozent jährlich beschert hat. Auch zukünftig dürfte die an Bottom-up-Prinzipien orientierte Stockpicking-Strategie überdurchschnittliche Renditeergebnisse erzielen – mit China, Indien und Südkorea sind die wichtigsten Wachstumslokomotiven im Asia Focus Fund vertreten!

Die US-amerikanische FondsGesellschaft Fidelity Worldwide Investment wurde 1969 von Edward C. Johnson II gegründet. Das Unternehmen besitzt Niederlassungen in 25 Ländern weltweit und verfügt über ein verwaltetes Vermögen von 224,4 Mrd. Euro. In Deutschland ist Fidelity Worldwide Investment seit 1992 tätig, beschäftigt mehr als 300 Mitarbeiter und betreut ein Kundenvermögen von 29,4 Milliarden Euro. Publikumsfonds in Deutschland: 149. Anzahl der Mitarbeiter weltweit: 6.900. Geschäftsführer: Dr. Klaus Mössle, Dr. Hans-Jörg Frantzmann, Alexander Leisten, Claude Hellers. Stand: 31.12.2015.