SJB | Korschenbroich, 26.11.2014.

Die Anzeichen für eine kräftige Korrektur bewegung an den inter nationalen Aktienmärkten verdichten sich. Einen ersten Vorgeschmack darauf gaben die Marktereignisse im Oktober, wo der Dax in rund zwei Wochen über 1.000 Punkte im Tief verlor, bevor ihm im Umfeld der 8.500er-Marke eine Stabilisierung gelang. Parallel zu den Aktienmärkten standen auch Hochzinsanleihen unter heftigem Abgabedruck. Für Luca Pesarini, FondsManager des defensiv aufgestellten Mischfonds Ethna-Aktiv E (A) (WKN 764930, ISIN LU0136412771) ist deshalb klar: Ein Gewitter liegt in der Luft, die Verfassung der Märkte ist nicht gesund. Nicht nur an den Kreditmärkten, sondern auch in zunehmendem Maße an den Aktienmärkten spürt man die ausgetrocknete Liquidität.

Die Anzeichen für eine kräftige Korrektur bewegung an den inter nationalen Aktienmärkten verdichten sich. Einen ersten Vorgeschmack darauf gaben die Marktereignisse im Oktober, wo der Dax in rund zwei Wochen über 1.000 Punkte im Tief verlor, bevor ihm im Umfeld der 8.500er-Marke eine Stabilisierung gelang. Parallel zu den Aktienmärkten standen auch Hochzinsanleihen unter heftigem Abgabedruck. Für Luca Pesarini, FondsManager des defensiv aufgestellten Mischfonds Ethna-Aktiv E (A) (WKN 764930, ISIN LU0136412771) ist deshalb klar: Ein Gewitter liegt in der Luft, die Verfassung der Märkte ist nicht gesund. Nicht nur an den Kreditmärkten, sondern auch in zunehmendem Maße an den Aktienmärkten spürt man die ausgetrocknete Liquidität.

Auf dem aktuell erreichten Kursniveau finden nur noch geringe Umsätze statt, zugleich stehen risikobehaftete Anlagepapiere zu hoch im Kurs. Denn die Renditeaufschläge gegenüber Kreditprodukten bester Bonität sind zu niedrig, sie reflektieren nicht mehr adäquat die zusätzlichen Risiken z.B. gegenüber Staatsanleihen mit AAA-Rating. Die Konsequenz, die Pesarini aus dieser Situation zieht: Er hat die Aktienposition innerhalb des Ethna-Aktiv zuletzt kräftig gesenkt, und zwar von über 28 auf rund 22 Prozent zum Monatsende Oktober. Wie Pesarini weiter berichtet, lag der Fokus der Verkäufe auf Sektorebene auf amerikanischen Technologiewerten, bei denen Gewinne mitgenommen werden konnten. Ebenfalls reduziert wurde das Exposure im Telekombereich, wo die Kurse hauptsächlich durch Konsolidierungsfantasien gestützt werden. Leicht erhöht im Portfolioanteil wurden hingegen Konsumgüteraktien, welche zunehmend von einem schwächeren Euro profitieren.

Der Ethna-Aktiv E (A) wurde am 15. April 2002 von der in Luxemburg beheimateten FondsGesellschaft Ethenea Independent Investors aufgelegt und versteht sich als defensiver Mischfonds, der den Kapitalerhalt sichern und zugleich einen langfristigen Wertzuwachs erzielen will. Der mit einem Volumen von derzeit 8,33 Milliarden Euro ausgestatte Fonds investiert in Aktien, Anleihen und Geldmarktinstrumente, wobei Stabilität, Werterhalt und Liquidität des FondsVermögens im Mittelpunkt stehen. Morningstar bewertet den Multi-Asset-Fonds mit der Höchstnote von fünf Sternen, der seit seiner Auflegung mit einer Wertentwicklung von +168,52 Prozent auf Eurobasis bzw. einer Rendite von +8,08 Prozent p.a. überzeugt. Wie sieht die Strategie von Marktexperte Pesarini im Detail aus?

FondsStrategie. USD-Exposure. Verringert.

FondsManager Pesarini verfolgt innerhalb des Portfolios einen aktiven Managementansatz, der bei der Asset Allokation sowohl die aktuelle Marktsituation als auch künftige Entwicklungen berücksichtigt. Innerhalb der flexiblen und zugleich ausgewogenen Anlagestrategie liegt die höchst mögliche Aktienquote bei 49 Prozent. Bei den Dividendentiteln befindet sich der Fokus auf hoch kapitalisierten Standardwerten. Zudem investiert der Ethna-Aktiv E (A) sein Vermögen in fest oder variabel verzinsliche Anleihen, Geldmarktinstrumente, Zertifikate und Festgelder. Bevorzugt werden Rentenpapiere mit einem guten bis sehr guten Investment-Grade-Status. Vornehmlich werden Vermögenswerte von Emittenten mit Sitz in einem Mitgliedsstaat der Europäischen Union oder der Schweiz erworben, doch auch US-Titel sind im Portfolio. Bei einer Zielvolatilität von unter 6,0 Prozent p.a. wird eine jährliche Rendite in Euro zwischen 5,0 und 10,0 Prozent angestrebt. Die aktuellen Kerninvestments im Aktienbereich sind der defensive Pharmasektor sowie, wenn auch reduziert, die Finanzbranche. Der Fokus von FondsManager Pesarini liegt hierbei auf US-Banken mit stabilen Geschäftsmodellen sowie auf europäischen Versicherungen mit einem diversifizierten Geschäftsmix und attraktiven Dividendenrenditen. Nach der starken Aufwertung des US-Dollar gegenüber dem Euro wurde die USD-Netto-Position per Monatsende Oktober auf 17,4 Prozent reduziert. Verkauft wurden insbesondere US-Staatsanleihen, um Gewinne in USD zu realisieren. Damit sind nun über 75 Prozent des FondsVermögens in Anlagen auf Eurobasis investiert. Leicht ausgebaut wurde innerhalb des FondsPortfolios das CHF- sowie das NOK-Exposure. Das durchschnittliche Rating des Fonds blieb unverändert zwischen A und A+, zugleich ging durch den Abbau von langlaufenden Schuldpapieren die modifizierte Duration des Anleihenportfolios auf 4,66 Jahre zurück.

FondsPortfolio. Anleihen. Favorisiert.

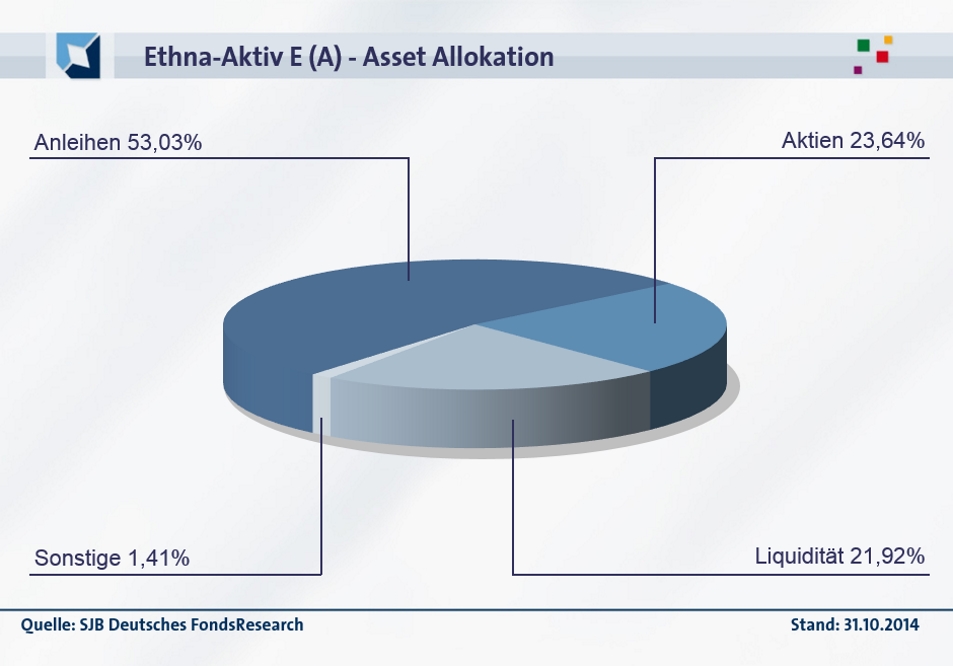

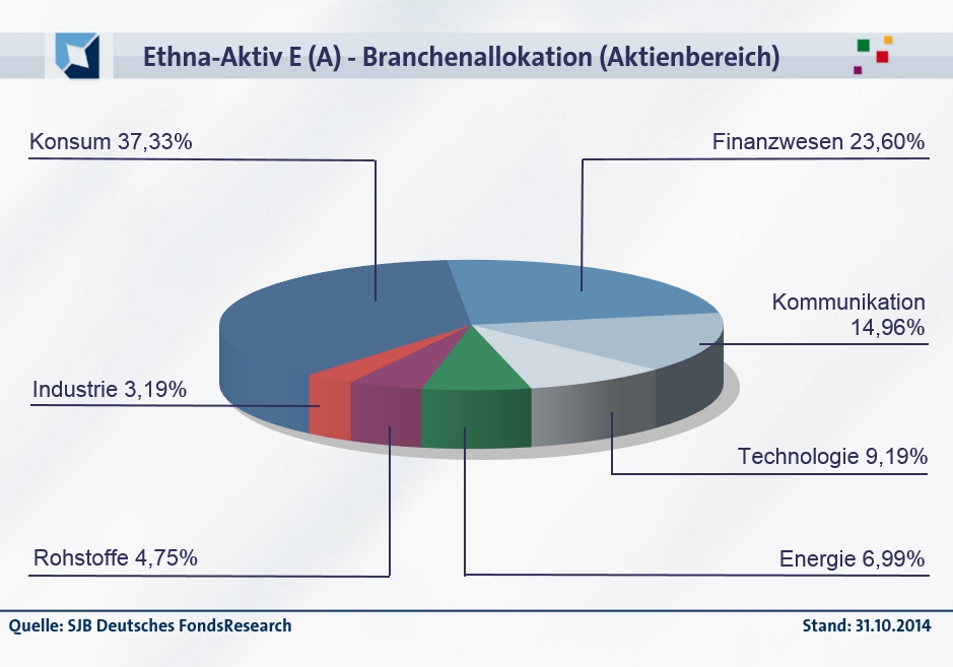

In der Portfoliostruktur des Ethna-Aktiv E (A) dominieren Anleihen, die aktuell 53,03 Prozent des FondsVermögens stellen. Aktien sind innerhalb der Portfoliostruktur mit 23,64 Prozent gewichtet, sonstige Vermögenswerte machen 1,41 Prozent des FondsVolumens aus. Deutlich hochgefahren wurde jüngst die Liquiditätsquote des defensiven Mischfonds, die per Ende Oktober bei 21,92 Prozent liegt – eine gute Absicherung gegen zunehmende Kursturbulenzen. In der Branchenallokation des Aktiensektors liegen Konsumwerte mit einem Anteil von 37,33 Prozent vorn. Auf Platz zwei befinden sich Finanztitel mit 23,60 Prozent, gefolgt von Kommunikationswerten (14,96 Prozent). Durchschnittlich stark innerhalb der Aktienpositionen sind Technologietitel (9,19 Prozent), Energieunternehmen (6,99 Prozent) sowie der Rohstoffsektor (4,75 Prozent) gewichtet. Industriewerte in Höhe von 3,19 Prozent komplettieren die Struktur der Aktienengagements. Der Blick auf die Zusammenstellung der Top-10 des Ethna-Fonds verdeutlicht, dass der Fokus derzeit klar auf dem Anleihenbereich liegt. Unter den größten Einzelpositionen dominieren deutsche und US-Staatsanleihen, die am stärksten vertretene Aktie ist diejenige des Schweizer Pharmakonzerns Roche. Norwegische und niederländische Rentenpapiere sowie die Aktie der Citigroup runden die Top-Holdings des Multi-Asset-Fonds ab.

FondsVergleichsindex. Korrelation. Gering.

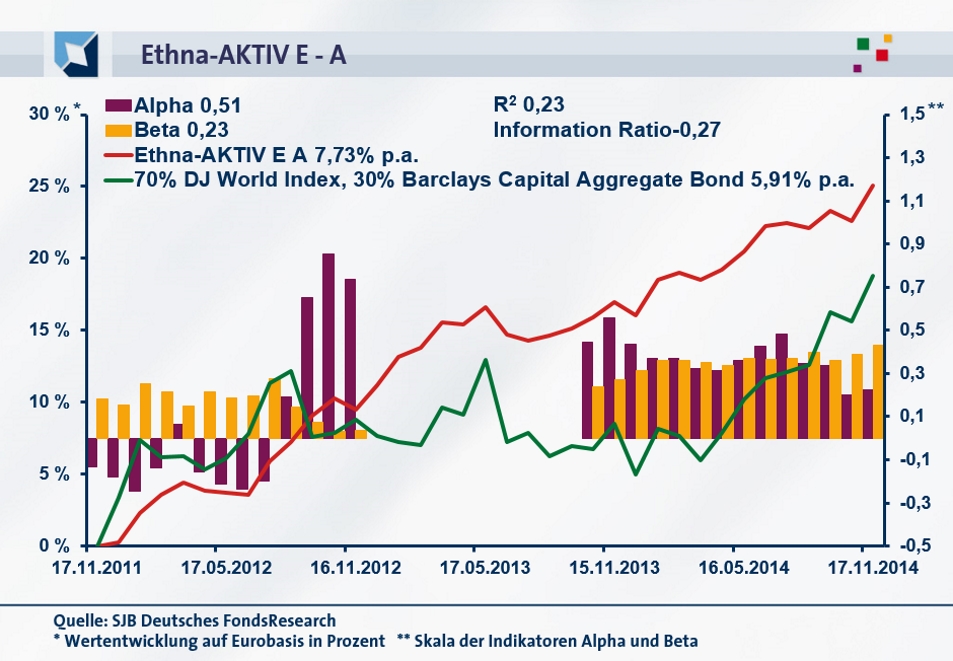

In unserer unabhängigen SJB FondsAnalyse haben wir den Ethna-Aktiv E (A) einem kombinierten Vergleichsindex aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World Index gegenübergestellt. Die Korrelation liegt über drei Jahre bei 0,48, auf ein Jahr steigt sie deutlich auf 0,74 an. Hier zeigt sich, dass FondsManager Pesarini längerfristig stark indexunabhängig agiert und die Kursentwicklung des Ethna-Fonds nur geringfügig mit der Entwicklung der globalen Anleihen- und Aktienmärkte verknüpft ist. Ein Vorteil für Anleger, der sich in einer entsprechend niedrig ausfallenden Kennzahl R² manifestiert: Über drei Jahre erreicht sie einen Wert von 0,23, im letzten Einjahreszeitraum legt R² auf 0,55 zu. Damit haben sich kurzfristig 45 Prozent der FondsEntwicklung indexunabhängig vollzogen, mittelfristig sind es 77 Prozent. Das individuell zusammengestellte Renten- und Aktienportfolio legt eine durchaus abweichende Kursentwicklung zum SJB-Referenzindex an den Tag, wartet aber deshalb mit keinem erhöhten aktiven Risiko aus: Der Tracking Error von 6,40 Prozent über drei Jahre bleibt moderat. Über welche Schwankungswerte verfügt der defensive Mischfonds?

FondsRisiko. Schwankungen. Moderat.

Der Ethna-Aktiv E (A) weist über drei Jahre eine sehr niedrige Volatilität von 3,31 Prozent auf, die fast vier Prozentpunkte unterhalb der 7,28 Prozent liegt, die der von der SJB ausgewählte Vergleichsmaßstab zu verzeichnen hat. Im letzten Einjahreszeitraum stellt sich das Bild ähnlich dar: Hier beträgt die annualisierte Volatilität des Investmentproduktes 3,37 Prozent, während der kombinierte Index aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World mit 6,33 Prozent die deutlich höhere Schwankungsintensität aufweist. Damit sind die Kursschwankungen des Ethenea-Fonds im Vergleich zu den globalen Anleihen- und Aktienmärkten stark gedämpft, was als erheblicher Vorteil für die Risikostruktur des Mischfonds zu werten ist. Die Maxime des FondsManagements, besonderen Wert auf Stabilität und eine geringe Schwankungsneigung zu legen, wird im Rahmen der weit unterdurchschnittlichen Volatilität des Mischfonds eindrucksvoll umgesetzt.

Das überzeugende Risikoprofil des Ethna-Fonds findet seinen Niederschlag zudem in dem weit unter Marktniveau liegenden Beta von 0,23 über drei Jahre. Die Risikokennziffer, die die Schwankungsneigung der Renditen von Fonds und kombiniertem Referenzindex vergleicht, weist für ein Jahr einen Wert von 0,22 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte zeigt, dass sich der Mischfonds mit Blick auf seine Wertschwankungen regelmäßig weniger volatil als die Benchmark präsentierte: Die Risikokennziffer lag in 31 der letzten 36 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei positive Werte zwischen 0,03 und 0,43 an. Hinzu kommen fünf Zeitspannen, in denen eine gegenläufige Kursentwicklung von Fonds und SJB-Benchmark zu verzeichnen ist: Hier stellt sich das Beta mit einem Wert bis zutiefst -0,07 negativ dar. Das Ergebnis der Beta-Analyse macht den Ethna-Aktiv zum klaren Sieger im Risikovergleich mit der Benchmark aus globalem Anleihen- und Aktienindex. Welche Renditen kann FondsManager Pesarini auf dieser Basis erzielen?

FondsRendite. Alpha. Generiert.

Per 17. November 2014 hat der Ethna-Aktiv E (A) über drei Jahre eine kumulierte Wertentwicklung von +25,06 Prozent in Euro erzielt, was einer Rendite von +7,73 Prozent p.a. entspricht. Ein überzeugender Wert für den defensiven Mischfonds, wie auch der Vergleich mit dem kombinierten Index aus 70 Prozent Barclays Capital Aggregate Bond und 30 Prozent Dow Jones World bestätigt: Für drei Jahre kommt dieser lediglich auf eine Wertentwicklung von +18,84 Prozent bzw. eine jährliche Rendite von +5,91 Prozent auf Eurobasis. Beim Wechsel auf die kurzfristige Betrachtung fällt das Renditeergebnis des Ethenea-Fonds gleichsam attraktiv aus: Über ein Jahr hat der Multi-Asset-Fonds +6,95 Prozent in Euro an Wert zugelegt, während die zusammengesetzte Benchmark mit einem noch höheren Plus von +9,75 Prozent aufwarten kann. Da der längerfristige Performancevorsprung stärker zu gewichten ist, geht das aktiv gemanagte FondsProdukt als Gesamtsieger aus dem Renditewettstreit hervor. Das überzeugende Renditeprofil des defensiven Mischfonds kristallisiert sich in dem attraktiven Alpha, das über drei Jahre bei 0,51 liegt. Für ein Jahr stellt sich die Kennzahl mit 0,22 zwar schwächer dar, liegt aber weiterhin im grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der Ethna-Fonds die von der SJB gewählte Benchmark in der großen Mehrzahl der Perioden schlagen kann. In 29 der letzten 36 Einzelzeiträume verzeichnet der Fonds ein positives Alpha mit Werten bis 0,99 in der Spitze; dem stehen lediglich sieben Einzelperioden mit einem negativen Alpha von zutiefst -0,24 gegenüber. Regelmäßig gelingt FondsManager Pesarini also eine Mehrrendite zum globalen Renten- und Aktienmarkt, wobei der Performancevorsprung auch in seiner absoluten Höhe überzeugt. Die attraktive Rendite-Risiko-Struktur des Ethna-Fonds findet ihren Niederschlag in der Information Ratio des Fonds von 0,27 über drei Jahre: Trotz solider Renditewerte können Investoren beim Ethna-Aktiv mit unterdurchschnittlichen Wertschwankungen kalkulieren.

SJB Fazit. Ethna-Aktiv E.

An den weltweiten Finanzmärkten droht eine heftige Korrekturphase, gemessen an der die Kursturbulenzen im Oktober noch vergleichsweise milde ausgefallen sein dürften. Investoren, für die Stabilität und Werterhalt ihres Vermögens an erster Stelle stehen, sind in dieser Marktlage mit einem defensiv positionierten Mischfonds bestens bedient. Der Ethna-Aktiv kann trotz seiner vergleichsweise geringen Aktienquote mit einer attraktiven Performancehistorie aufwarten und bietet selbst im aktuellen Kapitalmarktumfeld die Chance auf eine langfristigen Wertzuwachs – dem aktiven Portfoliomanagement von Luca Pesarini sei Dank!

Ethenea. Hintergründig.

Die seit 2002 aufgelegten Ethna Funds werden von der Ethenea Independent Investors S.A. verwaltet, einer unabhängigen Kapitalanlagegesellschaft mit Hauptsitz in Luxemburg. An ihren drei Standorten Luxemburg, Schweiz (Tochtergesellschaft) und Deutschland (Niederlassung) beschäftigt ETHENEA Independent Investors S.A. derzeit rund 40 Mitarbeiter. Das verwaltete FondsVermögen beträgt 8,9 Milliarden Euro. Geschäftsführer: Thomas Bernard, Frank Hauprich, Josiane Jennes. Stand: 30.09.2014. SJB Abfrage: 19.11.2014.

Die seit 2002 aufgelegten Ethna Funds werden von der Ethenea Independent Investors S.A. verwaltet, einer unabhängigen Kapitalanlagegesellschaft mit Hauptsitz in Luxemburg. An ihren drei Standorten Luxemburg, Schweiz (Tochtergesellschaft) und Deutschland (Niederlassung) beschäftigt ETHENEA Independent Investors S.A. derzeit rund 40 Mitarbeiter. Das verwaltete FondsVermögen beträgt 8,9 Milliarden Euro. Geschäftsführer: Thomas Bernard, Frank Hauprich, Josiane Jennes. Stand: 30.09.2014. SJB Abfrage: 19.11.2014.