SJB | Korschenbroich, 25.11.2015.

Nach seinem kräftigen Kursrutsch im August und September hat der deutsche Aktienmarkt wieder eine Stabilisierungsphase durchlebt und sich von seinen Jahrestiefs unterhalb der 9.500-Punkte-Marke entfernt. Aktuell verzeichnet der DAX für 2015 ein Plus im zweistelligen Prozentbereich, auch wenn die Höchstkurse oberhalb der 12.300 Zähler noch in einiger Entfernung liegen. Die wieder anziehenden DAX-Notierungen sind ein gutes Marktumfeld für den Fonds, der sich Investitionen im Bereich deutscher Standardwerte auf die Fahnen geschrieben hat und dabei „Blue Chips“ aus dem DAX bevorzugt:

Nach seinem kräftigen Kursrutsch im August und September hat der deutsche Aktienmarkt wieder eine Stabilisierungsphase durchlebt und sich von seinen Jahrestiefs unterhalb der 9.500-Punkte-Marke entfernt. Aktuell verzeichnet der DAX für 2015 ein Plus im zweistelligen Prozentbereich, auch wenn die Höchstkurse oberhalb der 12.300 Zähler noch in einiger Entfernung liegen. Die wieder anziehenden DAX-Notierungen sind ein gutes Marktumfeld für den Fonds, der sich Investitionen im Bereich deutscher Standardwerte auf die Fahnen geschrieben hat und dabei „Blue Chips“ aus dem DAX bevorzugt:

Der DWS Investa (WKN 847400, ISIN DE0008474008) ist mit seiner Selektion von Titeln aus dem wichtigsten Kursbarometer Deutschlands sehr erfolgreich und hat den DAX über den letzten Fünfjahreszeitraum um fast 20 Prozentpunkte geschlagen. Einer kumulierten Wertentwicklung des DWS-Fonds von +82,9 Prozent auf Eurobasis steht eine Performance der Benchmark von +63,6 Prozent in Euro gegenüber. Die kräftige Mehrrendite des aktiv gemanagten FondsProduktes zum DAX beweist: Trotz seines fortgeschrittenen Alters von mittlerweile 58 Jahren zeigt der Fonds keinerlei Ermüdungserscheinungen und realisiert weiterhin sein Anlageziel, den deutschen Aktienmarkt in seiner Wertentwicklung zu übertreffen. Gewährleistet wird dieser nachhaltige Renditevorsprung durch FondsManager Henning Gebhardt, der seit 1996 bei der DWS tätig ist und den DWS Investa seit Mai 2000 verwaltet. Gebhardt ist seit 2002 Leiter des Teams für deutsche Aktien bei der DWS und zudem auf europäische Small- und Mid Caps spezialisiert. Der Marktexperte, der noch weitere DWS-Fonds mit Fokus auf deutsche Aktien managt, führt die starke Erholung der Aktienmärkte im Oktober auf die Zinssenkung der chinesischen Zentralbank, die Ankündigung der EZB, ihre expansive Geldpolitik womöglich noch auszuweiten und den überraschend guten Start in die US-Gewinnsaison zurück. Mit welcher Strategie will Gebhardt auch weiterhin ein attraktives Renditeplus seines mit einem FondsVolumen von 3,80 Milliarden EUR ausgestatteten DWS-FondsFlaggschiffs erzielen?

FondsStrategie. Großunternehmen. Favorisiert.

Der DWS Investa hat sich einen nachhaltigen Wertzuwachs gegenüber seinem Vergleichsmaßstab DAX (midday) zum Ziel gesetzt und investiert hierzu hauptsächlich in deutsche Standardwerte. Der Schwerpunkt liegt auf Titeln mit hoher Marktkapitalisierung, sogenannten Mega Caps. Diese Werte mit einer Marktkapitalisierung von über 10 Milliarden Euro decken aktuell 69 Prozent des FondsVermögens ab, hinzu kommen jeweils rund acht Prozent Large Caps (5 bis 10 Mrd. EUR) sowie Mid Caps (1 bis 5 Mrd. EUR Marktkapitalisierung). Der Performancevorsprung des mit 45 Einzeltiteln recht konzentrierten Portfolios des DWS Investa zum DAX geht zudem auf die Aktien aussichtsreicher mittlerer und kleinerer Unternehmen zurück, die das Anlageuniversum des Deutschland-Fonds abrunden. Im Zuge seiner wachstumsorientierten Investmentstrategie wählt FondsManager Gebhardt attraktiv bewertete Einzelaktien aus und setzt innerhalb seines aktiven Portfoliomanagements individuelle Branchenschwerpunkte. Positiv auf die FondsEntwicklung wirkte sich zuletzt die Untergewichtung im Bereich der Grundstoffe aus, wo wegen rückläufiger Konjunkturprognosen und bedingt durch niedrige Rohstoffpreise die Kurse überwiegend nachgaben. Erfreulich für die Performance des DWS Investa, so berichtet der Marktexperte weiter, stellte sich die Übergewichtung beim deutsch-französischen Flugzeugbauer Airbus dar, der sich über einen guten Auftragseingang und vor allem eine große Order aus China freuen konnte. Zur Belastung wurden hingegen die Position bei Rocket Internet, wo die Wachstumsraten beim Umsatz noch nicht in Gewinne transferiert werden konnten, sowie die Aktie des Herrenausstatters Hugo Boss, der aufgrund der anhaltenden Schwäche in Asien und Amerika mit schwachen Zahlen aufwartete. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Konsumsektor. Gefragt.

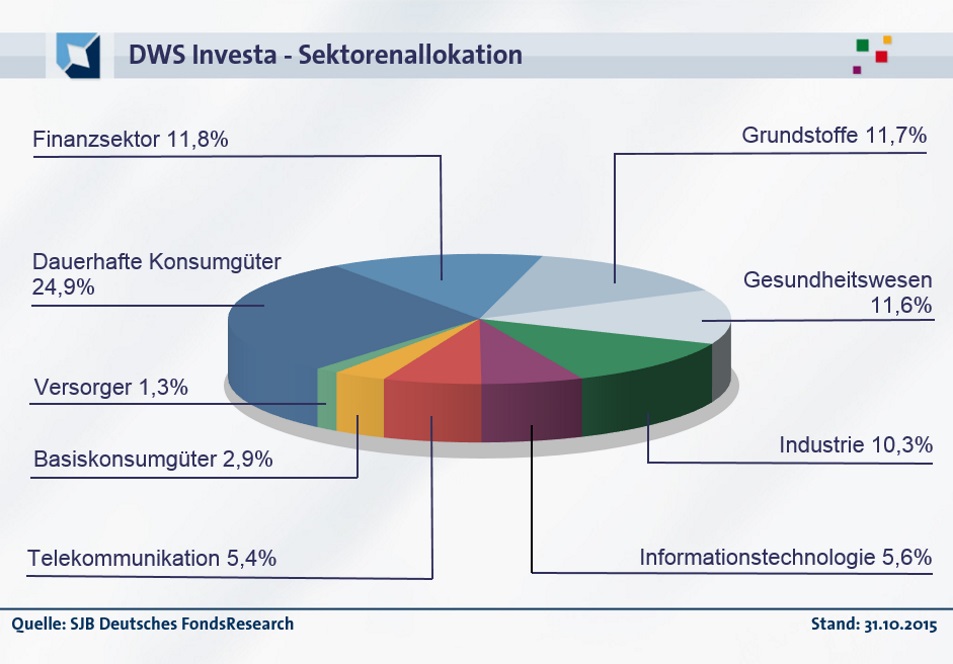

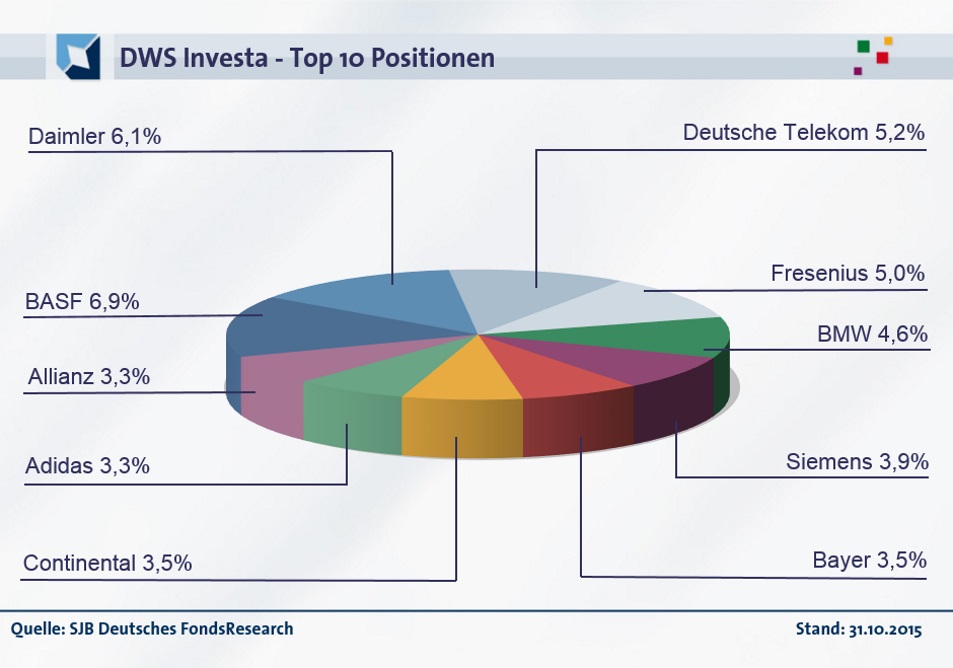

Das Branchenportfolio des DWS Investa ist schwerpunktmäßig im Sektor der dauerhaften Konsumgüter investiert – 24,9 Prozent des FondsVermögens entstammen diesem Bereich. Unter den zehn größten Einzelpositionen des Fonds wird die Branche durch die beiden deutschen Autobauer Daimler und BMW sowie den Reifenproduzenten Continental repräsentiert. Auf Platz zwei der Branchenstruktur des Deutschlandfonds befindet sich der Finanzsektor mit 11,8 Prozent des FondsVolumens, unter den Top 10 vertreten durch den Versicherungskonzern Allianz. Etwa gleich hoch sind innerhalb des FondsPortfolios der Bereich der Grundstoffe (11,7 Prozent) sowie das Gesundheitswesen (11,6 Prozent) gewichtet. Trotz der Untergewichtung des Grundstoffsektors im Vergleich zur Branchenaufteilung des DAX entstammt mit BASF die größte Einzelposition des Fonds diesem Bereich. Fresenius und die Bayer AG sind die Repräsentanten der Gesundheitsbranche innerhalb des DWS-FondsProduktes. Werte aus dem Industriesektor sind im Portfolio des Investa mit 10,3 Prozent durchschnittlich stark vertreten, IT-Aktien (5,6 Prozent) und Telekommunikationstitel (5,4 Prozent) liegen im hinteren Bereich der Branchenstruktur. Kleinere Positionen im Sektor der Basiskonsumgüter (2,9 Prozent) sowie bei Versorgern (1,3 Prozent) runden die Struktur des DWS-Fonds ab. Die Liquiditätsquote des Fonds liegt per Ende Oktober bei 2,1 Prozent.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den DWS Investa dem DAX als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem wichtigsten Kursbarometer für den deutschen Aktienmarkt zeigt einen hohen Gleichlauf der Kursbewegungen. Über drei Jahre ist die Korrelation mit 0,93 stark ausgeprägt, für ein Jahr fällt sie mit 0,87 ebenfalls deutlich aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,87, über ein Jahr nimmt sie einen Wert von 0,77 an. Damit haben sich mittelfristig 13 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 23 Prozent. Hier zeigt sich, dass FondsManager Henning Gebhardt die individuelle Struktur seiner Titel- und Sektorengewichtung zuletzt gesteigert hat. Der Tracking Error des DWS-Aktienfonds liegt über drei Jahre bei 6,12 Prozent, auf Jahressicht legt die Spurabweichung vom Referenzindex auf 7,35 Prozent zurück. Damit ist das aktiv eingegangene Risiko als moderat zu bezeichnen, das Portfolio des DWS-Fonds eher defensiv positioniert. Welche Kursschwankungen hat der FondsKlassiker zu verzeichnen?

FondsRisiko. Beta. Erhöht.

Der DWS Investa weist über drei Jahre eine Volatilität von 21,15 Prozent auf, die oberhalb der 18,63 Prozent liegt, die der DAX als ausgewählter Referenzindex zu verzeichnen hat. Auch über ein Jahr präsentiert sich das aktiv gemanagte FondsProdukt etwas volatiler als seine Benchmark: Hier beträgt die mittlere Schwankungsneigung des Fonds 24,28 Prozent und fällt damit rund drei Prozentpunkte höher als die des deutschen Aktienmarktes mit 21,14 Prozent aus. Da die Schwankungsneigung des DWS-Fonds in beiden Analysezeiträumen stärker ausgeprägt ist als diejenige des DAX, ist das FondsRisiko gemessen an der Benchmark leicht erhöht. FondsManager Gebhardt nimmt in seinem individuell zusammengestellten FondsPortfolio offenbar eine gesteigerte Sensitivität gegenüber den Marktbewegungen deutscher Aktien in Kauf.

Dieser Umstand findet seinen Niederschlag auch in der Analyse der Beta-Werte des Fonds. Über drei Jahre befindet sich das Fonds-Beta mit 1,09 über Marktniveau. Für ein Jahr nimmt die Risikokennziffer des DWS-Produktes einen Wert von 1,10 an und liegt damit ebenfalls über dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich des Beta über drei Jahre zeigt, dass die Risikostruktur des FondsPortfolios mehrheitlich schwächer als beim DAX ausfällt: Das Beta des Fonds ist in 24 der 36 betrachteten Einzelzeiträume intensiver ausgeprägt als der marktneutrale Wert von 1,00 und erreicht einen Maximalwert von 1,24. Lediglich in 12 der untersuchten Zeitspannen schwankt die Wertentwicklung geringer als die der FondsBenchmark: Hier liegt das Beta des DWS-Produktes mit Werten zwischen 0,91 und 0,99 unter dem Marktrisiko. Insgesamt ist für den DWS Investa damit ein leicht ungünstigeres Risikoprofil im Vergleich zum DAX-Referenzindex zu konstatieren. Wird diese Tatsache durch überdurchschnittlich attraktive Renditeergebnisse kompensiert?

FondsRendite. Alpha. Positiv.

Erfreulicherweise ja, denn über drei Jahre kann der DWS Investa mit einer attraktiven Wertentwicklung von +76,52 Prozent auf Eurobasis aufwarten, die einer Rendite p.a. von +20,86 Prozent entspricht (Bewertungstag 16.11.2015). Der deutsche Aktienindex DAX hinkt über zwanzig Prozentpunkte hinterher, hat er doch im selben Zeitraum ein Plus von lediglich +54,14 Prozent in Euro erzielt. Die Zahlen der FondsBenchmark entsprechen einer Jahresrendite von +15,51 Prozent. Im kurzfristigen Zeithorizont kann der DWS-Fonds einen weiteren Qualitätsnachweis für sein aktives Portfoliomanagement verbuchen: Einer Wertentwicklung des DWS Investa von +25,33 Prozent für ein Jahr steht eine Rendite von +15,78 Prozent bei den im DAX versammelten deutschen Standardaktien gegenüber. Die in beiden Untersuchungszeiträumen ganz erhebliche Mehrrendite gegenüber Deutschlands Aktienmarkt macht das DWS-Produkt zum klaren Sieger im Performancevergleich.

Die ausgezeichnete Renditeleistung des Fonds macht sich auch in dem positiven Alpha-Wert über drei Jahre bemerkbar, der mit 0,30 klar im grünen Bereich liegt. Auf Jahressicht legt die Kennzahl noch weiter zu und steigt auf 0,59 an. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass der DWS-Fonds in der großen Mehrheit der Fälle die bessere Wertentwicklung als der DAX aufzuweisen hat: In den 36 analysierten Einjahresperioden sind die Alpha-Werte über Marktniveau klar in der Überzahl, in 28 Zeiträumen markiert das Alpha positive Werte zwischen 0,02 und 0,68 im Hoch. Dem stehen lediglich acht Einzelzeiträume gegenüber, in denen das FondsAlpha einen negativen Wert bis zutiefst -0,34 verzeichnet. Die Quintessenz: Der DWS Investa überzeugt durch seine überdurchschnittliche Performanceentwicklung, die sich sowohl in der Alpha-Analyse als auch in der absoluten Höhe der Mehrrendite zum DAX manifestiert. Dass bei FondsManager Gebhardt eingegangene Risiken und erwirtschaftete Renditen in einem attraktiven Verhältnis zueinander stehen, beweist abschließend die im jüngsten Dreijahreszeitraum generierte positive Information Ratio des Fonds von 0,76.

SJB Fazit. DWS Investa.

Der langfristige und mit großer Regelmäßigkeit erzielte Performancevorsprung zum DAX macht das leicht ungünstigere Risikoprofil des DWS Investa im Vergleich zum deutschen Kursbarometer mehr als wett. FondsInvestoren, die ein kenntnisreich zusammengestelltes, durch aussichtsreiche Mid Caps abgerundetes Portfolio aus dem Bereich deutscher Standardwerte zu schätzen wissen, finden in dem DWS Investa ein ausgezeichnetes Basisinvestment vor. Ein FondsKlassiker mit dauerhaften Wachstumsperspektiven!

Die DWS wurde 1956 als FondsTochter der Deutschen Bank gegründet und firmiert jetzt unter dem Namen Deutsche Asset & Wealth Management. Fonds in Deutschland: 392. Verwaltetes Vermögen weltweit: 1,09 Billionen Euro. Zu Umsatz und Gewinn macht die DWS keine Angaben. Anzahl der weltweiten Mitarbeiter: 6.000. Geschäftsführer: James Dilworth (Sprecher), Holger Naumann, Dr. Asoka Wöhrmann und Barbara Rupf Bee. Stand: 30.09.2015. SJB Abfrage: 19.11.2015.