SJB | Korschenbroich, 16.03.2017.

Erneuerbare Energien sind in der Zukunft für eine sichere und zugleich umweltverträgliche Energieversorgung unverzichtbar. Besonders die Stromgewinnung aus Sonnen-, Wind- und Wasserkraft setzt sich als eine so kostengünstige wie nachhaltige Energiegewinnung durch: Zunehmende Fortschritte in diesen Technologien lassen die Produktionskosten sinken. Damit stellt sich der Sektor der Erneuerbaren Energien immer mehr als ein Bereich dar, in dem ökonomische und ökologische Aspekte gut vereinbar sind. Zugleich ist klar, dass negative Einflüsse der traditionellen Energiegewinnung auf Klima und Umwelt im Interesse nachfolgender Generationen unter Kontrolle gebracht werden müssen, also eine „nachhaltige“ Nutzung der natürlichen Ressourcen erforderlich ist. Die moderne Gesellschaft benötigt Energie aus nachhaltigen und umweltverträglichen Quellen, die Nutzung herkömmlicher Brennstoffe wie Öl und Gas, den Hauptverursachern der aktuellen Klimaerwärmung, muss zurückgedrängt werden. DNB-FondsManager Jon Sigurdsen betont:

Erneuerbare Energien sind in der Zukunft für eine sichere und zugleich umweltverträgliche Energieversorgung unverzichtbar. Besonders die Stromgewinnung aus Sonnen-, Wind- und Wasserkraft setzt sich als eine so kostengünstige wie nachhaltige Energiegewinnung durch: Zunehmende Fortschritte in diesen Technologien lassen die Produktionskosten sinken. Damit stellt sich der Sektor der Erneuerbaren Energien immer mehr als ein Bereich dar, in dem ökonomische und ökologische Aspekte gut vereinbar sind. Zugleich ist klar, dass negative Einflüsse der traditionellen Energiegewinnung auf Klima und Umwelt im Interesse nachfolgender Generationen unter Kontrolle gebracht werden müssen, also eine „nachhaltige“ Nutzung der natürlichen Ressourcen erforderlich ist. Die moderne Gesellschaft benötigt Energie aus nachhaltigen und umweltverträglichen Quellen, die Nutzung herkömmlicher Brennstoffe wie Öl und Gas, den Hauptverursachern der aktuellen Klimaerwärmung, muss zurückgedrängt werden. DNB-FondsManager Jon Sigurdsen betont:

Die Technologien für eine saubere Umwelt durchlaufen momentan genauso wie der Erneuerbare-Energien-Sektor eine rasante Entwicklung. Diese Dynamik bringt sowohl Gewinner als auch Verlierer hervor, die am besten von Experten zu identifizieren sind. Für detaillierte Marktanalysen und eine gründliche Studie der beteiligten Unternehmen besitzt die norwegische FondsGesellschaft DNB ausgezeichnete Voraussetzungen: Sie legte ihren ersten Erneuerbare-Energien-Fonds bereits im Jahre 1989 auf und ist mit der Funktionsweise des Sektors bestens vertraut.

Wer als Privatanleger gezielt in Unternehmen aus dem Bereich der neuen Energien investieren will, findet in dem DNB Renewable Energy Fund (WKN A0MWAL, ISIN LU0302296149) ein langfristig attraktives Investmentprodukt. Das aus Jon Sigurdsen und Christian Rom bestehende FondsManagerteam investiert schwerpunktmäßig in Aktien von weltweiten Unternehmen aus dem Bereich erneuerbarer Energien und nutzt dabei den WilderHill New Energy Global Innovation Index als Benchmark. Von dessen Gewichtung agieren die beiden Marktexperten in ihren Anlageentscheidungen unabhängig; in dem aktuell 30,1 Millionen Euro schweren Fonds setzen sie individuelle Länder- und Branchenschwerpunkte, die sich ganz auf die eigene Expertise stützen. Der DNB Renewable Energy wurde am 16. August 2007 aufgelegt und hat den Euro als FondsWährung. Der Umwelttechnologie-Fonds erzielte mit seiner Stockpicking-Strategie über den letzten Fünfjahreszeitraum eine attraktive Rendite von +9,49 Prozent p.a. in Euro – auch der Start ins neue Handelsjahr 2017 verlief mit einem Plus von +4,02 Prozent seit Jahresbeginn sehr gut. Wie sieht die Anlagestrategie des DNB-Produktes im Detail aus?

FondsStrategie. Fundamentalanalyse. Praktiziert.

Der DNB Renewable Energy strebt ein langfristiges Kapitalwachstum an und investiert hierzu bei voller geographischer Flexibilität in Aktien von Unternehmen, die im Sektor erneuerbarer Energien tätig sind. Die FondsManager Sigurdsen und Rom wenden als Grundlage ihrer Titelauswahl ein selbst entwickeltes Bewertungsmodell auf über 300 Firmen an, um die Unternehmen, ihr Management und die Branchendynamik besser zu verstehen und zu einer Einschätzung des Fair Value zu gelangen. Die Methodik basiert auf einer Analyse des normalisierten Betriebsgewinns sowie einer Sum-of-the-Parts-Bewertung. Zudem wird jeder Aktie ein Multiplikator zugewiesen, der von Renewable Energy Fund der kurz- und langfristigen Attraktivität der Branche und der fundamentalen Stärke des jeweiligen Unternehmens abhängig ist. Im Rahmen der Portfolioallokation verfolgt das Managementteam die Branchen- und Unternehmensnachrichten sehr genau und hält dabei Ausschau nach strukturellen Stärken und Schwächen in der Branche. Zentral ist auch die Suche nach Trendwenden sowie nach möglichen strukturellen Veränderungen im einzelnen Unternehmen oder dem gesamten Sektor, die sich auf Langzeitbewertungen auswirken können. Innerhalb des DNB Renewable Energy betreiben Sigurdsen und Rom ein aktives Portfoliomanagement, wobei die intern entwickelten Bottom-Up-Unternehmensmodelle ein fundiertes Verständnis von Kurstreibern und Bewertungspotenzial ermöglichen. Die Ergebnisse der Unternehmensmodelle werden von ihnen in einer eigenen Auswertungssoftware organisiert, um sicherzustellen, dass das Maximum an Investitionsmöglichkeiten erkannt wird. Schließlich verschafft der Zugang zu einem bedeutenden Netzwerk sektorspezifischer Expertise den DNB-FondsManagern einen Wettbewerbsvorteil. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. USA. Favorisiert.

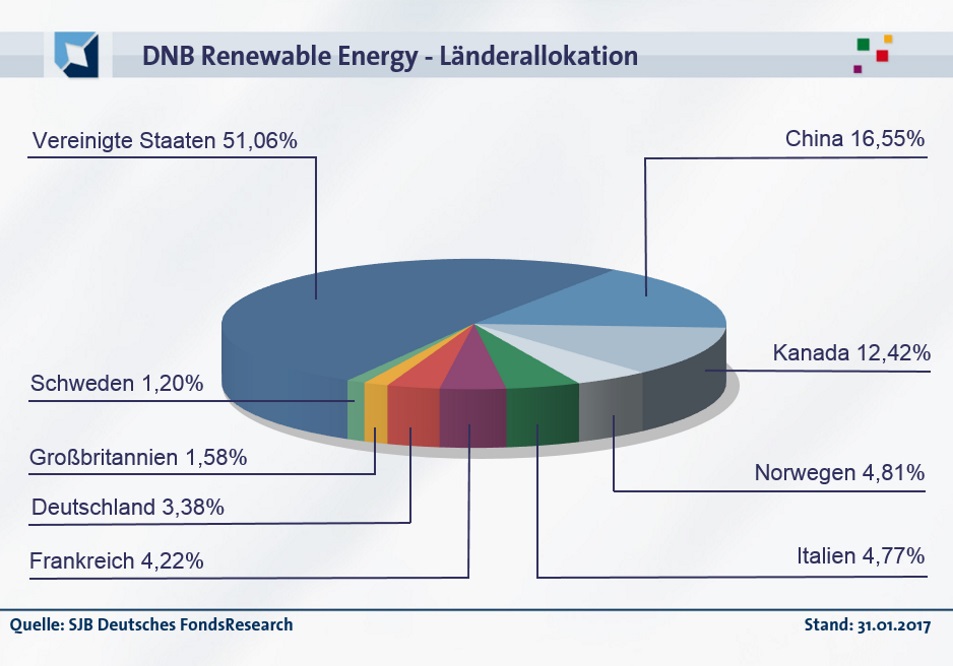

Die Aktien im Portfolio des DNB Renewable Energy sind schwerpunktmäßig in den USA beheimatet (51,06 Prozent des FondsVermögens). Den zweiten Platz in der Länderallokation belegt China, wo 16,55 Prozent der Anlegergelder investiert sind. Aktien aus Kanada nehmen 12,42 Prozent des FondsVolumens ein, Unternehmen aus Norwegen besitzen eine Gewichtung von 4,81 Prozent. Aus Italien stammen 4,77 Prozent der Wertpapiere des DNB-Produktes, während 4,22 Prozent des Portfolios in Frankreich beheimatet sind. Umwelttechnologieunternehmen aus Deutschland sind mit 3,38 Prozent im DNB Renewable Energy vertreten. Aktien aus Großbritannien (1,58 Prozent) und Schweden (1,20 Prozent) runden das Länderportfolio ab.

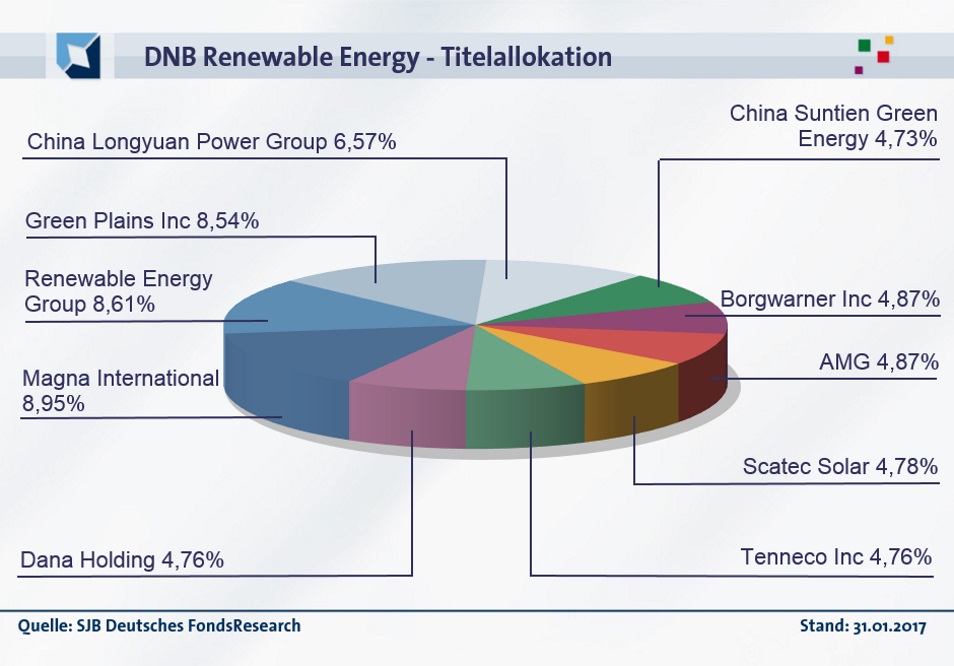

Welche Einzelaktien sind die Favoriten der FondsManager Sigurdsen und Rom? Die Marktexperten berichten, dass der US-Biokraftstoffhersteller Green Plains nach der Veröffentlichung guter Ergebnisse den höchsten Performancebeitrag leistete, nachdem die Aktie im Januar noch überverkauft worden war. Wesentliche Beiträge zur positiven Wertentwicklung des Portfolios leisteten im Februar insbesondere die Solarunternehmen, da sich in China für das zweite Quartal eine solide Nachfrage abzeichnet. In diesem Kontext konnten Werte wie China Suntien Green Energy oder die norwegische Scatec Solar besonders profitieren. Auch der Metallurgiekonzern AMG, stark im Lithium-Bereich engagiert und weltweit größter Förderer von Tantalerzen, setzte seinen Aufwärtstrend fort. Weitere Schwergewichte unter den Top-10-Positionen sind der Windkraftproduzent China Longyuan Power Group sowie der kanadische Automobilzulieferer Magna International.

FondsVergleichsindex. Korrelation. Deutlich.

Der DNB Renewable Energy wird in unserer unabhängigen SJB FondsAnalyse dem WilderHill New Energy Global Innovation Index (EUR) und damit der vom Fonds selbst gewählten Benchmark gegenübergestellt. Die Korrelation zwischen dem Fonds und dem weltweit gestreuten Index für Aktien aus den Bereichen Umwelttechnologie und neue Energien fällt deutlich aus. Über drei Jahre liegt sie bei 0,84, für ein Jahr geht die Korrelation auf 0,72 zurück. Die Kursentwicklung von Fonds und Referenzindex verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,71, über ein Jahr ist sie mit 0,53 merklich geringer ausgeprägt. Damit haben sich mittelfristig 29 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 47 Prozent. Hier zeigt sich, dass das FondsManagerduo Sigurdsen/Rom die Benchmarkunabhängigkeit der Titel- und Länderallokation zuletzt noch erhöht hat und vermehrt auf die Analysen des hauseigenen Spezialistenteams setzt. Der Tracking Error beträgt moderate 12,73 Prozent über drei Jahre. Große aktive Risiken werden von dem DNB-Fonds demnach keine eingegangen – wie sieht es mit der Schwankungsfreude des Erneuerbare-Energien-Produktes aus?

FondsRisiko. Schwankungen. Erhöht.

Der DNB Renewable Energy hat über drei Jahre eine Volatilität von 25,14 Prozent zu verzeichnen, die rund fünf Prozentpunkte höher als die Schwankungsneigung seines Vergleichsindex ausfällt. Mit 20,48 Prozent ist die „Vola“ des WilderHill New Energy Global Innovation Index (EUR) um einiges geringer. Auch über ein Jahr schwankt der norwegische Fonds für Umwelttechnologieaktien kräftiger als die Benchmark. Hier beträgt das mittlere Schwankungsniveau des DNB-Fonds 23,07 Prozent, während der globale Index für Erneuerbare-Energie-Aktien eine Schwankungsbreite von 12,02 Prozent aufweist. Der aktiv gemanagte Aktienfonds zeigt sich damit in beiden Zeithorizonten schwankungsanfälliger als die passive Benchmark – eine Folge der aktiven Titelselektion des DNB-FondsManagements. Wie schlägt sich die erhöhte Schwankungsintensität des Umwelttechnologie-Fonds in der Beta-Analyse nieder?

Das entsprechende Risikoprofil des DNB-Fonds manifestiert sich in dem über Marktniveau liegenden Beta von 1,06 über drei Jahre. Die Risikokennziffer, die die Wertschwankungen von Fonds und Index vergleicht, weist für ein Jahr einen Wert von 1,52 auf. In diesem Zeitraum vollzieht das DNB-Produkt die Kursbewegungen des Marktes überdurchschnittlich nach. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre hellt das Szenario auf und ergibt, dass der Fonds sehr wohl über ausgeprägte Phasen einer unterdurchschnittlichen Volatilität verfügt: In 17 der 36 untersuchten Einzelzeiträume lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,45 an. Dem stehen 19 Einjahresintervalle gegenüber, in denen sich die Schwankungen über Marktniveau befanden und das Beta auf 1,52 in der Spitze kletterte – ein insgesamt ausgeglichenes Bild. Gesamtergebnis der Beta-Analyse ist damit, dass der DNB-Fonds eine nur leicht erhöhte Risikostruktur im Vergleich mit dem globalen Referenzindex für neue Energien aufweist. Mit welchen Renditen kann das FondsManagerteam aufwarten?

FondsRendite. Alpha. Generiert.

Per 7. März 2017 hat der DNB Renewable Energy über drei Jahre eine kumulierte Wertentwicklung von +16,29 Prozent in Euro erzielt, was einer Rendite von +5,16 Prozent p.a. entspricht. Mit diesem Performanceergebnis lässt er den WilderHill New Energy Global Innovation Index weit hinter sich: Die Benchmark kommt für drei Jahre auf einen Wertzuwachs von +3,33 Prozent bzw. ein jährliches Plus von +1,10 Prozent auf Eurobasis. Beim Wechsel auf den kurzfristigen Zeithorizont liegt der aktiv gemanagte DNB-Fonds erneut mit großem Vorsprung auf dem ersten Platz: Hier generiert der Renewable Energy eine Performance von +22,52 Prozent, die über 13 Prozentpunkte höher als die Rendite von +9,29 Prozent ausfällt, mit der das das WilderHill-Kursbarometer aufwarten kann. Mit ihrer individuellen Titelselektion gelingt es FondsManager Jon Sigurdsen und seinem Kollegen Christian Rom also, eine äußerst attraktive Mehrrendite zur Benchmark zu erwirtschaften.

Dies zeigt sich in gleicher Weise an der Renditekennziffer Alpha, die über drei Jahre bei 0,40 liegt und sich damit klar im positiven Bereich befindet. Auf Jahressicht fällt die Kennzahl mit einem Wert von 0,70 nochmals besser aus. Das positive Bild für den DNB-Fonds zementiert der rollierende Zwölfmonatsvergleich des Alphas über drei Jahre. Hier zeigt sich, dass der DNB-Umwelttechnologiefonds in der großen Mehrzahl der Intervalle einen Renditevorsprung zur Benchmark generierte. In 24 der 36 analysierten Einzelzeiträumen lagen die Alpha-Werte im grünen Bereich und erreichten dabei einen Wert von 1,75 in der Spitze. Lediglich in zwölf Perioden fiel das Alpha negativ aus und schwächte sich auf zutiefst -1,74 ab. Die überwiegend positiven Alpha-Werte belegen: Das DNB-Portfolio ausgewählter Aktien aus dem Umwelt- und Energiesektor dürfte auch weiterhin die Benchmark hinter sich lassen und eine überdurchschnittliche Rendite generieren. Die Erwartung eines langfristigen Performancevorsprungs wird durch die überzeugende Information Ratio des Fonds gestützt, die über drei Jahre einen Wert von 0,32 erreicht.

SJB Fazit. DNB Renewable Energy.

Erneuerbare Energien sind eine wichtige Zukunftsbranche, denn sie helfen, den stetig wachsenden Energiebedarf weltweit in verantwortungsvoller Weise zu decken. Gut für den Investor: Unternehmen, die sich mit der Erschließung erneuerbarer Energiequellen oder der Entwicklung von Umwelttechnologien beschäftigen, weisen häufig ein überdurchschnittliches Ertrags- und Umsatzwachstum auf. Dieses Potenzial vermag der DNB Renewable Energy in überzeugender Weise zu heben: Das hoch spezialisierte norwegische FondsManagerteam macht auch dem Privatanleger das Wertsteigerungspotenzial im Sektor der erneuerbaren Energien zugänglich!

DNB Asset Management. Hintergründig.

DNB Asset Management. Hintergründig.

Die DNB Asset Management ist am 11. November 2011 aus der Carlson Fund Management Company hervorgegangen, die 1989 als FondsGesellschaft der DNB Nor Gruppe gegründet wurde. Fonds in Deutschland: 28. Verwaltetes Vermögen: 60 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter weltweit: 220. Geschäftsführer: Hans Christian Gjovik. Stand: 31.12.2016.