SJB | Korschenbroich, 28.10.2015.

Im Oktober 2015 herrscht weiter eine hohe Volatilität an den internationalen Aktienmärkten, wo sich Sorgen über die nachlassende Dynamik des weltweiten Wirtschaftswachstums in Kurseinbußen niederschlagen. Investoren, die im Zuge der lang anhaltenden Haussephase einen nennenswerten Vermögenszuwachs bei ihren Anlagen verzeichnen konnten, sind aktuell mit einer zurückhaltenden Positionierung gut beraten. Eine solche defensive Anlagestrategie verfolgt der Carmignac Investissement A EUR Acc (WKN A0DP5W, ISIN FR0010148981), der sich im globalen Aktienbereich engagiert und sein Portfolio zusätzlich durch Währungsengagements und Indexderivate ergänzt.

Im Oktober 2015 herrscht weiter eine hohe Volatilität an den internationalen Aktienmärkten, wo sich Sorgen über die nachlassende Dynamik des weltweiten Wirtschaftswachstums in Kurseinbußen niederschlagen. Investoren, die im Zuge der lang anhaltenden Haussephase einen nennenswerten Vermögenszuwachs bei ihren Anlagen verzeichnen konnten, sind aktuell mit einer zurückhaltenden Positionierung gut beraten. Eine solche defensive Anlagestrategie verfolgt der Carmignac Investissement A EUR Acc (WKN A0DP5W, ISIN FR0010148981), der sich im globalen Aktienbereich engagiert und sein Portfolio zusätzlich durch Währungsengagements und Indexderivate ergänzt.

FondsManager Edouard Carmignac, zugleich Gründer der Investmentgesellschaft Carmignac Gestion, verwaltet das französische Investmentprodukt seit über 25 Jahren und benennt die Gründe für seine defensive Positionierung wie folgt: „Der Grat zwischen dem Risiko makroökonomischer Enttäuschung und dem Handlungsspielraum der Zentralbanken wird immer schmaler,“ so der Marktstratege, der in der Konsequenz die Bruttoaktienquote seines Fonds per Ende September auf 60,77 Prozent zurückgefahren hat. Im Klartext. Die Notenbanken haben bereits alles Erdenkliche zur Stützung der Konjunktur getan, so dass bei nun zu erwartenden schwächeren Wirtschaftsdaten keine Eingriffsmöglichkeiten mehr bestehen und enttäuschende Zahlen unmittelbar auf die Aktienkurse durchschlagen. In einem solchen Marktumfeld verschiebt der Carmignac Investissement seinen Fokus auf Anleihenindizes und Währungsderivate, deren Kursentwicklung positive Beiträge zur Performance liefern können, und hält seine Aktienquote nur minimal oberhalb der mindestens erforderlichen 60 Prozent.

Der Carmignac Investissement A EUR Acc wurde am 07. November 1989 aufgelegt und nutzt als Referenzindex den MSCI AC World (EUR). Sein Ziel, diese Benchmark über einen Zeitraum von mindestens fünf Jahren zu übertreffen, hat das 4,96 Milliarden EUR schwere FondsSchwergewicht mit Bravour erreicht: Über die letzten zehn Jahre gelang es dem Fonds, eine annualisierte Wertentwicklung von +7,32 Prozent in Euro zu erwirtschaften, während der weltweite MSCI-Vergleichsindex eine jährliche Rendite von +3,81 Prozent verzeichnete. Dies entspricht einer gesamten Wertentwicklung von +102,67 Prozent auf FondsEbene versus +45,41 Prozent bei der Benchmark. Was sind die Kernpunkte der langfristig so überaus erfolgreichen Anlagestrategie?

FondsStrategie. Aktienquote. Flexibel.

Der Carmignac Investissement ist ein aktiv gemanagter internationaler Aktienfonds, der bei seinen Wertpapieren eine uneingeschränkte Vermögensallokation in Bezug auf Branchen, geographische Lage, Größe oder Marktkapitalisierung vornehmen kann. Neben Aktien sind Währungen und Zinsprodukte die wichtigsten Performancetreiber des Fonds, dessen Aktienexposure stets mindestens 60 Prozent des FondsVermögens beträgt. Anlagen in Schwellenländern sind möglich, zudem kann der Fonds zum Aufbau von Engagements und zu Absicherungszwecken Positionen am Devisenmarkt eingehen. Das Nettoengagement des Fonds in Währungen darf sich auf bis zu 125 Prozent des FondsVolumens belaufen, weiterhin kann dieser in geringem Umfang in handelbare Forderungspapiere und Anleihen investieren. FondsManager Edouard Carmignac hält die Gesamtduration des Portfolios aus Zinsprodukten und – instrumenten zwischen -4 und +5; aktuell liegt die modifizierte Duration, also die Sensitivität gegenüber Zinsveränderungen, bei 3,61. Zur Absicherung bestehender Positionen sowie zum Aufbau eines Exposures kann Carmignac Derivate auf Anleihen- und Aktienindizes erwerben, wobei deren Hebelwirkung das Gesamtvermögen des Fonds nicht übersteigen darf. Im Rahmen seines aktiven Portfoliomanagements legt Edouard Carmignac Wert auf die Erfassung aktueller und künftiger Triebfedern wirtschaftlichen Wachstums und wählt seine Einzeltitel unabhängig von der Zusammensetzung des Referenzindikators aus. Die Vermögensallokation geschieht ohne geografische, sektorielle oder typenbestimmte Einengung, wobei die thematische Schwerpunktlegung gestützt auf eine globale makroökonomische Analyse vorgenommen wird. Carmignac betont, dank seines aktiven Managements des Aktienexposures eine optimale Reaktionsfähigkeit auf sich verändernde Märkte zu besitzen. Wie ist das FondsPortfolio im Detail zusammengesetzt?

FondsPortfolio. Industriestaaten. Führend.

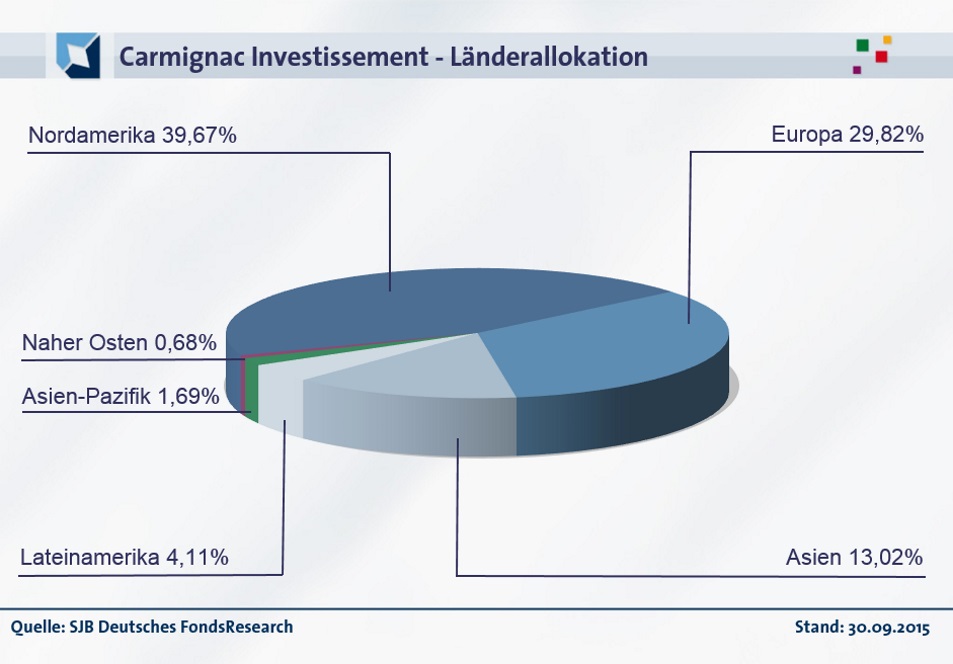

In der geographischen Allokation des Carmignac Investissement liegen Aktien aus den Industriestaaten mit 71,17 Prozent des FondsVermögens vorn. Davon sind 39,67 Prozent in Wertpapiere aus Nordamerika investiert, Europa stellt 29,82 Prozent des FondsVolumens. Hinzu kommen 1,69 Prozent an Aktien aus der Region Asien-Pazifik. Insgesamt 17,81 Prozent des FondsVermögens des Carmignac sind in Schwellenländern beheimatet, wo die asiatischen Emerging Markets mit 13,02 Prozent den Löwenanteil stellen. 4,11 Prozent der Aktien des globalen FondsProduktes stammen aus Lateinamerika, eine kleine Position aus dem Nahen Osten von 0,68 Prozent rundet die Portfoliostruktur ab. Komplettiert wird das FondsVermögen des Carmignac Investissement durch Liquidität, Geldmarktinstrumente und Anlagen in Derivate in Höhe von 11,02 Prozent des FondsVolumens.

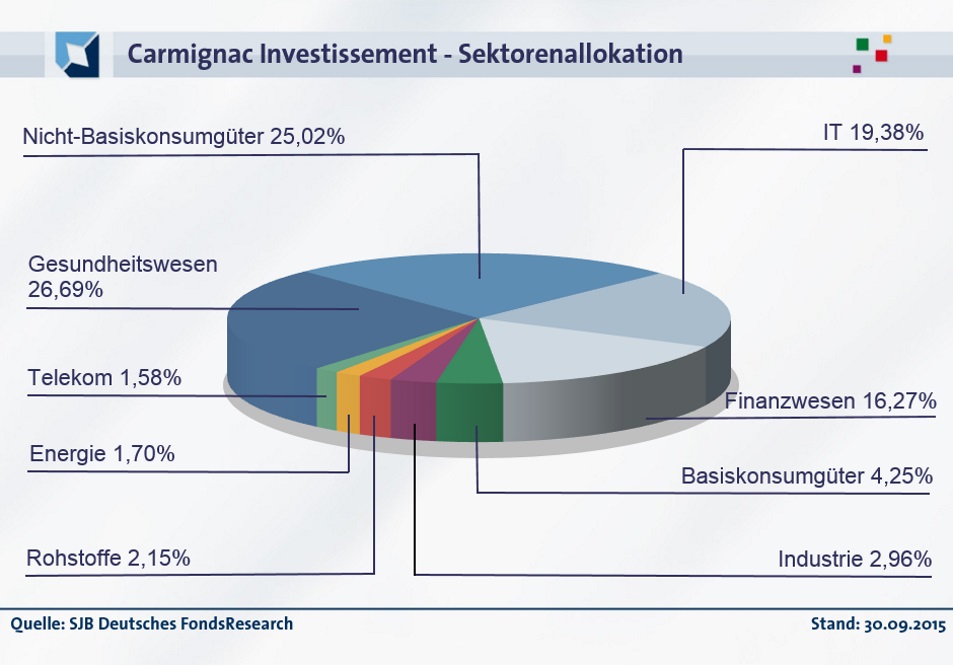

Bei der Sektorenallokation bevorzugt FondsManager Carmignac Titel aus dem Gesundheitswesen, die 26,69 Prozent des FondsVermögens repräsentieren. Überdurchschnittlich stark ist der internationale Aktienfonds auch in der Branche der Nicht-Basiskonsumgüter (25,02 Prozent) sowie im IT-Bereich (19,38 Prozent) engagiert. Titel aus dem Finanzwesen bringen es in dem Portfolio auf einen Anteil von 16,27 Prozent, der Sektor der Verbrauchsgüter bildet 4,25 Prozent des FondsVolumens ab. Industrieunternehmen sind auf FondsEbene mit 2,96 Prozent gewichtet, während der Rohstoffsektor 2,15 Prozent des Portfolios repräsentiert. Energietitel (1,70 Prozent) sowie Telekommunikationswerte (1,58 Prozent) komplettieren die Branchenstruktur des Carmignac-Produktes. Wie Edouard Carmignac berichtet, entwickelten sich im Bereich der Einzeltitel zuletzt der Online-Versandhändler Amazon sowie die Technologiewerte Facebook und Alphabet (ehemals Google) sehr positiv. Gesundheitswerte wie Novo Nordisk oder Intercept zeigten sich hingegen schwächer. Positive Beiträge zur Wertentwicklung des Fonds lieferten die Position bei amerikanischen Staatsanleihen sowie das zurückhaltende Währungsengagement im US-Dollar.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den Carmignac Investissement dem MSCI World EUR NETR als Vergleichsindex gegenübergestellt. Mit der breit gestreuten Benchmark für den weltweiten Aktienmarkt ist die Korrelation stark ausgeprägt. Über die letzten drei Jahre fällt sie mit 0,90 sehr deutlich aus, für den Einjahreszeitraum geht sie nur leicht auf 0,85 zurück. Die Korrelationsanalyse zeigt eine signifikante Übereinstimmung beider Kursverläufe, Fonds und Referenzindex bewegen sich weitgehend parallel. Diese Diagnose wird durch den Blick auf die Kennzahl R² bestätigt: Diese liegt für drei Jahre bei 0,81, über ein Jahr nimmt R² einen Wert von 0,73 an. Damit haben sich mittelfristig 19 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 27 Prozent. FondsManager Edouard Carmignac hat demnach die Unabhängigkeit seines FondsProduktes von der Entwicklung der globalen Aktienmärkte auf kurze Sicht gesteigert – eine Konsequenz der von ihm vorgenommenen stärker defensiven Positionierung des Portfolios. Dementsprechend erhöht sich der Tracking Error des Fonds von 5,42 Prozent in der Dreijahresperiode auf 6,57 Prozent über zwölf Monate. Wie stellt sich die Schwankungsneigung des Carmignac-Fonds dar?

FondsRisiko. Beta. Attraktiv.

Der Carmignac Investissement weist für drei Jahre eine Volatilität von 14,53 Prozent auf, die geringfügig oberhalb des Schwankungsniveaus liegt, das der MSCI World EUR NETR mit 14,08 Prozent zu verzeichnen hat. Über ein Jahr stellt sich die Situation ähnlich dar, wobei der Carmignac-Fonds erneut eine rund 0,50 Prozentpunkte höhere „Vola“ als die Benchmark aufweist: Die mittleren Schwankungen des Fonds betragen 18,46 Prozent, wohingegen der Referenzindex für den globalen Aktienmarkt eine Volatilität von 17,96 Prozent besitzt. Auf Basis dieser Werte weist der Carmignac-Fonds die leicht höhere Schwankungsanfälligkeit als der Vergleichsindex auf; das vorwiegend aus Aktien bestehende, durch Währungen und Derivate ergänzte FondsPortfolio zeigt sich volatiler als die MSCI-Benchmark. Was trägt die Beta-Analyse zur FondsBewertung bei?

Die defensive Positionierung des Carmignac-Produktes manifestiert sich in dem noch unter Marktniveau liegenden Beta des Fonds von 0,96 über drei Jahre. Für ein Jahr fällt die Kennzahl exakt gleichhoch aus und bestätigt damit, dass der Fonds die Wertschwankungen des Marktes nur unterproportional mitmacht. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre ergänzt das positive Szenario für den Fonds. Die Risikokennziffer lag in 22 der letzten 33 betrachteten Einzelzeiträume unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,66 an. In elf Zeitspannen befand sich das Beta über Marktniveau und verzeichnete Werte bis 1,11 in der Spitze. Insgesamt weist der Carmignac Investissement damit ein attraktives Risikoprofil auf, gelingt es ihm doch durch seine unterdurchschnittliche Sensitivität für Marktbewegungen, Kursrücksetzer der globalen Aktienbörsen für das FondsVermögen abzufedern. Wie sieht es mit der Renditeentwicklung aus?

FondsRendite. Alpha. Negativ.

Per 21. Oktober 2015 hat der Carmignac Investissement über drei Jahre eine kumulierte Wertentwicklung von +29,26 Prozent auf Eurobasis aufzuweisen, was einer Rendite von +8,93 Prozent p.a. entspricht. Noch besser präsentiert sich die Performance des MSCI World EUR NETR als Vergleichsindex, der für drei Jahre mit einer Gesamtrendite von +55,32 Prozent in Euro aufwarten und damit ein Ergebnis von +15,81 Prozent p.a. erzielen kann. Auch beim Wechsel des Vergleichszeitraums auf ein Jahr kommt der Carmignac-Fonds über den zweiten Platz nicht hinaus: Mit einer Wertentwicklung von +10,57 Prozent fallen die Kurszuwächse des französischen Investmentproduktes nur gut halb so hoch wie bei der MSCI-Benchmark aus, die über die letzten zwölf Monate eine Rendite von +19,76 Prozent erwirtschaftet hat. Im Renditewettstreit muss der Carmignac Investissement damit seiner zurückhaltenden Positionierung und der vergleichsweise niedrigen Aktienquote Tribut zollen – eine Tatsache, die sich bei schwächeren globalen Aktienmärkten aber schnell zum Vorteil entwickeln könnte.

Auf Basis der zuletzt unterdurchschnittlichen Wertentwicklung ergibt sich für den Carmignac-Fonds ein negatives Alpha. Über drei Jahre liegt die Kennziffer bei -0,45, für ein Jahr rutscht das Alpha mit -0,59 noch weiter in den roten Bereich. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass es dem internationalen Aktienfonds aus dem Hause Carmignac nur selten gelang, den MSCI World hinter sich zu lassen und somit ein positives Alpha zu generieren. In gerade einmal sieben der letzten 33 Einjahreszeiträume wurden positive Alpha-Werte bis 0,49 in der Spitze erreicht. Dem stehen 26 Einzelperioden gegenüber, in denen die Renditekennziffer mit Werten zwischen -0,11 und -0,79 negativ ausfiel. Rein unter Performancegesichtspunkten ist der Fonds anderen international agierenden Aktienfonds damit nicht vorzuziehen – die Qualität des FondsManagements drückt sich vielmehr in der langfristig erzielten Mehrrendite zum MSCI World aus, die stabilitätsorientierten Anlegern auch weiter eine attraktive Performance verheißt.

SJB Fazit. Carmignac Investissement.

Über den Anlagehorizont von zehn Jahren kann der Carmignac Investissement seine Stärken voll ausspielen und Investoren mit einer mehr als doppelt so hohen Rendite wie der weltweite Aktienmarkt überzeugen. Was langfristig imponiert, glückt mittelfristig nicht mehr: Auf drei Jahre hat das FondsProdukt aufgrund seiner tendenziell vorsichtigen Positionierung und einer niedrigen Aktienquote an Boden verloren. Nimmt der Kursrücksetzer an den internationalen Aktienmärkten aber an Dynamik zu, wird das aktiv gemanagte FondsProdukt mit seiner Synthese aus Aktien, Währungen und Indexderivaten wieder seine ganze Klasse unter Beweis stellen können.

Die französische Vermögensverwaltung Carmignac Gestion wurde 1989 von Edouard Carmignac gegründet. Publikumsfonds in Deutschland: 26. In 50 Ländern weltweit aktiv. Verwaltetes Vermögen: 52 Mrd. Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 248. Geschäftsführer: Edouard Carmignac. Stand: 30.09.2015. SJB Abfrage: 22.10.2015.