SJB | Korschenbroich, 22.09.2016.

Die Kurse bonitätsstarker Anleihen befinden sich im Umfeld des Quantitative-Easing-Programms der Europäischen Zentralbank nahe ihren absoluten Höchstständen, auch an den globalen Aktienmärkten sind die Notierungen auf extreme Bewertungsniveaus geklettert. Kein schlechtes Marktumfeld für Anleger, bereits aufgelaufene Gewinne zu realisieren und die Gelder zur Absicherung in einen defensiven Mischfonds zu investieren. Doch gibt es hier auch Produkte, die nicht nur verschiedene Wertpapierklassen wie Aktien und Anleihen mischen, sondern bei ihren Investments zugleich Nachhaltigkeitskriterien beachten? Beim französischen FondsAnbieter BNP Paribas Investment Partners schon seit fast zwei Jahrzehnten, wie der am 4. Mai 1998 aufgelegte Nachhaltigkeitsfonds BNP Paribas L1 Sustainable Active Allocation D EUR (WKN 724486, ISIN LU0087047162) beweist.

Die Kurse bonitätsstarker Anleihen befinden sich im Umfeld des Quantitative-Easing-Programms der Europäischen Zentralbank nahe ihren absoluten Höchstständen, auch an den globalen Aktienmärkten sind die Notierungen auf extreme Bewertungsniveaus geklettert. Kein schlechtes Marktumfeld für Anleger, bereits aufgelaufene Gewinne zu realisieren und die Gelder zur Absicherung in einen defensiven Mischfonds zu investieren. Doch gibt es hier auch Produkte, die nicht nur verschiedene Wertpapierklassen wie Aktien und Anleihen mischen, sondern bei ihren Investments zugleich Nachhaltigkeitskriterien beachten? Beim französischen FondsAnbieter BNP Paribas Investment Partners schon seit fast zwei Jahrzehnten, wie der am 4. Mai 1998 aufgelegte Nachhaltigkeitsfonds BNP Paribas L1 Sustainable Active Allocation D EUR (WKN 724486, ISIN LU0087047162) beweist.

In einer Zeit, als kaum eine andere FondsGesellschaft Nachhaltigkeitsaspekten Beachtung schenkte, initiierte der französische FondsVerwalter bereits einen expliziten Nachhaltigkeitsfonds und bewies sich damit als Pionier auf diesem immer stärker in den Fokus der Anleger rückenden Gebiet. Der BNP Paribas L1 Sustainable Active Allocation teilt seine Vermögenswerte zu rund 75 Prozent auf europäische Anleihen und zu 25 Prozent auf europäische und internationale Aktien auf. Zentrales Kriterium für alle Wertpapiere innerhalb des Fonds ist es, dass die Emittenten aufgrund ihres Engagements im Bereich nachhaltiger Entwicklung ausgewählt werden, sozial- und umweltverträgliche Geschäftspraktiken aufweisen sowie die Grundsätze der guten Unternehmensführung beachten müssen. Die Erfüllung der sogenannten ESG-Kriterien (Environment, Social und Governance) ist damit Grundlage jeder Anlageentscheidung.

Wie FondsManager Bart van Poucke berichtet, ist der Multi-Asset-Fonds in seiner Gesamtheit derzeit vorsichtig positioniert. Im Anleihenbereich werden Titel mit einer niedrigen Duration favorisiert, der Sektor globaler Aktien ist nur gering gewichtet. Generell hat Marktstratege van Poucke eine Untergewichtung bei Industrieländeraktien aufgebaut und zugleich seine Kassenbestände und Geldmarkt-Papiere erhöht. Der BNP Paribas L1 Sustainable Active Allocation verfügt über ein FondsVolumen von 577,37 Millionen Euro und nutzt als Benchmark eine Kombination aus 75% Barclays Euro Aggregate 500MM (EUR) RI, 12,5% MSCI World (USD) NR und 12,5% MSCI Europe (EUR) NR. Morningstar bewertet den Fonds mit vier Sternen, der über die letzten fünf Jahre für seine Investoren eine Rendite von +5,38 Prozent p.a. in Euro erwirtschaften konnte. Was sind die Details der vom Fonds verfolgten Nachhaltigkeitsstrategie?

FondsStrategie. Selektionskriterien. Streng.

Der BNP Paribas L1 Sustainable Active Allocation hat sich die mittelfristige Wertsteigerung des FondsVermögens durch Anlagen in auf EUR lautende Anleihen oder Aktien zum Ziel gesetzt. Die Investitionen können dabei sowohl direkt als auch indirekt erfolgen – so wird der Aktienanteil über andere von BNP Paribas Investment Partners aufgelegte nachhaltige Aktienfonds zu Themen wie Ressourcennutzung, Wasser oder Bevölkerungsentwicklung abgebildet. FondsManager Bart van Poucke verwaltet den Fund anhand eines Modellportfolios aus 25 Prozent Aktien und 75 Prozent Anleihen, wobei mindestens 50 Prozent des FondsVermögens in festverzinslichen Anlagen investiert sein müssen. Der Marktstratege kann die aktuelle Gewichtung der Anlagenklassen entsprechend den Marktbedingungen und Prognosen ändern und ist an die Asset Allocation der Benchmark nicht gebunden. Die Emittenten der Anleihen und Aktien werden auf der Grundlage spezifischer Kriterien hinsichtlich des Umweltverhaltens, der sozialen Verantwortung und der Corporate Governance beurteilt und ausgewählt. Grundlage dieser Titelselektion ist ein Verfahren, das von dem Sustainable and Responsible Investment (SRI) Advisory Committee entwickelt wurde, einem unabhängigen internationalen Expertenausschuss. Van Poucke betont, dass gerade die ausgewählten Umweltaktien in den letzten Monaten gute Performancebeiträge leisten konnten. Zyklische Aktien zeigten eine Erholungsbewegung, und auch „grüne“ Immobilienaktien konnten sich überdurchschnittlich entwickeln. Schwächer zeigten sich hingegen Konsum- und HealthCare-Titel, wie sie in dem auf das Thema „Human Development“ fokussierten BNP-Themenfonds stark vertreten sind. Wasser-Aktien hält der BNP-Experte derzeit für bewertungstechnisch ausgereizt, weshalb die Gewichtung zugunsten von Umwelt- und Infrastrukturaktien verringert wurde. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Anleihen. Favorisiert.

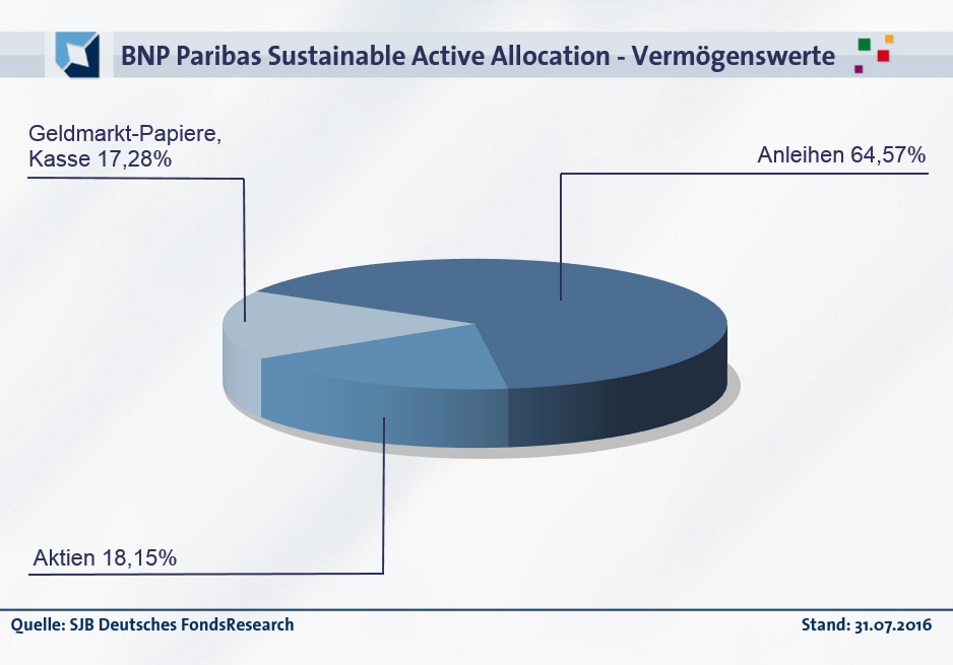

In der Vermögensallokation des BNP Paribas L1 Sustainable Active Allocation stellen Rententitel mit 64,57 Prozent Anteil am FondsVolumen die mit Abstand am stärksten gewichtete Assetklasse dar. Aktienengagements decken 18,15 Prozent des FondsVermögens ab, der Kassenbestand liegt gemeinsam mit den Geldmarkt-Papieren per Ende Juli bei 17,28 Prozent. Der hohe Cashbestand dokumentiert die aktuell vorsichtige Positionierung von FondsManager van Poucke. Im Anleihenbereich, der hauptsächlich durch Anlagen mit einem mittleren Risiko abgedeckt wird, sind 52,56 Prozent der Renten Staatsanleihen, bei 47,44 Prozent der Schuldpapiere handelt es sich um Unternehmensanleihen.

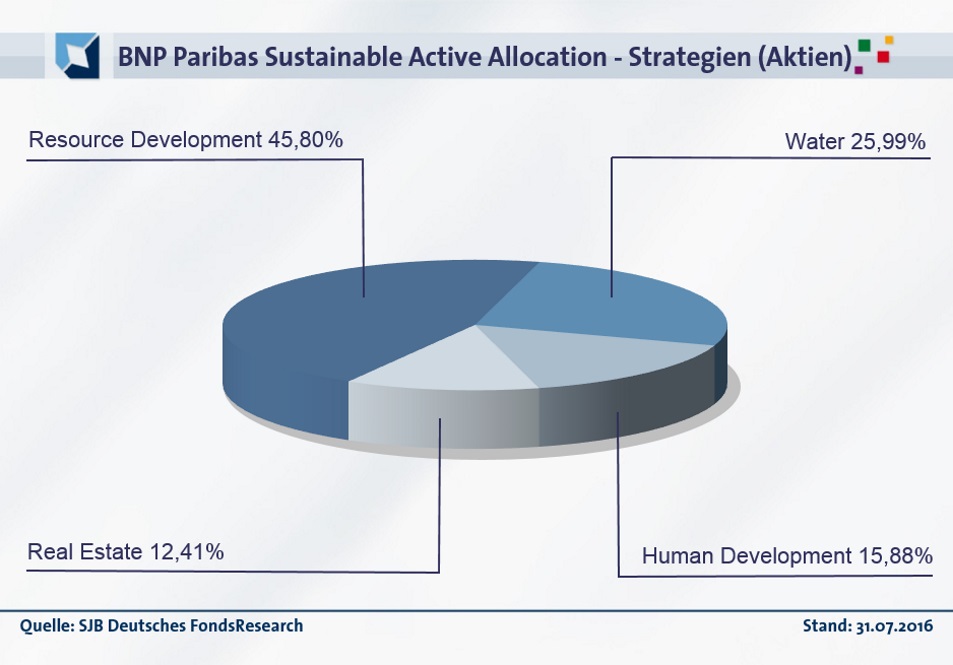

Wie sieht es im Aktiensektor des Nachhaltigkeitsfonds aus? 45,80 Prozent der Aktienstrategien werden durch den Bereich Resource Development eingenommen, Aktien zum Thema „Wasser“ machen 25,99 Prozent des Aktienportfolios aus. Während das Thema „Human Development“ 15,80 Prozent der Aktienbestände repräsentiert, nehmen „grüne“ Aktien aus dem Immobilienbereich 12,41 Prozent des Aktienanteils ein. Die Aktienstrategien werden vorwiegend durch von BNP Paribas Investment Partners aufgelegte Investmentfonds abgebildet. So finden sich im Portfolio des BNP Paribas L1 Sustainable Active Allocation Anteile des BNP Paribas Aqua (4,72 Prozent), des BNP Paribas Human Development (2,87 Prozent) sowie des Parvest Global Environment (8,31 Prozent).

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den BNP Paribas L1 Sustainable Active Allocation einem kombinierten Vergleichsindex gegenübergestellt, der zu 75 Prozent aus dem Barclays Capital Aggregate Bond für internationale Anleihen und zu 25 Prozent aus dem Dow Jones World Index als Kursbarometer für den weltweiten Aktienmarkt besteht. Das Ergebnis der Korrelationsanalyse mit der kombinierten Benchmark zeigt, dass eine deutliche Parallelität der Kursbewegungen besteht. Mit 0,77 ist die Korrelation über drei Jahre stark ausgeprägt, für ein Jahr fällt sie mit 0,74 kaum geringer aus. Der Gleichlauf von SJB-Benchmark und BNP-Nachhaltigkeitsfonds wird auch durch den Blick auf die Kennzahl R² bestätigt. Die Kennziffer liegt für drei Jahre bei 0,59, über ein Jahr fällt sie mit 0,55 leicht zurück. Somit haben sich mittelfristig 41 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 45 Prozent. In den letzten Monaten ist FondsManager van Poucke damit stärker vom Referenzindex abgewichen und hat von seiner Möglichkeit zu aktiver FondsVerwaltung Gebrauch gemacht. Der Tracking Error des defensiven Mischfonds fällt mit 5,24 Prozent im Dreijahreszeitraum moderat aus und verdeutlicht, dass der BNP-Marktstratege keine hohen aktiven Risiken eingeht. Welche Schwankungsneigung hat das nachhaltige FondsProdukt zu verzeichnen?

FondsRisiko. Schwankungen. Gedämpft.

Der BNP Paribas L1 Sustainable Active Allocation weist für drei Jahre eine Volatilität von 5,18 Prozent auf, die merklich unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 8,27 Prozent zu verzeichnen hat. Auch über ein Jahr schneidet der Multi-Asset-Fonds klar besser als die ausgewählte Benchmark ab. Hier beträgt die „Vola“ des Nachhaltigkeits-Produktes 4,76 Prozent, während die Kombination aus 75 Prozent Barclays Capital Aggregate Bond und 25 Prozent Dow Jones World Index wesentlich stärker schwankt: Der von der SJB zusammengestellte Referenzindex verzeichnet auf Jahressicht eine mittlere Schwankungsbreite von 7,95 Prozent. Die durchgängig um rund drei Prozentpunkte niedrigere Volatilität des BNP-Produktes macht dieses zum klaren Sieger mit Blick auf die Risikostruktur. Wie wirkt sich dies auf die Beta-Werte des Fonds aus?

Die geringe Schwankungsintensität des Multi-Asset-Fonds manifestiert sich in einem überzeugenden Beta von 0,50 über den letzten Dreijahreszeitraum. Über ein Jahr fällt die Risikokennzahl mit 0,48 ähnlich attraktiv aus und belegt, dass sich die mittleren Kursschwankungen des Portfolios deutlich unter Marktniveau befinden. Das positive Szenario wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über drei Jahre abgerundet: In allen der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Fonds-Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei Werte von 0,23 im Tief an. Selbst der am stärksten ausgeprägte Beta-Wert von 0,65 (März 2016) liegt noch 35 Prozent unter den durchschnittlichen Marktschwankungen. Das Ziel, einen schwankungsarmen, sich stabil bewegenden Mischfonds zu kreieren, hat FondsManager van Poucke in überzeugender Weise erreicht. Welche Renditeergebnisse kann der Nachhaltigkeitsfonds seinen Investoren bieten?

FondsRendite. Alpha. Positiv.

Per 09. September 2016 hat der BNP Paribas L1 Sustainable Active Allocation über drei Jahre eine kumulierte Wertentwicklung von +18,61 Prozent in Euro aufzuweisen, was einer Rendite von +5,85 Prozent p.a. entspricht. Eine sehr ordentliche Performanceleistung des defensiven Mischfonds, die knapp hinter der Wertentwicklung des SJB-Vergleichsindex liegt: Die Kombination aus Aktien- und Rentenindex kann mit einer Gesamtrendite von +20,50 Prozent auf Eurobasis bzw. einem Ergebnis von +6,41 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr übernimmt der BNP-Fonds die Spitzenposition: Mit einer Rendite von +4,39 Prozent in Euro kann er die Benchmark aus 75 Prozent Barclays Capital Aggregate Bond und 25 Prozent Dow Jones World Index übertreffen, die eine negative Wertentwicklung von -0,33 Prozent hinnehmen muss. Die längerfristig leicht schwächere, kurzfristig aber klar bessere Performance des BNP-Nachhaltigkeitsfonds lässt noch kein abschließendes Urteil im Renditewettstreit zu. Was tragen die Alpha-Werte zur FondsAnalyse bei?

Über drei Jahre kann der französische Nachhaltigkeitsfonds mit einem positiven Alpha von 0,21 aufwarten, für zwölf Monate liegt die Renditekennzahl mit 0,37 noch stärker im grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte wird deutlich, dass es dem von FondsManager van Poucke verwalteten Fonds in der Mehrzahl der Fälle gelang, die kombinierte SJB-Benchmark zu schlagen. In 25 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der Sustainable Active Allocation positive Alpha-Werte bis 0,51 in der Spitze, lediglich in elf Zeitintervallen befand sich das Alpha mit zutiefst -0,45 im roten Bereich. Stellt man ergänzend zur verminderten Volatilität des BNP-Fonds das überwiegend positive Alpha in Rechnung, so ist ein letztlich attraktives Rendite-Risiko-Profil zu konstatieren. Anleger, die verlässliche positive Renditen bei niedriger Schwankungsanfälligkeit suchen, sind bei dem nachhaltig orientierten Mischfonds gut aufgehoben.

SJB Fazit. BNP Paribas L1 Sustainable Active Allocation.

Ein defensiv aufgestellter Multi-Asset-Fonds, der unter Beachtung von Nachhaltigkeitskriterien am Aktien- und Anleihenmarkt investiert – im BNP Paribas L1 Sustainable Active Allocation mit seiner bereits achtzehnjährigen Anlagehistorie passt dies perfekt zusammen. Anleger, die sich in den Zukunftsthemen Umwelttechnologie, Wasserversorgung und Bevölkerungsentwicklung an den Aktienmärkten engagieren wollen, finden hier eine gelungene Kombination mit renditeträchtigen Anleihen aus dem Staats- und Unternehmensanleihensektor. Ein Basisinvestment für alle Investoren, die eine stabile Wertentwicklung unter geringen Kursschwankungen suchen.

BNP Paribas Investment Partners wurde 1964 in Paris gegründet. Fonds in Deutschland: 151. Verwaltetes Vermögen: 530 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Vertretungen in 35 Ländern weltweit, Anzahl der Mitarbeiter: 3.200. Geschäftsführer: Pascal Biville, Philippe Marchessaux und Guy de Froment. Stand: 31.12.2015.