SJB | Korschenbroich, 09.06.2016.

Flexibilität zahlt sich an der Börse regelmäßig aus und kann gerade im aktuellen Umfeld der ausklingenden Hausse an den internationalen Aktienmärkten sowie der Niedrigzinsphase am Anleihenmarkt von großer Bedeutung sein. Investmentfonds, die ihre Gewichtung in den einzelnen Assetklassen je nach Marktbedingungen anpassen können, sind gegenüber Mischfonds mit einer starren Aufteilung der Vermögenswerte klar im Vorteil. In diesem Bereich sticht mit seiner langjährigen Erfolgshistorie der flexibel agierende Mischfonds BHF Flexible Allocation FT (WKN A0M003, ISIN LU0319572730) hervor, der innerhalb seines Portfolios eine wechselnde Gewichtung von Aktien, Anleihen, Termingeldern sowie Fremdfonds vornehmen kann. Der Fonds besitzt vermögensverwaltenden Charakter, wobei sich seine Aktienquote je nach Markteinschätzung in einer großen Bandbreite zwischen 20 und 100 Prozent bewegt.

Flexibilität zahlt sich an der Börse regelmäßig aus und kann gerade im aktuellen Umfeld der ausklingenden Hausse an den internationalen Aktienmärkten sowie der Niedrigzinsphase am Anleihenmarkt von großer Bedeutung sein. Investmentfonds, die ihre Gewichtung in den einzelnen Assetklassen je nach Marktbedingungen anpassen können, sind gegenüber Mischfonds mit einer starren Aufteilung der Vermögenswerte klar im Vorteil. In diesem Bereich sticht mit seiner langjährigen Erfolgshistorie der flexibel agierende Mischfonds BHF Flexible Allocation FT (WKN A0M003, ISIN LU0319572730) hervor, der innerhalb seines Portfolios eine wechselnde Gewichtung von Aktien, Anleihen, Termingeldern sowie Fremdfonds vornehmen kann. Der Fonds besitzt vermögensverwaltenden Charakter, wobei sich seine Aktienquote je nach Markteinschätzung in einer großen Bandbreite zwischen 20 und 100 Prozent bewegt.

Als „neutrale Quote“ ist ein Aktienengagement von 45 Prozent definiert, aktuell liegt die Investitionsquote bei 76 Prozent. FondsManager Sven Madsen hat im Juli 2015 den Fonds von Dr. Manfred Schlumberger übernommen und führt gemeinsam mit seinem Team die flexible Anlagestrategie fort. Kontinuität und Qualität im Investmentprozess bleiben sichergestellt, hebt Madsen hervor, der überzeugt ist, die Erfolgsgeschichte des Fonds fortzuschreiben. Ziel bleibt es, in einer Haussephase möglichst stark von steigenden Kursen zu profitieren, zugleich aber die Risiken optimal abzufedern.

Der BHF Flexible Allocation FT wurde am 10. Oktober 2007 aufgelegt und besitzt aktuell ein FondsVolumen von 591,2 Millionen Euro. Der Mischfonds hat den Euro als FondsWährung und legt seinen Schwerpunkt auf den europäischen Aktienmarkt, wobei auch US-Titel im Portfolio enthalten sind. Als Benchmark dient eine Kombination aus 45 Prozent STOXX Europe 50 (NR) und 55 Prozent JPM Euro Cash (1 Monat). Bei der Sektorenauswahl verfolgt Madsen einen nachhaltigen Value-Ansatz, bei dem Dienstleister und der Konsumgüterbereich, aber auch Industrietitel hoch gewichtet werden. Nur eine untergeordnete Rolle in seinem FondsPortfolio spielen hingegen Banken, Automobilbauer sowie Rohstoffproduzenten. Bei Rentenpapieren bevorzugt Madsen das untere Investment-Grade-Niveau und mischt zur Renditesteigerung Anleihen in US-Dollar oder britischen Pfund bei. Die für einen Mischfonds relativ hohe Aktienquote hat ihren Teil dazu beigetragen, dass die Performance deutlich besser als bei der Morningstar-Vergleichsgruppe flexibel agierender Multi-Asset-Fonds ausfällt: Über die letzten fünf Jahre verzeichnete der BHF Flexible Allocation FT eine kumulierte Wertentwicklung von +39,0 Prozent in Euro, während es die Morningstar-Peergroup lediglich auf eine Gesamtrendite von +10,1 Prozent auf Eurobasis brachte. Im laufenden Jahr wurde angesichts der volatilen Aktienmärkte ein moderates Minus von -3,3 Prozent eingefahren. Was sind die Details der langfristig erfolgreichen Anlagestrategie von FondsManager Madsen?

FondsStrategie. Flexibilität. Bewiesen.

Der BHF Flexible Allocation FT ist ein vermögensverwaltender Fonds, der seinen Investoren eine möglichst hohe Beteiligung am Wertzuwachs der Aktienmärkte in der Aufwärtsbewegung und eine gleichzeitige Eindämmung der Verluste in der Abwärtsbewegung bieten will. Hierzu ist er in seiner Anlagepolitik kaum festgelegt und kann aus einem breiten Wertpapierspektrum von Aktien, Anleihen, Investmentfonds, Termingeldern sowie Derivaten auswählen. Auf der Aktienseite investiert der BHF Flexible Allocation FT vor allem in Einzelwerte aus Europa sowie in international ausgerichtete Branchen- und Regionenfonds; ergänzend werden Einzeltitel auch außerhalb Europas erworben. Für den Rentenanteil des Portfolios kommen Staats- und Unternehmensanleihen bzw. entsprechende Fonds in Frage. Geldmarktanlagen und einzelne Zertifikate runden die Gesamtstruktur ab. Wichtigstes Kennzeichen des Fonds ist die sehr flexibel gehandhabte Aktienquote, die grundsätzlich in einer Bandbreite zwischen 20 und 100 Prozent pendelt. In den letzten Wochen bewegte sich der Aktienbestand im FondsPortfolio zwischen 73 und 83 Prozent und lag damit im oberen Bereich. Zur Absicherung gegen einen größeren Kursrücksetzer am Aktienmarkt nimmt Marktstratege Madsen eine aktive Risikosteuerung über derivative Absicherungsinstrumente vor. Bei der Auswahl und Zusammenstellung der FondsAnlagen folgt er allein seiner eigenen Markteinschätzung und ist an keine Vorgaben durch die Benchmark gebunden. Wie ist sein Portfolio im Einzelnen strukturiert?

FondsPortfolio. Aktien. Favorisiert.

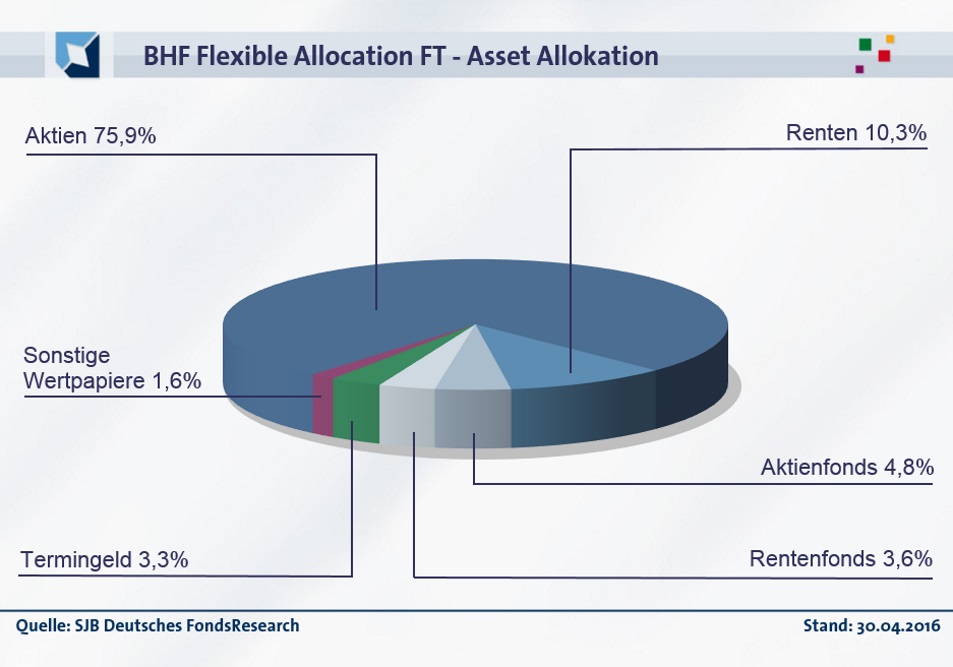

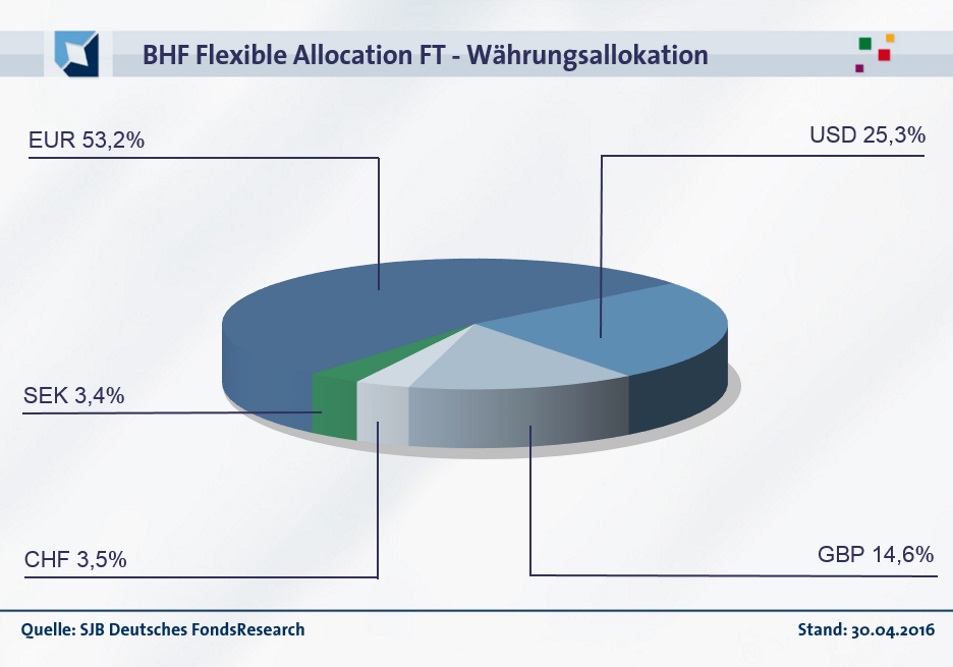

In der Asset Allokation des flexiblen Mischfonds liegen Aktien mit 75,9 Prozent Portfolioanteil klar auf dem ersten Platz. Auf Platz zwei befinden sich Rentenpapiere, die 10,3 Prozent des FondsVolumens abdecken. Aktienfonds machen 7,2 Prozent der Bestände des BHF Flexible Allocation FT aus, 3,6 Prozent des FondsVermögens werden in fremden Rentenfonds gehalten. Bankguthaben und Termingelder nehmen 3,3 Prozent der Bestände ein. Abgerundet wird das Portfolio des BHF-Fonds durch sonstige Wertpapiere mit 1,6 Prozent. Wie sieht es bei der Währungsallokation aus? Die große Mehrheit des FondsVolumens ist mit 53,2 Prozent in der europäischen Einheitswährung EUR angelegt, 25,3 Prozent der FondsBestände sind in US-Dollar (USD) notiert. 14,6 Prozent des FondsVermögens haben das britische Pfund (GBP) als Basiswährung, Wertpapiere in Schweizer Franken (CHF) sind mit 3,5 Prozent im Portfolio vertreten. Eine Position in schwedischen Kronen (SEK) komplettiert mit 3,4 Prozent die Währungsstruktur des flexiblen Mischfonds. Was sind die größten Aktienengagements von FondsManager Madsen? Der Marktexperte berichtet, dass er zuletzt die Swatch Group neu in das Portfolio aufgenommen hat. Der Schweizer Uhrenhersteller sei günstig bewertet, schuldenfrei, und biete hohe Free-Cashflows. Zugekauft wurde auch die Aktie der ING aus dem Bankensektor, die Madsen mit einer hohen Dividendenrendite, einem fokussierten Geschäftsmodell und sehr gutem Management überzeugt. Der führende Titel unter den Top 10 ist derzeit der französische Medienkonzern Publicis Groupe, gefolgt von der US-Brauerei Anheuser-Busch. Der finnische Versicherungskonzern Sampo sorgt für eine weitere Diversifikation des FondsPortfolios.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den BHF Flexible Allocation FT einem kombinierten Vergleichsindex gegenübergestellt, der zu jeweils 50 Prozent aus dem Dow Jones World Index (EUR) sowie dem deutschen REX für Anleihen mit dreijähriger Laufzeit besteht. Das Ergebnis der Korrelationsanalyse mit der zu gleichen Teilen den Aktien- wie den Rentenmarkt abbildenden Benchmark zeigt eine ausgeprägte Übereinstimmung. Mit 0,87 fällt die Korrelation über ein Jahr deutlich aus, für drei Jahre ist sie mit 0,88 noch etwas stärker ausgeprägt. Damit verläuft die Kursentwicklung von BHF-Fonds und SJB-Referenzindex weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,76, über ein Jahr nimmt sie mit 0,78 einen noch höheren Wert an. Somit haben sich mittelfristig 24 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 22 Prozent. Trotz der Flexibilität des Anlageansatzes von FondsManager Madsen bleibt der Tracking Error des Mischfonds mit 5,40 Prozent im Dreijahreszeitraum moderat– hohe aktive Risiken werden keine eingegangen. Mit welchen Volatilitätszahlen wartet das BHF-Produkt auf?

FondsRisiko. Beta. Erhöht.

Der BHF Flexible Allocation FT weist für drei Jahre eine Volatilität von 10,56 Prozent auf, die merklich oberhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 6,71 Prozent im gleichen Zeitraum zu verzeichnen hat. Über ein Jahr schwankt der flexible Mischfonds erneut kräftiger als die „Kombi“ aus Dow Jones World Index und dem deutschen REX für Anleihen mit dreijähriger Laufzeit: Hier beträgt die „Vola“ des BHF-Fonds 14,73 Prozent, während die von der SJB ausgewählte Benchmark eine Schwankungsbreite von 8,31 Prozent aufweist. Die in beiden Zeithorizonten ungünstigere Volatilitätsstruktur des Fonds muss auf dem Hintergrund der relativ hohen Aktienquote betrachtet werden; diese einberechnet, verfügt der Mischfonds über eine insgesamt ausgewogene Risikostruktur.

Die erhöhte Schwankungsintensität des BHF-Produktes manifestiert sich auch in dem Beta des Fonds von 1,41 über den letzten Dreijahreszeitraum. Über ein Jahr fällt die Risikokennzahl mit 1,71 nochmals höher aus und belegt, dass sich die Volatilität generell über Marktniveau befindet. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre beweist, dass der flexibel agierende Mischfonds durchaus mit unterdurchschnittlichen Wertschwankungen aufwarten kann: In 15 der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 0,74 im Tief an. Etwas zahlreicher bleiben die 21 analysierten Einzelperioden, in denen das FondsPortfolio die größeren Kursbewegungen verzeichnete und ein Beta von 2,47 in der Spitze generierte. Die Quintessenz der Beta-Analyse: Das Risikoprofil des BHF-Fonds liegt mehrheitlich über Marktniveau, kann für einen Mischfonds mit einem hohen Aktienanteil aber als akzeptabel gelten. Welche Renditen erwirtschaftet FondsManager Madsen mit seinem Multi-Asset-Portfolio?

FondsRendite. Alpha. Positiv.

Per 31. Mai 2016 hat der BHF Flexible Allocation FT über drei Jahre eine kumulierte Wertentwicklung von +13,63 Prozent in Euro aufzuweisen, was einer Rendite von +4,35 Prozent p.a. entspricht. Eine attraktive Performance des Mischfonds, die den kombinierten SJB-Vergleichsindex klar hinter sich lässt: Das Amalgam aus Aktien- und Rentenindex kann lediglich mit einer Gesamtrendite von +9,92 Prozent in Euro bzw. einem Ergebnis von +2,90 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr muss das Frankfurt Trust-Produkt hingegen der Benchmark den Vortritt lassen: Mit ihrer Wertentwicklung von -5,70 Prozent auf Eurobasis zeigt die Kombination aus DJ World Index und dreijährigem REX ein gut drei Prozentpunkte besseres Ergebnis als der Investmentfonds (BHF Flexible Allocation FT: -9,11 Prozent). Die längerfristig erzielte Mehrrendite ist aber deutlich höher zu gewichten, weshalb der flexible Mischfonds von FondsManager Madsen Platz eins im Renditewettstreit belegt. Was tragen die Alpha-Werte zur Analyse bei?

Die überdurchschnittliche Wertentwicklung des aktiv gemanagten Fonds im Vergleich zum passiven Referenzindex manifestiert sich an dem positiven Alpha, das über drei Jahre bei 0,04 liegt. Auf Jahressicht befindet sich die Renditekennzahl mit 0,08 noch stärker im positiven Bereich. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass es dem BHF-Fonds in der großen Mehrheit der Fälle gelang, die kombinierte SJB-Benchmark zu schlagen. In 25 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der BHF Flexible Allocation FT eine Outperformance zum Referenzindex und markierte positive Alpha-Werte bis 0,64 in der Spitze. Die elf Zeitintervalle mit einer unterdurchschnittlichen Performance sind zahlenmäßig geringer, der Tiefstwert wird hier bei -0,81 markiert. Insgesamt hat der BHF-Fonds ein attraktives Chance-Risiko-Verhältnis aufzuweisen: Die langfristig erzielte Mehrrendite kompensiert die teils erhöhte Schwankungsneigung, weshalb die über drei Jahre erzielte Information Ratio mit 0,21 im grünen Bereich liegt.

SJB Fazit. BHF Flexible Allocation FT.

Dass eine ausgeprägte Flexibilität Grundvoraussetzung für ein erfolgreiches Agieren an den internationalen Börsen ist, beweist der BHF Flexible Allocation FT. Gerade in der aktuellen Börsenphase hoch bewerteter Aktienmärkte und extrem niedriger Zinsen ist es ein nicht zu unterschätzender Vorteil, das Portfolio flexibel aufstellen zu können und nicht an eine starre Aufteilung der Vermögenswerte gebunden zu sein. FondsManager Madsen führt die erfolgreiche Arbeit von Dr. Schlumberger fort und bietet Investoren eine möglichst hohe Beteiligung am Wertzuwachs in der Hausse bei gleichzeitiger Eindämmung der Verluste in der Abwärtsbewegung. Der richtige Fonds für volatilere Börsenzeiten!

Frankfurt Trust. Hintergründig.

Frankfurt Trust. Hintergründig.

Hinter dem Kürzel FT verbirgt sich die deutsche FondsGesellschaft Frankfurt Trust, eine hundertprozentige Tochter der BHF-Bank. Gegründet 1969. Fonds in Deutschland: über 200. Verwaltetes Vermögen: 16 Mrd. Euro. Zu Umsatz und Gewinn macht die Gesellschaft keine Angaben. Anzahl der Mitarbeiter: Keine Angaben. Geschäftsführung: Karl Stäcker, Frank Peter Martin und Sebastian Hofmann Werther. Stand: 31.12.2015. SJB Abfrage 02.06.2016.