SJB | Korschenbroich, 05.06.2014.

Die Wirtschaft der Volksrepublik China ist nach zuletzt schwächeren Wachstums zahlen in einer Stabilisierungsphase angelangt. Vor dem Hintergrund nachgebender Immobilienpreise und einer schwächeren Baukonjunktur ist es zwar zu früh, bereits die Trendwende auszurufen. Doch die positiven Zeichen mehren sich: Nicht nur der offizielle Industrie-Einkaufsmanagerindex hat im Mai mit 50,8 Punkten wieder angezogen, auch der Einkaufsmanagerindex für das Dienstleistungsgewerbe konnte auf 55,5 Punkte zulegen und damit den zweiten Anstieg in Folge verzeichnen. Die Stimmungsaufhellung in der chinesischen Wirtschaft wird zudem dadurch unterstützt, dass Marktbeobachter eine die Konjunktur stützende Geld- und Haushaltspolitik von Zentralbank und Regierung erwarten.

Die Wirtschaft der Volksrepublik China ist nach zuletzt schwächeren Wachstums zahlen in einer Stabilisierungsphase angelangt. Vor dem Hintergrund nachgebender Immobilienpreise und einer schwächeren Baukonjunktur ist es zwar zu früh, bereits die Trendwende auszurufen. Doch die positiven Zeichen mehren sich: Nicht nur der offizielle Industrie-Einkaufsmanagerindex hat im Mai mit 50,8 Punkten wieder angezogen, auch der Einkaufsmanagerindex für das Dienstleistungsgewerbe konnte auf 55,5 Punkte zulegen und damit den zweiten Anstieg in Folge verzeichnen. Die Stimmungsaufhellung in der chinesischen Wirtschaft wird zudem dadurch unterstützt, dass Marktbeobachter eine die Konjunktur stützende Geld- und Haushaltspolitik von Zentralbank und Regierung erwarten.

Gute Voraussetzungen für den Baring Hong Kong China Fund A EUR (WKN 933583, ISIN IE0004866889), seine über dreißig Jahre währende Erfolgsgeschichte fortzusetzen. Der China-Fonds ist bereits seit Dezember 1982 am Markt und hat es seit Auflegung geschafft, seinen Investoren eine annualisierte Rendite von +10,9 Prozent auf Eurobasis zu bescheren. Der Fonds verfügt über ein Volumen von 1,5 Milliarden Euro und verwendet den MSCI China Total Gross Return als Vergleichsindex. Das Anlageuniversum umfasst neben Hongkong und China auch Singapur und Taiwan, wo aber nur kleinere Positionen gehalten werden. FondsManagerin Laura Luo nimmt eine individuelle Branchengewichtung vor und ist in ihrem Stockpicking-Ansatz nicht an die Sektorenaufteilung der Benchmark gebunden. Derzeit favorisiert Luo Aktien aus dem Bereich der Informationstechnologie sowie Nicht-Basiskonsumgüter, während sie eine vorsichtige Haltung gegenüber dem Telekommunikationssektor einnimmt. Ebenfalls stark vertreten in ihrem insgesamt 96 Einzeltitel umfassenden FondsPortfolio sind Titel von Banken und Finanzdienstleistern. Im vergangenen Jahr 2013 gelang es dem Baring Hong Kong China Fund, eine positive Wertentwicklung von +3,8 Prozent in Euro zu erwirtschaften, obwohl die Benchmark mit -0,5 Prozent im Minus lag. Was sind die Eckpunkte der so erfolgreichen Anlagestrategie?

FondsStrategie. Stockpicking. Praktiziert.

Anlageziel des Fonds ist es, einen langfristigen Kapitalzuwachs durch die Anlage in Aktien von Unternehmen aus Hongkong oder China zu erreichen. Zudem kann FondsManagerin Luo in Wertpapiere von Firmen investieren, die ihren Sitz in Taiwan oder Singapur haben, die Mehrheit ihrer Erträge aber in Hongkong oder China erwirtschaften. China-Expertin Laura Luo wendet bei ihrer Portfoliozusammenstellung einen Bottom-up-Ansatz an und konzentriert sich dabei vorwiegend auf die individuellen Vorzüge eines Unternehmens, anstatt einen bestimmten Marktsektor oder makroökonomische Entwicklungen in den Fokus zu stellen. Prinzipiell strebt die FondsManagerin danach, Wachstumsaktien zu einem möglichst günstigen Preis zu erwerben. In ihren Analysen misst sie dem wahrscheinlichen Anstieg der Unternehmensgewinne genauso viel Bedeutung wie der Aktienkursbewertung bei. Durch dieses Vorgehen werden die besten Eigenschaften der beiden Anlagestile „Wachstum” bzw. „Substanz” vereint. Im Ergebnis setzt sich das Portfolio aus attraktiv bewerteten chinesischen Unternehmen zusammen, die zugleich ein nachhaltiges Ertragswachstum generieren. FondsManagerin Luo sieht auf dem aktuellen Bewertungsniveau chinesischer Aktien einen Wachstumsrückgang in China eingepreist. Trotzdem geht sie davon aus, dass zahlreiche der in ihrem Fonds enthaltenen Einzeltitel ein die Erwartungen übertreffendes Wachstum werden verzeichnen können. Eine Übergewichtung nimmt die China-Expertin aktuell im Bereich der Nicht-Basiskonsumgüter und im Dienstleistungssektor vor. Zudem ist Luo bezüglich des chinesischen IT- und Internetsektors positiv gestimmt. Wie sieht ihr FondsPortfolio im Detail aus?

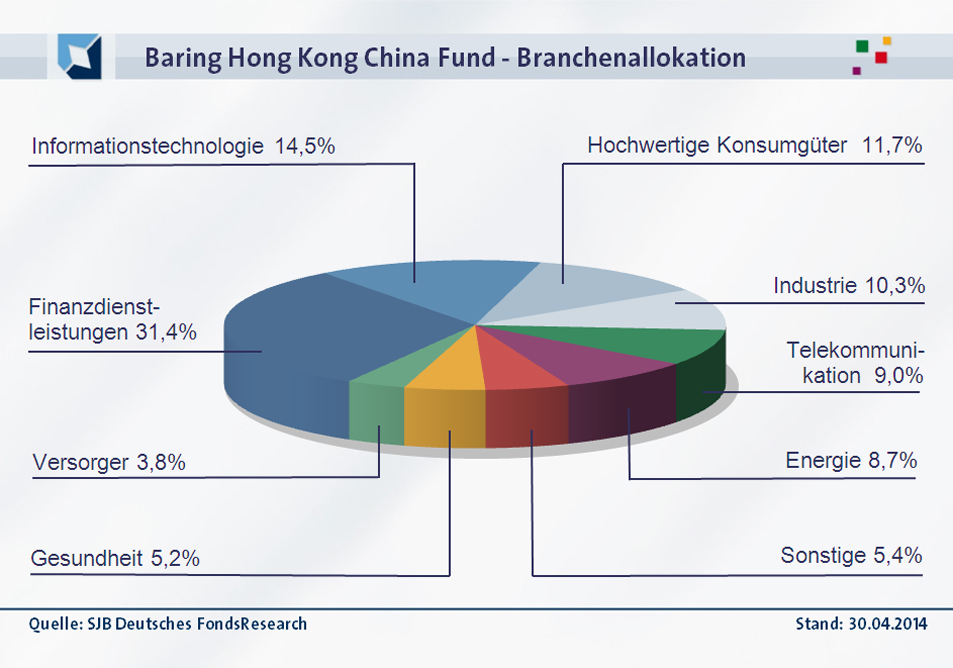

FondsPortfolio. Finanzunternehmen. Gefragt.

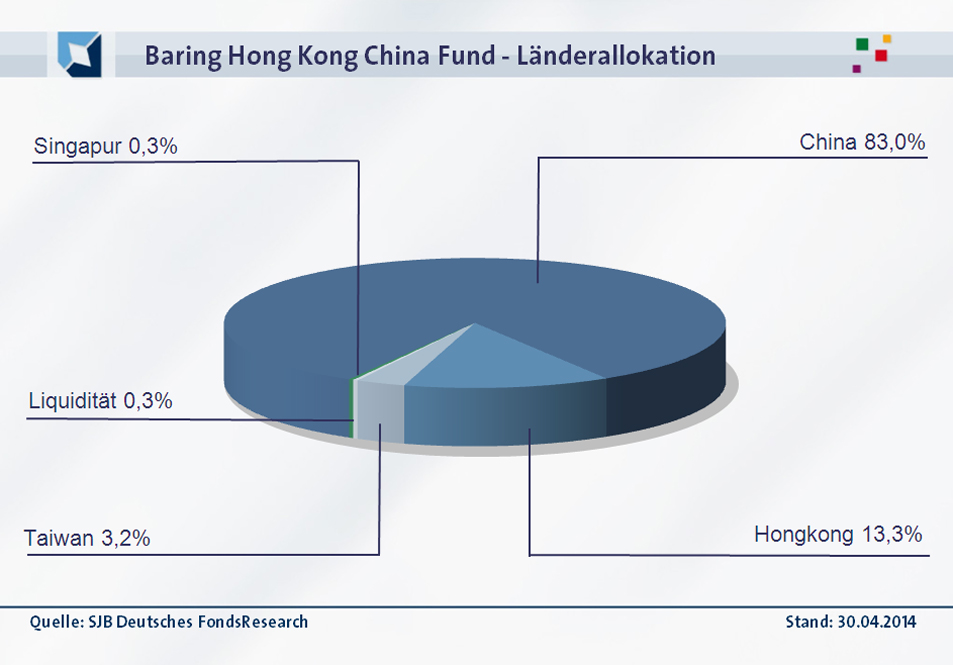

In der Länderallokation des Baring Hong Kong China Fund liegt die Volksrepublik China mit 83,0 Prozent Anteil am FondsVolumen klar vorn. Auf dem zweiten Platz der geographischen Aufteilung findet sich die ehemalige britische Kronkolonie Hong Kong mit 13,3 Prozent. In Taiwan sind 3,2 Prozent der FondsBestände investiert, der Stadtstaat Singapur kommt mit einem Anteil von 0,3 Prozent über den Status einer Beimischung nicht hinaus. Per Ende April verfügt der Barings-Fonds über eine Liquiditätsquote von 0,3 Prozent. In der Branchenallokation befinden sich aktuell Finanzdienstleister mit 31,4 Prozent Portfolioanteil auf dem ersten Platz. Deutlich dahinter liegen Aktien aus dem Bereich der Informationstechnologie, die 14,4 Prozent des FondsVermögens ausmachen. Produzenten hochwertiger Konsumgüter decken 11,7 Prozent der Sektorengewichtung ab, während Industrietitel mit einem Anteil von 10,3 Prozent im FondsPortfolio vertreten sind. Telekommunikationsunternehmen besitzen einen Anteil von 9,0 Prozent am Vermögen des China-Fonds, Energietitel repräsentieren 8,7 Prozent des FondsVolumens. Abgerundet wird der Branchenmix des Portfolios durch Firmen aus dem Gesundheitssektor (5,2 Prozent) sowie Versorgeraktien (3,8 Prozent). Sonstige Branchen nehmen 5,4 Prozent der FondsBestände ein.

Die Schwerpunktlegung auf den Finanzsektor hinterlässt ihre Spuren unter den Top 10 des Fonds: Mit der Industrial & Commercial Bank of China, der China Construction Bank sowie der China Merchants Bank befinden sich gleich drei Bankentitel unter den zehn größten Einzelpositionen. Hinzu kommen die beiden Versicherungsunternehmen Ping An Insurance sowie China Life. Auf dem ersten Platz der Top-Holdings befindet sich das IT-Unternehmen Tencent Holdings, der PC-Produzent Lenovo Group rundet die Top 10 des Fonds ab.

FondsVergleichsindex. Korrelation. Deutlich.

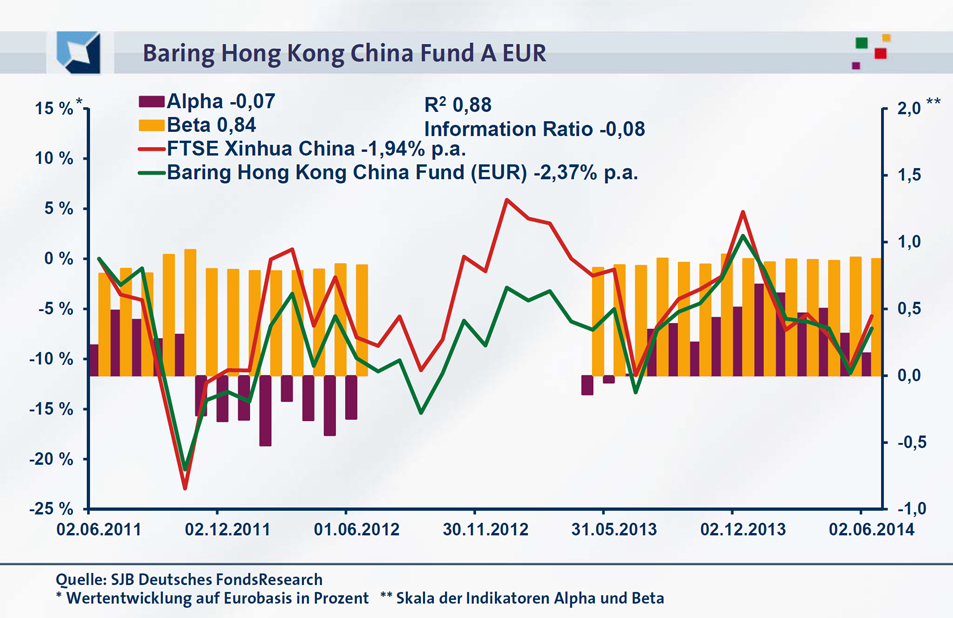

Für unsere unabhängige SJB FondsAnalyse haben wir den Baring Hong Kong China Fund dem FTSE Xinhua China als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit der auf Aktien aus der Volksrepublik fokussierten Benchmark zeigt eine ausgeprägte Übereinstimmung. Mit 0,94 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,81 etwas geringer aus. Die Kursentwicklung von Fonds und Benchmark läuft damit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,88, über ein Jahr nimmt sie einen Wert von 0,79 an. Damit haben sich mittelfristig 12 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 21 Prozent. Hier zeigt sich, dass FondsManagerin Luo im Rahmen ihrer Stockpicking-Strategie zuletzt etwas stärker von der SJB-Benchmark abgewichen ist. Der Tracking Error liegt über drei Jahre bei moderaten 5,57 Prozent, auf Jahressicht geht die Spurabweichung auf 4,87 Prozent zurück. Über welches Risikoprofil verfügt der Barings-Fonds?

FondsRisiko. Volatilität. Gedämpft.

Der Baring Hong Kong China Fund weist für drei Jahre eine Volatilität von 16,28 Prozent auf, die merklich unter dem Niveau liegt, das der FTSE Xinhua China mit 18,00 Prozent zu verzeichnen hat. Auch über ein Jahr fällt die Schwankungsneigung des aktiv gemanagten Aktienfonds gemessen am Referenzindex geringer aus: Hier beträgt die „Vola“ des Fonds 17,73 Prozent, wohingegen die Benchmark eine Schwankungsbreite von 20,30 Prozent aufzuweisen hat. Die regelmäßig zwischen 1,6 und 1,7 Prozentpunkten niedrigere Schwankungsintensität des Barings-Fonds im Vergleich zum breiten Markt beweist: Das von Laura Luo gemanagte Produkt wartet mit einer überzeugenden Risikostruktur auf. Kann die Analyse der Beta-Werte diese positive Diagnose bekräftigen?

Die unterdurchschnittlichen Kursschwankungen des Barings-Produktes manifestieren sich auch in dem unter Marktniveau liegenden Beta von 0,84 über drei Jahre. Die Risikokennziffer, die die Volatilitätswerte von Fonds und Index vergleicht, weist für ein Jahr einen Wert von 0,88 auf. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre ergibt, dass sich der Fonds durchgängig weniger volatil als die Benchmark präsentierte: In allen 36 Einjahreszeiträumen lag die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte bis zutiefst 0,77 an. Selbst der höchste erreichte Beta-Wert von 0,94 liegt immer noch um sechs Prozent unter Marktniveau. Damit besitzt der China-Fonds aus dem Hause Barings ein überaus günstiges Risikoprofil. Welche Renditezahlen können auf dieser Basis generiert werden?

FondsRendite. Alpha. Wechselhaft.

Per 2. Juni 2014 hat der Baring Hong Kong China Fund über drei Jahre eine kumulierte Wertentwicklung von -6,95 Prozent in Euro aufzuweisen, was einer Rendite von -2,37 Prozent p.a. entspricht. Damit bewegt sich der Barings-Fonds ähnlich wie der Vergleichsindex FTSE Xinhua China, der über drei Jahre mit einer Gesamtrendite von -5,72 Prozent bzw. einem jährlichen Minus von -1,94 Prozent aufwartet. Beim Wechsel auf den Einjahreszeitraum gelingt es dem aktiv gemanagten FondsProdukt, einen Performancevorsprung gegenüber der SJB-Benchmark herauszuholen: Mit seiner Wertentwicklung von -2,04 Prozent liegt der Barings-Fonds über zwei Prozentpunkte vor der Rendite des FTSE-Referenzindex (-4,70 Prozent). Kurzfristig ein Renditeplus, längerfristig eine etwas schwächere Performance – der Renditevergleich zwischen Fonds und Index fällt bis hierhin weitgehend neutral aus. Welche Erkenntnisse kann die Alpha-Analyse beisteuern?

Während die Kennziffer über ein Jahr im positiven Bereich bei 0,17 liegt, rutscht das Alpha für den Dreijahreszeitraum mit -0,07 ins Minus. Im rollierenden Zwölfmonatsvergleich über drei Jahre wird deutlich, dass der China-Fonds häufiger mit negativen Alpha-Werten aufwartet. In 20 der letzten 36 Einjahresperioden verzeichnete das Barings-Produkt ein negatives Alpha von -0,52 im Tief, sechzehn Mal gab es hingegen positive Alpha-Werte bis maximal 0,68 zu verzeichnen. Insgesamt ist der FTSE Xinhua China damit knapper Sieger im Renditewettstreit: Auch die Information Ration von -0,08 über die letzten drei Jahre belegt, dass der Baring Hong Kong China Fund trotz guter Volatilitätswerte im Performancevergleich noch Aufholpotenzial besitzt.

SJB Fazit. Baring Hong Kong China Fund.

Die Stabilisierungsanzeichen bei Chinas Wirtschaft machen Hoffnung, dass der dortige Aktienmarkt nach einer rund dreijährigen Stagnationsphase bald wieder durchstarten kann. Für dieses Szenario ist der Baring Hong Kong China Fund von FondsManagerin Laura Luo optimal aufgestellt: Mit ihrer Bottom-up-Strategie hat sie ein aussichtsreiches Portfolio von günstig bewerteten Einzelaktien zusammengestellt, das bei einer Konjunkturerholung überproportional profitieren dürfte. Banken, IT-Titel und Konsumwerte sind die Gewinner von geld- und haushaltspolitischen Stützungsmaßnahmen.

Die Stabilisierungsanzeichen bei Chinas Wirtschaft machen Hoffnung, dass der dortige Aktienmarkt nach einer rund dreijährigen Stagnationsphase bald wieder durchstarten kann. Für dieses Szenario ist der Baring Hong Kong China Fund von FondsManagerin Laura Luo optimal aufgestellt: Mit ihrer Bottom-up-Strategie hat sie ein aussichtsreiches Portfolio von günstig bewerteten Einzelaktien zusammengestellt, das bei einer Konjunkturerholung überproportional profitieren dürfte. Banken, IT-Titel und Konsumwerte sind die Gewinner von geld- und haushaltspolitischen Stützungsmaßnahmen.

Barings. Hintergründig.

Barings wurde 1762 gegründet, Baring Asset Management 1989. Gehört zur MassMutual Financial Group. Fonds in Deutschland: 25. Verwaltetes Vermögen weltweit: 38,7 Mrd. Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter: 100. Geschäftsführer in Deutschland: Oliver Morath. Stand: 13.01.2014. SJB Abfrage: 04.06.2014.

Barings wurde 1762 gegründet, Baring Asset Management 1989. Gehört zur MassMutual Financial Group. Fonds in Deutschland: 25. Verwaltetes Vermögen weltweit: 38,7 Mrd. Euro. Zu Umsatz und Gewinn: Keine Angaben. Anzahl der Mitarbeiter: 100. Geschäftsführer in Deutschland: Oliver Morath. Stand: 13.01.2014. SJB Abfrage: 04.06.2014.