SJB | Korschenbroich, 02.12.2015.

Die europäischen Aktienmärkte haben im laufenden Jahr unter der nachlassenden globalen konjunkturellen Dynamik gelitten und bewegen sich weiter in einem Umfeld von schwachem Wachstum und niedriger Inflation. Doch es gibt auch positive Aspekte für Europas Börsen: Kommt die US-Zinswende und damit ein vermutlich noch schwächerer Euro, können sich Europas Unternehmen nicht nur über Wettbewerbsvorteile durch Währungseffekte, sondern auch über bessere Refinanzierungsbedingungen im Vergleich zu ihren US-Konkurrenten freuen. Ein günstiges Marktumfeld für den Alken Fund European Opportunities R (WKN A0H06Q, ISIN LU0235308482), der sich auf Aktien von unterbewerteten europäischen Unternehmen mit hohem Wachstumspotenzial spezialisiert hat.

Die europäischen Aktienmärkte haben im laufenden Jahr unter der nachlassenden globalen konjunkturellen Dynamik gelitten und bewegen sich weiter in einem Umfeld von schwachem Wachstum und niedriger Inflation. Doch es gibt auch positive Aspekte für Europas Börsen: Kommt die US-Zinswende und damit ein vermutlich noch schwächerer Euro, können sich Europas Unternehmen nicht nur über Wettbewerbsvorteile durch Währungseffekte, sondern auch über bessere Refinanzierungsbedingungen im Vergleich zu ihren US-Konkurrenten freuen. Ein günstiges Marktumfeld für den Alken Fund European Opportunities R (WKN A0H06Q, ISIN LU0235308482), der sich auf Aktien von unterbewerteten europäischen Unternehmen mit hohem Wachstumspotenzial spezialisiert hat.

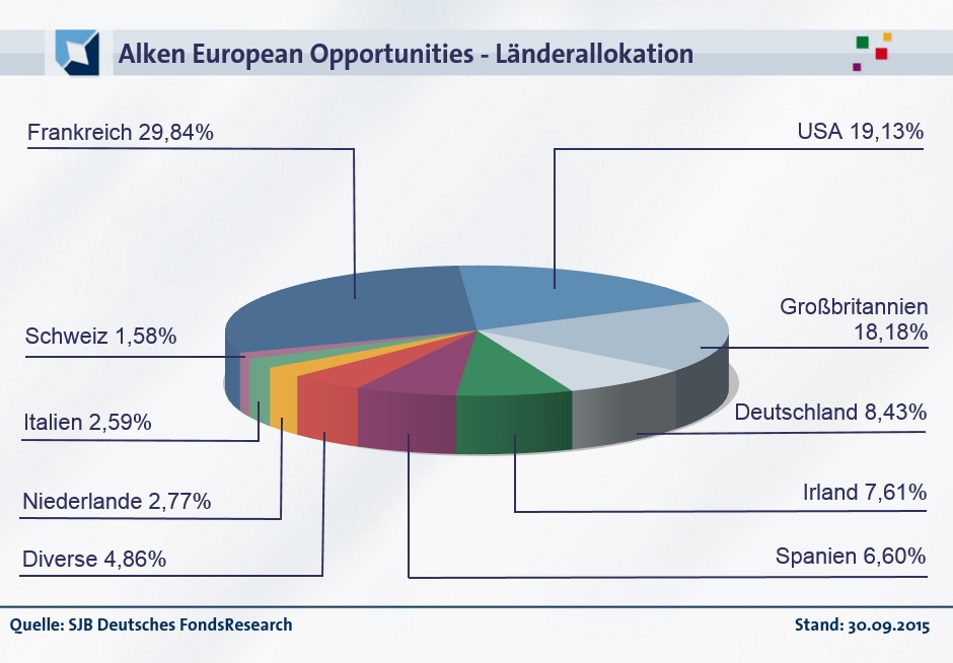

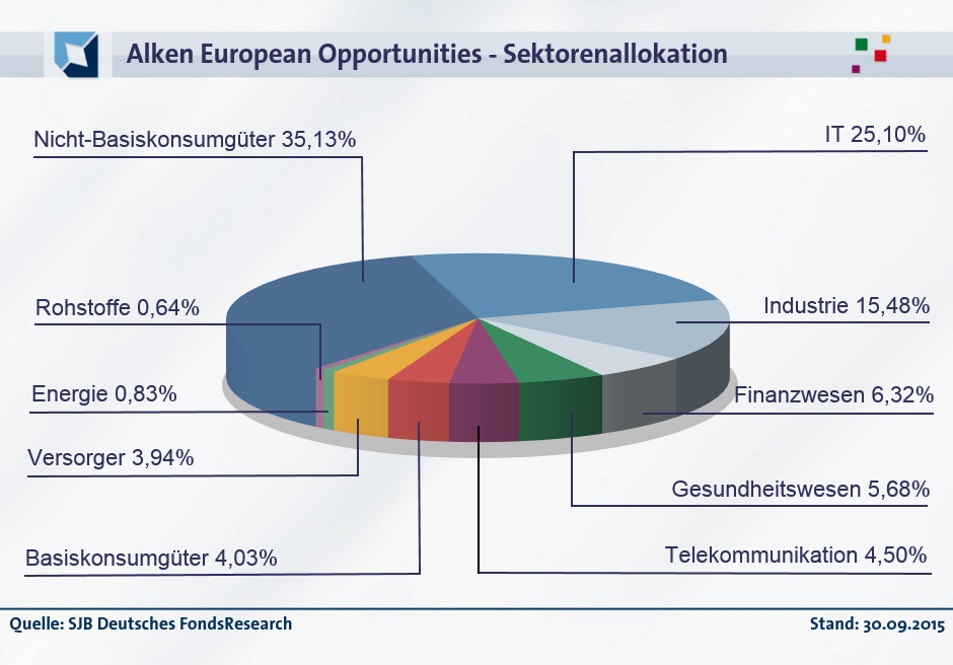

FondsManager Nicolas Walewski ist zugleich Gründer der FondsBoutique Alken Asset Management und verwaltet den auf europäische Qualitätsaktien fokussierten Alken European Opportunities seit dessen Auflegung im Januar 2006. Der Europa-Fonds besitzt seine Länderschwerpunkte in den großen Industrieländern wie Frankreich, Deutschland und Großbritannien und nimmt zudem eine knapp 20-prozentige Beimischung von US-Titeln vor. In der Sektorengewichtung gilt das besondere Augenmerk von FondsManager Walewski derzeit der Konsumbranche; überdurchschnittlich stark ist er zudem bei Technologiewerten engagiert.

Walewskis Kalkül: Die Wirtschaftsentwicklung in der Eurozone könnte 2016 positiv überraschen, wobei sich der Konsum als zentrale Stütze erweisen dürfte, da ihm neben steigender Beschäftigung auch höhere Löhne zugutekommen. Positive Auswirkungen auf die Verbraucherstimmung werden zudem vom Verfall der Öl- und Rohstoffpreise erwartet. Eine Erholung an Europas Aktienmärkten würde eine optimistische Einschätzung ganz besonders für Titel aus dem Konsumsektor bedeuten. Für eine solche Marktentwicklung ist der Alken European Opportunities bereits jetzt ausgezeichnet positioniert. FondsManager Walewski nimmt die Auswahl der Einzeltitel nach dem Bottom-up-Prinzip vor und sieht weiter attraktive Chancen für seine Stockpicking-Strategie. Mit Blick auf die Marktkapitalisierung hat er keine Beschränkungen zu beachten, mit rund 85 Prozent ist die große Mehrheit des Portfolios in Large-Cap-Aktien investiert. Der Alken-Fonds besitzt den Euro als Basiswährung und verfügt aktuell über ein Volumen von 6,12 Milliarden Euro. Sein Ziel, eine Outperformance gegenüber dem Vergleichsindex STOXX Europe 600 EUR (Net Return) zu generieren, hat er seit Auflegung in überzeugender Weise erreicht: Einer Wertentwicklung von +116,49 Prozent des European Opportunities steht eine Performance von +62,23 Prozent der Benchmark gegenüber. Im laufenden Jahr entwickelte sich der Fonds mit einer Rendite von +6,15 Prozent ebenfalls positiv, wenngleich der STOXX-Referenzindex mit einem noch höheren Plus von +14,01 Prozent aufwarten konnte. Wie sieht die Anlagestrategie des Alken-Produktes im Detail aus?

FondsStrategie. Konsumsektor. Präferiert.

Der Alken European Opportunities Fund hat sich langfristiges Kapitalwachstum zum Ziel gesetzt und investiert hierzu in Aktien europäischer Gesellschaften jeglicher Marktkapitalisierung. Mindestens 75 Prozent des FondsVolumens werden in Aktien von Unternehmen mit Geschäftssitz in Europa investiert, zudem werden US-Titel dem Portfolio beigemischt. FondsManager Walewski verwaltet den Fonds auf der Grundlage eines Bottom-up-Ansatzes und trifft seine Anlageentscheidungen auf der Basis einer gründlichen Fundamentanalyse. Ziel ist es, ein wachstums- und wertorientiertes Portfolio von aussichtsreichen Einzeltiteln zusammenzustellen und zugleich durch aktives Titelmanagement vom Wachstum der europäischen Aktienmärkte zu profitieren. Walewski bevorzugt Gesellschaften, von denen künftig ein überdurchschnittlicher Wertzuwachs zu erwarten ist sowie Firmen, deren Aktienkurs im Vergleich zum intrinsischen Wert unterbewertet ist. Sein Ziel liegt darin, möglichst viele Aktien in seinem Portfolio zu versammeln, die um mindestens 30 Prozent unter ihrem inneren Wert notieren. Dabei stehen Unternehmen im Fokus, die unabhängig von der makroökonomischen Situation ihre Profitabilität weiter steigern können und langfristiges Wachstumspotenzial besitzen. Im Rahmen seiner Value-Strategie hält sich Walewski von überbewerteten Titeln fern und vermeidet Marktexzesse – das Bewertungsniveau des Gesamtmarktes dient ihm als ständiger „Realitätscheck“ bezüglich der Ergebnisse seiner Stockpicking-Analyse. Wie sieht das FondsPortfolio konkret aus?

FondsPortfolio. Frankreich. Führend.

In der geografischen Allokation des Alken-Fonds liegt Frankreich mit einem Anteil von 29,84 Prozent auf dem ersten Platz. Deutlich dahinter rangieren die USA, wo 19,13 Prozent des FondsVermögens investiert sind. Auf Platz drei der Ländergewichtung befindet sich Großbritannien mit 18,18 Prozent. In Deutschland sind 8,43 Prozent des FondsVolumens angelegt, Aktien aus Irland besitzen einen Anteil von 7,61 Prozent. Unterdurchschnittlich stark ist der Europa-Fonds in Spanien (6,60 Prozent), den Niederlanden (2,77 Prozent) und Italien (2,59 Prozent) investiert. Eine kleinere Position in der Schweiz (1,58 Prozent) sowie andere europäische Staaten mit 4,86 Prozent runden das FondsPortfolio ab.

In der Sektorengewichtung des Alken European Opportunities befinden sich Werte aus dem Bereich der Nicht-Basiskonsumgüter mit 35,13 Prozent Portfolioanteil auf dem ersten Platz. Unter den größten Einzelpositionen des Fonds wird der Sektor durch den französischen Autobauer Peugeot sowie den ebenfalls aus Frankreich stammenden Automobilzulieferer Valeo repräsentiert. Technologietitel wie die beiden US-Konzerne Western Digital und Seagate Technology nehmen 25,10 Prozent des FondsVolumens ein. Platz drei in der Branchenstruktur geht an den Industriesektor mit 15,48 Prozent. Durchschnittlich stark gewichtet innerhalb des FondsPortfolios sind Finanztitel mit 6,32 Prozent, Werte aus dem Gesundheitswesen (5,68 Prozent) sowie Telekommunikationsanbieter (4,50 Prozent). Der Bereich der Basiskonsumgüter nimmt 4,03 Prozent der FondsBestände ein, Versorger sind bei FondsManager Walewski mit 3,94 Prozent gewichtet. Komplettiert wird die Branchenstruktur des Aktienfonds durch Energietitel (0,83 Prozent) sowie Rohstoffunternehmen (0,64 Prozent). Per Ende September liegt die Cashquote bei 1,39 Prozent.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse stellen wir den Alken European Opportunities Fund dem MSCI Europe EUR NETR als Vergleichsindex gegenüber, einem breit gestreuten Index für europäische Aktien. Über drei Jahre liegt die Korrelation mit 0,84 auf einem hohen Niveau, für ein Jahr fällt sie mit 0,81 kaum geringer aus. Damit ist die Parallelität der Kursverläufe von Fonds und Index stark ausgeprägt. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre liegt die Kennziffer bei 0,70, über ein Jahr nimmt R² einen Wert von 0,66 an. Demnach haben sich mittelfristig 30 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 34 Prozent. FondsManager Nicolas Walewski hat demnach in den letzten zwölf Monaten die Benchmark-Unabhängigkeit seiner Länder- und Sektorengewichtung leicht gesteigert. Der Tracking Error demonstriert, dass das Alken-Produkt mit einer moderaten Risikostruktur aufwartet: Für drei Jahre liegt die Spurabweichung des Fonds vom Referenzindex bei 6,63 Prozent, Marktstratege Walewski geht mit seiner Value-Strategie vergleichsweise geringe aktive Risiken ein. Welche Schwankungsneigung hat sein Europa-Fonds zu verzeichnen?

FondsRisiko. Volatilität. Gedämpft.

Der Alken European Opportunities weist für drei Jahre eine Volatilität von 12,62 Prozent auf, die noch unterhalb des Schwankungsniveaus liegt, das der MSCI Europe EUR NETR als Vergleichsindex mit 12,97 Prozent im selben Zeitraum zu verzeichnen hat. Auch über ein Jahr befinden sich die Kursschwankungen des europäischen Aktienfonds auf einem niedrigeren Niveau als diejenigen der ausgewählten SJB-Benchmark: Hier beträgt die „Vola“ des Alken-Fonds 15,30 Prozent, während der MSCI-Referenzindex eine Schwankungsbreite von 17,39 Prozent aufweist. Die in beiden untersuchten Zeiträumen geringere Volatilität des aktiv gemanagten Fonds macht diesen zum klaren Sieger gegenüber der passiven Benchmark im Hinblick auf das Risikoprofil – das unter Bewertungsaspekten zusammengestellte Portfolio von FondsManager Walewski überzeugt durch seine durchweg geringere Schwankungsneigung.

Die gedämpfte Volatilität des Alken-Produktes manifestiert sich auch in dem unter Marktniveau liegenden Beta des Fonds von 0,84 für drei Jahre. Im Einjahreszeitraum geht die Risikokennzahl auf 0,78 zurück und wird dadurch nochmals attraktiver. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass in der großen Mehrzahl der Fälle die Kennziffer unter dem Marktrisikofixwert von 1,00 liegt und der Fonds damit die geringeren Wertschwankungen aufweist. In 28 der letzten 33 betrachteten Einzelzeiträume war das Beta geringer ausgeprägt als der marktneutrale Wert von 1,00 und nahm einen Wert von 0,56 im Tief an. Lediglich in fünf Zeitintervallen zeigten sich die Kursbewegungen des Fonds mit maximal 1,45 vergleichsweise stärker. Die Quintessenz der Beta-Analyse: Das FondsRisiko wird von Marktstratege Walewski in überzeugender Weise kontrolliert; gemessen am breiten europäischen Aktienmarkt fallen die Wertschwankungen zumeist niedriger aus. Welche Renditen kann der Alken-Fonds auf dieser Basis erwirtschaften?

FondsRendite. Alpha. Positiv.

Per 23. November 2015 hat der Alken European Opportunities Fund über drei Jahre eine kumulierte Wertentwicklung von +64,08 Prozent in Euro aufzuweisen, was einer Rendite von +17,95 Prozent p.a. entspricht. Eine sehr attraktive Performance, die zudem deutlich oberhalb derjenigen des MSCI Europe EUR NETR als Vergleichsindex liegt: Das Kursbarometer für den europäischen Aktienmarkt kann mit einer Gesamtrendite von +47,72 Prozent in Euro bzw. einem Ergebnis von +13,89 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr verändert sich das Bild: Mit einer Wertentwicklung von +7,95 Prozent erzielt der Alken-Fonds diesmal keine Mehrrendite gegenüber dem SJB-Vergleichsindex, der um +11,74 Prozent zulegen konnte. Das längerfristig generierte Renditeplus von FondsManager Walewski ist jedoch höher zu bewerten, zumal die über 16 Prozentpunkte bessere Rendite im Dreijahreszeitraum auch in ihrer absoluten Höhe überzeugt. Im Performancewettstreit mit der MSCI-Benchmark liegt der European Opportunities damit vorn – bestätigt die Alpha-Analyse dieses erfreuliche Bild?

Die überdurchschnittliche Wertentwicklung des Alken-Fonds wird auch an dem positiven Alpha offenbar, das über drei Jahre bei 0,48 liegt. Auf Jahressicht rutscht die Renditekennzahl mit -0,08 hingegen leicht in den negativen Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre bekräftigt die weitreichende Fähigkeit des Fonds zur Outperformance seiner Benchmark: Dem Alken-Produkt gelang es in 26 der untersuchten 33 Einzelzeiträume, den SJB-Referenzindex zu schlagen. Dabei markierte der Europa-Fonds ein Alpha von 1,43 in der Spitze, während die lediglich sieben Perioden mit einer unterdurchschnittlichen Wertentwicklung mit Alpha-Werten bis zutiefst -0,21 weniger ausgeprägt waren. Der breite europäische Aktienmarkt wird in der großen Mehrheit der Fälle vom Alken-Fonds mit seiner Stockpicking-Strategie renditemäßig übertroffen – und das bei einer meist geringeren Schwankungsanfälligkeit. So ergibt sich ein positives Gesamturteil für das Investmentprodukt, das seine Bestätigung in der deutlich ausgeprägten Information Ratio von 0,54 über drei Jahre findet: Eingegangene Risiken und erzielte Erträge stehen in einem guten Verhältnis zueinander, das Chance-Risiko-Profil des Alken-Fonds überzeugt.

SJB Fazit. Alken European Opportunities.

Die auf unterbewertete europäische Wachstumsaktien ausgerichtete Anlagestrategie des Alken European Opportunities hat insbesondere langfristig eine attraktive Erfolgsbilanz aufzuweisen. Seit Auflegung liegt das FondsProdukt gegenüber seiner Benchmark STOXX Europe 600 um über 50 Prozentpunkte vorn. Auch wenn in der kurzfristigen Performance erste Bremsspuren sichtbar sind – FondsManager Walewski gelingt es immer wieder, unter Value-Aspekten besonders aussichtsreiche Einzeltitel ausfindig zu machen. Sein Plan, durch eine Übergewichtung des Konsumsektors die Basis für einen neuerlichen Renditevorsprung zu legen, könnte aufgehen!

Alken Asset Management ist ein unabhängiger Vermögensverwalter aus Großbritannien, der 2005 von Nicolas Walewski gegründet wurde. Die Gesellschaft hat sich auf europäische Aktien und fundamentale Stockpicking-Strategien spezialisiert. Publikumsfonds in Deutschland: 3. Anzahl der Mitarbeiter: 23, davon 9 im Investment-Team. Verwaltetes Vermögen: 8,9 Mrd. Euro. Stand: 31.12.2014. SJB Abfrage: 26.11.2015.