Wer einen Fonds mit Fokus auf Aktien aus Lateinamerika kauft, holt sich eine Menge Bewegung ins Depot. Welche Fonds sich langfristig in diesem turbulenten Marktsegment bewährt haben, zeigt der aktuelle Crashtest.

Wer einen Fonds mit Fokus auf Aktien aus Lateinamerika kauft, holt sich eine Menge Bewegung ins Depot. Welche Fonds sich langfristig in diesem turbulenten Marktsegment bewährt haben, zeigt der aktuelle Crashtest.

Aktienfonds mit Schwerpunkt auf Lateinamerika sind nicht jedermanns Sache. Schließlich setzt man bei einem solchen Investment vor allem auf die Entwicklung eines einzelnen Landes, nämlich Brasilien. An den Börsen des Gastgebers der gerade zu Ende gegangenen Olympischen Sommerspiele gehandelte Aktien sind in den gängigen Indizes mit rund 50 Prozent gewichtet, entsprechend stark schwanken diese Fonds je nach Großwetterlage am Zuckerhut. So kann es sehr wohl binnen weniger Wochen gut und gerne um 20 Prozent abwärts, aber auch aufwärts gehen.

Seit Jahresbeginn entwickelt sich der MSCI Latin America zwar durchaus erfreulich. Zuvor hatte der Kursverlauf den Anlegern jedoch einiges an Durchhaltewillen abverlangt: So rutschte der Index im Kalenderjahr 2015 um rund 30 Prozent ins Minus.

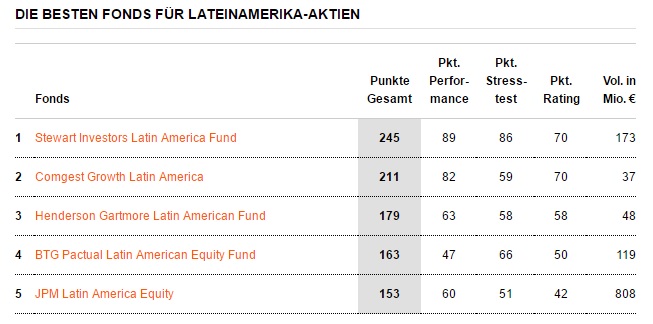

Sortierkriterium: Punkte Gesamt, Quelle: Testverfahren DER FONDS, Berechnung und Daten: FWW Fundservices GmbH (Stichtag: 10. August 2016), Wertentwicklung auf Euro-Basis

In diesem anspruchsvollen Marktumfeld liefert der Stewart Investors Latin America derzeit die überzeugendsten Resultate. Mit 245 Punkten führt er nicht nur den aktuellen Crashtest mit großem Abstand vor dem Sieger des letztjährigen Crashtests, dem Comgest Growth Latin America, an. Er siegt auch in der Performance-Wertung und im Stresstest und belegt im Rating Rang 2.

Der Vorjahres-Sieger aus dem Hause Comgest musste den ersten Platz vor allem wegen des diesmal schwächeren Abschneidens im Stresstest abgeben. 2015 belegte er in diesem Teilbereich noch den Spitzenplatz, aktuell reicht es mit 59 Punkten lediglich für Rang 10. Deutlich besser schneidet der Edmond de Rothschild Latin America ab und landet in dieser Teil-Disziplin mit 80 Punkten nur knapp hinter dem Stewart Investors Latin America (86 Punkte).

Bei der Performance ist die Spannweite der Ergebnisse erheblich und reicht beispielsweise über fünf Jahre von 44,7 Prozent beim Stewart Investors Latin America bis zu minus 19,8 Prozent beim Pinebridge Latin America Small & Mid Cap Equity. Allerdings verfolgt dieser Fonds mit Nebenwerten einen anderen Ansatz und lässt sich nur bedingt mit dem Gruppensieger vergleichen. Von der Strategie her ähnlicher ist der Pioneer Latin American Equity, der allerdings mit einem Minus von 17,4 Prozent ebenfalls deutlich hinterherhinkt. Die Fondsauswahl sollte in dieser Kategorie also mit Bedacht erfolgen.

Die drei Siegerfonds im Kurzporträt

Der Gesamtsieger: Stewart Investors Latin America Fund

Bis vor kurzem noch firmierte der Fonds unter der Bezeichnung First State Latin America, nun wird er unter der Bezeichnung Stewart Investors fortgeführt. Auch das Management hat sich geändert: So zeichnet mittlerweile Dominic St. George für den Fonds verantwortlich, Tom Prew wurde vom hauptverantwortlichen zum Co-Manager.

Das Duo setzt auf ein konzentriertes Portfolio von derzeit 40 Titeln und investiert aktuell vor allem in Basiskonsumgüter, in denen gut ein Viertel des Fondsvermögens von rund 173 Millionen Euro steckt. Gegenüber dem Vergleichsindex gewichten sie diese Titel damit um rund 6 Prozentpunkte höher. Finanzwerte hingegen sind mit knapp 15 Prozent nur halb so hoch gewichtet wie im MSCI Latin America.

Dass die Fondsmanager sehr unabhängig vom Vergleichsindex agieren, zeigt auch die Ländergewichtung: Brasilianische Aktien machen mit rund 46 Prozent einen vergleichsweise niedrigen Anteil am Portfolio aus, Konkurrenten wie Edmond de Rothschild setzen diese Position weitaus höher an. Ungewöhnlich hoch ist der Anteil chilenischer Aktien, deren Anteil mit 27 Prozent nahezu dreimal so hoch ist wie im Vergleichsindex. Das liegt unter anderem an der hohen Gewichtung des chilenischen Unternehmenskonglomerats Quiñenco und des Wasserversorgers IAM, die mit 4,5 und 4,0 Prozent Portfolio-Anteil zu den fünf größten Positionen gehören.

Titel aus Mexiko wiederum nehmen mit 6 Prozent einen deutlich geringeren Stellenwert ein. Im MSCI Latin America sind diese Aktien mit 29 Prozent deutlich dominanter. Laut einer Analyse des britischen Informationsdienstes FE Trustnet war der Fonds übrigens der Tagessieger im Performance-Vergleich am Tag Eins nach dem Brexit-Votum. Er legte am 24. Juni um fast 11 Prozent zu.

Anleger, die Fondsanteile kaufen wollen, müssen derzeit einen Aufschlag von 4 Prozent auf den Fondspreis zahlen, der in das Fondsvermögen fließt. Mit dieser Maßnahme sollen die Mittelzuflüsse auf niedrigem Niveau gehalten werden, um den Aktionsradius der Fondsmanager auch künftig nicht einschränken zu müssen.

Der Performance-Zweite: Comgest Growth Latin America

Seit 2009 verfolgt die französische Fondsgesellschaft Comgest mit diesem Fonds den Ansatz, Qualitätsaktien mit Wachstumspotenzial zu kaufen. Fondsmanager Charles Biderman greift jedoch nur zu, wenn diese Aktien zu einem vernünftigen Preis zu haben sind. Dabei geht er hohe Einzelwetten ein, woraus sich ein übersichtliches Portfolio mit derzeit nur 31 Aktien ergibt.

In die engere Auswahl nimmt Biderman ausschließlich Unternehmen, die auf Sicht von drei bis fünf Jahren Wachstumspotenzial bieten. Die politischen Rahmenbedingungen interessieren ihn kaum, denn er ist stets darauf bedacht, das Portfolio möglichst so zusammenzustellen, dass die Titel sich unabhängig von makroökonomischen Faktoren gut entwickeln.

Dazu zählt er aktuell unter anderem Titel wie Odontoprev, einen brasilianischen Anbieter von zahnärztlichen Leistungen mit hohen Wachstumsraten und attraktiven Dividenden, der aktuell mit einem Anteil von 4,9 Prozent die zweitgrößte Einzelposition im Fonds stellt. Um Aktien des halbstaatlichen brasilianischen Ölkonzerns Petrobras macht er dagegen einen Bogen. Gefallen findet er vielmehr an Unternehmen, die Potenzial bieten für ein nachhaltiges, von anderen Marktteilnehmern bislang noch nicht erkanntes Ertragswachstum.

Mit einem Anteil von 63 Prozent dominieren aktuell brasilianische Aktien das Portfolio. Diese hält Biderman gegenüber dem MSCI Latin America deutlich übergewichtet, mexikanische Titel gewichtet er mit 18 Prozent hingegen deutlich niedriger als der Index. Auf Sektor-Ebene liegen aktuell Konsumgüter mit einer Gewichtung von rund 30 Prozent vorn, darunter der mexikanische Getränke-Konzern Femsa. Er ist mit 5,5 Prozent derzeit die größte Position im Fonds.

Der Stresstest-Zweite: Edmond de Rothschild Latin America

Mit 80 Punkten liegt dieser Anfang 2012 aufgelegte Fonds im Stresstest nur knapp hinter dem Gesamtsieger von Stewart Investors. Als Ziel deklariert die französische Investmentgesellschaft Edmond de Rothschild, die wichtigsten Anlagethemen Konsum, Infrastruktur und Energie abzudecken. Dies setzt Fondsmanagerin Patricia Urbano derzeit um, indem sie unter anderem 23 Prozent des Portfolios in Titeln aus dem Basiskonsumgüter-Bereich hält.

Dazu gehört auch die größte brasilianische Drogerie-Kette Raia Drogasil, die mit 5 Prozent derzeit die drittgrößte Position im Fonds stellt. Weitere 6 Prozent hat sie in Nicht-Basiskonsumtiteln investiert, Energieaktien machen derzeit ebenfalls rund 6 Prozent des Portfolios aus. Bei der Titelauswahl schätzt Urbano unter anderem solche Unternehmen, die trotz überzeugender Geschäftsmodelle mit einem Abschlag gehandelt werden.

Mit 50 Aktien streut sie das Portfolio breiter als Konkurrent Biderman. Anders als der Comgest-Manager hält sie auch Petrobras – die durch einen Korruptions-Skandal in die Schlagzeilen geratene Ölgesellschaft ist mit einem Anteil von 4 Prozent derzeit eine der fünf größten Positionen im Fonds. Ganz oben auf dieser Liste stehen die brasilianischen Finanzwerte Banco Bradesco und Itau Unibanco. Diese Branche nimmt mit 27 Prozent auch den größten Stellenwert ein.

Auf Länderebene setzt Urbano den Fokus sehr stark auf Brasilien, das sie mit 68 Prozent gewichtet und zuletzt aufgestockt hat. „Im Fokus standen dabei Unternehmen, die wie der Autovermieter Localiza von einer wirtschaftlichen Erholung besonders profitieren sollten“, erläutert Urbano und ergänzt: “Kurzfristig sehen wir in Brasilien durchaus noch mehr Potenzial. Wir gehen davon aus, dass die Regierung Reformen voranbringt, nachdem das Verfahren zur Amtsenthebung von Regierungschefin Dilma Rousseff Ende des Monats abgeschlossen sein dürfte.“

Mexiko bildet mit 17 Prozent die zweitgrößte Länderposition. Kleinere Positionen verteilt Urbano auf Argentinien, Peru, Chile und Kolumbien.

Von: Claudia Lindenberg

Quelle: Das Investment