Wo liegen die 100 Fonds-Klassiker im Konkurrenz-Vergleich, wie sind sie aktuell aufgestellt und was treibt ihre Manager gerade um? Antwort gibt das regelmäßige Update von DER FONDS. Dieses Mal: der Nordea Stable Return von Asbjørn Trolle Hansen.

Wo liegen die 100 Fonds-Klassiker im Konkurrenz-Vergleich, wie sind sie aktuell aufgestellt und was treibt ihre Manager gerade um? Antwort gibt das regelmäßige Update von DER FONDS. Dieses Mal: der Nordea Stable Return von Asbjørn Trolle Hansen.

1. Der Konkurrenz-Vergleich

Der seit Monaten anhaltende Run auf den Fonds, der Anfang September einen Soft Close zur Folge hatte, kommt nicht von ungefähr: Das Anlagekonzept von Asbjørn Trolle Hansen, im Nordea Stable Return ein Allwetter-Portfolio für jede Marktlage zu kreieren, kommt in unsicheren Marktphasen an. Dabei spielt das absolute Risiko eine wichtige Rolle: Trolle Hansen stellt das Portfolio stets so zusammen, dass es über einen Investment-Zyklus von drei Jahren sehr wahrscheinlich einen positiven Ertrag liefert.

Nordea 1 – Stable Return Fund AP – EUR

ISIN: LU0255639139

Performance 1 Jahr: 3.2%

Volatilität 1 Jahr: 3.7%

Um dies zu erreichen, achtet der Nordea-Manager beispielsweise darauf, dass die einzelnen Positionen in Abwärtsphasen nicht miteinander korrelieren.Diese Strategie funktionierte bereits im schwierigen Börsenjahr 2015 sehr gut und in den ersten Monaten des laufenden Jahres noch ein bisschen besser. Kein Wunder, dass plötzlich jeder dabei sein möchte – auch wenn der Anteilspreis in den vergangenen drei Monaten gegen den allgemeinen Trend knapp 2 Prozent an Wert verloren hat.

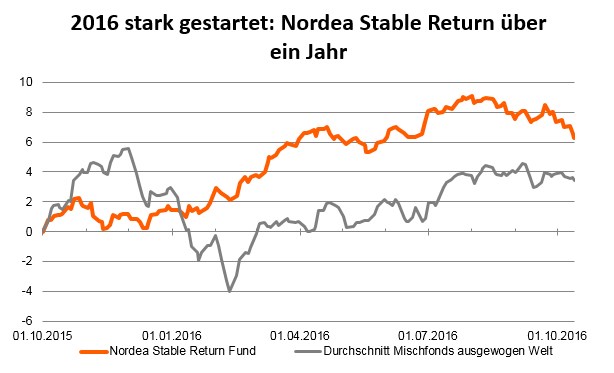

Mit einem Zuwachs von 6,3 Prozent auf Zwölf-Monats-Sicht liegt der Fonds in seiner FWW-Gruppe Mischfonds Ausgewogen Welt dennoch gut im Rennen und belegt unter 302 Vergleichsfonds Rang 48. Einen relativ großen Beitrag zur Stabilität in den Krisenmonaten Januar und Februar hat Trolle Hansen zufolge die Entscheidung geliefert, auf der Währungsseite long in Japanische Yen und gleichzeitig short in Britische Pfund zu gehen. Was in erster Linie als negative Korrelation zu den Aktienmärkten gedacht war, brachte nebenbei eine hübsche Rendite: Bis Ende Februar wertete die japanische Währung gegenüber der britischen um rund 12 Prozent auf. Auf der Aktienseite wiederum machte sich der hohe Anteil an traditionell schwankungsarmen Titeln wie Imperial Brands, Pfizer oder Vinci bezahlt.

Quelle: FWW Fundservices GmbH

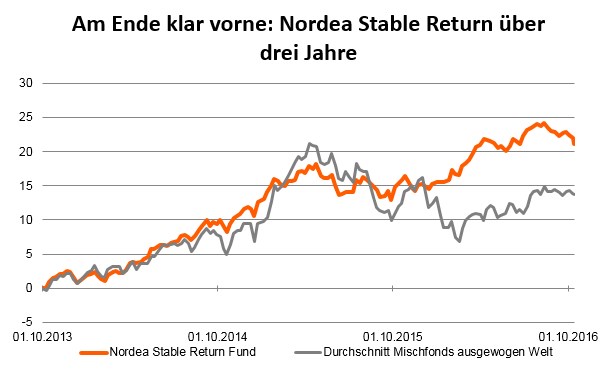

Über drei Jahre erzielte Trolle Hansen mit dem Fonds ein Plus von 21,1 Prozent, womit er ebenfalls im oberen Drittel seiner Vergleichsgruppe liegt. „Insgesamt stellten sich in diesem Zeitraum eher die defensiven Engagements als Ertragstreiber heraus, da sie in vielen volatilen Phasen das Portfolio vor Wertverfall schützten und den Hauptbeitrag zur positiven Wertentwicklung lieferten“, resümiert der Nordea-Manager.

Quelle: FWW Fundservices GmbH

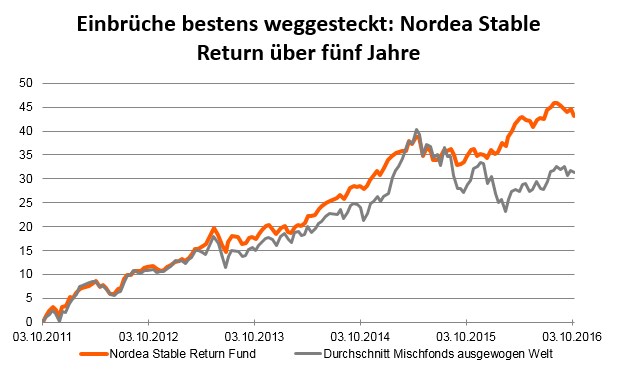

Auch mit seinem Fünf-Jahres-Ergebnis kann sich Trolle Hansen zufrieden zeigen. Seit Oktober 2011 beträgt die durchschnittliche Wertentwicklung des Nordea Stable Return 7,3 Prozent pro Jahr. Damit hat er sein Ziel, den Geldmarkt jährlich um 4 Prozentpunkte zu schlagen, mehr als erfüllt.Zudem war die Volatilität in diesem Zeitraum mit 4,2 Prozent niedriger als der Durchschnitt der Vergleichsgruppe, der bei 5,6 Prozent lag.

Quelle: FWW Fundservices GmbH

2. Die aktuelle Positionierung

Trolle Hansen bevorzugt es, mit ruhiger Hand zu agieren. Deshalb stellt er das Portfolio möglichst so auf, dass es nicht kontinuierlich neu ausgerichtet werden muss. Anpassungen hat er beispielsweise bei der Gewichtung von Staatsanleihen vorgenommen, deren Portfolioanteil er von 39 auf 18 Prozent reduziert hat (siehe Grafik). „Die Renditen von US-Staatsanleihen sind seit Jahresbeginn gefallen und mittlerweile auf einem derart niedrigen Niveau angekommen, dass eine weitere Spread-Einengung unwahrscheinlich wird“, begründet er. Damit hätten diese Papiere zunehmend ihre Eigenschaft eingebüßt, das Portfolio in volatilen Aktienmarktphasen vor Wertverfall schützen.

Neu auf dem Radar hat der Däne Unternehmen mit mittlerer Marktkapitalisierung, von denen er sich eine höhere Diversifikation des Portfolios verspricht: „Eines unserer ersten Investments in diesem Segment ist das japanische Unternehmen Nippon Express.“ Da er derzeit weitere interessante Mid-Cap-Unternehmen in Japan beobachtet, könnte der Japan-Anteil seines Portfolios – derzeit weniger als 5 Prozent – gegen Jahresende deutlich höher liegen.

Noch dominieren allerdings US-Titel das mit netto 46 Prozent gewichtete Aktienportfolio: Etwas mehr als die Hälfte beträgt ihr Anteil derzeit. Aktien aus Schwellenländern – vor allem China, Indien und Südkorea – gewichtet Trolle Hansen mit aktuell rund 14 Prozent. Auf Sektor-Ebene bevorzugt er nach wie vor Gesundheitswerte, deren Anteil bei rund einem Viertel des Portfolios liegt. Die zweit- und drittgrößte Branchenposition bilden IT- und Finanzwerte.

3. Drei Fragen an Asbjørn Trolle Hansen

DER FONDS: Sie bevorzugen ein Allwetter-Portfolio und schichten eher selten um. Wie sieht dieses Portfolio üblicherweise aus und wo weichen Sie aktuell ab?

Asbjørn Trolle Hansen: Wir möchten durch die Kombination aggressiver und defensiver Ertragstreiber unser Ziel erreichen, in jeder Marktphase positive Erträge zu erzielen. Aktuell haben wir dazu beispielsweise stabile Aktien mit geringem Risiko aus Industrie- und Schwellenländern mit netto 50 Prozent gewichtet. Auf der Anleiheseite besteht das Portfolio aus 18 Prozent Staatsanleihen – nach wie vor vor allem aus den USA, auch wenn wir die Gewichtung reduziert haben. US-Staatsanleihen bieten im Vergleich zu ihren europäischen Pendants eine etwas höhere Rendite. Die Eigenschaft als Schutzschild gegen Kursverluste hat allerdings durch den Rendite-Rückgang gelitten, daher auch die niedrigere Gewichtung. Weitere 24 Prozent halten wir in europäischen Pfandbriefen aus den Kernländern Europas und Dänemark.

Wohin haben Sie nach dem Verkauf eines Teils Ihrer US-Staatsanleihen umgeschichtet?

Wir haben unsere Positionen in anderen defensiven Ertragstreibern erhöht und sind neue Engagements eingegangen, die negativ zu den Aktienmärkten korreliert sind. Dazu haben wir beispielsweise unsere Währungs-Strategie ausgeweitet und investieren nicht mehr wie bisher nur in ein Währungspaar. Stattdessen setzen wir auf einen Korb solcher Paarungen, die zurzeit eine negative Korrelation zu Aktienmärkten aufweisen, darunter Long Japanischer Yen und Short Australischer Dollar sowie Long Schwedische Krone und Short Neuseeländischer Dollar.

Wo sehen Sie in den kommenden Monaten Risiken?

Die größten Risiken sehen wir derzeit in der Abschwächung des globalen Wirtschaftswachstums in Kombination mit einer zu raschen Zinserhöhung seitens der US-Notenbank. Dieses Zusammenspiel wäre eine Bedrohung sowohl für die Anleihe- als auch die Aktienmärkte. Dies würde es uns auch erschweren, ein Allwetter-Portfolio zu konstruieren – obwohl wir natürlich weiter alles daran setzen würden, ein ausbalanciertes Portfolio aufzubauen, das auch den erwähnten Risiken widerstehen kann.

Quelle: Das Investment