Maggi-Würzmischung, Langnese-Eis, Sensodyne-Zahnpasta und Waschmittel von Ariel: Viele dieser Produkte umgeben uns tagtäglich. Und sie stecken in vielen Aktienfonds, denn hinter diesen Marken stehen milliardenschwere Konsumgüterkonzerne wie Nestlé, GlaxoSmithKline, Unilever und Procter & Gamble, meint Blake Hutchins, Portfoliomanager des Global Quality Equity Income Funds von Investec Asset Management.

Maggi-Würzmischung, Langnese-Eis, Sensodyne-Zahnpasta und Waschmittel von Ariel: Viele dieser Produkte umgeben uns tagtäglich. Und sie stecken in vielen Aktienfonds, denn hinter diesen Marken stehen milliardenschwere Konsumgüterkonzerne wie Nestlé, GlaxoSmithKline, Unilever und Procter & Gamble, meint Blake Hutchins, Portfoliomanager des Global Quality Equity Income Funds von Investec Asset Management.

Markenmacht: Von den Hamburger Landungsbrücken zum Bondi Beach

„Der Schlüssel zum erfolgreichen Investieren liegt darin, herauszufinden ob ein bestimmtes Unternehmen einen Wettbewerbsvorteil hat, und wenn ja, wie lange dieser anhalten wird“. Hinter dieser Überlegung von Warren Buffett steckt das Prinzip der starken Marke, denn im Markenwert wird der Wettbewerbsvorteil sichtbar. In Märkten, in denen viele Hersteller mit homogenen Produkten miteinander im Wettbewerb stehen, ist die Schaffung einer starken und beständigen Marke besonders wichtig.

Konsumgüterkonzerne investieren daher ein Vermögen in die Werbung. Procter & Gamble hatte allein in diesem Jahr bislang einen Werbeaufwand in Deutschland in Höhe von 505,39 Millionen Euro und ist auch weltweit der Konzern mit den höchsten Werbeausgaben.

Diese Kosten werden unter anderem dazu verwendet, möglichst hohe Markteintrittsbarrieren zu errichten, um den Kunden langfristig an die Marke zu binden. Die Markenrechte für Langnese wurden beispielsweise bereits im Jahr 1927 durch den Hamburger Kaufmann Karl Rolf Seyferth erworben. Diese wiederum geht auf die 1888 gegründete Biskuitfabrik des Kaufmanns Viktor Emil Heinrich Langnese zurück. 1935 konnten Hamburger Kinder das erste Langnese-Eis an den Landungsbrücken in St. Pauli genießen. Seit 1962 kümmert sich der Unilever-Konzern um die Weiterentwicklung der Marke (Werbeausgaben in diesem Jahr: 146,29 Mio. Euro).

Heute ist das rote Langnese-Herz nicht nur für viele Deutsche zum Inbegriff für Eisgenuss geworden, unter anderen Bezeichnungen wird diese Marke auch an der Copacabana (Kibon in Brasilien) oder am Bondi Beach (Streets in Australien) verkauft. Die Schaffung einer starken Marke schafft langfristige Wettbewerbsvorteile, wie z.B. die Möglichkeit, Preise festlegen und diktieren zu können. Allerdings sind nicht alle Konsumgüter Qualitätsaktien und nicht alle Qualitätsaktien bestehen aus Konsumgütern. Viele Investmentmöglichkeiten finden sich mit ähnlichen Bedingungen auch außerhalb der großen Konsumgüterkonzerne, wie z.B. im Technologiebereich, dem Gesundheitswesen und zum Teil auch in der Industrie und Finanzwirtschaft. Qualitätstitel haben jedoch gemein, dass es sich dabei um Investment Grade-Aktien handelt.

Qualitätsaktien müssen nicht teuer sein

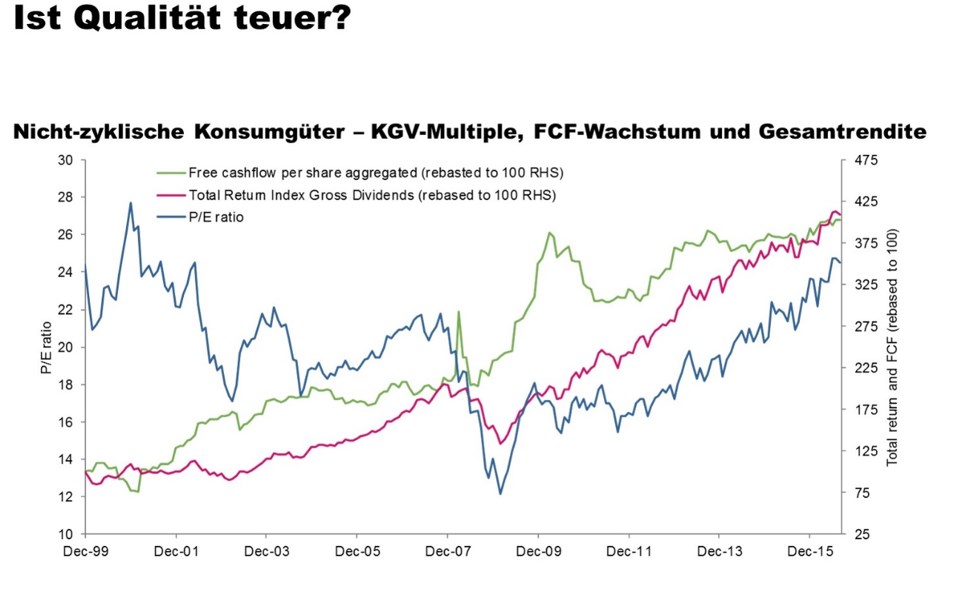

Aber sind Qualitätsaktien mit einem hohen Rating inzwischen nicht eigentlich zu teuer? Natürlich weisen diese Titel ein hohes Kurs-Gewinn-Verhältnis auf. Das aktuelle KGV von Nestlé beträgt beispielsweise 23,8, das von Unilever sogar 24,1. Es kann sich aber dennoch lohnen, derartige Qualitätstitel im Portfolio zu führen. Es kommt darauf an, welche Kriterien man dabei ansetzt, denn das Kurs-Gewinn-Verhältnis ist nicht das einzige Bewertungsparameter für Fondsmanager. Bei der Entscheidung, in Aktien für den Fonds zu investieren, spielt neben dem KGV auch das Verhältnis zwischen dem Unternehmenswert und dem erwarteten operativen Ergebnis eine Rolle.

Auch die Verschuldung des Unternehmens fließt in die Bewertung mit ein. Eine weitere wichtige Kennzahl ist der ROIC (Return on Invested Capital), also die Verzinsung des investierten Kapitals, das dem Unternehmen ermöglicht, weiter in sein Wachstum zu investieren. Investec Asset Management legt ferner auch einen großen Wert auf eine hohe Free-Cash-Flow-Rendite. Darunter wird die Fähigkeit von Unternehmen verstanden, nach Abzug aller Kosten und nach Berücksichtigung der notwendigen Investitionsausgaben frei verfügbares Kapital für Dividendenzahlungen, Erweiterungsinvestitionen und andere strategische Entscheidungen zu erwirtschaften.

Die Analysten von Investec Asset Management konnten beispielsweise nachweisen, dass nicht nur das Kurs-Gewinn-Verhältnis nichtzyklischer Konsumgüteraktien nach der Wirtschaftskrise angestiegen ist, sondern dass auch die Dividendenrendite dieser Titel überdurchschnittlich stark gewachsen war.

Über den Autor: Blake Hutchins ist Portfoliomanager des Global Quality Equity Income Funds und leitender Portfoliomanager für die Strategie UK Equity Income. Außerdem ist er Analyst im Team für Qualitätsaktien.

Quelle: Das Investment