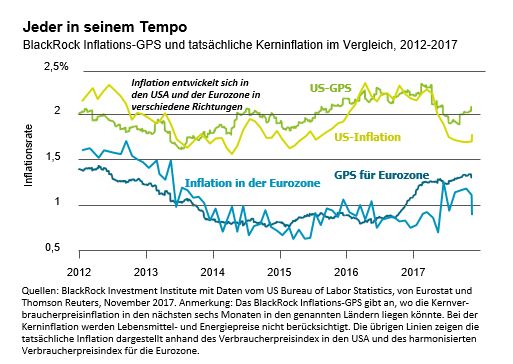

EZB-Chef Mario Draghi plant laut eigener Aussage – anders als Fed-Präsidentin Janet Yellen – für Europa kurzfristig keine Zinserhöhungen. Voreilige Angst könnte jedoch auch schon im Jahr 2018 die Volatilität anfachen, sagt Martin Lück, Chef-Investmentstratege bei BlackRock. Es geht wieder aufwärts: Unser BlackRock Macro GPS zeigt bereits seit Langem einen Anstieg der Kerninflation in den USA auf 2 Prozent an, wie die nachfolgende Grafik zeigt.

Die überraschende Delle im Jahr 2017 halten wir für eine kurze Episode und erwarten, dass die Märkte mehr Vertrauen in den Inflationsausblick fassen.

Warum? Langsam beginnen die Löhne zu steigen, und Einflussfaktoren wie die geänderte Messung der Kosten für mobile Datenübertragung fallen nach und nach aus den Inflationsdaten heraus. Wir rechnen daher mit höheren US-Renditen und favorisieren inflationsgeschützte vor Nominalanleihen.

Auch im Euroraum dürften die Preise im Jahr 2018 leicht anziehen. Wir schließen uns jedoch der Prognose der Europäischen Zentralbank (EZB) an, die noch bis mindestens 2019 mit einer Inflation unterhalb der 2-Prozent-Marke rechnet. Es gibt nämlich immer noch Reservekapazitäten in den Euro-Ländern. Ähnliche Trends sehen wir in Japan. Deshalb dürften sowohl die EZB als auch die Bank von Japan (BoJ) in den kommenden Monaten an ihrer lockeren Geldpolitik festhalten.

Immer größere Zinskluft

Die Kluft zwischen Geldpolitik und Zinsen dies- und jenseits des Atlantiks dürfte in den kommenden Monaten weiter wachsen. Auch unter neuer Führung wird die US-Notenbank Federal Reserve (Fed) unseres Erachtens das Schrumpfen ihrer Bilanz vorantreiben – und die für 2018 prognostizierten drei Zinserhöhungen umsetzen. Ein vierter Zinsschritt ist denkbar, wenn die Währungshüter wegen Steuersenkungen mit verstärktem Preisauftrieb rechnen.

Hat damit die Ära der quantitativen Straffung, das heißt die Umkehr der Asset-Käufe, begonnen? Noch nicht ganz. Aber die Märkte werden empfindlich auf erste Anzeichen reagieren, die einen Kurswechsel der EZB oder der BoJ andeuten.

Wir gehen davon aus, dass die europäischen und die japanischen Notenbanker auch im Jahr 2018 unter dem Strich weiter Anleihen kaufen, jedoch mit gedrosseltem Tempo. Die EZB hat signalisiert, dass sie die Zinsen erst nach dem Ende ihrer Anleihekäufe anheben wird. Und die BoJ wird wohl an ihren Asset-Käufen und ihrem Renditeziel bei Langläufern festhalten – selbst wenn im April ein neuer Notenbankchef das Ruder übernimmt.

Investoren rechnen jedenfalls bis zum Jahr 2019 mit weiter negativen Kurzfristzinsen in Europa und Japan. Voreilige Angst vor geldpolitischen Kurswechseln könnte jedoch auch schon in 2018 die Volatilität anfachen.

Hinweis: Diese News ist eine Mitteilung des Unternehmens und wurde redaktionell nur leicht bearbeitet.

Von: Martin Lück

Quelle: Das Investment