Risikoscheue Anleger haben es im aktuellen Kapitalmarktumfeld immer schwerer, ihr Kapital zumindest zu erhalten. Aktien kommen für sie aus Angst vor Kurschwankungen zwar eigentlich nicht in Frage. Doch es gibt „interessante Alternative“, erklärt Roman Steurer von der Deutschen Asset Management.

Risikoscheue Anleger haben es im aktuellen Kapitalmarktumfeld immer schwerer, ihr Kapital zumindest zu erhalten. Aktien kommen für sie aus Angst vor Kurschwankungen zwar eigentlich nicht in Frage. Doch es gibt „interessante Alternative“, erklärt Roman Steurer von der Deutschen Asset Management.

Deutsche Staatsanleihen zum Beispiel sind nahezu ausfallsicher. Warum sollte ein auf Sicherheit bedachter Anleger in Aktien investieren?

Roman Steurer: Dass Bundesanleihen zu den ausfallsichersten Schuldtiteln weltweit gehören, steht außer Frage. Doch damit lässt sich derzeit kein Geld mehr verdienen. Und das ist doch der eigentliche Zweck einer Investition. So hat die Bundesrepublik Deutschland am 13. Juli erstmals in ihrer Geschichte eine zehnjährige Anleihe mit einem Zinskupon von 0 Prozent verkauft. Zugeteilt wurde der Schuldtitel mit einer Durchschnittsrendite von sogar minus 0,05 Prozent. Diese negativen Zinsen sind das Resultat der ultralockeren Geldpolitik der Europäischen Zentralbank (EZB) und vieler anderer Notenbanken weltweit. Und erst kürzlich hat EZB-Präsident Mario Draghi die Kapitalmärkte darauf vorbereitet, dass die Zinsen im gemeinsamen Währungsgebiet noch für eine längere Zeit auf dem aktuellen oder einem sogar noch niedrigeren Niveau verharren werden.

Aktien sind riskant. Erst am Anfang des Jahres ging es mit dem deutschen Aktienindex Dax binnen sechs Wochen um gut 18 Prozent nach unten.

Steurer: Natürlich kommt es bei Aktienkursen zu stärkeren Schwankungen. Diese werden in der Regel aber auch wieder schnell aufgeholt, wie die Entwicklung des Dax seit Mitte Februar 2016 zeigt. Der US-Aktienindex S&P 500 hat unlängst sogar einen neuen Rekordstand erreicht. Noch dazu können Anleger bei Aktieninvestments geschickt die so genannte Low-Volatility-Anomalie beziehungsweise -Effekte nutzen. Sie ist dadurch gekennzeichnet, dass Aktien mit geringer Schwankungsintensität in der Vergangenheit eine bessere Wertentwicklung als Papiere mit hoher Volatilität aufgewiesen haben. Dieses Phänomen wurde erstmals 1972 beschrieben und steht im Gegensatz zu Kapitalmarkttheorien wie dem Capital Asset Pricing Model (CAPM), dem zufolge stark schwankende Aktien als Risikoausgleich eine höhere Rendite bieten.

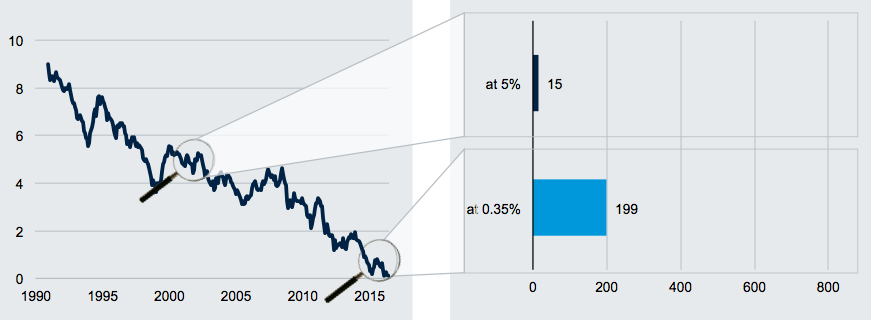

links: Zinsen für zehnjährige deutsche Staatsanleihen, rechts: Zahl der Jahre, in denen sich das Kapital bei dem jeweiligen Zinssatz verdoppelt hat. Darauf müssten Anleger bei einem Zinssatz von beispielsweise 0,35 Prozent knapp zwei Jahrhunderte warten. zum Vergleich: Bei einem Zinssatz von 5 Prozent wären es dagegen nur etwa 15 Jahre Wartezeit.

Daten: Bloomberg; Grafik: Deutsche Asset Management

Wie muss ein Anleger sein Portfolio konkret gestalten, um von dieser Anomalie profitieren zu können?

Steurer: Eine Möglichkeit sind zum Beispiel Dividenden-Strategien, bei denen in die Aktien von Qualitätsunternehmen investiert wird.

Eine andere Möglichkeit sind so genannte „Low-Volatility-Strategien“. Sie nutzen die Vorteile der Diversifikation. Konkret investieren diese Strategien in eine Kombination von Aktien – Experten sprechen auch von Portfoliokonstruktion –, sodass die Schwankungen und damit das Risiko des gesamten Portfolios reduziert wird.

In der Regel wird in Aktien aus defensiven, nicht-zyklischen, Sektoren wie beispielsweise Versorgern oder Basiskonsumgüter investiert. Gegenüber dem breiten Aktienmarkt beziehungsweise einem kapitalisierungsgewichteten Index weisen Low-Volatility Strategien somit konstruktionsbedingt eine deutlich geringer schwankende Wertentwicklung auf und konnten in der Vergangenheit darüber hinaus mittelfristig attraktive Mehrerträge erwirtschaften.

Konservative Anleger, die trotz Aktienanlage noch ruhig schlafen möchten, haben damit mit einer Low-Volatility-Strategie eine interessante Alternative zur klassischen Dividendenstrategie.

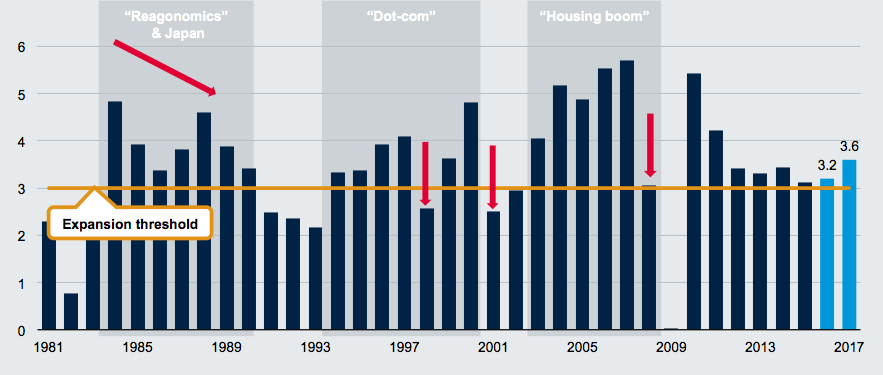

Mit Investments in internationalen Aktien setzen Anleger auf eine wieder stärker wachsende Weltwirtschaft. Die blauen Balken zeigen das prozentuale Wachstum des global aggregierten Bruttoinlandsprodukts gegenüber dem jeweiligen Vorjahreswert in Prozent an. Die roten Pfeile zeigen Abschwünge der Weltkonjunktur an. Die horizontale gelbe Linie markiert die „Expansionsschwelle“.

Daten: Bloomberg, Schätzungen der Deutsche Asset Management; Grafik: Deutsche AM

Quelle: Das Investment