Der in wenigen Wochen sein einjähriges Bestehen feiernde Invesco Global Targeted Returns Fund (WKN A1XCZF, ISIN LU1004132640) hat schnell viele Freunde unter den FondsInvestoren gewonnen. Denn der am 18. Dezember 2013 neu aufgelegte Multi-Asset-Fonds verfolgt einen speziellen Investmentansatz, um attraktive Erträge zu erwirtschaften und nur geringe Schwankungen in der Wertentwicklung aufzuweisen. Die Anlagephilosophie des breit diversifizierten Multi Asset Fonds lautet: „In Ideen investieren“ – und das ohne jegliche Beschränkung durch Anlageklassen, Ländervorgaben oder bestimmte Sektorengewichtungen. Durch eine geschickte Kombination der einzelnen Anlageideen wird ein stetiger Ertrag bei stark vermindertem Risiko erzielt.

Geleitet wird der mittlerweile auf ein Volumen von 300,8 Millionen Euro angewachsene Fonds von dem erfahrenen FondsManagertrio aus Dave Jubb, David Millar und Richard Batty. Die drei Marktexperten bilden das Multi Asset Team von Invesco Perpetual und verfügen über eine überzeugende Erfolgsbilanz im Management von Multi Asset Fonds. David Millar, seines Zeichens Leiter des Invesco Multi Asset Teams, fasst die hinter dem Fonds stehende Idee prägnant zusammen: „Echte Diversifikation erreicht man nur, indem man sich von der Beschränkung durch Anlageklassen völlig befreit.“

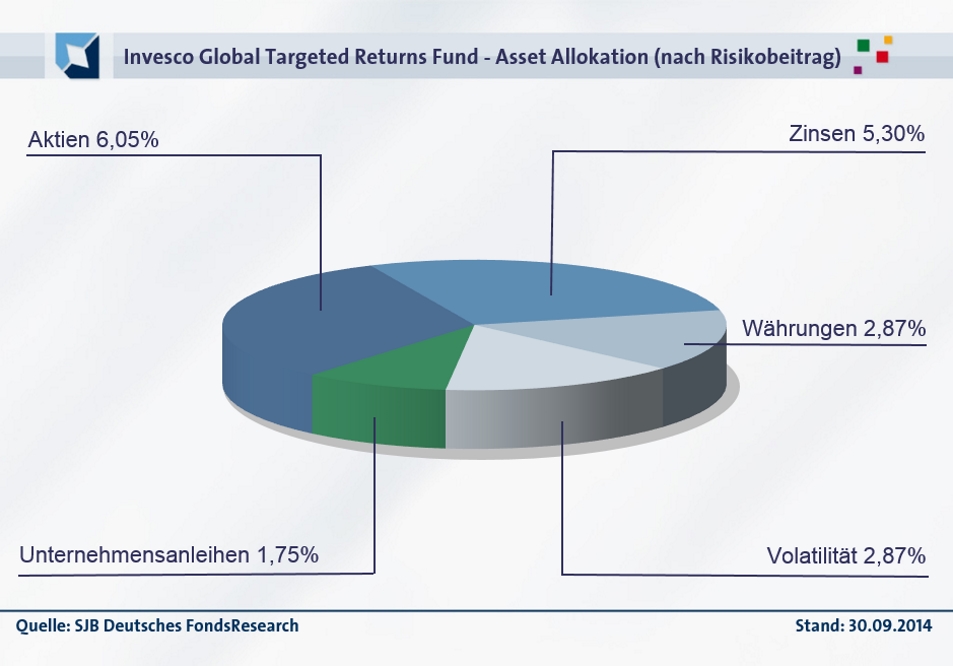

Losgelöst von allen Einschränkungen kann das Invesco-FondsManagerteam den Fokus auf die attraktivsten Strategien legen. Es identifiziert die besten Anlageansätze und bündelt diese in einem risikogesteuerten Portfolio. Dafür nutzt der Fonds nicht nur die traditionellen Anlageklassen wie Aktien oder Anleihen, sondern nimmt auch andere Investmentmöglichkeiten wie Währungen, Immobilien oder an die Höhe von Inflation oder Volatilität gekoppelte Anlageinstrumente wahr. Bislang hat der Newcomer unter den Multi Asset Fonds eine sehr erfreuliche Wertentwicklung vorzuweisen. Allein in den letzten sechs Monaten konnte der Fonds seinen Wert um +1,84 Prozent auf Eurobasis steigern, über die letzten drei Monate lag der Wertzuwachs bei +1,33 Prozent. Erklärtes Ziel ist es, unabhängig vom Marktumfeld eine Bruttorendite von 5,0 Prozent p.a. über dem 3-Monats-Euribor zu erwirtschaften – und das bei weniger als der Hälfte der Volatilität der Aktienmärkte. Mit welcher Portfoliostruktur will das FondsManagertrio diese Aufgabe angehen?

David Millar berichtet, dass im Verlauf des dritten Quartals 2014 eine neue Anlageidee zur Abflachung der japanischen Zinskurve im Portfolio umgesetzt wurde. Da das Invesco-Research mit einem sinkenden Abstand zwischen lang- und kurzfristigen Zinsen in Japan rechnet, sollte sich diese Strategie als ertragreich erweisen. Außerdem wurde eine neue Strategie im Bereich der Schwellenländerwährungen implementiert, die auf eine positive Kursentwicklung der indischen Rupie (INR) gegenüber dem chinesischen Renminbi (RMB) setzt. Umgekehrt wurden zwei Strategien aus dem FondsPortfolio entfernt: Die Longposition bei den Schuldtiteln europäischer Finanzunternehmen sowie die Währungsstrategie, die eine Aufwertung des brasilianischen Real (BRL) zum chilenischen Peso (CLP) antizipiert. In diesem Zusammenhang hebt FondsManager Millar hervor, dass beide Investmentideen einen sehr positiven Wertbeitrag für den Fonds erzielt haben, nun aber nicht mehr das erforderliche Renditepotenzial aufweisen, um einen Verbleib im Portfolio zu rechtfertigen.

Welche Marktentwicklungen haben nach Einschätzung des FondsManagements den Verlauf des dritten Quartals bestimmt? Invesco-FondsManager Millar berichtet, dass die globalen Aktienmärkte in diesem Zeitraum mit zunehmenden geopolitischen Spannungen und durchwachsenen Wirtschaftsdaten zu kämpfen hatten, was wiederum zu erhöhten Wachstumssorgen führte. Die US-Märkte konnten im Quartalsverlauf leicht zulegen, die japanischen Aktien profitierten vom schwächeren Yen. Weniger gut sah es in Europa aus: Die europäischen Märkte wurden von den zunehmenden Hinweisen auf einen stockenden Erholungsprozess belastet. Ausnahme war Großbritannien, wo die britische Wirtschaft ihren Aufschwung fortsetzte. Insgesamt zeigte der Trend an den Aktienmärkten nach unten, da der gewichtige Rohstoffsektor mit negativen Nachrichten aus China und einem wiedererstarkten US-Dollar zu kämpfen hatte. Am Rentenmarkt waren die Renditen wichtiger Staatsanleihen erneut rückläufig. US-Treasuries legten im August kräftig zu, entwickelten sich im Juli und September aber schwächer. Deutsche Bundesanleihen sanken auf ein neues Rekordtief.

Welche Strategien prägen das aktuelle FondsPortfolio und werden weiterhin als aussichtsreich eingeschätzt? Beispielsweise die Strategien am Währungsmarkt, die die von der Aufwertung des US-Dollar zum Kanada-Dollar oder dem Kursanstieg der Norwegischen Krone zum Britischen Pfund profitieren. Weitere Beispiele für die Anlagestrategien des Invesco-Fonds sind Derivate, die auf eine bessere Kursentwicklung von US Large Cap-Aktien gegenüber Small Cap-Titeln setzen oder Zinsprodukte, die von einem schnelleren Anstieg der Zinsen in Schweden als innerhalb der Eurozone profitieren. Die breite Streuung über unterschiedlichste Anlageideen sorgt dafür, dass das Gesamtrisiko des Fonds minimiert wird: Besitzen alle Einzelideen ein kumuliertes Risiko von 18,8 Prozent, so beträgt das FondsRisiko des Invesco-Produktes durch die Kombination dieser Ideen gerade einmal 3,8 Prozent (Stand 30.09.2014).

Die Zahlen beweisen: Investoren bekommen mit dem Invesco Global Targeted Returns Fund ein durch seine hohe Risikostreuung schwankungsarmes Anlageprodukt, das aufgrund der breiten Diversifikation auch schwächere Perioden an den Börsen übersteht. Denn der Fonds ist nicht auf steigende Kurse am Aktien- oder Anleihenmarkt angewiesen, sondern kann seine Erträge mit völlig unabhängigen Anlagestrategien generieren. Der Multi-Asset-Fonds bleibt ein attraktives Anlageobjekt für alle FondsInvestoren, die sich keiner Beschränkung durch Anlageklassen unterwerfen wollen.