Chinesische Aktien haben längst ihren Weg in die Portfolios globaler Aktienfonds gefunden und bilden dort einen nennenswerten Teil der Bestände ab – eine Entwicklung, die durch die jüngste Anhebung der Gewichtung Chinas im MSCI Emerging Markets Index ihre Bestätigung gefunden hat. Weitaus stiefmütterlicher werden hingegen chinesische Anleihen behandelt – und dies, obwohl gerade in der aktuellen Niedrigzinsphase Schuldpapiere in der chinesischen Lokalwährung Renminbi (RMB) eine attraktive Rendite bieten können. Obwohl der chinesische Bondmarkt mit seinem Volumen von umgerechnet 12 Billionen US-Dollar der drittgrößte Anleihenmarkt der Welt ist, wird dieser von einheimischen Investoren dominiert: Chinesen besitzen 97,9 Prozent der verfügbaren China-Anleihen, nur 2,1 Prozent der Zinspapiere werden von ausländischen Anlegern gehalten.

Da wirkt es sich relativ wenig aus, dass die Investitionen ausländischer Investoren in RMB-denominierte chinesische Anleihen über die letzten drei Jahre um 128 Prozent angestiegen sind – die absoluten Bestände bleiben mit 1.750 Milliarden RMB per Jahresende 2018 gering. Doch es gibt gute Gründe, chinesische Bonds unter Diversifikations- sowie Renditeaspekten in ein global breit gestreutes Portfolio über diverse Assetklassen aufzunehmen: Chinesische Staatsanleihen sind nur äußerst gering mit der Kursentwicklung von US Treasuries verknüpft (Korrelation von 0,20) und besitzen mit dem US High Yield Markt sowie dem S&P 500 eine negative Korrelation von -0,05 bzw. -0,02. Über alle Laufzeiten lässt sich mit chinesischen Staatsanleihen und den Papieren regierungsnaher Institute eine Rendite von rund 3,50 Prozent in der Lokalwährung RMB erzielen – eine attraktive Kuponhöhe in der jetzigen Zinsphase. Die Wirtschaftsdaten für die Volksrepublik China sprechen nicht gegen ein Investment in den dortigen Anleihenmarkt: Zwar wurde das offizielle Wachstumsziel auf 6,0 bis 6,5 Prozent verringert, doch eine adäquate Liquiditäts- und Kreditversorgung durch die Zentralbank bleibt gewährleistet. Steuererleichterungen und Infrastrukturmaßnahmen unterstützen die Konjunktur, während zugleich die Öffnung der Märkte und die grundlegende Reformpolitik weitergeht. Auf diesem Hintergrund können chinesische Anleihen unter Rendite/Risiko-Gesichtspunkten ein wichtiger Bestandteil eines globalen Portfolios sein, zumal eine weitere Verbesserung der Makrodaten für die zweite Jahreshälfte 2019 erwartet wird.

Der UBS (Lux) Bond SICAV – China Fixed Income (RMB) P-acc (WKN A2JCLA, ISIN LU1717043324) lässt Investoren an den Renditechancen chinesischer Anleihen mit Schwerpunkt auf dem Investment-Grade-Sektor teilhaben, die am inländischen Markt gehandelt werden und auf die chinesische Lokalwährung Renminbi (RMB) lauten. Wichtig für ausländische Anleger: Das Währungsrisiko zwischen der chinesischen Valuta und dem Euro bzw. US-Dollar wird nicht abgesichert, so dass Investoren an den Währungsschwankungen voll partizipieren. Dafür können sie aber die Kupons in voller Höhe und ohne Einbußen durch Absicherungskosten vereinnahmen und im Falle einer – von vielen Marktteilnehmern erwarteten – langfristigen Aufwertung des chinesischen Renminbi noch zusätzlich profitieren. Der UBS Bond China Fixed Income (RMB) wurde am 14. März 2018 aufgelegt und wird von dem aus Hayden Briscoe, Evan Greenburg und David Cheng bestehenden UBS-FondsManagertrio verwaltet. Der China-Anleihenfonds besitzt ein FondsVolumen von umgerechnet 125,15 Millionen Euro und verwendet den Bloomberg Barclays China Aggregate Index (CNY) als Benchmark. Welche Renditen liefert die Anlagestrategie, sich am Markt für chinesische Onshore-Anleihen in Renminbi zu engagieren?

FondsEntwicklung. Übersichtlich.

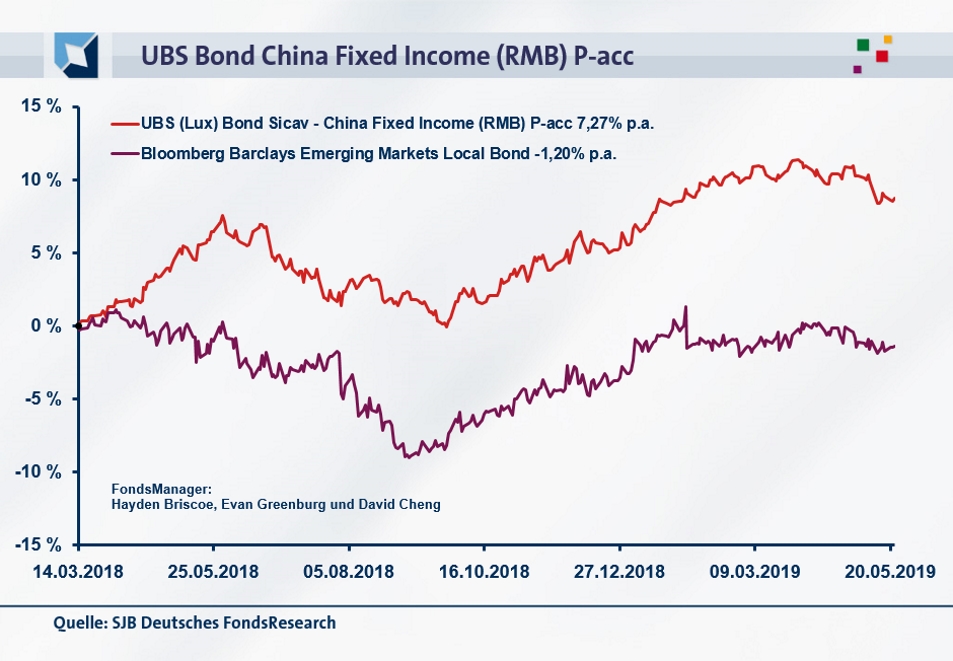

Für unsere SJB FondsAnalyse haben wir den UBS Bond China Fixed Income (RMB) dem Bloomberg Barclays Emerging Markets Local Bond als Vergleichsindex gegenübergestellt, der die Wertentwicklung von Staatsanleihen der Schwellenländer in Lokalwährung abbildet. Seit Auflegung im März 2018 hat der UBS-Fonds eine Rendite von +7,27 Prozent p.a. in Euro erzielen können (Stand 22.05.2019) – eine erheblich bessere Performance, als sie die globale Benchmark für Emerging-Markets-Anleihen aufzuweisen hat: Der Barclays-Referenzindex verzeichnet für denselben Zeitraum ein negatives Ergebnis von -1,20 Prozent p.a. auf Eurobasis. Auch über ein Jahr kann das von den UBS-Anleihenexperten zusammengestellte Portfolio den Vergleichsindex klar schlagen: Einer Wertentwicklung von +2,68 Prozent des UBS-Fonds steht eine erneut im roten Bereich befindliche Performance von -0,18 Prozent des Bloomberg Barclays Emerging Markets Local Bond Index gegenüber. Abgerundet wird der generelle Renditevorsprung, den der aktiv gemanagte Fonds gegenüber der passiven Benchmark erzielt, durch die besseren Ergebnisse seit Jahresbeginn: Eine Performance von +2,97 Prozent in Euro des UBS-FondsProduktes steht im Kontrast zu einer Wertentwicklung des SJB-Vergleichsindex von lediglich +1,91 Prozent. In allen drei untersuchten Zeithorizonten generiert der China-Anleihenfonds der UBS eine attraktive Mehrrendite im Vergleich zum Emerging Markets Bond Index und ist damit klarer Sieger im Performancevergleich. Die Renditen überzeugen, wie sieht es mit den Volatilitätswerten des UBS-Produktes aus?

Der UBS Bond China Fixed Income (RMB) generiert seinen Performancevorsprung gegenüber der Benchmark mit einer moderaten Schwankungsneigung. Seit Auflage liegt die annualisierte Volatilität des Fonds bei 7,06 Prozent, auf Jahressicht geht die „Vola“ auf 7,01 Prozent zurück. Noch geringer fallen die mittleren Wertschwankungen seit Jahresbeginn mit 4,59 Prozent aus. Insgesamt schwankt das UBS-FondsProdukt intensiver als der SJB-Vergleichsindex: Der Bloomberg Barclays Emerging Markets Local Bond wartet seit März 2018 mit einer Volatilität von 6,34 Prozent auf, wobei sich die Schwankungsbreite für ein Jahr auf 6,77 Prozent erhöht. In den knapp fünf Monaten seit Jahresbeginn 2019 kommt der Anleihenindex für Schwellenländertitel in Lokalwährung mit einer mittleren Schwankungsintensität von 4,11 Prozent aus. Der China-Anleihenfonds der UBS erzielt seine besseren Renditeergebnisse also mit einer etwas höheren Schwankungsbreite als die Benchmark. Trotzdem ist das Rendite-Risiko-Profil des UBS-Anleihenfonds als attraktiv zu kennzeichnen, zumal die Fokussierung auf einen einzelnen Anleihenmarkt naturgemäß höhere Schwankungen bedingt. Wie sieht die FondsStrategie im Detail aus?

FondsStrategie. Entschlüsselt.

Der UBS Bond China Fixed Income (RMB) bietet Anlegern einen direkten Zugang zu den hohen Renditen chinesischer Anleihen in Lokalwährung und investiert in erster Linie in festverzinsliche Finanzinstrumente, die auf Renminbi lauten und primär von der Zentralregierung, Lokalbehörden, einer öffentlichen Stelle nahestehenden Unternehmen, Banken und anderen Finanzinstituten oder Unternehmen begeben werden. Die Anlagen müssen auf dem inländischen China Interbank Bond Market (CIBM) gehandelt werden und können sowohl direkte Wertpapierinvestments als auch Derivate auf festverzinsliche Wertpapiere umfassen. So können FondsAnleger von der Öffnung der chinesischen Anleihenmärkte profitieren und die Chancen nutzen, die sich aus den sehr attraktiven nominalen und realen Renditen dort ergeben. Eine Absicherung des Währungsrisikos zwischen der chinesischen Valuta und dem Euro findet nicht statt. Der Fonds wird in Bezug auf Duration, Renditekurve sowie Sektor- und Titelselektion im Einklang mit den Marktbedingungen aktiv verwaltet. Das dreiköpfige Managementteam kann das Portefeuille im Laufe der Marktzyklen dynamisch anpassen – aktuell wartet das FondsPortfolio mit einer Brutto-Verfallrendite von 3,73 Prozent und einem durchschnittlichen Rating von „AAA“ auf. Gestützt auf fundierte Analysen der UBS-Anlagespezialisten vor Ort kombinieren die FondsManager ausgesuchte festverzinsliche, chinesische lokale Wertpapiere aus unterschiedlichen Branchen mit dem Ziel, einen Kapitalzuwachs zu erreichen, regelmäßige Erträge zu generieren und dabei gleichzeitig die Risiken unter Kontrolle zu halten. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

Mit einer durchschnittlichen Duration von 5,30 Jahren hat das Anleihenportfolio des UBS-Fonds aktuell seinen Schwerpunkt im kurz- bis mittelfristigen Laufzeitbereich. 42,61 Prozent der im Fonds enthaltenen China-Bonds besitzen eine Fälligkeit von bis zu 3 Jahren, 7,45 Prozent haben eine Laufzeit zwischen 3 und 5 Jahren aufzuweisen. Mit einer Fälligkeitsstruktur zwischen 7 und 10 Jahren warten 19,69 Prozent der Schuldpapiere auf, RMB-Anleihen mit einer Laufzeit von über 10 Jahren decken 6,37 Prozent des FondsPortfolios ab. In der Sektorenallokation des UBS Bond China Fixed Income (RMB) sind 37,09 Prozent des FondsVermögens in Anleihen regierungsnaher Finanzinstitute („Agencies“) investiert, zu denen beispielsweise die Export Import Bank of China oder die China Development Bank gehören. Auf Platz zwei folgen chinesische Staatsanleihen mit 27,88 Prozent, die durchweg die höchste Bonitätsnote von AAA im Onshore-Rating aufweisen. Schuldtitel von Industrieunternehmen (z.B. PetroChina) machen 8,58 Prozent der FondsBestände aus, Anleihen von Finanzinstitutionen bringen es auf einen Anteil von 5,43 Prozent. Abgerundet wird das Anleihenportfolio in chinesischen Renminbi durch 2,15 Prozent Bonds von chinesischen Versorgern. Mit 18,87 Prozent des FondsVolumens ist der Bestand an Cash und Geldmarktprodukten per Ende April 2019 relativ hoch.

SJB Fazit. UBS Bond China Fixed Income (RMB).

Mit einer durchschnittlichen Rendite von 3,50 Prozent sind festverzinsliche chinesische Wertpapiere in der Lokalwährung Renminbi gerade in der aktuellen Niedrigzinsphase für Euro-Investoren einen Blick wert. Über die bisherige FondsLaufzeit ist der Ansatz, mit chinesischen Staatsanleihen und Papieren staatsnaher Institute konkurrenzfähige Renditen zu generieren, voll aufgegangen. Dass der mit großer China-Expertise vor Ort aufwartende UBS-Fonds keine Absicherung der chinesischen Valuta vornimmt, muss dabei kein Nachteil sein – Chinas Währung hat zwar kurzfristig im Umfeld des Handelsstreits an Wert eingebüßt, besitzt aber langfristig weiter ausgezeichnete Perspektiven. Der UBS Bond China Fixed Income (RMB) kann damit als attraktive Ergänzung eines wahrhaft global aufgestellten FondsDepots gelten.

UBS. Hintergründig.

Die UBS Global Asset Management wurde 1998 in der Schweiz gegründet, zählt zu den führenden FondsAnbietern in Europa und ist in 23 Ländern präsent. Publikumsfonds in Deutschland: 244. Verwaltetes Vermögen insgesamt: 715 Milliarden Euro. Zu Umsatz und Gewinn keine Angaben. Anzahl der Mitarbeiter: 3.600. Geschäftsführer: Ulrich Koerner, Reiner Hübner, Jörg Sihler. Stand: 31.12.2018.