Angesichts sich eintrübender globaler Konjunkturprognosen sind auch die Aussichten für weitere Kursgewinne der marktbreiten europäischen Aktien schlechter geworden – ein Börsenumfeld, in dem sich Investoren ruhig einmal im Sektor der Small Caps umsehen sollten. Denn langfristig betrachtet liegt die Wertentwicklung von Nebenwerten deutlich über der von Standardwerten. Die Gründe dafür sind vielfältig: Oftmals nehmen kleinere Unternehmen mit ihren innovativen Produkten führende Positionen in Nischenmärkten ein und sind dadurch besonders attraktiv. Auch Firmen, die sich in einer Phase überdurchschnittlichen Wachstums befinden und auf dem Weg zum Standardwert sind, bieten oft überdurchschnittliche Investmentmöglichkeiten.

Berenberg-FondsManager Peter Kraus nennt weitere Gründe, warum sich im Nebenwerte-Sektor oftmals bessere Anlageopportunitäten im Vergleich zu Standardwerten auftun: So ist das Spektrum an Nebenwerte-Aktien deutlich umfangreicher, was Spezialisten eine gezielte Auswahl besonders chancenreicher Titel ermöglicht. Neben dem größeren Anlageuniversum wirkt sich auch die geringere Analysten-Coverage positiv aus: Kleine Unternehmen werden von weniger Analysten beobachtet, weshalb Experten durch eine detaillierte Analyse Marktineffizienzen erkennen und nutzen können. Die geringere Unternehmensgröße vieler börsennotierter Small Caps wirkt sich zudem positiv auf Wachstumsaussichten und Innovationsbereitschaft aus: Kleinere Unternehmen können oftmals stärker wachsen als ihre größeren Konkurrenten, sie sind meist innovativer, dynamischer und flexibler als die hoch kapitalisierten Large Caps. Weitere Vorteile europäischer Nebenwerte liegen in einer vergleichsweise hohen Beteiligungsquote des Managements sowie der Tatsache, dass sich regelmäßig potenzielle Übernahmekandidaten unter diesen finden.

Der Berenberg European Small Cap R (WKN A2DVQD, ISIN LU1637619120) wurde am 02. Oktober 2017 aufgelegt, hat sich ganz auf das Investmentziel europäischer Nebenwerte fokussiert und verfügt aktuell über ein FondsVolumen von 198,13 Millionen Euro. Der Berenberg-Fonds verwendet den MSCI Europe Small Cap Index als Benchmark und nutzt den Euro als FondsWährung. FondsManager Peter Kraus verfügt über eine 19-jährige Anlageerfahrung und hat zuvor bei Allianz Global Investors maßgeblich zum Erfolg des Small Cap Teams beigetragen. Der ausgewiesene Experte für Nebenwerte leitet seit Oktober 2017 das Small Cap Team im Asset Management von Berenberg. Sein Investmentansatz, in erfolgreiche Nischenplayer aus Europa zu investieren, die sich in einer starken Wachstumsphase befinden, hat seit FondsAuflegung zu attraktiven Anlageergebnissen geführt. Wie sehen die Renditen des europäischen Nebenwerte-Fonds im Detail aus?

FondsEntwicklung. Übersichtlich.

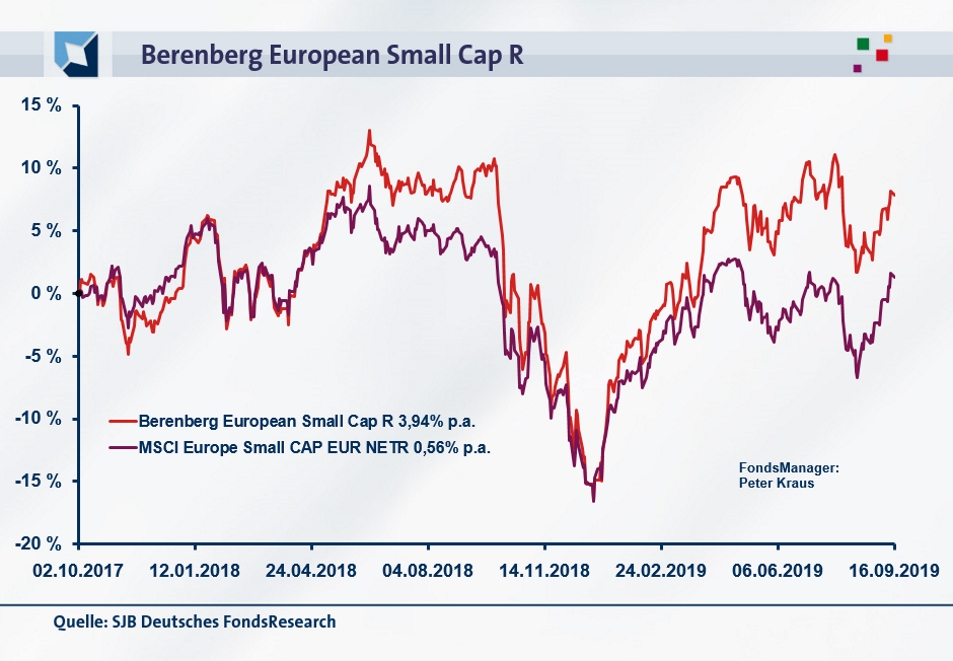

In den knapp zwei Jahren seit seiner Auflegung hat der Berenberg European Small Cap R eine Rendite von +3,94 Prozent p.a. in Euro erzielt (Stand: 16. September 2019). Damit stellt sich die Performance um über drei Prozentpunkte besser als diejenige des MSCI Europe Small Cap EUR NETR dar, den die SJB als Benchmark ausgewählt hat. Der europäische Aktienindex für Nebenwerte kommt im selben Zeitraum auf eine Euro-Rendite von lediglich +0,56 Prozent p.a. Doch nicht nur mittelfristig liegt der aktiv gemanagte Berenberg-Fonds gegenüber dem passiven MSCI-Vergleichsindex vorn: Über ein Jahr verzeichnet FondsManager Peter Kraus in einem schwierigen Marktumfeld eine Rendite von -1,67 Prozent, während der MSCI Europe Small Cap mit einem noch stärkeren Minus von -2,35 Prozent aufwartet. Eindrucksvoll bemerkbar macht sich die Qualität der Titelauswahl von FondsManager Kraus dann im bisherigen Jahresverlauf 2019: Mit einer Wertentwicklung von +26,81 Prozent in Euro generiert der Marktexperte eine erhebliche Mehrrendite gegenüber dem europäischen Small Cap-Vergleichsindex: Das MSCI-Kursbarometer für Europas Nebenwerte verzeichnet lediglich einen Wertzuwachs von +17,84 Prozent. Mit seiner in allen drei untersuchten Perioden erzielten Outperformance und ganz besonders dem eindrücklichen Renditeplus auf kurzfristige Sicht ist der aktiv gemanagte Fonds aus dem Hause Berenberg der klare Sieger im Renditevergleich. Fallen die Volatilitätszahlen ähnlich überzeugend aus?

Der Blick auf die Volatilitätswerte zeigt, dass der Berenberg European Small Cap seine attraktiven Renditeergebnisse mehrheitlich mit einer etwas höheren Schwankungsneigung erzielt. Seit Auflage im Oktober 2017 fallen die Kursschwankungen des Nebenwerte-Fonds mit 15,32 Prozent ambitionierter aus als diejenigen des MSCI Europe Small Cap EUR NETR, der sich mit einer annualisierten Volatilität von 13,15 Prozent begnügt. Auch über ein Jahr liegt die „Vola“ des Fonds mit 18,18 Prozent oberhalb der Schwankungsintensität der Benchmark von 16,51 Prozent. Allein seit Jahresbeginn sind die Schwankungen des Berenberg-Fonds gedämpfter: Hier wartet das aktiv gemanagte Investmentprodukt mit einer Volatilität von 14,11 Prozent versus 14,87 Prozent beim passiven MSCI-Referenzindex auf. Die überwiegend erhöhte Volatilität des Small Cap-Fonds wird jedoch durch das seit FondsAuflegung erzielte Renditeplus gerechtfertigt – die längerfristige Outperformance kompensiert die etwas höhere Schwankungsbreite und sorgt für ein insgesamt überzeugendes Rendite-Risiko-Profil. Wie sieht die FondsStrategie im Detail aus?

FondsStrategie. Entschlüsselt.

Der Berenberg European Small Cap hat sich langfristiges Kapitalwachstum zum Anlageziel gesetzt und strebt danach, die Wertentwicklung der Benchmark MSCI Europe Small Cap Index über einen mittel- bis langfristigen Zeitraum zu übertreffen. Haupttreiber für die überdurchschnittliche Performance ist das hohe Ertragswachstum der selektierten Titel, die aus einem breiten Universum von über 5.000 Aktien ausgewählt werden. FondsManager Peter Kraus nimmt im Rahmen seiner Strategie eine disziplinierte Bottom-up-Aktienauswahl von attraktiven kleineren Unternehmen vor, die in Europa ansässig sind, deren Geschäftstätigkeit aber in der Regel global ausgerichtet ist. Die Marktkapitalisierung der Unternehmen kann bis zu 5 Milliarden Euro betragen, entscheidende Kriterien bei der Titelselektion sind exzellente Management Teams, hohe Eintrittsbarrieren und das Agieren in Endmärkten mit strukturellem Wachstum. Marktexperte Kraus hat bereits seit vielen Jahren seine Stock-Picking-Fähigkeiten für europäische Nebenwerte erfolgreich unter Beweis gestellt und investiert in „Hidden Champions“ sowie Firmen mit hohen Wachstumschancen. Seinen langfristig orientierten Investmentansatz wendet er benchmarkunabhängig an und stellt ein diversifiziertes Portfolio von 70 bis 90 Einzeltiteln zusammen. Wie der FondsManager betont, sind für ihn besonders Unternehmen attraktiv, die sich in einer ausgewiesenen Wachstumsphase befinden und auf dem Weg zum Standardwert sind. Wie ist das FondsPortfolio im Detail zusammengesetzt?

In der Länderallokation des Berenberg European Small Cap liegt Großbritannien mit einem Anteil von 20,18 Prozent am FondsVermögen auf Platz eins. Dahinter ist Schweden platziert, wo 13,67 Prozent des FondsVolumens investiert sind. Auf Platz drei der Ländergewichtung befindet sich Deutschland mit einem Anteil von 13,11 Prozent. In Italien sind 9,42 Prozent des FondsVermögens angelegt, Nebenwerte aus der Schweiz besitzen einen Anteil von 9,13 Prozent am Portfolio. Durchschnittlich stark sind Small Cap-Aktien aus Frankreich, Dänemark und den Niederlanden gewichtet. Kleinere Positionen in Belgien und Norwegen runden das FondsPortfolio ab. In der Sektorenaufteilung finden sich Industriewerte mit 32,26 Prozent des FondsVermögens auf Platz eins, Platz zwei nehmen Technologietitel mit 26,61 Prozent ein. Den dritten Platz in der Branchengewichtung hat der Gesundheits- und Pharma-Sektor mit 18,39 Prozent inne, Konsumgüteraktien repräsentieren 6,55 Prozent des FondsPortfolios. Dienstleister sind im Portfolio des europäische Nebenwerte-Fonds mit 5,57 Prozent vertreten, Grundstoffproduzenten bringen es auf einen Anteil von 4,79 Prozent. Finanztitel (4,03 Prozent) sowie Aktien aus sonstigen Sektoren (0,78 Prozent) runden die Portfoliostruktur ab.

Welche Einzeltitel werden von Small-Cap-Spezialist Kraus aktuell favorisiert? Auf Platz eins der Top-10-Positionen liegt der niederländische Halbleiter-Hersteller BE Semiconductor, auch die dänische Netcompany Group (Technologie) sowie die italienische Reply (Digitale Medien) liegen weit vorn unter den größten Einzelpositionen. Eine überdurchschnittliche Wertentwicklung verzeichnete zuletzt die Aktie von Cancom, die einen Umsatzzuwachs von 40 Prozent sowie ein EBITDA Wachstum von 24 Prozent im Jahresvergleich aufweisen konnte. Nach den starken Quartalszahlen hat der in München ansässige IT-Dienstleister seine Prognose für 2019 angehoben. Ähnlich positiv verlief die Kursentwicklung bei Ambu, dem führenden Produzenten von Einwegendoskopen, während die britische Onlinereiseplattform “On the Beach” unter der Abwertung des Pfunds gegenüber dem Euro litt und seine 2019er Prognose nach unten adjustieren musste.

SJB Fazit. Berenberg European Small Cap.

Wer als Anleger innovative Unternehmen mit deutlich überdurchschnittlichen Wachstumsraten sucht, sollte sich im europäischen Nebenwerte-Sektor umsehen. Mit Small Caps aus Europa lassen sich überdurchschnittliche Renditen erzielen, langfristig liegt deren Wertentwicklung deutlich über der von Standardwerten. Mit seinem aktiven, fundamental basierten Stock-Picking-Prozess ist der Berenberg European Small Cap das richtige Investmentvehikel, um von diesem aussichtsreichen Anlagesektor zu profitieren. Die erfolgreiche Titelselektion von FondsManager Peter Kraus sorgt dafür, dass der Berenberg-Fonds seit Auflage eine attraktive Mehrrendite zum Vergleichsindex aufweist.

Berenberg. Hintergründig.

Berenberg wurde 1590 gegründet und zählt heute zu den dynamischsten und ertragsstärksten Privatbanken in Europa. Mit den vier Geschäftsfeldern Wealth Management, Asset Management, Investment Banking und Corporate Banking werden Lösungen für private wie institutionelle Anleger, Unternehmen und Organisationen geboten. Im Asset Management finden sich verschiedene Investmentstile – diskretionär und quantitativ – unter einem Dach vereint. Das Bankhaus mit Sitz in Hamburg wird von persönlich haftenden Gesellschaftern geführt und hat eine starke Präsenz in den Finanzzentren Frankfurt, London und New York. Stand: 31.08.2019.