Mit einer auf europäische Wachstumswerte fokussierten Stockpicking-Strategie ist es auch in der aktuellen Börsensituation weiterhin möglich, den breiten Aktienmarkt der Eurozone zu schlagen. Dies beweist FondsManager Armin Zinser von dem französischen Vermögensverwalter Société de Gestion Prévoir mit seinem Fonds, der schwerpunktmäßig in Mid- bis Large Caps aus der Europäischen Union investiert. Der Prévoir Gestion Actions wählt für sein FondsPortfolio europäische Unternehmen aus, die über ein bewährtes Geschäftsmodell sowie ein exzellentes Management verfügen.

Mit einer auf europäische Wachstumswerte fokussierten Stockpicking-Strategie ist es auch in der aktuellen Börsensituation weiterhin möglich, den breiten Aktienmarkt der Eurozone zu schlagen. Dies beweist FondsManager Armin Zinser von dem französischen Vermögensverwalter Société de Gestion Prévoir mit seinem Fonds, der schwerpunktmäßig in Mid- bis Large Caps aus der Europäischen Union investiert. Der Prévoir Gestion Actions wählt für sein FondsPortfolio europäische Unternehmen aus, die über ein bewährtes Geschäftsmodell sowie ein exzellentes Management verfügen.

Wie FondsManager Zinser betont, sollten die von ihm selektierten Titel ein nachhaltiges Wachstum aufweisen und klassischerweise einen hohen Exportanteil besitzen. Mit der mittel- bis langfristig angelegten Stockpicking-Strategie ist es ihm über den letzten Fünfjahreszeitraum gelungen, den Euro Stoxx 300 Index zu schlagen. Die beachtliche Mehrrendite von über 26 Prozentpunkten ist dem FondsRatinganbieter Morningstar die Höchstnote von fünf Sternen wert. Marktexperte Armin Zinser agierte lange als FondsManager des OECD-Pensionsfonds, konzentriert sich aber seit nunmehr acht Jahren wieder auf seine eigentliche Spezialität: das Stockpicking europäischer Wachstumswerte in den Prévoir-Fonds.

Der gebürtige Schwabe lebt seit vielen Jahren in Paris und managt von dort aus den Prévoir Gestion Actions C (WKN A1T7ND, ISIN FR0007035159), der mit seiner Long-Only-Strategie eine überdurchschnittliche Performance verzeichnet. Der Europafonds ist auf nachhaltig erfolgreiche Unternehmen mit vielversprechenden Zukunftsaussichten spezialisiert und nimmt im Rahmen seines „Quality Growth“-Ansatzes eine breite Streuung über durchschnittlich 60 Einzelinvestments vor. Der auf Aktien mit mittlerer bis hoher Marktkapitalisierung spezialisierte Fonds wurde am 09. Juli 1999 aufgelegt, besitzt den Euro als Basiswährung und verfügt aktuell über ein FondsVolumen von 231,85 Millionen Euro. Als Benchmark wird der Euro Stoxx 300 Net Return Index verwendet, dessen Performance über die letzten acht Jahre, in denen FondsManager Zinser das Ruder übernommen hat, klar übertroffen werden konnte: Seither verzeichnete der Wachstumswerte-Fonds eine kumulierte Wertentwicklung von +150,3 Prozent in Euro und damit eine Mehrrendite von über 51 Prozentpunkten gegenüber dem Vergleichsindex, der eine Performance von +98,9 Prozent erwirtschaftete. Wie stellt sich die so erfolgreiche Anlagestrategie des Prévoir-Fonds im Detail dar?

FondsStrategie. Stockpicking. Praktiziert.

Der Prévoir Gestion Actions investiert in Wachstumswerte aus der Eurozone, wobei die Aktien nach der Managementqualität der Unternehmen ausgewählt werden. Die Titel sollten ein jährliches Umsatz- und Gewinnwachstum von mindestens 5,0 Prozent aufweisen und in Märkte mit strukturellem Wachstum exportieren, wie z.B. Asien und die USA. Die Zielunternehmen weisen in der Regel eine Marktkapitalisierung von mehr als einer Milliarde Euro auf und kommen aus dem Mid- und Large Cap-Bereich. FondsManager Armin Zinser verfolgt einen „Bottom up“-Ansatz, dem eine aktive und langfristig ausgerichtete Stockpicking-Strategie zugrundeliegt. Das aktive Portfoliomanagement nutzt fundamentale Researchergebnisse, um Werte mit einem überdurchschnittlichen Kurssteigerungspotenzial auszuwählen und analysiert hierzu das Ergebniswachstum, die Finanzstruktur sowie die Qualität der Geschäftsleitung der Unternehmen. FondsManager Zinser setzt zudem die technische Analyse zur Verwaltungsoptimierung ein und identifiziert auf diesem Weg Aktien, deren Börsenkurs nicht dem tatsächlichen Wert entspricht und bei denen er das Baisse-Risiko für begrenzt hält. Prinzipiell liegt der Fokus auf Unternehmen, deren Geschäftsmodelle sich in den letzten Jahren bewährt haben und die als strukturelle Wachstumstitel zu klassifizieren sind. Marktstratege Zinser vermeidet teure kurzfristige taktische Investments und investiert lieber in exportorientierte europäische Mittelstandsfirmen mit Wachstumsfantasie. Während Gewinne gerne laufen gelassen werden, gibt es bei Verlusten kein Pardon – diese werden diszipliniert begrenzt. Als Pragmatiker betreibt er grundsätzlich kein Market Timing, sondern versucht stattdessen, „Timing in Markets“ zu betreiben. Das bedeutet für ihn, dass sein Fonds nahezu immer vollständig investiert ist, die Relative Stärke sowie das Momentum der Einzelaktien jedoch diszipliniert überwacht werden. Wie ist das FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. Deutschland. Favorisiert.

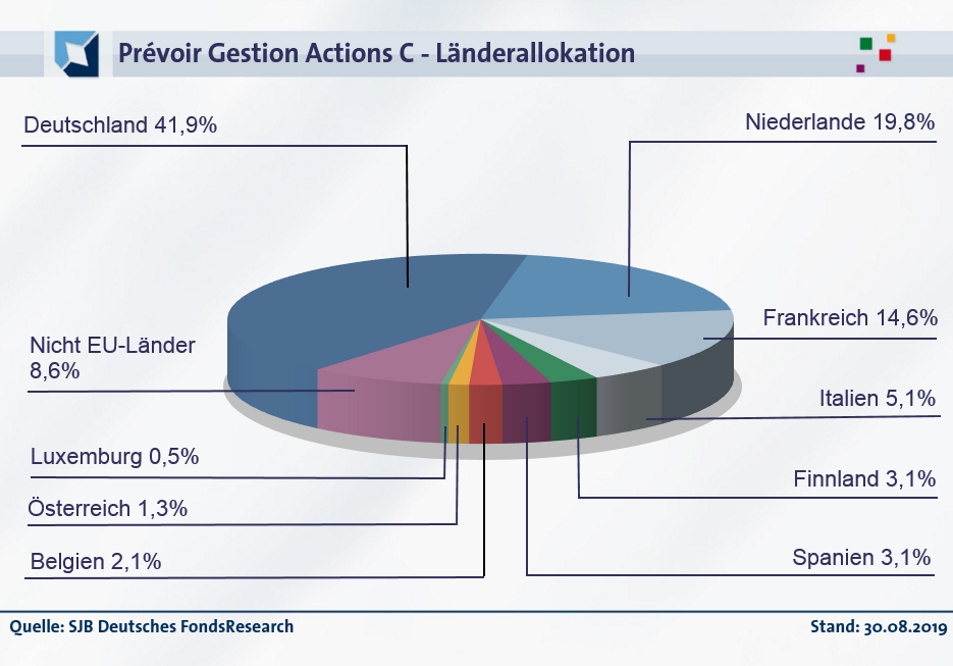

Auf Platz eins der Länderallokation des Prévoir Gestion Actions befindet sich mit Deutschland die Heimat von FondsManager Zinser – diese besitzt einen Portfolioanteil von hohen 41,9 Prozent. Der zweite geographische Schwerpunkt des Europafonds liegt in den Niederlanden, wo 19,8 Prozent des FondsVermögens lokalisiert sind. Platz drei in der Ländergewichtung belegt Frankreich mit einem Anteil von 14,6 Prozent des FondsVolumens. Dahinter folgt Italien mit 5,1 Prozent, Aktien aus Finnland machen 3,1 Prozent der FondsBestände aus. In Spanien sind weitere 3,1 Prozent der Anlegergelder investiert, Wachstumswerte aus Belgien bringen es in dem Prévoir-Fonds auf einen Anteil von 2,1 Prozent. Kleinere Positionen in Österreich (1,3 Prozent) sowie Luxemburg (0,5 Prozent) runden die geographische Zusammensetzung des Fonds ab. Unternehmen von außerhalb der Eurozone sind mit 8,6 Prozent im Portfolio gewichtet.

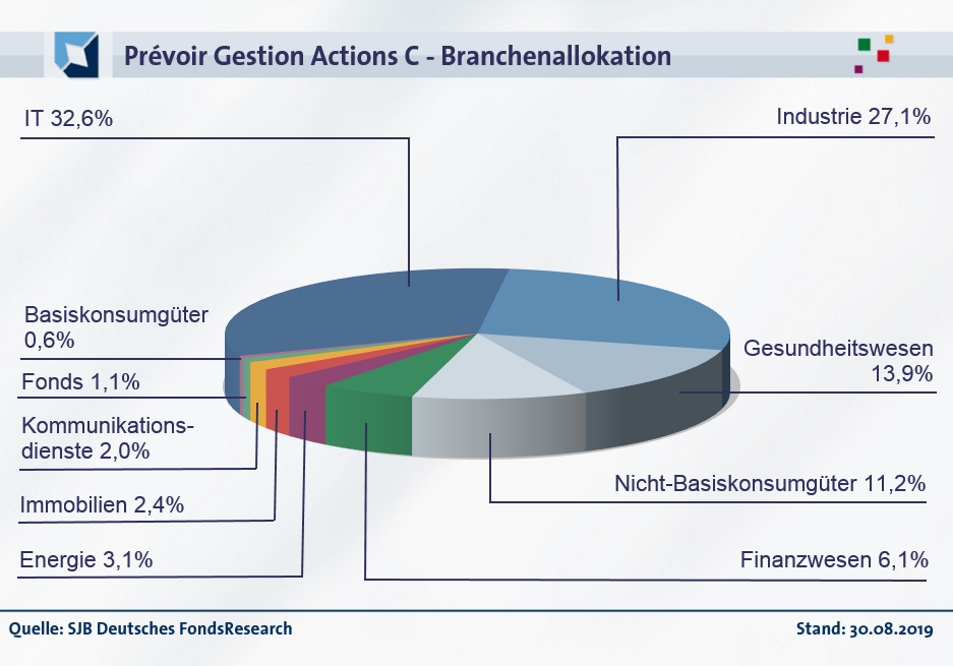

In der Branchenallokation des Europafonds für Mid- und Large Caps liegen IT-Unternehmen mit 32,6 Prozent Portfolioanteil vorn. Den zweiten Platz in der Branchenstruktur nehmen Industriewerte mit 27,1 Prozent des FondsVermögens ein. Der HealthCare-Sektor ist im Portfolio des Prévoir-Fonds mit 13,9 Prozent gewichtet, die Branche der Nicht-Basiskonsumgüter deckt 11,2 Prozent vom FondsVolumen ab. Finanzwerte machen 6,1 Prozent des Portfolios aus, Energietitel repräsentieren 3,1 Prozent des französischen FondsProdukts. Aktien von Immobilienfirmen (2,4 Prozent) sowie Kommunikations-Dienstleister (2,0 Prozent) dienen als Beimischung. Komplettiert wird die Portfoliozusammensetzung durch Fremdfonds (1,1 Prozent) sowie den Sektor der Basiskonsumgüter mit 0,6 Prozent. Die größte Einzelposition des Fonds stellt mit aktuell 8,7 Prozent die Aktie von Sartorius dar. Zinser ist von dem deutschen Pharma- und Laborzulieferer rundherum überzeugt und hält den als Anfangsinvestment getätigten Wert auch angesichts der stark positiven Kursentwicklung weiter mit hoher Gewichtung im Portfolio.

FondsVergleichsindex. Korrelation. Deutlich.

Der Prévoir Gestion Actions wird in unserer unabhängigen SJB FondsAnalyse dem EURO STOXX PI als Vergleichsindex gegenübergestellt. Das Ergebnis der Korrelationsanalyse zeigt eine ausgeprägte Übereinstimmung der Kursverläufe. Die Korrelation zwischen Fonds und Referenzindex liegt über drei Jahre bei 0,84, für ein Jahr befindet sie sich auf exakt gleicher Höhe. Die Kursentwicklung von Prévoir-Fonds und von der SJB gewählter Benchmark vollzieht sich somit weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,71, über ein Jahr wird derselbe Wert erreicht. Damit haben sich kurz- wie mittelfristig 29 Prozent der FondsEntwicklung indexunabhängig vollzogen. Das Ergebnis belegt, dass FondsManager Zinser mit seiner individuellen Titel- und Länderselektion einen gleichbleibenden Grad der Unabhängigkeit von der EURO STOXX-Benchmark aufweist. Der moderate Tracking Error von 8,44 Prozent über drei Jahre steht dafür ein, dass der Aktien-Experte mit seinem Portfolio aus Wachstumswerten keine großen Risiken im Vergleich zum Gesamtmarkt eingeht. Welche Volatilitätswerte besitzt das französische Investmentprodukt?

FondsRisiko. Volatilität. Erhöht.

Der Prévoir Gestion Actions weist für drei Jahre eine Volatilität von 16,71 Prozent auf, die leicht oberhalb des Niveaus liegt, das der EURO STOXX PI mit 13,17 Prozent zu verzeichnen hat. Über ein Jahr präsentiert sich der aktiv gemanagte Fonds ebenfalls volatiler als die passive Benchmark: Während die „Vola“ des Fonds 25,04 Prozent beträgt, hat der Referenzindex eine Schwankungsbreite von 17,92 Prozent aufzuweisen. Mit einer Volatilitätserhöhung zwischen drei und sieben Prozentpunkten zeigt sich der Fonds von Armin Zinser schwankungsfreudiger als der marktbreite Aktienindex für Titel aus der Eurozone. Zur höheren Volatilität dürfte beigetragen haben, dass der Aktienexperte gerne auch vergleichsweise niedrig kapitalisierte Wachstumsunternehmen wie die Shop-Apotheke (Pharma-Versand) oder Xior Student Housing (Betreiber Studentenwohnheime) ins Portfolio aufnimmt. Bei diesen schwankungsintensiveren Nebenwerten sieht FondsManager Zinser auf Sicht von zwei bis drei Jahren Verdopplungspotenzial. Welche Ergebnisse liefert die Analyse der Beta-Werte des Fonds?

Der Prévoir Gestion Actions verzeichnet im letzten Dreijahreszeitraum ein über Marktniveau liegendes Beta von 1,10. Über zwölf Monate legt die Risikokennzahl noch weiter zu und erreicht einen Wert von 1,28 – ein Betrag, der deutlich höher als der marktneutrale Wert von 1,00 ausfällt. Damit reagiert der Wachstumswerte-Fonds vergleichsweise stärker auf die Kursbewegungen des Gesamtmarktes. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre zeigt, dass Marktstratege Zinser mit seinem aktiv gemanagten Portfolio oftmals eine geringere Schwankungsneigung als der EURO STOXX an den Tag legte: In 24 der letzten 36 betrachteten Einzelzeiträume befand sich die Risikokennziffer unter dem Marktrisikofixwert von 1,00 und nahm dabei Werte von zutiefst 0,43 an. Dem stehen lediglich 12 Zeitspannen gegenüber, in denen sich das FondsProdukt volatiler als der Gesamtmarkt präsentierte und Beta-Werte bis 1,45 in der Spitze generierte. In der Gesamtheit betrachtet, kann die Beta-Analyse eine vergleichsweise günstige Risikostruktur des Prévoir-Fonds über den letzten Dreijahreszeitraum belegen – das Portfolio reagiert mehrheitlich unterproportional auf die bestehende Marktvolatilität. Mit welchen Renditen kann FondsManager Zinser aufwarten?

FondsRendite. Alpha. Ausgeglichen.

Über drei Jahre weist der Prévoir Gestion Actions eine kumulierte Wertentwicklung von +21,57 Prozent in Euro und damit eine Rendite von +6,73 Prozent p.a. auf (Stand 26.09.2019). Noch etwas besser stellt sich das Performanceergebnis beim EURO STOXX PI als dem von der SJB ausgewählten Vergleichsindex dar: Dieser hat im letzten Dreijahreszeitraum eine Gesamtrendite von +24,77 Prozent in Euro erwirtschaftet, was einem Ergebnis von +7,66 Prozent p.a. entspricht. Über ein Jahr rutscht die Performance des französischen Wachstumswerte-Fonds mit -4,80 Prozent ins Minus: Damit fällt die Wertentwicklung noch schwächer als die des EURO STOXX-Referenzindex aus, der es auf ein Plus von +2,11 Prozent auf Eurobasis bringt. In beiden untersuchten Zeithorizonten gelingt dem FondsProdukt aus dem Hause Prévoir Gestion Actions also nicht, was in den letzten acht Jahren unter der Ägide von FondsManager Zinser realisiert wurde: Eine attraktive Mehrrendite zum Gesamtmarkt europäischer Mid- und Large Caps. Der langfristig überaus attraktive Track Record beweist jedoch die fraglos vorhandenen Stockpicking-Qualitäten des deutschen Aktienstrategen. Wie präsentieren sich die Alpha-Werte des Fonds?

Über drei Jahre fällt die Renditekennzahl mit -0,10 negativ aus, auf Jahressicht schiebt sich das Alpha mit -0,55 noch weiter in den roten Bereich. Doch der Blick auf die längerfristige Performanceentwicklung hellt das Szenario aus FondsPerspektive auf: Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der französische Europafonds oftmals erfolgreicher als die Benchmark agierte: In immerhin 18 der letzten 36 Einzelperioden konnte ein positives Alpha bis 1,06 in der Spitze generiert werden. Dem stehen ebenfalls 18 Einjahreszeiträume gegenüber, in denen die Renditekennzahl mit zutiefst -0,74 negativ ausfiel. Das ausgeglichene historische Szenario in der Alpha-Analyse illustriert das Outperformance-Potenzial, das der Prévoir-Fonds zweifelsohne besitzt – trotz des insgesamt überzeugenden Rendite-Risiko-Profils befindet sich die Information Ratio über den letzten Dreijahreszeitraum mit -0,10 knapp im negativen Bereich.

SJB Fazit. Prévoir Gestion Actions.

Für die langfristige und dauerhafte Kursentwicklung eines Titels sind in erster Linie die Qualität des Unternehmens und seine Marktstellung entscheidend. Diese Auffassung von FondsManager Armin Zinser prägt seine Titelselektion von exportorientierten europäischen Wachstumswerten aus dem Mid- und Large Cap-Bereich, die langfristig mit einer hohen Mehrrendite zum breiten europäischen Aktienmarkt aufwarten kann. Die bei einer noch wenig bekannten französischen FondsGesellschaft umgesetzte Stockpicking-Strategie des deutschen Marktexperten sollte auch künftig ihre Stärken ausspielen.

Société de Gestion Prévoir. Hintergründig.

Die Société de Gestion Prévoir ist ein eigentümergeführtes, mittelständisches Vermögensverwaltungs-Unternehmen mit Sitz in Paris. Die Anfänge gehen zurück auf das Jahr 1955, als die Vermögensverwaltung aus der Versicherungsgruppe Prévoir ausgegliedert wurde. Das Unternehmen verwaltet mehr als 4 Milliarden Euro, davon ca. 1 Milliarde in direkten Aktienanlagen. Fonds in Deutschland: 2. Stand 31.12.2018.