Investieren nach Maßgabe des Dialogs „Phaidros“ vom griechischen Philosophen Platon? Was auf den ersten Blick befremdlich bis weltfern anmutet, hat bei genauerer Betrachtung seine Berechtigung. Denn in dem zwischen 370 und 360 v. Chr. entstandenen platonischen Dialog geht es um das Vernünftige und Schöne und noch genauer um die Frage, auf welche Weise Emotionen vernünftige Entscheidungen beeinträchtigen können. Hier sind wir sofort bei Fragestellungen, die einen klaren Bezug zu Investmententscheidungen besitzen: Denn Platon stellt die Ratio in den Vordergrund und rät, Emotionen keine zu große Rolle spielen zu lassen.

Investieren nach Maßgabe des Dialogs „Phaidros“ vom griechischen Philosophen Platon? Was auf den ersten Blick befremdlich bis weltfern anmutet, hat bei genauerer Betrachtung seine Berechtigung. Denn in dem zwischen 370 und 360 v. Chr. entstandenen platonischen Dialog geht es um das Vernünftige und Schöne und noch genauer um die Frage, auf welche Weise Emotionen vernünftige Entscheidungen beeinträchtigen können. Hier sind wir sofort bei Fragestellungen, die einen klaren Bezug zu Investmententscheidungen besitzen: Denn Platon stellt die Ratio in den Vordergrund und rät, Emotionen keine zu große Rolle spielen zu lassen.

Dr. Georg von Wallwitz, Mitbegründer der Eyb & Wallwitz Vermögensmanagement GmbH und zugleich FondsManager des Phaidros Funds Balanced, betont: „Dieser Haltung schließen wir uns im FondsManagement an.“ Um ein attraktives Verhältnis von Rendite und Risiko für den langfristigen Anleger sicherzustellen, verfolgt von Wallwitz gemeinsam mit dem zweiten FondsManager Dr. Ernst Konrad einen aktiven, opportunistischen Investitionsstil, der sich an harten Fakten orientiert und emotional getriebenen Überbewertungen den Kampf ansagt. Sein Ziel, eine stabile Wertentwicklung auch in schwierigen Zeiten sicherzustellen, hat der als ausgewogener Mischfonds zu klassifizierende Phaidros Funds Balanced in überzeugender Weise erreicht. Mit seiner in etwa hälftigen Aufteilung von Aktien- und Anleiheinvestments hat er allein im Anlagejahr 2019 eine positive Wertentwicklung von +10,97 Prozent in Euro erzielt. Dies sichert ihm einen Platz unter den besten zehn Prozent seiner Vergleichsgruppe global anlegender, ausgewogener Mischfonds innerhalb des SJB FondsUniversums, die im Schnitt lediglich mit einer Performance von +7,55 Prozent aufwarten kann.

Für seine eigenen Verhältnisse ist der Phaidros Funds Balanced D (WKN A1JVMV, ISIN LU0759896797) aktuell eher defensiv aufgestellt – die Aktienquote kann zwischen 25 und 75 Prozent des FondsVermögens variieren, wie FondsManager Dr. Georg von Wallwitz betont. Der flexibel agierende Multi-Asset-Fonds mit vermögensverwaltendem Ansatz wurde am 10. April 2012 aufgelegt und verwendet den Euro als FondsWährung. Das FondsVolumen liegt aktuell bei 553,57 Millionen EUR, ein Vergleichsindex wird nicht genutzt. Mit seinem benchmarkfreien Top-Down-Ansatz liegt der Phaidros Funds Balanced auch langfristig in seiner Peergroup ausgewogener Mischfonds ganz vorn: Über den letzten Fünfjahreszeitraum verzeichnet er eine attraktive Rendite von +6,84 Prozent p.a., seit Auflage kann das FondsProdukt mit einer Wertentwicklung von insgesamt +56,36 Prozent aufwarten. Zwar sind strategiebedingt kurzfristig höhere Schwankungen möglich, wie FondsManager von Wallwitz betont, doch insgesamt wird großer Wert auf ein ausgewogenes Rendite-Risiko-Verhältnis gelegt. Wie stellt sich die erfolgreiche Anlagestrategie des flexiblen Multi-Asset-Fonds im Detail dar?

FondsStrategie. Werterhalt. Zentral.

Der Phaidros Funds Balanced strebt eine attraktive langfristige Rendite bei gleichzeitiger Anlagewertsicherung (aber ohne Kapitalgarantie) durch ein breit gestreutes Portfolio mit ausgewogenem Rendite-Risiko-Profil an. Hierzu investiert er sein Vermögen weltweit in Aktien, Renten, Geldmarktinstrumente, Zertifikate, andere Fonds und Festgelder. Die flexible Aktienquote beträgt zwischen 25 und 75 Prozent, mindestens 25 Prozent des FondsVermögens werden stetig am Anleihenmarkt investiert, wobei der Schwerpunkt auf Unternehmensanleihen liegt. Auch Staatsanleihen, Wandelanleihen und High-Yield-Papiere werden ins Portfolio aufgenommen. Die beiden FondsManager von Wallwitz und Konrad betonen, dass die im Phaidros-Fonds verfolgte Investmentstrategie frei von jeglicher Orientierung an Marktindizes sei und sie keinem Investitionsquotenzwang unterliegen. Zentrale Ziele seien der Werterhalt und ein attraktives Verhältnis zwischen Risiko und Rendite. Eine Investition des Phaidros Funds Balanced erfolgt ausschließlich in hochliquide Assets, das FondsPortfolio ist auf einen langfristigen Anlagehorizont ausgelegt. Von Wallwitz und Konrad bezeichnen sich selbst als Value-Investoren, für die die nachhaltige wirtschaftliche Stärke eines Unternehmens, dessen Geschäftsmodell und die Bewertung seiner Cash-Flows im Vordergrund stehen. Bei den Aktien im Portfolio handelt es sich um solche von Firmen mit solider Substanz und auf klarem Wachstumspfad. Das Ausnutzen von Marktineffizienzen, sowohl auf der Anlageklassen- als auch auf der Einzeltitelebene, wird von den Anlageexperten als typisch für die FondsStrategie bezeichnet. Entscheidend sei die Identifikation langfristiger Investmentideen, die solide und quantifizierbar sind – gemäß den Kriterien des Phaidros-Dialogs, der als Namensgeber für den flexiblen Mischfonds fungiert. Am Ende des Investmentprozesses steht ein flexibel aufgebautes Portfolio, das robust und liquide, breit diversifiziert und unabhängig von einem einzelnen Marktszenario sei. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Vermögensverteilung. Ausgewogen.

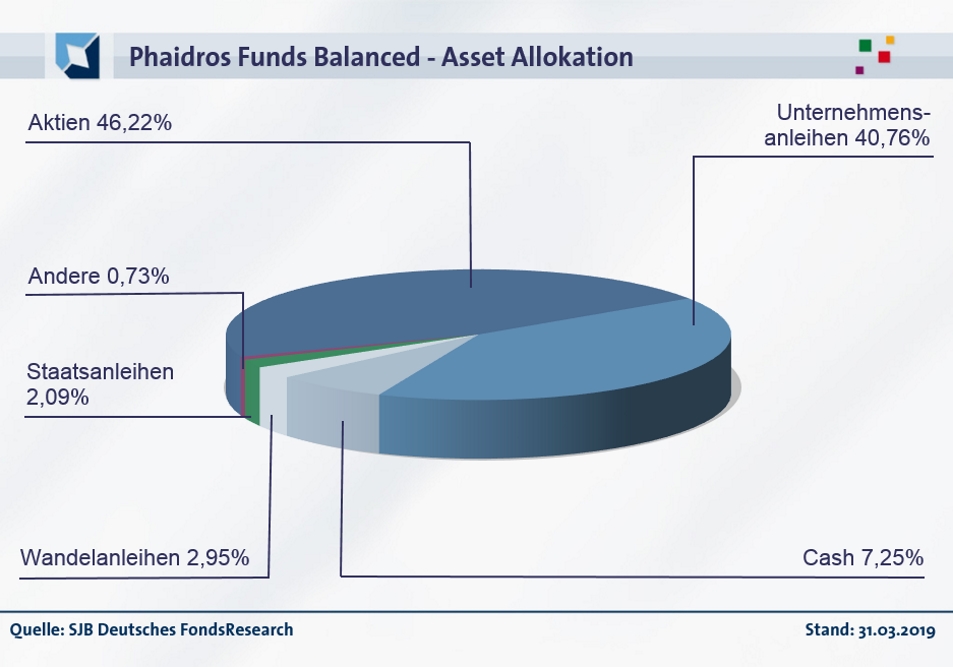

Phaidros-FondsManager Dr. Georg von Wallwitz betont: Konservative Anleger haben es gerade nicht leicht, denn die dauerhaft niedrigen Zinsen haben ihnen ihre Lieblings-Anlageklasse – die Anleihen – verleidet. Statt risikoloser Zinsen gebe es heute vor allem zinslose Risiken. Ein stärkerer Einstieg in den Aktienmarkt, um die gesunkenen Renditen wieder auszugleichen, sei aber auch nicht ideal – denn das Risiko müsse stets im Blick behalten werden. In der Vermögensallokation des Phaidros Funds Balanced zieht von Wallwitz die Konsequenz aus dieser Feststellung und stellt ein sehr ausgewogenes Portfolio zusammen: Aktien liefern mit 46,22 Prozent Anteil am FondsVolumen die am stärksten gewichtete Assetklasse. Dicht gefolgt werden sie von Unternehmensanleihen, die 40,76 Prozent des FondsVermögens abdecken. Zusammen mit den kleineren Beständen an Staatsanleihen (2,09 Prozent) und Wandelanleihen (2,95 Prozent) machen Rentenpapiere insgesamt 45,80 Prozent der Portfoliostruktur aus und sind damit im Vergleich zu Aktien nahezu gleichgewichtet. Abgerundet wird die Asset Allokation des Phaidros-Fonds durch Cashbestände (7,25 Prozent) und andere Wertpapiere (0,73 Prozent).

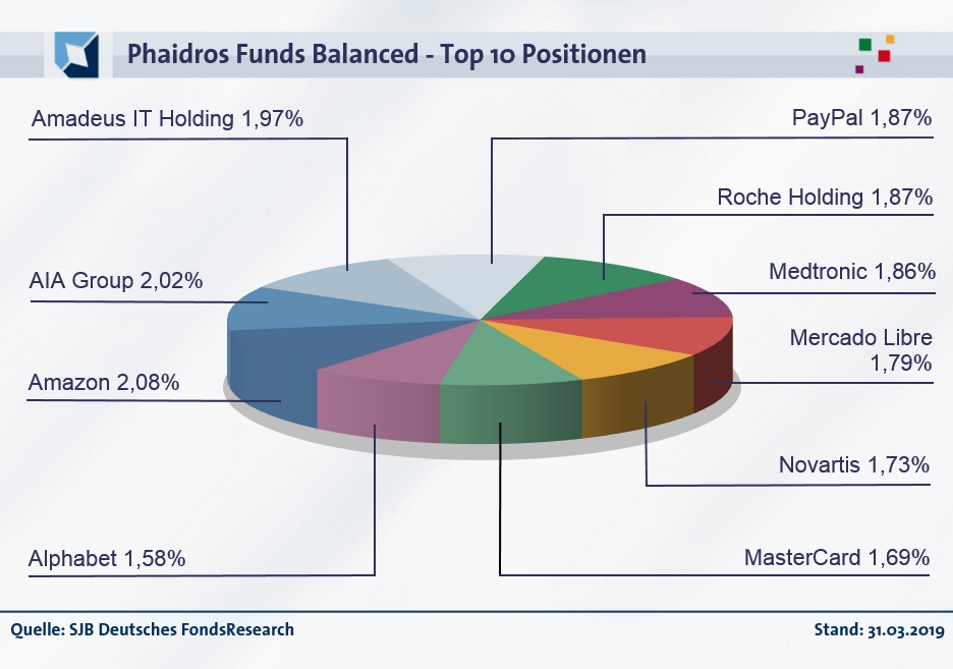

Im Aktiensektor ist das Phaidros-Portfolio am stärksten bei US-Titeln (17,38 Prozent) sowie deutschen Dividendenpapieren (6,48 Prozent) engagiert. Vergleichsweise stark sind in der Länderallokation auch Aktien aus der Schweiz (4,84 Prozent) sowie Frankreich (4,49 Prozent) gewichtet. China rundet mit einem Anteil von 2,32 Prozent die Top 5 der geographischen Allokation ab. Das Branchenengagement im Aktienbereich hat die Schwerpunkte in den Sektoren HealthCare (11,08 Prozent), IT (9,96 Prozent) sowie Nicht-Basiskonsumgüter (7,87 Prozent). Bei den Einzelwerten favorisiert Marktexperte von Wallwitz aktuell US-Technologietitel wie Amazon und PayPal sowie Pharmaunternehmen (Roche, Novartis), die sich allesamt unter den Top-10-Positionen des Fonds befinden. Die Aktien mit den größten positiven Performancebeiträgen waren zuletzt der Videospiel-Hersteller Ubisoft, der lateinamerikanische Online-Händler Mercado Libre sowie Apple. Wie der Phaidros-FondsManager weiter berichtet, wurden die jüngsten Mittelzuflüsse dazu verwendet, um auf der Aktienseite Positionen in dem chinesischen Internet-Riesen Tencent sowie bei der kanadischen Online-Shopping-Plattform Shopify zu eröffnen. Auf der Anleihenseite wurden Zinspapiere von Ford sowie eine Wandelanleihe von BASF für den Fonds neu erworben.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den Phaidros Funds Balanced einem kombinierten Vergleichsindex gegenübergestellt, der zu jeweils 50 Prozent aus dem MSCI World EUR NETR und dem Barclays Capital Bond Composite Global besteht. Das Ergebnis der Korrelationsanalyse mit der zusammengesetzten Benchmark aus dem globalen Aktien- und Anleihensektor zeigt, dass eine deutliche Parallelität der Kursverläufe gegeben ist. Mit 0,71 ist die Korrelation über drei Jahre entsprechend stark ausgeprägt, für ein Jahr fällt sie mit 0,68 nur geringfügig niedriger aus. Das ausgewogene Portfolio des Phaidros-Fonds bewegt sich im Einklang mit den weltweiten Aktien- und Anleihemärkten, aber trotzdem eigenständig, wie der Blick auf die Kennzahl R² bestätigt. Die Kennziffer liegt für drei Jahre bei 0,50, über ein Jahr nimmt sie mit 0,46 einen noch geringeren Wert an. Somit haben sich mittelfristig 50 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 54 Prozent. Der Tracking Error des Multi-Asset-Fonds ist mit 4,50 Prozent im jüngsten Dreijahreszeitraum moderat und verdeutlicht, dass das FondsManagement keine hohen aktiven Risiken eingeht. Welche Schwankungsneigung hat das FondsProdukt zu verzeichnen?

FondsRisiko. Volatilität. Geringer.

Der Phaidros Funds Balanced weist für drei Jahre eine Volatilität von 5,62 Prozent auf, die noch unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 6,42 Prozent zu verzeichnen hat. Über ein Jahr liegt die mittlere Schwankungsbreite des Multi-Asset-Fonds gleichfalls niedriger als die der ausgewählten Benchmark. Hier beträgt die „Vola“ des Phaidros-Fonds 7,33 Prozent, während die Kombination aus 50 Prozent MSCI World und 50 Prozent Barclays Capital Bond Composite Global eine Volatilität von 7,45 Prozent aufweist. Da in beiden Untersuchungszeiträumen geringere Schwankungswerte zu konstatieren sind, geht der Phaidros-Fonds als klarer Sieger aus dem Volatilitätsvergleich hervor. Das FondsManagerteam von Wallwitz/Konrad kann das bessere Risikoprofil gegenüber der SJB-Benchmark aufweisen – wie wirkt sich dies auf die Beta-Werte des Fonds aus?

Die geringere Schwankungsintensität des Multi-Asset-Fonds manifestiert sich in dem attraktiven Beta von 0,64 über den letzten Dreijahreszeitraum. Über ein Jahr fällt die Risikokennzahl mit 0,73 ähnlich überzeugend aus und belegt, dass sich die mittleren Kursschwankungen des Portfolios deutlich unter Marktniveau befinden. Das positive Szenario für den Phaidros-Fonds wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre bekräftigt: In 27 der letzten 36 betrachteten Einzelzeiträume präsentierte sich das Fonds-Beta niedriger als der Marktrisikofixwert von 1,00 und nahm dabei positive Werte von 0,32 im Tief an. Dem stehen lediglich neun Einzelperioden gegenüber, in denen der Multi-Asset-Fonds eine höhere Schwankungsanfälligkeit als die kombinierte SJB-Benchmark aufwies und ein Beta von 1,28 in der Spitze generierte. Die Risikostruktur des ausgewogenen Mischfonds fällt insgesamt überzeugend aus und dürfte den anvisierten Kundenkreis konservativer Anleger zufriedenstellen – die Schwankungen des Portfolios bleiben mehrheitlich unter dem Niveau der weltweiten Aktien- und Anleihenmärkte. Welche Renditeergebnisse kann das FondsProdukt liefern?

FondsRendite. Alpha. Erzielt.

Per 15. April 2019 hat der Phaidros Funds Balanced über drei Jahre eine kumulierte Wertentwicklung von +21,66 Prozent in Euro aufzuweisen, was einer Rendite von +6,75 Prozent p.a. entspricht. Ein sehr attraktives Performanceergebnis für einen ausgewogenen Mischfonds, wie die Gegenüberstellung zum SJB-Vergleichsindex verdeutlicht: Die Kombination der beiden weltweit anlegenden Aktien- und Anleihenindizes wartet mit einer um über sechs Prozentpunkte schwächeren Gesamtrendite von +15,57 Prozent bzw. einem Ergebnis von +4,94 Prozent jährlich auf Eurobasis auf. Beim Wechsel des Vergleichszeitraums auf ein Jahr büßt der Phaidros-Fonds seinen Spitzenplatz ein, liefert aber weiterhin eine überzeugende Wertentwicklung. Die Performance von +7,32 Prozent in Euro liegt einen guten Prozentpunkt niedriger als das Renditeergebnis, das die Benchmark aus 50 Prozent MSCI World EUR NETR und 50 Prozent Barclays Capital Bond Composite Global erzielte: Die „Kombi“ konnte über die letzten zwölf Monate eine positive Wertentwicklung von +8,64 Prozent auf Eurobasis generieren. Da der längerfristige Performancevorsprung stärker zu gewichten ist und ohnehin höher ausfällt als beim SJB-Referenzindex, ist der Phaidros-Fonds Gesamtsieger in der Kategorie „Rendite“. Was tragen die Alpha-Werte zur FondsAnalyse bei?

Über drei Jahre kann der ausbalancierte Multi-Asset-Fonds mit einem positiven Alpha von 0,29 aufwarten, über zwölf Monate befindet sich die Renditekennzahl mit 0,09 ebenfalls im grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den jüngsten Dreijahreszeitraum wird deutlich, dass es dem vermögensverwaltenden Mischfonds mehrheitlich gelang, die kombinierte SJB-Benchmark zu schlagen. In 21 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der Phaidros-Fonds positive Alpha-Werte bis 0,75 in der Spitze, nur in 15 Zeitintervallen wurde ein negatives Alpha mit einem Wert von zutiefst -0,49 ausgeprägt. Der mehrheitlich erzielte Performancevorsprung zum kombinierten Vergleichsindex in Ergänzung zur überwiegend geringeren Schwankungsanfälligkeit macht deutlich, dass der Phaidros Funds Balanced das bessere Rendite-Risiko-Profil als die SJB-Benchmark aufzuweisen hat. Attraktive Renditen bei vergleichsweise niedriger Volatilität lassen den ausgewogenen Mischfonds als eine gute Wahl erscheinen, wie es abschließend die über drei Jahre erreichte positive Information Ratio von 0,38 zum globalen Aktien- und Anleihenmarkt illustriert.

SJB Fazit. Phaidros Funds Balanced.

Anleger, die einen ausgewogenen Multi-Asset-Fonds mit gut gemanagtem Portfolio suchen, finden in dem Phaidros Funds Balanced ein hervorragendes Basisinvestment, das eine stabile Wertentwicklung auch in schwierigen Zeiten verspricht. Das Konzept des vermögensverwaltenden Fonds mit flexibler Aktienquote zeigt sich langfristig erfolgreich, durch die Kombination von Aktien- und Anleihentiteln eine für Mischfonds sehr attraktive Rendite zu erzielen. Zugleich steht neben der breiten Streuung über verschiedene Vermögensklassen auch der Kapitalerhalt im Zentrum der Anlagephilosophie, die sich durch ein ausgewogenes Verhältnis zwischen Risiko und Rendite auszeichnet.

Eyb & Wallwitz. Hintergründig.

Im Jahr 2004 gründeten Giselher von Eyb und Dr. Georg von Wallwitz die Vermögensverwaltung Eyb & Wallwitz mit Sitz in München. Zentrales Anliegen der beiden Gründer war es, bankenunabhängig, transparent und nur dem Kunden verpflichtet, privates sowie institutionelles Vermögen zu verwalten. Die Eyb & Wallwitz Vermögensmanagement GmbH ist einer der größten bankenunabhängigen Vermögensverwalter im deutschsprachigen Raum, ausschließlich fokussiert auf das Management von liquiden Anlagen. Publikumsfonds in Deutschland: 4. Darin verwaltetes Vermögen: 1,1 Milliarden EUR. Geschäftsführende Verantwortung für das Unternehmen tragen die beiden Fondsmanager und Gesellschafter Dr. Georg von Wallwitz und Dr. Ernst Konrad. Stand 31.12.2018.