Mitte Januar ist es endlich zur Unterzeichnung eines ersten Abkommens im Handelsstreit zwischen den USA  und China gekommen, was nicht nur von US-Präsident Donald Trump als großer Erfolg gefeiert wurde. Auch neutrale Marktbeobachter nahmen das Ende der negativen Auswirkungen auf US-amerikanische wie chinesische Wirtschaftszahlen erleichtert auf und sehen nun eine Verbesserung des globalen Konjunkturausblicks. Am allermeisten dürfte die immer noch exportlastige Volkswirtschaft aus dem “Reich der Mitte” profitieren, die nach dem Handelsdeal mit den Vereinigten Staaten einen verbesserten ökonomischen Ausblick besitzt.

und China gekommen, was nicht nur von US-Präsident Donald Trump als großer Erfolg gefeiert wurde. Auch neutrale Marktbeobachter nahmen das Ende der negativen Auswirkungen auf US-amerikanische wie chinesische Wirtschaftszahlen erleichtert auf und sehen nun eine Verbesserung des globalen Konjunkturausblicks. Am allermeisten dürfte die immer noch exportlastige Volkswirtschaft aus dem “Reich der Mitte” profitieren, die nach dem Handelsdeal mit den Vereinigten Staaten einen verbesserten ökonomischen Ausblick besitzt.

Im Zuge des neuen Abkommens mit den USA hat China der Regierung in Washington zugesagt, den Kauf amerikanischer Waren und Dienstleistungen binnen zwei Jahren um 200 Milliarden US-Dollar zu steigern, wofür die USA im Gegenzug die wichtigsten Strafzölle aufheben werden. Rückt die Thematik des Handelskrieges wieder in den Hintergrund, dürften die anderen Argumente für einen langfristig positiven Ausblick für chinesische Aktien erneut in den Fokus geraten. So ist der chinesische Binnenmarkt der am stärksten wachsende Verbrauchermarkt in ganz Asien: Das jährliche Wachstum der Konsumausgaben lag in China zuletzt bei 8,4 Prozent und damit klar vor den Wachstumsraten anderer asiatischer Staaten wie Indien (7,3 Prozent), Thailand (3,2 Prozent) oder Südkorea (2,7 Prozent). Die stark steigende Konsumneigung der Chinesen bildet den Hintergrund anziehender Unternehmensgewinne der Firmen im MSCI China Index. Aus diesem Investmentuniversum die langfristig am besten positionierten Unternehmen auszuwählen, hat sich der Matthews Asia – China Fund auf die Fahnen geschrieben. FondsManager Andrew Mattock verfügt über eine zwanzigjährige Anlageerfahrung im Bereich asiatisch-pazifischer Aktien und ist seit 2015 für die China-Strategie der US-FondsGesellschaft Matthews Asia verantwortlich. Unterstützt wird der in San Francisco ansässige Asien-Experte von Winnie Chwang als Co-Managerin, die fließend Mandarin spricht und ihre sechzehnjährige Investmenterfahrung bei zahlreichen Unternehmensbesuchen einbringen kann.

Der Matthews Asia – China Fund A Acc USD (WKN A1JS6Z, ISIN LU0491816806) hat es sich zum Ziel gesetzt, Investoren an den langfristigen Wachstumsperspektiven von ausgewählten Unternehmen aus dem “Reich der Mitte” teilhaben zu lassen und gleichzeitig Opportunitäten im Bereich zyklischer Titel zu nutzen. In der Konsequenz hat das FondsManagerteam ein aus aktuell 47 Einzeltiteln bestehendes Portfolio aus China-Aktien zusammengestellt, das Wachstumswerte und Zykliker gleichermaßen berücksichtigt. Bei der Marktkapitalisierung liegt der Fokus auf größeren Unternehmen, so dass Large Caps und sogenannte Mega Caps rund zwei Drittel des FondsPortfolios abdecken. Der Fonds wurde am 26. August 2010 aufgelegt, besitzt ein Volumen von umgerechnet 63,4 Millionen Euro und verwendet den MSCI China Index (USD) als Benchmark. Die langfristige Wertentwicklung des breit gestreuten China-Fonds überzeugt: Über die letzten fünf Jahre erzielte das Matthews Asia-Produkt eine jährliche Rendite von +9,45 Prozent auf USD-Basis und ließ damit den MSCI-Vergleichsindex hinter sich, der nur mit einem jährlichen Plus von +7,69 Prozent aufwartet. Auch in dem für China-Aktien nicht gerade einfachen Anlagejahr 2019 erzielte der Fonds eine hohe Mehrrendite zum chinesischen Markt: Einer Performance von +32,84 Prozent auf FondsSeite steht eine Entwicklung von +23,66 Prozent des MSCI China Index (USD) gegenüber. Bei Morningstar ist das Matthews Asia-Produkt mit vier Sternen geratet – wie stellt sich die so erfolgreiche Investmentstrategie im Detail dar?

FondsStrategie. Wachstumswerte. Bevorzugt.

Der Matthews Asia – China Fund strebt einen langfristigen Kapitalzuwachs an und will sein Anlageziel durch Investitionen in Aktien von Unternehmen mit Sitz in oder maßgeblichen Verbindungen nach China erreichen. Unter China im Sinne der Anlagepolitik werden die Volksrepublik China, die Sonderverwaltungszone Hongkong sowie Taiwan verstanden. Unter normalen Marktbedingungen hält der Fonds insgesamt weniger als 30 Prozent seines Nettovermögens in chinesischen A- und B-Aktien und legt den Schwerpunkt vielmehr auf den Hongkonger Aktienmarkt und die dort gelisteten H-Aktien. Bei der Titelselektion hat das Matthews Asia-Team seinen Fokus auf qualitativ hochwertige Wachstumswerte gerichtet, die ein strukturelles, langfristiges und nachhaltiges Wachstum aufweisen. Als Kerninvestments werden auf den chinesischen Binnenmarkt fokussierte Unternehmen ausgewählt, die aus Bereichen wie Internet-Kommerz, HealthCare, Medien und Tourismus kommen. Abgerundet wird das FondsPortfolio durch zyklische Unternehmen, deren Cashflow weniger vorhersagbar ist und die in Geschäftsfeldern wie Transport, Immobilien und Vermögensverwaltung tätig sind. Der Fokus der Investmentphilosophie von Matthews Asia liegt auf der fundamentalen Analyse: So werden Firmen mit einem Wettbewerbsvorteil bevorzugt, die ein konstantes Ertragswachstum aufweisen und aktuell unter ihrem langfristigen inneren Wert gehandelt werden. Wie Marktstratege Mattock berichtet, hat das FondsPortfolio nur einen äußerst geringen Anteil an Unternehmen, die direkt von den Auswirkungen der Hongkonger Proteste betroffen sind. Diese würden jedoch zu einem negativen Sentiment bei ausländischen Investoren beitragen, weshalb die im chinesischen Festland gelisteten Aktien zuletzt die bessere Wertentwicklung verzeichneten. Wie sieht das FondsPortfolio im Detail aus?

FondsPortfolio. Hongkong. Favorisiert.

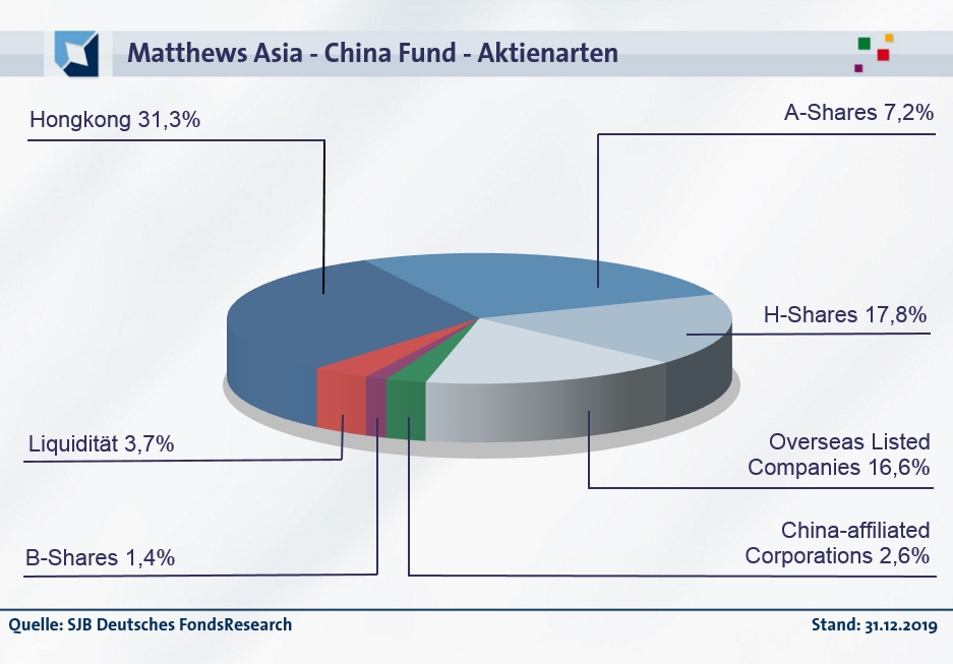

In der geographischen Allokation des Matthews Asia – China Fund liegen Aktien aus der Sonderverwaltungszone Hongkong mit 31,3 Prozent Anteil am FondsVermögen auf Platz eins. Den zweiten Platz belegen chinesische A-Aktien von den Festland-Börsen, die 26,6 Prozent der FondsBestände ausmachen. In Hongkong notierte Aktien chinesischer Unternehmen, sogenannte H-Aktien, decken 17,8 Prozent des FondsVolumens ab. Dahinter folgen die in Übersee registrierten Overseas Listed Companies (OL), in die 16,6 Prozent des China-Produktes investiert sind. China-affiliated Corporations (CAC) repräsentieren 2,6 Prozent des Matthews Asia-Fonds, in chinesische B-Aktien sind 1,4 Prozent der Anlegergelder investiert. Abgerundet wird die Portfolioallokation durch einen Cashbestand von 3,7 Prozent per Ende Dezember.

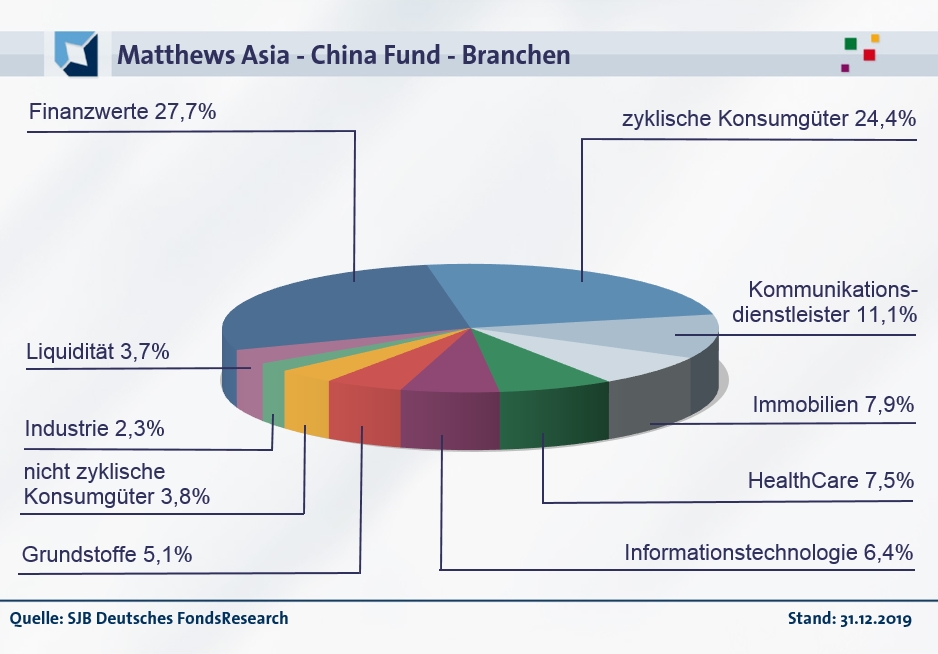

In der von FondsManager Andrew Mattock vorgenommenen Sektorenallokation sind Finanzwerte mit 27,7 Prozent des FondsVolumens die Favoriten. Konsequenterweise stammen gleich fünf Titel der Top-Holdings aus diesem Bereich: Neben den drei Versicherungsunternehmen AIA Group, Ping An sowie New China Life sind dies die beiden Geldhäuser China Merchants Bank und China Construction Bank. Den zweiten Platz im FondsPortfolio nehmen Nicht Basis-Konsumgüter mit 24,4 Prozent ein. Aus diesem Sektor sind die Alibaba Group sowie die Online-Plattform JD.com die wichtigsten Einzelpositionen unter den Top 10. In Kommunikationsdienstleister sind 11,1 Prozent des FondsVermögens investiert, Immobilienunternehmen decken 7,9 Prozent des Portfolios ab. Durchschnittlich stark engagiert ist das FondsManagerteam Mattock/Chwang im HealthCare-Sektor sowie dem Bereich der Informationstechnologie (6,4 Prozent). Abgerundet wird das Portfolio durch Grundstoffe (5,1 Prozent), Verbrauchsgüter (3,8 Prozent) sowie Industrieunternehmen mit 2,3 Prozent Anteil am Gesamtvermögen.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Matthews Asia – China Fund dem MSCI China USD NETR als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem breit gestreuten chinesischen Aktienindex zeigt eine ausgeprägte Übereinstimmung. Mit 0,93 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr ist sie mit 0,88 ebenfalls stark ausgeprägt. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend parallel, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,87, über ein Jahr nimmt R² einen Wert von 0,77 an. Damit haben sich mittelfristig 13 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 23 Prozent. Hier zeigt sich, dass FondsManager Andrew Mattock die individuelle Titel- und Sektorengewichtung innerhalb des Portfolios zuletzt steigerte und vermehrt von seiner Benchmark abwich. Der Tracking Error des Matthews Asia-Fonds liegt für drei Jahre bei moderaten 5,88 Prozent: Damit geht der China-Stratege kein hohes aktives Risiko bei seinen Investments ein. Welche Schwankungsneigung verzeichnet der China-Fonds aus dem Hause Matthews Asia?

FondsRisiko. Beta. Erhöht.

Der Matthews Asia – China Fund hat für den letzten Dreijahreszeitraum eine mittlere Schwankungsbreite von 20,56 Prozent aufzuweisen, die etwas höher als diejenige des Referenzindex ausfällt: Der MSCI China USD NETR verzeichnet im selben Zeitraum eine Volatilität von 17,85 Prozent und damit knapp drei Prozentpunkte geringere Schwankungen. Beim Wechsel auf die kurzfristige Betrachtung bleibt die Schwankungsneigung des China-Investmentfonds fast unverändert: Die Volatilität des Matthews Asia-Fonds liegt über ein Jahr bei 20,52 Prozent und damit erneut oberhalb der Schwankungsbreite des MSCI China Index von 18,46 Prozent. Der aktiv gemanagte Aktienfonds besitzt also durchgängig die ausgeprägtere “Vola” als die passive Benchmark, auch wenn die gesteigerte Schwankungsfreude insgesamt moderat ausfällt. Was kann die Beta-Analyse zur Einordnung der Risikostruktur des Matthews Asia-Produktes beitragen?

Der China-Fonds erzielt ein über Marktniveau liegendes Beta, das über drei Jahre einen Wert von 1,11 markiert. Für ein Jahr geht die Kennzahl leicht auf 1,06 zurück, liegt aber weiterhin oberhalb des marktneutralen Wertes von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre zeigt, dass der China-Fonds durchgängig den intensiveren Wertschwankungen als der Vergleichsindex ausgesetzt war: Die Risikokennziffer befindet sich in allen 36 betrachteten Einzelzeiträumen über dem Marktrisikofixwert von 1,00 und nimmt dabei Werte zwischen 1,03 im Tief und 1,57 in der Spitze an. Demnach ist eine leicht ungünstigere Risikostruktur des Matthews Asia-Fonds nicht von der Hand zu weisen – doch als wichtiger als die moderate Volatilitätserhöhung dürfte sich für die Mehrheit der Investoren das Renditeergebnis im Vergleich zum Gesamtmarkt darstellen. Mit welchen Performancewerten kann das FondsManagerduo Mattock/Chwang aufwarten?

FondsRendite. Alpha. Generiert.

Per 20. Januar 2020 hat der Matthews Asia – China Fund über drei Jahre eine kumulierte Wertentwicklung von +59,05 Prozent in Euro aufzuweisen, was einer Rendite von +16,73 Prozent p.a. entspricht. Eine sehr attraktive Wertentwicklung, was sich auch in der Gegenüberstellung zur Performance des SJB-Referenzindex erweist: Der MSCI China USD NETR wartet über drei Jahre mit einer Gesamtrendite von +48,79 Prozent auf Eurobasis auf, die einem Ergebnis von +14,16 Prozent p.a. gleichkommt. Der Renditevorsprung von mehr als 2,5 Prozentpunkten jährlich fällt überzeugend aus. Beim Wechsel auf den kurzfristigen Zeithorizont erhält sich die Mehrrendite des Matthews Asia-Fonds in etwa gleicher Höhe: Mit einer Jahresrendite von +20,52 Prozent fällt die Performance erneut besser als die des MSCI-Vergleichsindex von +18,46 Prozent aus. Das in beiden Zeithorizonten erzielte Performanceplus zur Benchmark macht das China-Produkt von Matthews Asia zum klaren Sieger im Renditewettbewerb. Wie schlägt sich dies in den Alpha-Werten nieder?

Das Alpha des aktiv gemanagten Matthews Asia-Fonds liegt über drei Jahre bei 0,10 und damit im positiven Bereich. Nochmals deutlich besser präsentiert sich die Kennzahl auf Jahressicht mit 0,58. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den letzten Dreijahreszeitraum wird offenbar, dass der China-Fonds mehrheitlich erfolgreicher als die Benchmark agierte. In 19 der 36 untersuchten Perioden gab es ein positives Alpha bis 0,75 in der Spitze zu verzeichnen. Dem stehen 17 Einzelperioden mit einem negativen Alpha-Wert gegenüber, in denen die Renditekennzahl auf zutiefst -1,52 zurückgeht. Die häufiger anzutreffenden Intervalle mit einem positiven Alpha führen dazu, dass der Matthews Asia-Fonds in der Alpha-Analyse vorne liegt. Die attraktiveren Renditen bei leicht erhöhten Schwankungen sorgen für ein insgesamt überzeugendes Rendite-Risiko-Profil, wie es die im grünen Bereich befindliche Information Ratio von 0,38 über drei Jahre belegt.

SJB Fazit. Matthews Asia – China Fund.

Mit dem Abschluss des ersten Teilabkommens zur Beendigung des “Handelskrieges” zwischen den USA und China richtet sich der Fokus bei chinesischen Aktien nun wieder vermehrt auf die stabile Ertragslage und die boomende Binnenkonjunktur. Die ungebremste Konsumfreude im “Reich der Mitte” sorgt weiter für langfristig beste Aussichten für Wachstumswerte wie für Zykliker. Aus diesem Anlageuniversum wählt der Matthews Asia – China Fund zielsicher die am attraktivsten bewerteten Unternehmen aus – die überdurchschnittlichen Renditeergebnisse der an Bottom-up-Kriterien orientierten Titelselektion sprechen für sich!

Matthews Asia. Hintergründig.

Matthews Asia, mit vollständigem Namen Matthews International Capital Management LLC, wurde 1991 in San Francisco, USA von Paul Matthews gegründet. Die FondsGesellschaft hat sich ganz auf die asiatische Region konzentriert und verfolgt eine langfristig ausgerichtete, fundamental orientierte Investmentphilosophie. Matthews Asia verfügt weltweit über ein verwaltetes Vermögen von 29,1 Milliarden US-Dollar. Fonds in Deutschland: 12. Geschäftsführer: William J. Hackett, Robert J. Horrocks, David A. Hartley. Stand: 31.10.2019.