Kleine und meist unbekannte Unternehmen bilden ein attraktives und zugleich breit diversifiziertes Investmentuniversum für den entdeckungsfreudigen Anleger. Allein in Europa gibt es mehr als 4.000 Unternehmen, die der Kategorie der „Microcaps“ zuzurechnen sind, weltweit sind es über 20.000.

Kleine und meist unbekannte Unternehmen bilden ein attraktives und zugleich breit diversifiziertes Investmentuniversum für den entdeckungsfreudigen Anleger. Allein in Europa gibt es mehr als 4.000 Unternehmen, die der Kategorie der „Microcaps“ zuzurechnen sind, weltweit sind es über 20.000.

Fonds für dieses außergewöhnliche und zugleich sehr dynamische Anlageuniversum sind dünn gesät – denn gerade in diesem von nur wenig Analystenresearch abgedeckten und von wechselhaften Strömungen beherrschten Bereich bedarf es der Expertise eines erfahrenen und gut informierten FondsManagers. Über einen solchen verfügt der französische Asset Manager Mandarine Gestion mit Sébastien Lagarde.

Lagarde ist seit knapp vier Jahren für die französische FondsGesellschaft tätig und besitzt mehr als 15 Jahre Erfahrung im Portfolio-Management. Vor seiner Zeit bei Mandarine Gestion arbeitete er bei Axa Investment – ebenfalls als Microcap-FondsManager. Lagarde berichtet, dass der Jahresbeginn 2019 von einem ausgeprägten Kursanstieg gekennzeichnet war. Positiv wirkten sich die versöhnlichen Töne der Federal Reserve bezüglich der geplanten Zinserhöhungen sowie die nachlassenden Spannungen rund um den Handelsstreit zwischen China und den Vereinigten Staaten aus. Im ersten Handelsmonat des neuen Jahres konnten der MSCI Europe um 6,2 Prozent in Euro, der MSCI Europe Smallcap um 9,0 Prozent und der MSCI Europe Microcap um 6,1 Prozent zulegen. Ein positives Marktumfeld für den Mandarine Europe Microcap, der europäische Aktien mit starkem Wachstumspotenzial selektiert und den Fokus auf Unternehmen mit einer Marktkapitalisierung von maximal 800 Millionen Euro legt. FondsManager Lagarde nutzt konsequent die Marktineffizienzen aus, die dieses Anlagesegment bietet und wählt gezielt Unternehmen, die in der Lage sind, über die Börsenzyklen hinweg ein dauerhaftes und solides Wachstum zu erzielen.

Der Mandarine Europe Microcap R (WKN A2AQ7L, ISIN LU1303940784) wurde Ende Dezember 2013 aufgelegt und verfügt aktuell über ein FondsVolumen von 131,46 Millionen Euro. Als Qualitätsbeweis für das Mandarine-Produkt und die Arbeit von FondsManager Lagarde dient der langfristig klare Performancevorsprung vor dem als Referenzindex verwendeten MSCI Europe Micro Cap Net Returns: Während der aktiv gemanagte Fonds seit Auflegung eine Wertentwicklung von +62,10 Prozent auf Eurobasis verzeichnen konnte, bringt es die passive Benchmark lediglich auf eine Performance von +40,89 Prozent in Euro – eine beeindruckende Mehrrendite von über 20 Prozentpunkten! Wie sieht die so erfolgreiche Anlagestrategie von Aktienexperte Lagarde im Detail aus?

FondsStrategie. Marktkapitalisierung. Gering.

Der Mandarine Europe Microcap ist ein europäischer Aktienfonds, der überwiegend in Werte mit sehr geringer und geringer Börsenkapitalisierung und hohem Wachstumspotenzial investiert. FondsManager Sébastien Lagarde fokussiert sich auf die Anlage in europäische Mikrounternehmen oder kleine und mittelständische Firmen, die ihren Sitz im Europäischen Wirtschaftsraum haben bzw. dort notiert sind. Der aktiv verwaltete Fonds strebt über einen langfristigen Anlagehorizont von fünf Jahren eine Wertentwicklung an, die über der seines Referenzindex MSCI Europe Micro Cap liegt. Aktienstratege Lagarde legt bei seiner Titelauswahl den Fokus auf Wachstumsmotoren wie Innovation oder Internationalisierung, um so das Entwicklungspotenzial der Firmen und ein gewinnträchtiges Momentum besser zu erkennen. Die für sein Portfolio ausgewählten Unternehmen müssen erstklassige Fundamentaldaten vorweisen, die sich in regelmäßigen Gesprächen mit der Unternehmensleitung bestätigen. Im Rahmen seiner auf nachhaltiges Wachstum fokussierten Growth-Strategie hat der Marktexperte zuletzt seine Positionen bei Microcaps wie Alliance Pharma, Gym Group, Oxford Biomedica und Tethys Oil vermindert und zugleich Bestände bei wenig bekannten europäischen Titeln wie Humana, Midwich Group, MIPS und Voyageurs du Monde aufgebaut. Aktuell umfasst das breit diversifizierte FondsPortfolio 180 Einzelaktien, die mit einer geringen Verschuldung (medianes Verhältnis Schulden/Eigenkapital von 31 Prozent), guten GARP-Werten (Wachstum zum vernünftigen Preis) und einer mittleren Marktkapitalisierung von circa 330 Millionen Euro aufwarten. Auch in der aktuellen Börsensituation findet Lagarde viele gute Investmentideen, weshalb er in seinem Fonds eine hohe Investitionsquote von über 97 Prozent fährt. Wie ist das Portfolio im Einzelnen zusammengesetzt?

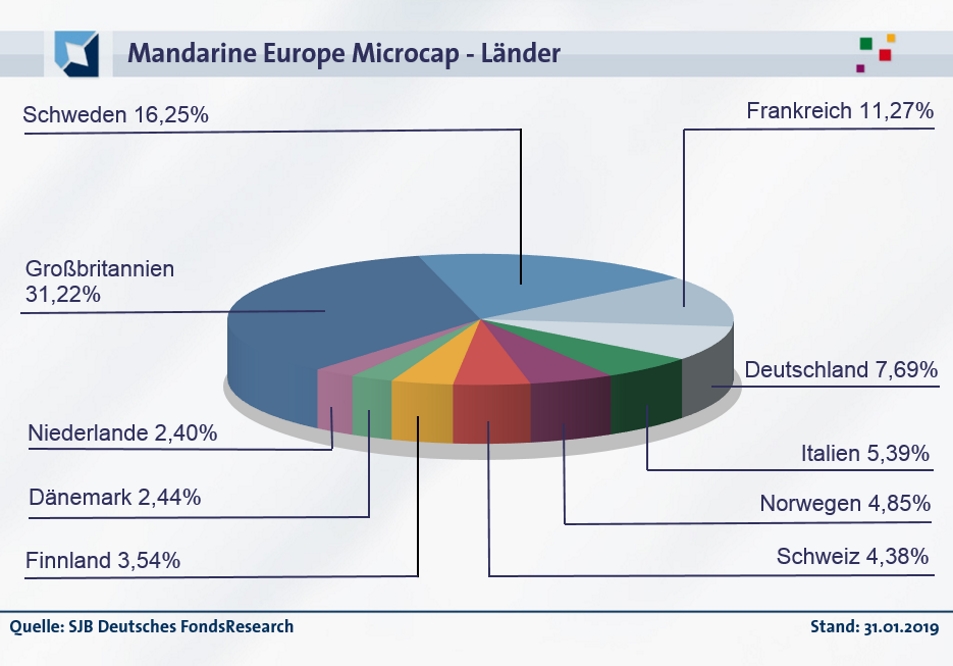

FondsPortfolio. Großbritannien. Führend.

In der geografischen Allokation des Mandarine Europe Microcap liegt Großbritannien mit einem Anteil von 31,22 Prozent am FondsVermögen auf dem ersten Platz. Deutlich dahinter ist Schweden platziert, wo 16,25 Prozent des FondsVolumens investiert sind. Auf Platz drei der Ländergewichtung findet sich mit 11,27 Prozent Frankreich als Heimatland der FondsGesellschaft Mandarine Gestion. In Deutschland sind 7,69 Prozent der Investorengelder angelegt, Aktien aus Italien besitzen einen Anteil von 5,39 Prozent. Unterdurchschnittlich stark ist der Europa-Fonds in Norwegen (4,85 Prozent), der Schweiz (4,38 Prozent) sowie Finnland (3,54 Prozent) investiert. Kleinere Positionen in Dänemark (2,44 Prozent) und den Niederlanden (2,40 Prozent) runden das FondsPortfolio ab.

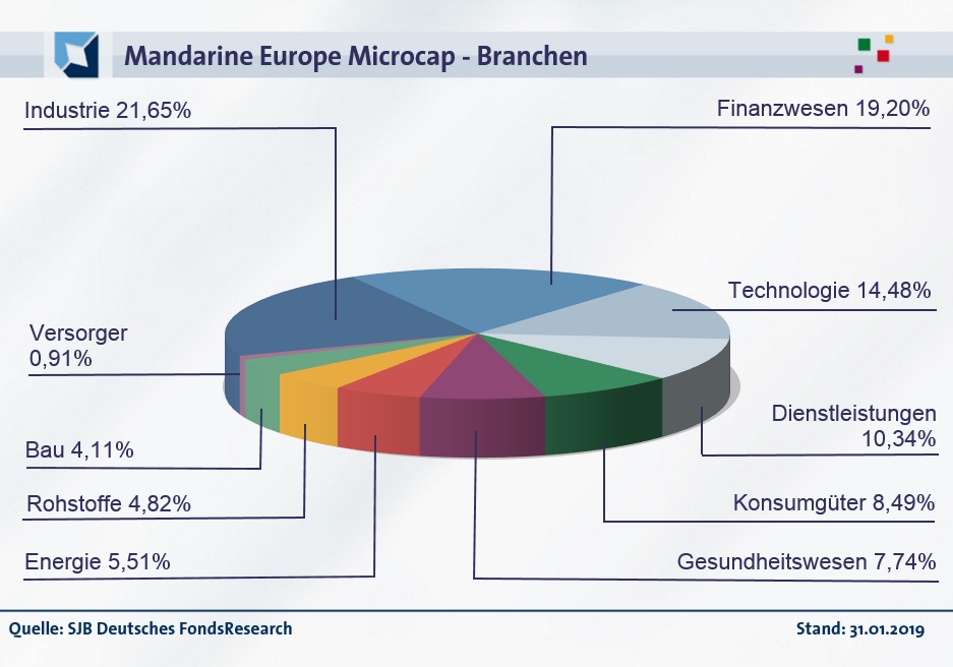

In der Sektorengewichtung des europäischen Microcap-Fonds befinden sich Industrietitel mit 21,65 Prozent Portfolioanteil auf dem ersten Platz. Unter den Top 10 wird der Sektor durch die finnische Poyry-Aktie (Ingenieur-Dienstleistungen) sowie den britischen Verpackungsspezialisten Macfarlane Group vertreten. Auf Platz zwei der Branchenallokation liegen Finanztitel, die 19,20 Prozent des FondsVolumens einnehmen, Platz drei in der Branchenstruktur geht an den Technologiebereich mit 14,48 Prozent. Durchschnittlich stark gewichtet innerhalb des FondsPortfolios sind der Dienstleistungssektor mit 10,34 Prozent sowie Konsumtitel mit 8,49 Prozent Anteil am FondsVolumen. Es folgen Aktien aus dem Gesundheitswesen, die 7,74 Prozent des FondsVermögens stellen. Energiewerte decken 5,51 Prozent der FondsBestände ab. Komplettiert wird der Branchenmix des Mandarine-Fonds durch Rohstofftitel (4,82 Prozent) sowie Bauaktien (4,11 Prozent). Per Ende Januar nimmt der Cashbestand 2,44 Prozent des FondsVolumens ein.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Mandarine Europe Microcap dem MSCI Europe Micro Cap EUR NETR als Vergleichsindex gegenübergestellt. Über drei Jahre liegt die Korrelation mit der Benchmark für kleine und kleinste europäische Aktien mit 0,89 auf einem hohen Niveau, für ein Jahr fällt sie mit 0,91 noch deutlicher aus. Damit ist die Parallelität der Kursverläufe von Fonds und Index stark ausgeprägt, in der weiteren Analyse sind aussagekräftige Alpha- und Beta-Werte zu erwarten. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre liegt die Kennziffer bei 0,79, über ein Jahr nimmt R² einen Wert von 0,83 an. Demnach haben sich mittelfristig 21 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 17 Prozent. FondsManager Lagarde hat somit in den letzten zwölf Monaten die Benchmark-Unabhängigkeit seiner Länder- und Sektorengewichtung leicht zurückgefahren. Der Tracking Error demonstriert, dass das Mandarine-Produkt mit einem nur geringen aktiven Risiko aufwartet: Für drei Jahre liegt die Spurabweichung des Fonds vom Referenzindex bei 6,01 Prozent, auf Jahressicht bei 3,95 Prozent. Welche Schwankungsneigung legt der europäische Fonds für Microcaps an den Tag?

FondsRisiko. Volatilität. Erhöht.

Der Mandarine Europe Microcap weist für drei Jahre eine Volatilität von 14,27 Prozent auf, die merklich oberhalb des Schwankungsniveaus liegt, das der SJB-Referenzindex zu verzeichnen hat. Der MSCI Europe Micro Cap EUR NETR vollführt im gleichen Zeitraum mittlere Schwankungen von 11,67 Prozent. Über ein Jahr bestätigt sich dieses Szenario; erneut liegen die Kursschwankungen des europäischen Aktienfonds über denen der MSCI-Benchmark. Während die „Vola“ des Mandarine-Fonds 18,60 Prozent beträgt, legt der Referenzindex für Europas Microcaps eine Schwankungsbreite von 15,81 Prozent an den Tag. Da in beiden untersuchten Zeithorizonten die Volatilität des aktiv gemanagten Fonds höher als diejenige der passiven Benchmark ausfällt, besitzt dieser die ambitioniertere Risikostruktur als der Vergleichsmarkt – was sind die Konsequenzen für die Beta-Analyse?

Die gesteigerte Schwankungsneigung des Mandarine-Produktes manifestiert sich in dem über Marktniveau liegenden Beta des Fonds von 1,12 für drei Jahre. Im Einjahreszeitraum steigt die Risikokennzahl auf 1,17 an und liegt damit erneut über dem marktneutralen Niveau von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass in der Mehrzahl der Fälle das Beta höher als der Marktrisikofixwert von 1,00 ausfiel und der Fonds damit die lebhafteren Wertschwankungen aufwies. In 25 der letzten 36 betrachteten Einzelzeiträume war die Kennziffer stärker ausgeprägt als der marktneutrale Wert von 1,00 und erreichte einen Wert von 1,22 in der Spitze. In elf Zeitintervallen hingegen fielen die Kursbewegungen des Fonds vergleichsweise geringer aus, wobei die Beta-Werte bis zutiefst 0,48 zurückgingen. Das Gesamtergebnis der Beta-Analyse: Das Risikoprofil des FondsProduktes ist gemessen am Vergleichsindex leicht erhöht, für einen Fonds mit Fokus auf ein so spezielles Gebiet wie den Microcap-Sektor aber insgesamt akzeptabel. Mit welcher Performanceleistung kann der Mandarine-Gestion-Fonds aufwarten?

FondsRendite. Performance. Positiv.

Per 25. Februar 2019 hat der Mandarine Europe Microcap über drei Jahre eine kumulierte Wertentwicklung von +28,19 Prozent in Euro aufzuweisen, was einer Rendite von +8,62 Prozent p.a. entspricht. Eine attraktive Performance, die etwa auf der Höhe des MSCI Europe Micro Cap EUR NETR liegt: Der europäische Vergleichsindex kann mit einer Gesamtrendite von +29,00 Prozent in Euro bzw. einem Ergebnis von +8,85 Prozent jährlich aufwarten. Beim Wechsel des Vergleichszeitraums auf ein Jahr fällt das Mandarine-Produkt im Renditevergleich zurück: Mit einer Wertentwicklung von -12,73 Prozent besitzt der Fonds das höhere Minus gegenüber dem SJB-Vergleichsindex (MSCI Europe Micro Cap EUR NETR: -7,20 Prozent). Mittelfristig etwa gleich, kurzfristig aber schwächer – insgesamt ist der Mandarine-Fonds im Performancewettstreit mit dem europäischen Aktienmarkt für Microcaps nur zweiter Sieger. Wie bewertet die Alpha-Analyse das aktive Portfoliomanagement von FondsManager Sébastien Lagarde?

Über drei Jahre erzielt der Mandarine-Fonds ein knapp negatives Alpha, das über drei Jahre bei -0,08 liegt. Auf Jahressicht geht die Renditekennzahl noch stärker zurück und befindet sich mit -0,38 im roten Bereich. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre verbessert das Gesamtbild des Mandarine-Produktes: Dem Fonds gelang es in 24 der untersuchten 36 Einzelzeiträume, die SJB-Benchmark zu schlagen. Der europäische Microcap-Fonds verzeichnete positive Alpha-Werte bis 1,79 in der Spitze und lag performancemäßig mehrheitlich vor dem Vergleichsindex. Dem stehen lediglich 12 Einzelperioden mit einer unterdurchschnittlichen Wertentwicklung und einem Alpha von zutiefst -0,39 gegenüber. Offensichtlich kann die FondsStrategie von Marktexperte Lagarde sehr wohl attraktive Mehrrenditen gegenüber der MSCI-Benchmark erzielen – allein in der jüngsten Phase erhöhter Marktvolatilität trat diese Eigenschaft in den Hintergrund. Der Blick auf den Chart bestätigt diese Einschätzung: Bis zu Beginn des jüngsten Kursrücksetzers im Oktober 2018 lag der Mandarine Microcap-Fonds stets vor seinem Referenzindex und lieferte die bessere Rendite. Entsprechend fällt die über drei Jahre erzielte Information Ratio von -0,03 nur hauchdünn negativ aus.

SJB Fazit. Mandarine Europe Microcap.

Investoren, die ihre Auswahl an europäischen Aktienfonds durch ein so außergewöhnliches wie dynamisches Anlageprodukt weiter diversifizieren möchten, finden in dem Mandarine Europe Microcap eine hochinteressante Depotbeimischung. Bei den ausgewählten Firmen mit einer besonders niedrigen Marktkapitalisierung handelt es sich meist um kleine, einzigartige Unternehmen mit hohem Wachstumspotenzial, die vom Research der großen Investmenthäuser übersehen werden. Microcap-Spezialist Sébastien Lagarde identifiziert zielsicher die Aktien mit langfristigem Gewinnwachstum, die von den Börsenzyklen relativ unabhängig und zudem günstig bewertet sind.

Mandarine Gestion. Hintergründig.

Mandarine Gestion. Hintergründig.

Mandarine Gestion ist eine unabhängige französische Portfoliomanagement-Gesellschaft mit den zwei Schwerpunkten europäische Aktien und Asset Allocation. Die FondsBoutique wurde im Jahr 2008 in Paris gegründet und verwaltet aktuell ein Vermögen von 4,0 Milliarden Euro. Mandarine Gestion hat 35 Mitarbeiter, darunter 10 Fondsmanager. Die Kapitalmehrheit des Unternehmens befindet sich im Besitz der Geschäftsleitung und der Mitarbeiter. Stand: 31.12.2018.