In Zeiten des Null- und Negativzinses sowie einer sehr ambitionierten Bewertung der globalen Aktienmärkte ist es äußerst schwierig geworden, solide Investments mit einer attraktiven Ausschüttungsquote zu finden. Dass es trotzdem funktionieren kann, demonstriert der Managed Profit Plus in eindrucksvoller Weise. Der vermögensverwaltende Mischfonds aus Österreich liefert seit Jahren zuverlässig Ausschüttungen in attraktiver Höhe, die im langfristigen Durchschnitt drei Prozent oberhalb der EU-Inflationsrate liegen.

Zugleich überzeugt das in Deutschland noch relativ wenig bekannte FondsProdukt durch seine defensive Portfoliostruktur. FondsManager Gregor Nadlinger von der in Wien beheimateten Advisory Invest wählt im Zuge seiner Absolute Value Strategie vergleichsweise günstig bewertete Aktien- und Rententitel aus und sichert das FondsPortfolio konsequent gegen stärkere Kursrückschläge ab. Besonders wichtig in Zeiten der Diskussion um Nachhaltigkeitskriterien und der steigenden Nachfrage von Investoren nach „grünen Investments“: Der Fonds macht einen großen Bogen um Wertpapiere aus den Bereichen Atomkraft, Rüstung und Tabak und überzeugt damit auch Anleger, die ihre Kapitalerträge guten Gewissens vereinnahmen wollen.

Der Jahresstart 2020 ist für den Managed Profit Plus (kurz: MPP) gelungen: Der vermögensverwaltende Mischfonds verteuerte sich im Januar um 0,42 Prozent und knüpfte damit an die Preisanstiege aus 2019 an. Mit der zu diesem Zeitpunkt gefahrenen Netto-Aktienquote von knapp 68 Prozent lag das FondsProdukt nur knapp unterhalb der maximal möglichen 70 Prozent. Davon waren allein 12 Prozent in Aktien von Goldminen-Unternehmen investiert, die mit ihrer attraktiven Bewertung einen wichtigen Eckpfeiler des Portfolios darstellen. Eine gute Entscheidung von FondsManager Nadlinger mit Blick auf den sich immer mehr abzeichnenden Krisenmodus an den Börsen: Im Zuge der weiteren Ausbreitung des Coronavirus dürfte Gold einen Krisengewinner darstellen und gemeinsam mit dem Schweizer Franken, qualitativ hochwertigen Anleihen und Aktien aus dem Gesundheits-Bereich am meisten profitieren, so die Einschätzung des Marktexperten.

Neben Aktien sind bonitätsmäßig hochwertige Staatsanleihen das zweite wichtige Grundelement des Managed Profit Plus (A) (WKN A0MZM1, ISIN AT0000A06VC4) – mindestens 30 Prozent des Portfolios werden ständig in diesem Bereich gehalten. Der Multi-Asset-Fonds mit vermögensverwaltendem Ansatz wurde am 15. Oktober 2007 aufgelegt und nutzt den Euro als FondsWährung. Das FondsVolumen des MPP liegt aktuell bei 33,21 Millionen EUR, ein Vergleichsindex wird nicht verwendet. Besonders langfristig vermag der MPP-Fonds mit seinem disziplinierten Investmentansatz zu überzeugen und liegt im SJB FondsUniversum in seiner Peergroup ausgewogener Mischfonds ganz vorn: Für den letzten Zehnjahreszeitraum kann das FondsProdukt aus Österreich mit einer Wertentwicklung von +61,24 Prozent in Euro aufwarten. Über den letzten Fünfjahreszeitraum verzeichnet er eine attraktive Wertentwicklung von +25,06 Prozent und liegt damit über zwölf Prozentpunkte vor der Durchschnittsperformance seiner Vergleichsgruppe. Wie stellt sich die so erfolgreiche Anlagestrategie des Multi-Asset-Fonds im Detail dar?

FondsStrategie. Absicherung. Zentral.

Der Managed Profit Plus ist ein vermögensverwaltender Pensionskassen-Mischfonds, der stabile jährliche Ausschüttungen anstrebt, die im langfristigen Durchschnitt drei Prozent über der Inflationsrate der Eurostaaten liegen. FondsManager Gregor Nadlinger wendet zur Zielerreichung seine Absolute Value-Strategie primär in den führenden Ländern des Globalen Innovationsindex an und macht aktiven Gebrauch von Absicherungsinstrumenten. Bis zu 70 Prozent des FondsVermögens können in Aktien und Unternehmensanleihen investiert werden, maximal 25 Prozent in High-Yield-Bonds, Emerging Markets-Wertpapiere oder Anleihen ohne Rating. Derivative Instrumente werden hauptsächlich zur Absicherung eingesetzt und sind, gemessen am Risiko, bis zu fünf Prozent des FondsVermögens zulässig. Um die Sicherheit der erzielten Erträge auch vor dem Hintergrund möglicher Währungsschwankungen zu garantieren, wird eine Absicherung von mindestens 70 Prozent der in Fremdwährung erzielten Erträge gegenüber dem Euro vorgenommen. FondsManager Gregor Nadlinger betont, dass die negativen Konsequenzen von Währungsentwicklungen von vielen Mischfonds systematisch unterschätzt werden. Nicht so beim Managed Profit Plus, der durch seine klare Fokussierung auf den Euro-Anleger die Währungsrisiken minimiert und von einem fallenden US-Dollar kaum betroffen sein dürfte. Marktstratege Nadlinger hat seit Ende 2015 das Taktische Risk Overlay 2.0 im Einsatz, um so in möglichst vielen Monaten ein Kursplus zu erzielen und die Drawdowns des FondsPreises zu dämpfen. Die Grundstruktur, wie eine Steuerung der Komponenten des taktischen Risk Overlays vorgenommen wird, erklärt er wie folgt: Auf der Basis des letzten absoluten Höchstkurses des MPP-Fonds wird ein Maximum Drawdown (aktuell bei -3,99 Prozent) festgelegt, ab dessen Erreichung risikoreduzierende Maßnahmen erfolgen. Dazu gehören die Erhöhung der Liquiditätsquote, direktionale Absicherungen, die Reduktion von Aktien- oder Anleihepositionen, edelmetallbezogene Investments sowie Anlagen mit negativem Betafaktor. Das aktive Management von Marktexperte Nadlinger dürfte sich gerade in der jetzt begonnenen neuen Korrekturphase der globalen Börsen auszahlen. Wie ist das FondsPortfolio im Einzelnen strukturiert?

FondsPortfolio. Aktientitel. Bevorzugt.

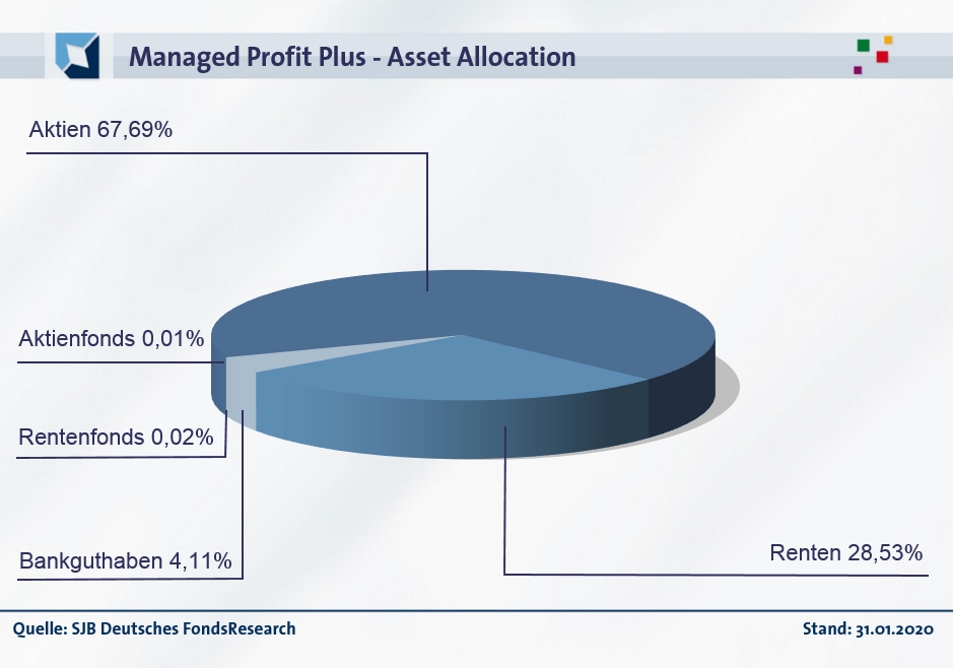

In der Vermögensallokation des Managed Profit Plus sind Aktien mit 67,69 Prozent Anteil am FondsVolumen die 2020 mit Abstand am stärksten gewichtete Assetklasse. Rentenpapiere, die 28,53 Prozent des FondsVermögens abdecken, liegen per Ende Januar auf Platz zwei der Asset Allocation. Bankguthaben repräsentieren 4,11 Prozent der FondsBestände, Rentenfonds (0,02 Prozent) sowie Aktienfonds anderer Anbieter (0,01 Prozent) machen nur homöopathische Dosen des Portfolios aus.

Die Währungsgewichtung innerhalb des MPP-Fonds ist klar auf den Euro ausgerichtet: Vermögenswerte in Euro, wozu auch gegenüber dem Euro abgesicherte Fremdwährungen zählen, decken mit 75,98 Prozent über drei Viertel des FondsPortfolios ab. Deutlich geringer gewichtet sind Anlagen in US-Dollar (9,42 Prozent), Singapur-Dollar (5,61 Prozent) oder dem Australischen Dollar (3,15 Prozent). Kleinere Fremdwährungspositionen im Britischen Pfund (1,91 Prozent), dem Kanada-Dollar (1,79 Prozent) oder dem Japanischen Yen ((1,09 Prozent) runden die Währungsallokation des Mischfonds-Produktes ab.

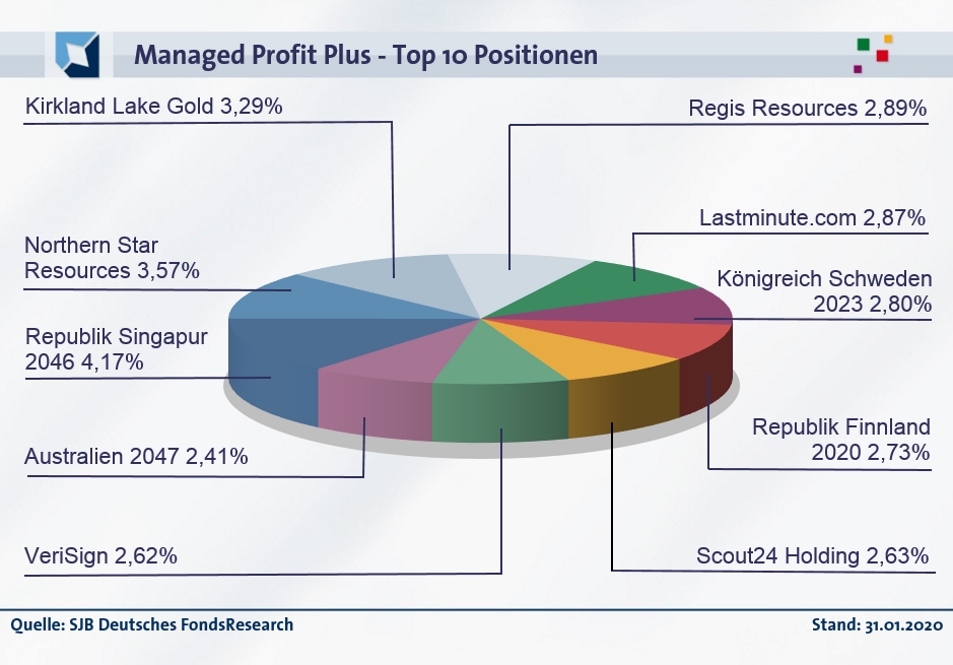

Welche Einzeltitel sind die Favoriten von FondsManager Nadlinger? Innerhalb der Top 10 liegt die AAA-geratete, bis 2046 laufende Staatsanleihe der Republik Singapur mit einer Verzinsung von 2,75 Prozent auf dem ersten Platz. Es folgen gleich drei Aktien von Edelmetallproduzenten: Das australische Goldminen-Unternehmen Northern Star Resources, die kanadische Kirkland Gold Ltd. sowie die ebenfalls in Australien beheimatete Regis Resources. Besonders überzeugt ist Marktstratege Nadlinger von der Northern Star Resources, die die größte Aktienposition des MPP darstellt: In den letzten achtzehn Monaten wurden drei bedeutende Akquisitionen durchgeführt, so dass die von Bill Beament gegründete Firma den Unternehmenswert pro Jahr um über 30 Prozent steigern konnte. Auch der niederländische Online-Reiseanbieter Lastminute.com ist ein gutes Beispiel für die Durchführung der Absolute-Value-Strategie von FondsManager Nadlinger: Durch die Transformation zu einem digitalen Reisebüro ist ein attraktiv bewerteter Reiseanbieter mit stark steigenden Umsatzerlösen und hohem Cash Flow entstanden. Grundsolide skandinavische Staatsanleihen aus Schweden und Finnland runden die Top 10-Positionen des Managed Profit Plus ab.

FondsVergleichsindex. Korrelation. Durchschnittlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den Managed Profit Plus einem kombinierten Vergleichsindex gegenübergestellt, der zu 60 Prozent aus dem MSCI World EUR NETR und zu 40 Prozent aus dem Barclays Global Aggregate Bond besteht und damit die aktuelle Positionierung des MPP gut abbildet. Das Ergebnis der Korrelationsanalyse mit der zusammengesetzten Benchmark aus dem weltweiten Aktien- und Anleihensektor genau wie der Blick auf das Chartbild beweisen, dass eine merkliche Parallelität der Kursverläufe gegeben ist. Mit 0,61 ist die Korrelation über drei Jahre durchschnittlich stark ausgeprägt, für ein Jahr fällt sie mit 0,40 um Einiges geringer aus. Das individuell kreierte Portfolio des MPP-Fonds bewegt sich im Einklang mit den globalen Aktien- und Rentenmärkten, setzt aber trotzdem eigene Schwerpunkte, wie der Blick auf die Kennzahl R² illustriert. Die Kennziffer liegt für drei Jahre bei 0,37 und geht über ein Jahr auf 0,16 zurück. Somit haben sich mittelfristig 63 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 84 Prozent. Die sehr eigenständige Portfoliokonstruktion von Marktstratege Nadlinger wird hier offenbar, der gerade im Aktienbereich spezielle Themen spielt, aber trotzdem keine hohen aktiven Risiken eingeht. Dies findet seine Bestätigung in dem Tracking Error des Multi-Asset-Fonds, der mit 7,09 Prozent im jüngsten Dreijahreszeitraum moderat ausfällt und über zwölf Monate auf 6,14 Prozent zurückgeht. Mit welchen Volatilitätswerten hat das österreichische FondsProdukt aufzuwarten?

FondsRisiko. Volatilität. Niedrig.

Der Managed Profit Plus weist für drei Jahre eine vergleichsweise geringe Volatilität von 6,67 Prozent auf, die klar unterhalb des Schwankungsniveaus liegt, das der kombinierte SJB-Vergleichsindex mit 9,08 Prozent zu verzeichnen hat. Über ein Jahr liegt die mittlere Schwankungsbreite des Mischfonds gleichfalls niedriger als die der ausgewählten Benchmark. Hier beträgt die „Vola“ des MPP-Fonds 5,06 Prozent, während die Kombination aus 60 Prozent MSCI World und 40 Prozent Barclays Global Aggregate Bond eine Volatilität von 6,48 Prozent verzeichnet. Die in beiden Analysezeiträumen deutlich geringeren Schwankungswerte machen den Managed Profit Plus zum klaren Sieger im Volatilitätsvergleich – die von Marktstratege Nadlinger angewandten Absicherungstechniken greifen und sorgen für eine erfreulich niedrige Schwankungsanfälligkeit des FondsProduktes. Der MPP kann damit die bessere Risikostruktur gegenüber der SJB-Benchmark aufweisen – wie wirkt sich dies auf die Beta-Werte des Fonds aus?

Die geringere Schwankungsintensität des Multi-Asset-Fonds manifestiert sich in dem attraktiven Beta von 0,46 über den letzten Dreijahreszeitraum. Über ein Jahr präsentiert sich die Risikokennzahl mit 0,34 noch überzeugender und belegt, dass sich die mittleren Kursschwankungen des Portfolios deutlich unter Marktniveau befinden. Das positive Szenario für den MPP-Fonds wird durch den rollierenden Zwölfmonatsvergleich der Beta-Werte über die letzten drei Jahre bestätigt: In jedem einzelnen der 36 betrachteten Einzelzeiträume stellte sich das FondsBeta niedriger als der Marktrisikofixwert von 1,00 dar und nahm dabei positive Werte von 0,02 im Tief an. Hinzu kommen sieben Einzelperioden, in denen sich das Multi-Asset-Produkt und die kombinierte Benchmark gegenläufig bewegten und der Fonds ein negatives Beta von zutiefst -0,19 generierte. Das Risikoprofil des ausgewogenen Mischfonds fällt somit rundherum überzeugend aus – die Schwankungen des Portfolios bleiben trotz des attraktiven Ausschüttungsprofils durchweg unter dem Niveau des SJB-Referenzindex aus dem globalen Aktien- und Anleihenbereich. Welche Renditen vermag das FondsProdukt auf dieser Basis zu liefern?

FondsRendite. Alpha. Attraktiv.

Per 24. Februar 2020 hat der Managed Profit Plus über drei Jahre eine kumulierte Wertentwicklung von +23,12 Prozent in Euro aufzuweisen, was einer Rendite von +7,18 Prozent p.a. entspricht. Ein attraktives Performanceergebnis für den ausgewogenen Mischfonds, wie die Gegenüberstellung zum SJB-Vergleichsindex verdeutlicht: Die Kombination der beiden weltweit anlegenden Aktien- und Anleihenindizes wartet mit einer deutlich schwächeren Gesamtrendite von +11,47 Prozent bzw. einem Ergebnis von +3,69 Prozent jährlich auf Eurobasis auf. Beim Wechsel des Vergleichszeitraums auf ein Jahr kann der MPP-Fonds seinen Spitzenplatz verteidigen. Die Performance von +12,49 Prozent in Euro liegt erneut über dem Renditeergebnis, das die Benchmark aus 60 Prozent MSCI World EUR NETR und 40 Prozent Barclays Global Aggregate Bond erzielte: Die „Kombi“ erwirtschaftete über die letzten zwölf Monate eine positive Wertentwicklung von +9,03 Prozent auf Eurobasis. In beiden Zeithorizonten generiert der Managed Profit Plus einen nachhaltigen Performancevorsprung zum SJB-Referenzindex, der auch in seiner absoluten Höhe von rund 3,5 Prozentpunkten jährlich zu überzeugen vermag. Was tragen die Alpha-Werte zur FondsAnalyse bei?

Über drei Jahre kann der ausgewogene Multi-Asset-Fonds mit einem positiven Alpha von 0,44 aufwarten, über zwölf Monate bewegt sich die Renditekennzahl mit 0,74 noch weiter in den grünen Bereich. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über den jüngsten Dreijahreszeitraum wird deutlich, dass es dem vermögensverwaltenden Mischfonds in der großen Mehrheit der Perioden gelang, die kombinierte SJB-Benchmark zu schlagen. In 27 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der MPP-Fonds positive Alpha-Werte bis 1,13 in der Spitze, nur in neun Zeitintervallen wurde ein negatives Alpha mit einem Wert von zutiefst -0,37 generiert. Der mehrheitlich erzielte Performancevorsprung zum globalen Aktien- und Anleihenmarkt in Kombination mit der durchweg geringeren Schwankungsanfälligkeit macht den Managed Profit Plus zum Gesamtsieger im Wettstreit mit der SJB-Benchmark. Der Mischfonds aus Österreich verfügt über das klar bessere Rendite-Risiko-Profil und liefert Anlegern attraktive Renditen bei vergleichsweise niedriger Volatilität, wie es die über drei Jahre erwirtschaftete positive Information Ratio von 0,48 eindrücklich demonstriert.

SJB Fazit. Managed Profit Plus.

Der vermögensverwaltende Mischfonds Managed Profit Plus vermag Investoren durch seine hohen regelmäßigen Ausschüttungen sowie die ausgewogene Portfoliostruktur zu überzeugen. Während qualitativ hochwertige Staatsanleihen als Grundpfeiler des Portfolios Sicherheit und Stabilität bringen, sorgen attraktiv bewertete Edelmetallproduzenten sowie Digitalisierungsgewinner für ein überdurchschnittliches Renditepotenzial im Aktienbereich. Die Strategie von FondsManager Gregor Nadlinger geht nachweislich auf: Durch konsequente Absicherungstechniken vermag er Kursrücksetzer abzumildern und parallel eine attraktive Mehrrendite zum weltweiten Aktien- und Rentenmarkt zu generieren. Ein gut gemanagtes FondsProdukt, das mit seiner defensiven Risikostruktur perfekt in die aktuelle Phase zunehmender Börsenvolatilität passt!

Advisory Invest. Hintergründig.

Advisory Invest. Hintergründig.

Die Advisory Invest GmbH wurde im Jahr 2000 von den beiden geschäftsführenden Gesellschaftern Mag. Gerhard Hennebichler und Franz Weber in Wien gegründet. Der Leistungsschwerpunkt der Advisory Invest GmbH liegt im Management und der Beratung von Investmentfonds. Dienstleitungen im Rahmen der individuellen Vermögensverwaltung runden das Angebot ab. Die Mitglieder des Managementteams verfügen über langjährige Erfahrungen in den Bereichen Portfolio- und Fondsmanagement und der Betreuung von Privat- und institutionellen Kunden. Gemanagte Fonds: 5. Stand: 31.12.2019.