Zukunfts-unternehmen, die ihre Geschäftstätigkeit zugleich an Nachhaltigkeitskriterien ausrichten, sind die neuen Perlen der globalen Aktienmärkte. Durch das Akronym NewGems werden von der belgischen FondsGesellschaft Degroof Petercam (DPAM) genau die Firmen identifiziert, die mit Zukunftsthemen wie Nanotechnologie, Umweltschutz, Gesundheitsfürsorge oder der E-Society in Verbindung stehen. DPAM-FondsManager Quirien Lemey betont: Geschäftszweige, die die Gesellschaft der Zukunft prägen und gleichzeitig wichtige Nachhaltigkeitskriterien erfüllen, sind für internationale Investoren unter thematischen Gesichtspunkten wie Renditeaspekten gleichermaßen interessant. Der weltweit investierende und thematisch breit ausgerichtete NewGems Fund greift Zukunftsthemen wie die Generation Z, Cyber-Sicherheit oder die Industrie 4.0 auf und investiert gezielt in innovative Geschäftsfelder mit hohem Potenzial.

Zukunfts-unternehmen, die ihre Geschäftstätigkeit zugleich an Nachhaltigkeitskriterien ausrichten, sind die neuen Perlen der globalen Aktienmärkte. Durch das Akronym NewGems werden von der belgischen FondsGesellschaft Degroof Petercam (DPAM) genau die Firmen identifiziert, die mit Zukunftsthemen wie Nanotechnologie, Umweltschutz, Gesundheitsfürsorge oder der E-Society in Verbindung stehen. DPAM-FondsManager Quirien Lemey betont: Geschäftszweige, die die Gesellschaft der Zukunft prägen und gleichzeitig wichtige Nachhaltigkeitskriterien erfüllen, sind für internationale Investoren unter thematischen Gesichtspunkten wie Renditeaspekten gleichermaßen interessant. Der weltweit investierende und thematisch breit ausgerichtete NewGems Fund greift Zukunftsthemen wie die Generation Z, Cyber-Sicherheit oder die Industrie 4.0 auf und investiert gezielt in innovative Geschäftsfelder mit hohem Potenzial.

Der Fokus liegt auf wachstumsorientierten Unternehmen, wobei deren naturgemäß höhere Schwankungen durch den multi-thematischen Ansatz ausgeglichen werden. Das Risiko wird auf eine größere Anzahl von innovativen und disruptiven Sektoren verteilt, wobei ein Hang zu mittelgroßen Unternehmen und US-Aktien besteht. Marktexperte Lemey erklärt warum: Zukünftige Gewinner in den Segmenten, in denen Innovationen am besten gedeihen, sind überwiegend Mid Caps aus den Vereinigten Staaten. Kleinere und mittlere Unternehmen sind oftmals deutlich innovativer als die großen Firmen und vergleichsweise häufig für disruptive Technologien verantwortlich, die einen kompletten Bruch mit dem Vorangegangenen beinhalten. Diese Themen werden häufig gerade nicht von etablierten Unternehmen vorangetrieben, weshalb innerhalb des DPAM NewGems Fund eine vorrangige Selektion von Mid-Cap-Titeln erfolgt.

Eine attraktive Rendite durch die Anlage in Aktien von „Zukunftsunternehmen“ aus der ganzen Welt zu erzielen, die zugleich durch eine Beachtung der ESG-Kriterien überzeugen, hat sich der DPAM Invest B Equities NewGems Sustainable (WKN A0ML2N, ISIN BE0946563377) auf die Fahnen geschrieben. Der globale Aktienfonds mit Nachhaltigkeitsfokus verfügt aktuell über ein Volumen von 156,1 Millionen Euro und verwendet den MSCI World Net Return als Vergleichsindex. FondsManager Quirien Lemey hat ein diversifiziertes Portfolio aus 77 Einzeltiteln zusammengestellt. FondsWährung ist der Euro, das Auflagedatum der ursprünglich nur auf den Energiesektor fokussierten Anlagestrategie ist der 22. September 2006. Mit der Entscheidung, innerhalb seiner globalen Aktienstrategie seit Dezember 2017 vollständig auf reine „Zukunftsunternehmen“ zu setzen, hat der belgische Aktienexperte Lemey die Basis für eine überzeugende Wertentwicklung geschaffen: Über den letzten Fünfjahreszeitraum wurde eine Performance von +75,00 Prozent auf Eurobasis erwirtschaftet, allein seit der Änderung des Anlageschwerpunkts liegt die Wertentwicklung bei +12,75 Prozent in Euro. Wie stellt sich das Vorgehen bei der Titelselektion im Detail dar?

FondsStrategie. Megatrends. Identifiziert.

Der DPAM Invest B Equities NewGems Sustainable legt sein Vermögen in Aktien von sogenannten „Zukunftsunternehmen“ aus der ganzen Welt an, die durch das Akronym NEWGEMS identifiziert werden. Die thematischen Geschäftszweige, die als die „neuen Edelsteine“ einer innovativen Ökonomie gelten, umfassen die Nanotechnologie, Ecology, Wellness, die Generation Z, E-Society, Manufacturing 4.0 sowie die Sicherheit. Neben der Zugehörigkeit zu einem der beschriebenen Megatrends müssen die Unternehmen Nachhaltigkeitskriterien aus den Bereichen Umwelt, Soziales und Governance (ESG) erfüllen. FondsManager Quirien Lemey betont: Die einzigartige Kombination von Wachstumsthemen innerhalb des NewGems-Fonds konzentriert sich auf disruptive Trends und Unternehmen, die langfristig bei der Gestaltung der Zukunftsgesellschaft eine Schlüsselrolle spielen. Der Marktexperte gibt einige Beispiele für die ausgewählten Sektoren: In der Nanotechnologie sind Produzenten von Halbleiterchips, Smartphones, Industriemaschinen oder medizinischen Geräten aktiv, die immer kleinere und zugleich mit immer höherer Präzision arbeitende Produkte anbieten. Im Zusammenhang mit der „Generation Z“ der um die Jahrtausendwende Geborenen stehen Firmen, die vom stetig wachsenden Markt des Gaming und der Social Media-Angebote profitieren. Ein zentraler Sektor der Zukunftsgesellschaft ist für Lemey auch das Manufacturing 4.0, das sich auf die nächste industrielle Entwicklungsstufe der Robotik, die Automation, das Internet der Dinge und die künstliche Intelligenz bezieht.

Der eigentliche Investmentprozess von FondsManager Lemey beinhaltet zuerst ein quantitatives Screening des Anlageuniversums von rund 30.000 Einzelaktien weltweit mit einer Marktkapitalisierung von über 300 Millionen EUR. Basierend auf dem Free Cash Flow und einer Earned Value-Analyse der Unternehmen wird diese Anzahl auf 3.000 Titel reduziert. Weiteres Element der Portfoliokonstruktion ist ein auf drei Säulen basierendes quantitatives Nachhaltigkeitsscreening, das kontroverse und nicht-ESG-konforme Unternehmen ausschließt. Innerhalb der auf Mid Cap-Unternehmen fokussierten Stockpicking-Strategie erfolgt dann eine aktive Titelselektion von 70 bis 80 Aktien, in deren Rahmen sich eine Top-down-Themenauswahl und die Bottom-up-Titelselektion ergänzen. Ins FondsPortfolio kommen letztlich die Aktien, die sich als Innovationsführer und Anbieter einer disruptiven Technologie herausstellen und neben einer kurzfristigen Cash-Generierung auch ein starkes Wachstum sowie ein solides Geschäftsmodell aufweisen. Die branchenübergreifende Diversifikation nach Marktkapitalisierung und über verschiedene Anlagethemen hinweg stellt sicher, dass trotz der Übergewichtung einzelner Sektoren das Risiko unter Kontrolle bleibt. Wie ist das Portfolio des DPAM-Fonds im Einzelnen strukturiert?

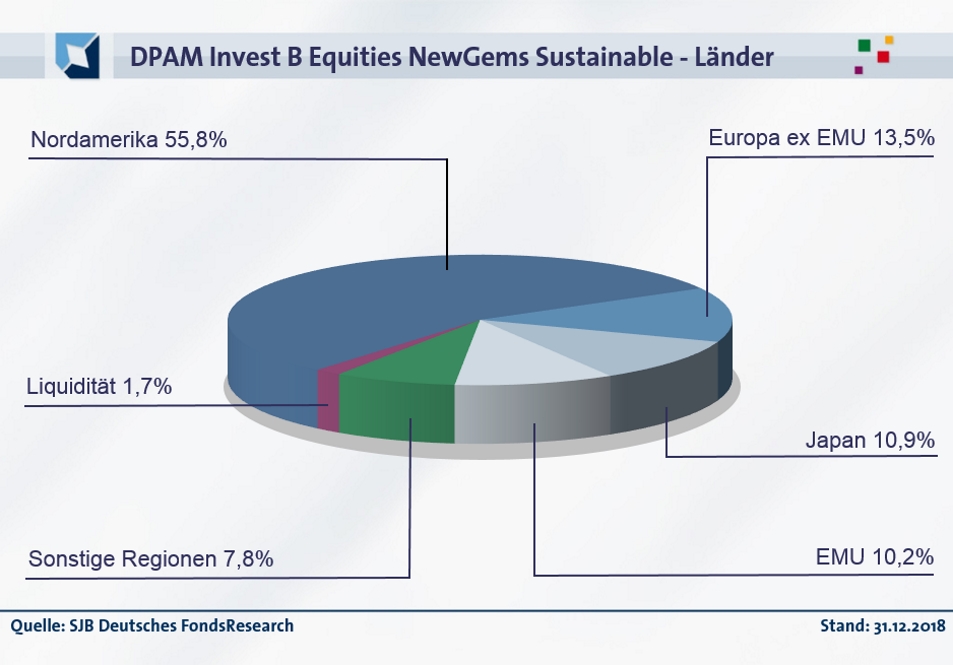

FondsPortfolio. Nordamerika. Führend.

Der geographische Schwerpunkt des DPAM Invest B Equities NewGems Sustainable liegt in Nordamerika (USA und Kanada), wo 55,8 Prozent des FondsVermögens investiert sind. Den zweiten Platz in der Länderallokation belegen europäische Staaten außerhalb der Währungsunion (z.B. Schweden, Großbritannien) mit einem Anteil von 13,5 Prozent des FondsVolumens. Zukunftstitel aus Japan nehmen 10,9 Prozent der FondsBestände ein, in der Europäischen Währungsunion ist der Fonds mit 10,2 Prozent engagiert. Aktien aus sonstigen Regionen repräsentieren 7,8 Prozent des FondsVermögens. Die Liquiditätsquote des DPAM-Fonds liegt per Ende Dezember bei 1,7 Prozent. Welche Sektoren sind die Favoriten von FondsManager Lemey?

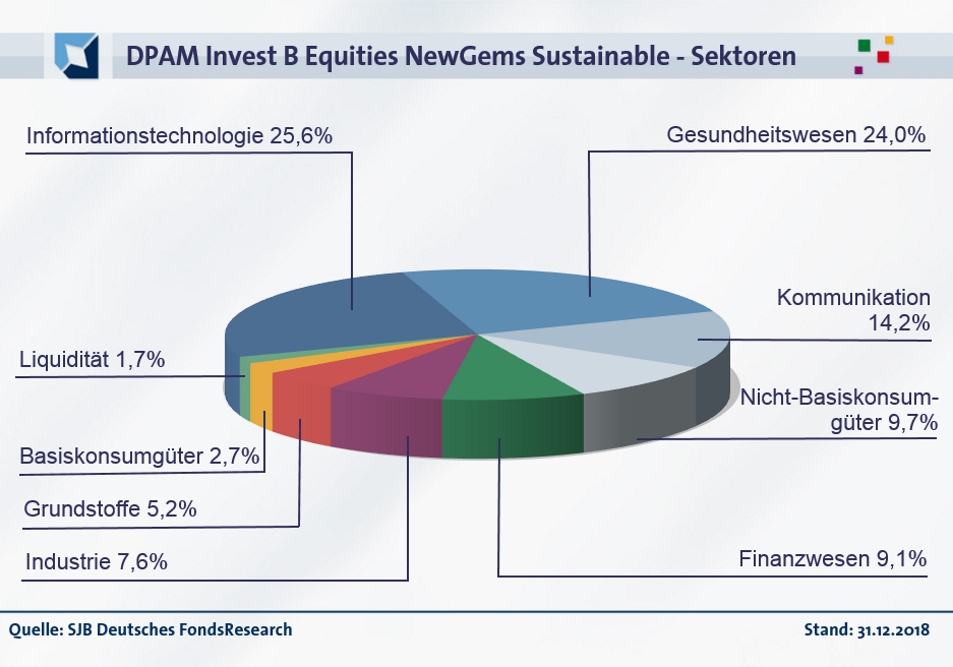

Bei der Branchengewichtung des auf Innovationsführer spezialisierten Aktienfonds liegt die Informationstechnologie mit 25,7 Prozent auf dem ersten Platz. Mit 24,0 Prozent Anteil am FondsVermögen sind Firmen aus dem Gesundheitswesen ebenfalls stark im Portfolio vertreten. Überdurchschnittlich überzeugt ist Marktexperte Lemey auch von Kommunikationstiteln (14,2 Prozent) sowie Firmen aus dem Bereich der Nicht-Basiskonsumgüter, die 9,7 Prozent des FondsVolumens einnehmen. Das Finanzwesen bildet 9,1 Prozent des FondsVolumens ab, Industrietitel sind mit 7,6 Prozent gewichtet. Im unteren Prozentbereich im Portfolio des DPAM-Fonds liegen Grundstoffproduzenten (5,2 Prozent) sowie der Sektor der Basiskonsumgüter (2,7 Prozent). Und welche Einzelunternehmen sind die Top-Favoriten von Lemey innerhalb der Zukunftssektoren? Im Bereich der Nanotechnologie ist der Aktienexperte besonders von dem deutschen Chiphersteller Infineon überzeugt, dessen Produkte eine zentrale Position innerhalb der Wertschöpfungskette der Elektrofahrzeuge besitzen. Im Recyclingbereich wird der norwegische Konzern Tomra favorisiert, der mit seinen Rücknahmeautomaten für Plastikflaschen ein gutes Beispiel für Lösungen in der Kreislaufwirtschaft darstellt. Anbieter disruptiver Technologien wie das US-Telemedizinunternehmen Teladoc oder der japanische Weltmarktführer für Industrieroboter Fanuc runden das Portfolio innovativer Zukunftsunternehmen ab.

FondsVergleichsindex. Korrelation. Deutlich.

Für unsere unabhängige SJB FondsAnalyse haben wir den DPAM Invest B Equities NewGems Sustainable dem MSCI World EUR NETR als Benchmark gegenübergestellt. Über drei Jahre liegt die Korrelation mit dem globalen Aktienindex bei hohen 0,94, für ein Jahr ist sie mit 0,89 gleichfalls stark ausgeprägt. Damit besteht eine deutliche Parallelität der Kursverläufe von Fonds und SJB-Referenzindex, beide Elemente bewegen sich weitgehend im Einklang. Diese Diagnose wird durch die Kennzahl R² bestätigt, die für drei Jahre 0,89 beträgt und über ein Jahr auf 0,80 zurückgeht. Demnach haben sich mittelfristig 11 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 20 Prozent. DPAM-FondsManager Lemey hat innerhalb seiner Stockpicking-Strategie also vermehrt eigene Schwerpunkte in der geographischen und branchenmäßigen Selektion gesetzt und ist auf kurze Sicht bei der Auswahl seiner Zukunftsaktien stärker vom breiten weltweiten Aktienmarkt abgewichen. Der Tracking Error beweist, dass der Marktstratege gemessen an der Benchmark keine hohen aktiven Risiken eingeht: Die Spurabweichung des Fonds beträgt im Dreijahreszeitraum niedrige 3,07 Prozent, auf Jahressicht ist sie mit 3,94 kaum höher. Mit welchen Kursschwankungen hat das DPAM-Investmentprodukt aufzuwarten?

FondsRisiko. Volatilität. Erhöht.

Der DPAM Invest B Equities NewGems Sustainable weist für drei Jahre eine Volatilität von 15,72 Prozent auf, womit er oberhalb des Schwankungsniveaus von 13,33 Prozent liegt, das der MSCI World EUR NETR als Vergleichsindex zu verzeichnen hat. Auch über ein Jahr schwankt der von Degroof Petercam aufgelegte internationale Aktienfonds etwas stärker als seine Benchmark: Einer Volatilität des FondsProdukts von 12,94 Prozent über die letzten zwölf Monate steht eine annualisierte „Vola“ des breiten globalen Aktienmarktes von 12,59 Prozent gegenüber. Die Spezialisierung auf innovationsträchtige Unternehmen und Anbieter disruptiver Technologien sorgt nachvollziehbarerweise für eine höhere Schwankungsanfälligkeit, wobei die kurzfristige Volatilitätserhöhung absolut im Rahmen liegt und allenfalls diejenige im mittelfristigen Zeithorizont als kleiner Minuspunkt für den Nachhaltigkeitsfonds zu vermerken ist. Welche Erkenntnisse zum Risikoprofil kann die Beta-Analyse beitragen?

Trotz der gesteigerten Schwankungsneigung des aktiv gemanagten Investmentprodukts kann der DPAM-Fonds mit einem absolut marktneutralen Beta von 1,00 für drei Jahre aufwarten. Im Einjahreszeitraum legt die Risikokennzahl auf 1,15 zu und befindet sich damit über dem Marktrisikofixwert von 1,00. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass die Phasen einer erhöhten Schwankungsanfälligkeit in der Mehrheit sind. Das FondsBeta war in 20 der letzten 36 betrachteten Einzelzeiträume stärker ausgeprägt als der marktneutrale Wert von 1,00 und nahm dabei einen Wert von 1,15 in der Spitze an. Dem stehen insgesamt 16 Einzelperioden gegenüber, in denen sich der Nachhaltigkeitsfonds weniger schwankungsintensiv als der MSCI-Referenzindex präsentierte und einen Beta-Wert von zutiefst 0,79 generierte. Die Quintessenz mit Blick auf die Risikostruktur: Etwas höhere Schwankungen als bei der Benchmark sind angesichts der besonderen Fokussierung des globalen Aktienfonds zu tolerieren – werden diese durch überzeugende Renditeleistungen kompensiert?

FondsRendite. Alpha. Generiert.

Per 11. Februar 2019 hat der DPAM Invest B Equities Newgems Sustainable über drei Jahre eine kumulierte Wertentwicklung von +61,14 Prozent in Euro aufzuweisen, was einer Rendite von +17,22 Prozent p.a. entspricht. Eine sehr attraktive Performance, die klar besser als jene des Referenzindex MSCI World EUR NETR ausfällt. Das breit diversifizierte Kursbarometer für den weltweiten Aktienmarkt verzeichnet im selben Zeitraum eine Gesamtrendite von +46,76 Prozent in Euro bzw. ein Ergebnis von +13,63 Prozent jährlich. Beim Wechsel des Vergleichszeitraums auf ein Jahr generiert der aktiv gemanagte DPAM-Fonds erneut ein solides Renditeplus zum passiven Referenzindex: Der Nachhaltigkeitsfonds verzeichnet eine Wertentwicklung von +15,56 Prozent, während der MSCI-Vergleichsindex lediglich mit einem Ergebnis von +9,17 Prozent auf Eurobasis aufwartet. Die aktive Stockpicking-Strategie von FondsManager Lemey erbringt in beiden Analysezeiträumen eine Mehrrendite zwischen vier und sechs Prozentpunkten jährlich. Da steht es außer Frage, dass der DPAM-Fonds als klarer Sieger aus dem Renditewettstreit mit der Benchmark hervorgeht.

Konsequenterweise verzeichnet der Fonds einen positiven Alpha-Wert von 0,27 über drei Jahre. Auf Jahressicht verbessert sich das Szenario weiter, hier dringt die Renditekennzahl mit 0,38 noch stärker in positives Terrain vor. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre beweist, dass die Zeiträume mit einer Outperformance des aktiv gemanagten Investmentproduktes deutlich in der Mehrheit sind. In 25 der 36 analysierten Einjahresperioden verzeichnete der DPAM-Fonds ein Renditeplus zum MSCI-Referenzindex und markierte positive Alpha-Werte bis 0,71 in der Spitze. Dem stehen elf Perioden mit einer schwächeren Wertentwicklung gegenüber, in denen das Alpha auf -0,61 im Tief abrutschte. Das Gesamtergebnis des Renditevergleichs: Kurz- wie mittelfristig kann der DPAM-Fonds mit seiner aktiven Titelselektion die Benchmark schlagen, auch in der Alpha-Analyse sind die Perioden mit einem Performanceplus dominant. Das positive Gesamturteil wird durch die überzeugende Rendite-Risiko-Struktur komplettiert: Dass Chancen und Risiken auf Portfolioebene in einem guten Verhältnis zueinander stehen, demonstriert die überzeugende Information Ratio des Fonds, welche auf Dreijahressicht einen positiven Wert von 1,03 erreicht.

SJB Fazit. DPAM Invest B Equities NewGems Sustainable.

Die innerhalb des NewGems-Fonds vorgenommene Auswahl von Aktien aus besonders zukunftsträchtigen thematischen Geschäftszweigen erweist sich als sehr aussichtsreich, um wachstumsstarke und zugleich nachhaltig operierende Unternehmen ausfindig zu machen. Hier begegnen sich Innovationskraft und disruptive Chancen in den Titeln kleinerer und nicht etablierter Firmen. Kombiniert mit einer Schwerpunktlegung auf ESG-Kriterien sorgt die Fokussierung von FondsManager Lemey auf globale „Zukunftsunternehmen“ für eine attraktive Mehrrendite zum MSCI World – alles andere als eine Selbstverständlichkeit für einen international anlegenden Fonds!

Degroof Petercam. Hintergründig.

Degroof Petercam. Hintergründig.

Der Finanzdienstleister Degroof Petercam entstand am 01. Oktober 2015 durch den Zusammenschluss der beiden Gesellschaften Petercam und Banque Degroof. Das neu gegründete Unternehmen hat seinen Hauptsitz in Brüssel und verfügt über die Geschäftsfelder Private Banking, institutionelles Asset Management und Investment Banking. Zum Jahresende 2018 beschäftigte Degroof Petercam Asset Management 140 Mitarbeiter und verwaltete Vermögenswerte von mehr als 34 Milliarden Euro für Privatkunden und institutionelle Anleger. Vorstand: Philippe Masset (CEO), Nathalie Basyn, Pascal Nyckees. Stand: 30.09.2018.