Die stark gestiegenen Risiken an den Finanzmärkten sorgten im letzten Handelsmonat 2018 für kräftige  Kursverluste an den Börsen: Während in den USA der S&P 500 sowie der NASDAQ Composite jeweils über neun Prozent einbüßten, ging es für den MSCI Europe rund sechs Prozent nach unten. Paradoxerweise ist dieses angeschlagene Marktumfeld gerade für Goldminentitel eine positive Nachricht: Wie Craton-FondsManager Markus Bachmann betont, hat sich im Zuge der zuletzt schwächelnden globalen Aktienmärkte deren Situation deutlich verbessert.

Kursverluste an den Börsen: Während in den USA der S&P 500 sowie der NASDAQ Composite jeweils über neun Prozent einbüßten, ging es für den MSCI Europe rund sechs Prozent nach unten. Paradoxerweise ist dieses angeschlagene Marktumfeld gerade für Goldminentitel eine positive Nachricht: Wie Craton-FondsManager Markus Bachmann betont, hat sich im Zuge der zuletzt schwächelnden globalen Aktienmärkte deren Situation deutlich verbessert.

Auslöser dafür ist der steigende Goldpreis, der allein im Dezember um 4,9 Prozent zulegen konnte. Das gelbe Edelmetall setzte in einem von großer Nervosität geprägten Marktumfeld seinen jüngsten Aufwärtstrend fort und erreichte zu Jahresbeginn Höchststände von 1.298 US-Dollar pro Feinunze. Marktstratege Bachmann sieht gute Gründe für diese Entwicklung: Kapitalerhalt sei mittlerweile für viele Anleger oberstes Gebot, weshalb der Status von Gold in 2019 signifikant aufwerte. Da Bachmann zudem die jüngste Korrektur an den Aktienmärkten erst als Vorboten noch kommender Verwerfungen interpretiert, sind für ihn der Anstieg des Goldpreises und der Minentitel alles andere als eine Eintagsfliege. Besonders interessant ist für den Rohstoffexperten die Beobachtung, dass sich die meisten Goldminenaktien der generellen Risikoaversion der Marktteilnehmer entziehen konnten und sich gegen den Trend außerordentlich stabil zeigten. Die Auswirkungen auf das Portfolio des Craton Capital Precious Metal Fund waren sehr positiv: Viele der Anlagen im Fonds, die außerordentlich tief bewertet sind oder sich auf Unternehmen in “Turn-Around”-Situationen beziehen, zeigten eine erfreuliche Wertentwicklung. Im Handelsmonat Dezember fiel die Rendite des Edelmetallaktien-Fonds mit +11,3 Prozent sogar zweistellig aus.

Klare Hinweise für Bachmann, dass die langfristigen Argumente für ein Investment in Gold bzw. Goldminenaktien sprechen: Der Marktstratege sieht einen „neuen Zyklus“ bei Edelmetallen und Rohstoffen gestartet, der sich noch ganz am Anfang befinde. Unter der Annahme, dass wir uns im Frühstadium einer neuen langfristigen Aufwärtsbewegung befinden, bestehe ein ganz erhebliches Kurspotenzial bei Goldproduzenten, aber auch bei Förderunternehmen von Silber und Platin. FondsManager Markus Bachmann betont: Viele Minengesellschaften verfügen seit den letzten schwierigen Jahren über ein stark verbessertes Geschäftsmodell, das ihnen erlaubt, auch bei deutlich niedrigeren Goldpreisen solide Gewinne zu erwirtschaften.

FondsInvestoren, die von dem attraktiven Bewertungsniveau von Gold- und Edelmetallaktien sowie der gerade gestarteten Trendwende bei Rohstofftiteln profitieren wollen, finden in dem vorwiegend in Goldminenaktien engagierten Craton Capital Precious Metal Fund A (WKN 964907, ISIN LI0016742681) das richtige Anlageinstrument. Der von Rohstoffexperte Markus Bachmann vom südafrikanischen Johannesburg aus gemanagte Fonds wurde am 14. November 2003 aufgelegt und berücksichtigt neben Goldminentiteln auch die Produzenten weiterer Edelmetalle wie Silber und Platin. Der Fonds besitzt den US-Dollar als Basiswährung und verwendet den Financial Times Gold Mines Total Return Index als Benchmark. Seit Auflage liegt die Performance des mit umgerechnet 46,4 Millionen Euro Volumen aufwartenden FondsProduktes um gut zwei Prozentpunkte oberhalb der Benchmark, zugleich besteht ein hohes antizyklisches Aufholpotenzial gegenüber den im Jahre 2011 erreichten Höchstständen – erst bei mehr als einer Verfünffachung des aktuellen Anteilspreises wären diese wieder erreicht. Was sind die Details der Investmentstrategie von FondsManager Bachmann?

FondsStrategie. Unterbewertung. Ermittelt.

Der Craton Capital Precious Metal Fund legt weltweit in Aktien von Unternehmen an, die sich im Bereich des Abbaus und der Verarbeitung von Edelmetallen – vor allem Gold, aber auch Platin, Palladium, Silber und Diamanten – engagieren. Das erklärte Anlageziel von FondsManager Markus Bachmann ist es, mittel- bis langfristig ein überdurchschnittliches Ertragswachstum zu erwirtschaften. Zur Erreichung dieses Ziels hat sich der Edelmetallexperte bei der Auswahl seiner Aktien dem „Value Investing“ verschrieben. Bachmann verfolgt eine Stockpicking-Strategie und bevorzugt unterbewertete Aktien. Auf der Grundlage einer langjährigen Erfahrung und Expertise versucht der Rohstoffexperte, Unternehmen ausfindig zu machen, die deutlich unter ihrem fairen Wert gehandelt werden, obwohl sie attraktives Ressourcen- und Produktionswachstum bieten. Von den rund 400 Firmen, die kontinuierlich auf dem „Radar“ sind, werden ca. 250 Positionen aktiv beobachtet und für rund 100 Aktien detaillierte Bewertungs- und Gewinnmodelle erstellt. Endziel ist ein mit 30 bis 40 Positionen sehr konzentriertes Portfolio. Bachmanns besonderer Fokus liegt auf kleinen und mittleren Werten aus dem Sektor der Edelmetallproduzenten, die von anderen Marktteilnehmern kaum wahrgenommen werden. Der Investmentprozess stellt sich als eine Kombination von Bottom-up und Top-down-Analysen dar. Sowohl der Sektor als auch das jeweilige Unternehmen werden von Bachmann einer detaillierten Bewertung unterzogen. Zum einen gilt es, technische, finanzielle und kommerzielle Daten zu verstehen, zum anderen müssen geopolitische und historische Überlegungen berücksichtigt werden. Im Endeffekt favorisiert Bachmann Aktien von Firmen, die einen Abschlag zu ihrem „fairen Wert“ aufweisen, überdurchschnittlich hohe Erträge erwirtschaften und innerhalb ihres Sektors eine strategisch wichtige Perspektive besitzen. Weitere zentrale Kriterien sind für den FondsManager der Cash Flow und eine für Wertschöpfung sorgende Unternehmensaktivität. Aktuell liegt der Schwerpunkt darauf, Qualitätsunternehmen mit möglichst niedrigen laufenden Kosten zu identifizieren, die bei einem fortgesetzten Aufschwung des Goldpreises auf der Gewinnerseite stehen dürften. Regelmäßige Unternehmensbesuche, um ein klares und genaues Bild von der Lage vor Ort zu erhalten, runden die Selektionsprozesse der Aktien ab. Wie setzt sich das Portfolio des Craton-Fonds im Einzelnen zusammen?

FondsPortfolio. Nordamerika. Favorisiert.

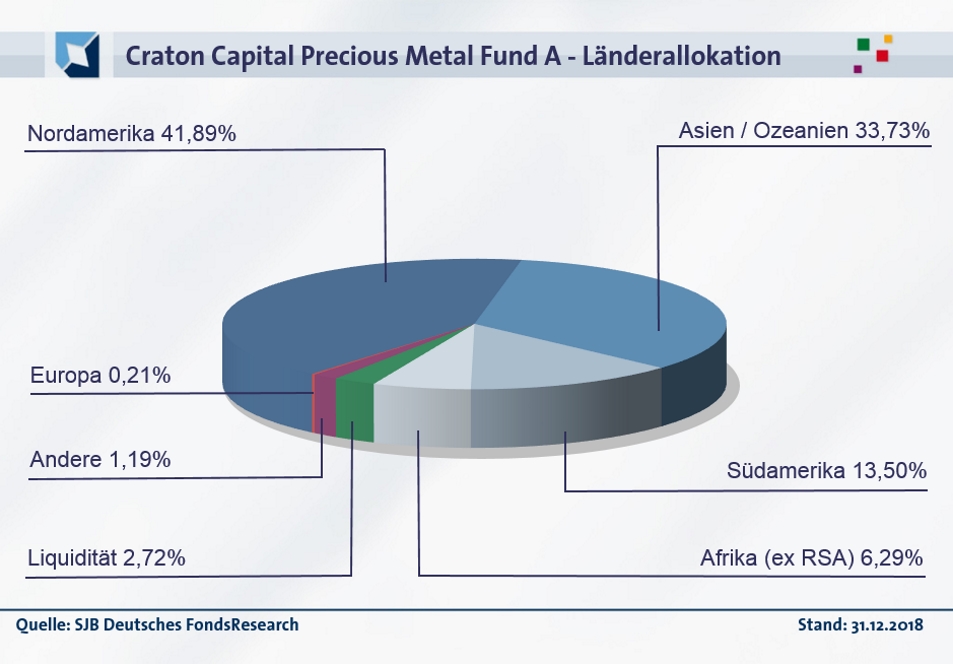

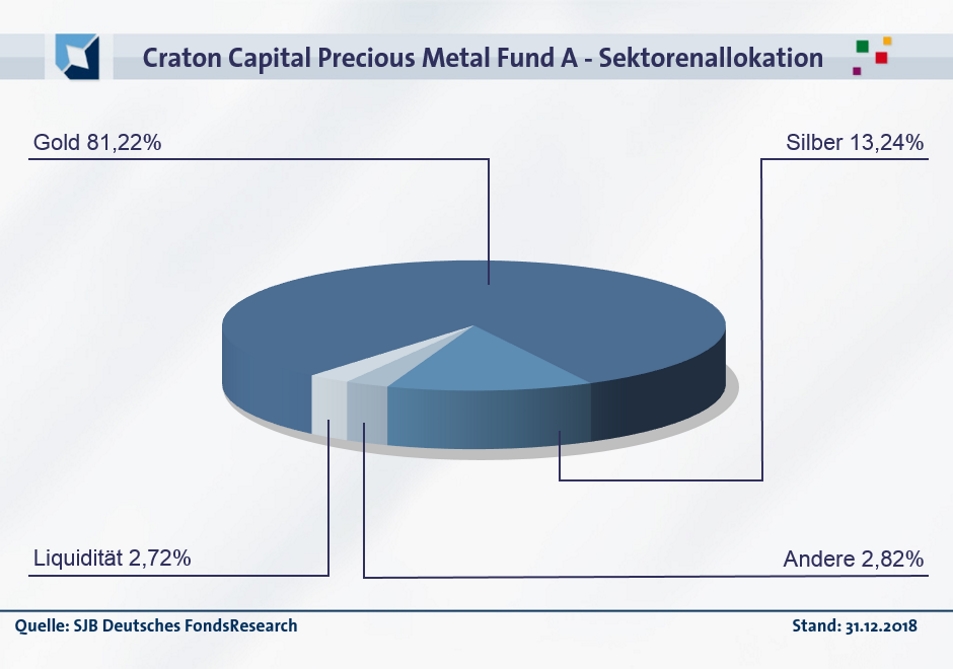

Bei der geographischen Allokation des Craton Capital Precious Metal Fund liegt Nordamerika mit 41,89 Prozent vorn, wo in den USA oder Kanada viele der größten Gold- und Silberproduzenten ihren Sitz haben. 33,73 Prozent des FondsVolumens sind in Asien und Ozeanien angelegt, 13,50 Prozent des Portfolios hat FondsManager Bachmann in Südamerika investiert. Afrikanische Aktien (ohne Südafrika) machen 6,29 Prozent der Bestände des Edelmetallaktien-Fonds aus, europäische Titel repräsentieren mit 0,21 Prozent nur einen sehr geringen Anteil des Portfolios. Positionen in anderen Ländern in Höhe von 1,66 Prozent runden die geographische Zusammensetzung des Craton-Fonds ab. Der Cashbestand liegt per Ende Dezember 2018 bei 2,72 Prozent. In der Branchengewichtung dominieren Goldminenaktien mit einem Anteil von 81,22 Prozent das FondsPortfolio. Silberproduzenten sind in dem Fonds mit 13,24 Prozent gewichtet, weitere Edelmetallaktien bringen es auf 2,82 Prozent. Unter den Top-Holdings des Fonds liegen aktuell die beiden kanadischen Unternehmen Argonaut Gold und Atlantic Gold Corp ganz vorn. Weitere günstig bewertete Goldförderunternehmen wie die beiden australischen Goldproduzenten Gold Road Resources und Northern Star Resources befinden sich unter den zehn größten Einzelpositionen im Portfolio. Die im Abitibi-Goldgürtel von Quebec aktive Osisko Mining Corp sowie das in Kanada ansässige Bergbauunternehmen Kirkland Lake Gold runden die Top-10-Positionen des Craton-Fonds ab.

FondsVergleichsindex. Korrelation. Deutlich.

In unserer unabhängigen SJB FondsAnalyse haben wir den Craton Capital Precious Metal Fund dem NYSE Arca Gold BUGS Index (HUI) als Benchmark gegenübergestellt, ein Aktienindex von internationalen Goldproduzenten und hauptsächlich Gold fördernden Bergbauunternehmen. Über drei Jahre liegt die Korrelation bei 0,89, auf ein Jahr gesehen fällt sie mit 0,65 etwas schwächer aus. Insgesamt ist die Parallelität der Kursverläufe von Fonds und Index deutlich ausgeprägt, womit beide Elemente einen hohen Gleichlauf aufweisen. Dies bestätigt auch der Blick auf die Kennzahl R²: Für drei Jahre beträgt die Kennziffer 0,80, über ein Jahr nimmt R² einen Wert von 0,42 an. Damit haben sich mittelfristig 20 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 58 Prozent. FondsManager Bachmann ist also im Rahmen seiner Suche nach unterbewerteten Minentiteln auf kurze Sicht stärker von der Benchmark abgewichen und hat vermehrt eine individuelle Länder- und Sektorengewichtung vorgenommen. Die Analyse des Tracking Error weist in dieselbe Richtung. Über drei Jahre liegt die Spurabweichung des Fonds vom Referenzindex bei 14,36 Prozent, auf Jahressicht steigt sie auf 16,82 Prozent an. Wie fällt die Schwankungsneigung des Edelmetallaktienfonds aus?

FondsRisiko. Volatilität. Gedämpft.

Der Craton Capital Precious Metal Fund weist über drei Jahre eine Volatilität von 35,89 Prozent auf, die leicht unterhalb der jährlichen Schwankungsbreite von 38,96 Prozent liegt, die der NYSE Arca Gold BUGS Index im gleichen Zeitraum zu verzeichnen hat. Für ein Jahr stellt sich das Szenario ähnlich dar; auch hier überzeugt der Craton-Fonds mit einer geringeren „Vola“: Mit 20,06 Prozent fällt die Schwankungsneigung des Minenaktienfonds gut drei Prozentpunkte niedriger als die des internationalen Goldminenindex aus, der mit einer Volatilität von 23,14 Prozent aufwartet. Durch die kurz- wie mittelfristig geringere Schwankungsintensität ist der Craton Capital Precious Metal mit dem attraktiveren Risikoprofil als die gewählte Benchmark ausgestattet, was als klarer Pluspunkt für das FondsProdukt zu werten ist. Wie macht sich dieser Vorteil bei den Beta-Werten bemerkbar?

Das Beta des Craton-Fonds liegt im Dreijahreszeitraum eindeutig unter Marktniveau: Für drei Jahre nimmt die Kennziffer einen Wert von 0,85 an und kündet davon, dass der Fonds nur unterdurchschnittlich an den Bewegungen des Marktes partizipiert. Über ein Jahr liegt das Beta ebenfalls unter dem Marktrisikofixwert von 1,00 und erreicht einen Wert von 0,62. Der rollierende Zwölfmonatsvergleich der Beta-Werte über drei Jahre zeigt, dass der Fonds regelmäßig mit weniger ausgeprägten Wertschwankungen als der Vergleichsindex aufwarten kann. In 30 der letzten 36 betrachteten Einzelzeiträume wird ein Wert von unter 1,00 verzeichnet, die Schwankungsbreite der Beta-Werte liegt dabei zwischen 0,57 und 0,99. Lediglich in sechs Zeitspannen sind überdurchschnittliche Ertragsschwankungen zu beobachten, hier erreicht das Fonds-Beta einen Wert von 1,21 in der Spitze. Die in der großen Mehrheit unter Marktniveau liegenden Beta-Werte des Craton-Fonds demonstrieren die überzeugende Risikostruktur des Investmentproduktes. Welche Renditen kann Rohstoffexperte Bachmann auf dieser Basis erzielen?

FondsRendite. Alpha. Positiv.

Per 21. Januar 2019 hat der Craton Capital Precious Metal Fund über drei Jahre eine kumulierte Wertentwicklung von +47,09 Prozent in Euro aufzuweisen, was einer Rendite von +13,71 Prozent p.a. entspricht. Ein attraktives Performanceergebnis des Edelmetallaktienfonds, wie die Gegenüberstellung mit der ausgewählten Benchmark bestätigt: Der NYSE Arca Gold BUGS Index hat im selben Zeitraum eine Gesamtperformance von 36,81 Prozent bzw. eine Jahresrendite von +11,00 Prozent auf Eurobasis zu verzeichnen. Der kräftige Renditevorsprung des Craton-Produktes demonstriert die Qualität des FondsManagements, die sich gerade innerhalb des volatilen Goldminensektors beweist. Beim Wechsel auf den kurzfristigen Betrachtungshorizont wird das positive Szenario leicht eingetrübt: Über ein Jahr verzeichnet der Craton-Fonds mit -22,06 Prozent in Euro die stärkeren Kurseinbußen als die NYSE-Benchmark, die sich mit einem Minus von -17,42 Prozent begnügt. Angesichts der Fokussierung des Produktes auf den längerfristigen Anlagehorizont und dem höher zu gewichtenden Performancevorsprung über drei Jahre ist der Bachmann-Fonds Gesamtsieger im Renditevergleich – wie wirkt sich dies auf die Alpha-Werte aus?

Über drei Jahre liegt das Alpha des Minenaktien-Fonds mit 0,36 im grünen Bereich, für den Einjahreszeitraum fällt die Renditekennzahl mit -1,05 hingegen negativ aus. Der rollierende Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt, dass es Rohstoffexperte Bachmann mit seinem aktiv gemanagten Portfolio in der Mehrzahl der Fälle gelingt, eine attraktive Mehrrendite zum Referenzindex zu generieren. In 22 der untersuchten 36 Einzelzeiträume erwirtschaftet sein FondsPortfolio ein positives Alpha von 2,59 in der Spitze. Diesen Zeiten einer teils deutlichen Outperformance stehen 14 Einzelperioden gegenüber, in denen der Craton-Fonds ein negatives Alpha von zutiefst -1,58 aufweist. Das mehrheitlich positive Alpha sowie der klare Performancevorsprung im mittelfristigen Zeithorizont machen den Edelmetallaktienfonds zum Gewinner im Performancevergleich mit dem NYSE Arca Gold BUGS Index. Die über drei Jahre erzielte positive Information Ratio des Fonds von 0,17 belegt abschließend, dass die von Marktstratege Bachmann eingegangenen Risiken und die vom Fonds erzielten Renditen in einem guten Verhältnis zueinander stehen.

SJB Fazit. Craton Capital Precious Metal Fund.

Aktuell ist die Wahrscheinlichkeit groß, dass sich der Sektor der Edelmetall- und Minenaktien im Frühstadium eines neuen Aufwärtszyklus befindet. Wer als Investor von dem enormen und weithin unterschätzten Renditepotenzial von Goldproduzenten profitieren will, kommt an dem Craton Capital Precious Metal Fund nicht vorbei. Gerade im aktuellen Marktumfeld steigender Nervosität und rückläufiger Notierungen bei Standardaktien kann das von FondsManager Markus Bachmann verwaltete Produkt seine Stärken ausspielen. Ein anziehender Goldpreis und Unternehmensbewertungen auf einem historisch niedrigen Niveau sorgen für ein hohes antizyklisches Aufholpotenzial des Craton-Fonds.

Craton Capital. Hintergründig.

Craton Capital. Hintergründig.

Die FondsGesellschaft Craton Capital wurde 2003 gegründet, verfügt über Niederlassungen in Südafrika und der Schweiz und ist auf das Management von Fonds aus dem Rohstoff- und Edelmetallsektor spezialisiert. Fonds in Deutschland: 2. Verwaltetes Vermögen: 83,1 Millionen US-Dollar. Zu Umsatz und Gewinn macht die FondsGesellschaft keine Angaben. Anzahl der Mitarbeiter: 9. Gründer und Geschäftsführer: Markus Bachmann. Stand: 31.12.2018.