Die Zeichen im Euroraum stehen auf weiter niedrige Zinsen. Gerade erst hat EZB-Präsident Mario Draghi angesichts einer schwächelnden Konjunktur und zu geringen Inflation weitere Zinssenkungen in Aussicht gestellt, Marktexperten spekulieren über ein neues Anleihenkaufprogramm und das noch stärkere Abdriften des Refinanzierungssatzes in den negativen Bereich. Vor diesem Hintergrund ist es für Euro-Investoren überaus schwierig geworden, ertragsstarke Anleihenfonds mit einer attraktiven Gesamtrendite ausfindig zu machen, die den Schwerpunkt ihres Portfolios im Investment-Grade-Bereich besitzen.

Doch der Blick auf die aktuellen Renditen des von Alliance Bernstein aufgelegten AB European Income Portfolio beweist: Es ist auch in der jetzigen Marktsituation immer noch möglich, attraktive Erträge mit europäischen Staats- und Unternehmensanleihen zu erzielen. Allein im laufenden Jahr konnte der Rentenfonds um +6,64 Prozent in Euro zulegen, die Rendite bei Endfälligkeit der im Portfolio enthaltenen Titel liegt bei 2,40 Prozent – und das bei einem Durchschnittsrating von BBB+. Der AB European Income Portfolio bewegt sich sehr erfolgreich im Sektor europäischer festverzinslicher Wertpapiere und wird von FondsManager Jorgen Kjaersgaard verwaltet, der über eine 25-jährige Branchenerfahrung verfügt. Kjaersgaard steht an der Spitze der Portfoliomanagement-Teams für europäische High Yield- und Investment Grade-Titel. In seinem Anleihenfonds investiert er in ein diversifiziertes Multi-Sektor-Portfolio aus europäischen festverzinslichen Wertpapieren, die mit Investment-Grade- sowie Non-Investment-Grade bewertet sind. Höher verzinsliche Unternehmensanleihen und Staatsanleihen mit hoher Bonität werden dynamisch gegeneinander ausgewogen, um aus unterschiedlichen Quellen Rendite zu erzielen.

Der AB European Income Portfolio A2 EUR Acc (WKN 989727, ISIN LU0095024591) wurde im Februar 1999 aufgelegt und besitzt ein FondsVolumen von 2,97 Milliarden Euro. Der Alliance Bernstein-Fonds verwendet den Bloomberg Barclays Euro Aggregate Bond Index als Benchmark und nutzt den Euro als FondsWährung. Mit seiner Strategie, höherverzinsliche Anleihen und risikoärmere Staatspapiere flexibel zu kombinieren, hat Anleiheexperte Kjaersgaard langfristig ausgezeichnete Ergebnisse erzielt: Über die letzten zehn Jahre generierte er mit seinem FondsPortfolio eine annualisierte Rendite von +6,68 Prozent in Euro, während der Bloomberg Barclays-Referenzindex nur mit einer Rendite p.a. von +4,43 Prozent aufwarten konnte. Diese Performanceleistung ist der Ratingagentur Morningstar die Höchstnote von fünf Sternen wert – was sind die Details der Anlagestrategie des AB-Produktes?

FondsStrategie. Gewichtung. Dynamisch.

Der AB European Income Portfolio strebt eine attraktive Gesamtrendite durch hohe laufende Erträge und Kapitalzuwachs an, indem er in ein diversifiziertes Portfolio von europäischen Unternehmens- und Staatsanleihen investiert. Die Wertpapiere lauten auf Euro oder europäische Währungen und stammen sowohl aus dem Investment-Grade- als auch dem High Yield-Sektor. In der Regel werden bis zu 35 Prozent des FondsVermögens auf Schuldtitel mit Non Investment Grade-Rating entfallen, zudem kann der Fonds bis zu 25 Prozent seines Nettovermögens in Schwellenländer anlegen. FondsManager Jorgen Kjaersgaard verfolgt einen aktiven Multi-Sektor-Ansatz und nimmt eine dynamische Gewichtung von risikoärmeren Staatsanleihen und höherverzinslichen, auf Euro lautenden Unternehmensanleihen vor. Der Marktstratege nutzt die zwei größten Ertragstreiber des Sektors – Bonität und Zinstrends. Wie Kjaersgaard ausführt, kommt die Bonität in der Regel am besten zu tragen, wenn sich die Anleihemärkte in einer „Risk-on“-Phase befinden, während die zinssensible Durationssteuerung bei „Risk-Off“-Episoden am besten performt. Seine Konsequenz: Er kombiniert höher verzinsliche Anleihen mit qualitativ hochwertigeren, durationssensibleren Papieren, um eine konkurrenzfähige Portfoliorendite ohne Einbußen bei der Kapitalstabilität zu erzielen. Mit seinem flexiblen, benchmark-agnostischen Ansatz passt Kjaersgaard im Fonds seine Allokationen und seinen Kreditfokus dynamisch den sich verändernden Marktverhältnissen an, hält dabei jedoch stets an dem hoch disziplinierten Portfoliokonstruktionsprozess fest. Ein intensives Research dient dem AB-FondsManager als Grundlage für seine Investitionsentscheidungen. Mithilfe einer starken Kombination aus quantitativem und fundamentalem Research werden Chancen ausfindig gemacht, die anderen Marktteilnehmern oft entgehen. Dies alles geschieht im Rahmen eines streng risikokontrollierten Ansatzes, wie Kjaersgaard betont: “Unser Streben nach Einkommen ist stets an unser Ziel, Risiken zu minimieren, gekoppelt. Der Schlüssel dazu ist der Aufbau eines Portfolios, das unserer Ansicht nach Schocks sowohl auf zinsorientierten Märkten als auch auf Unternehmensanleihemärkten verkraften kann.” Wie stellt sich die Zusammensetzung des Fonds im Detail dar?

FondsPortfolio. Staatsanleihen. Favorisiert.

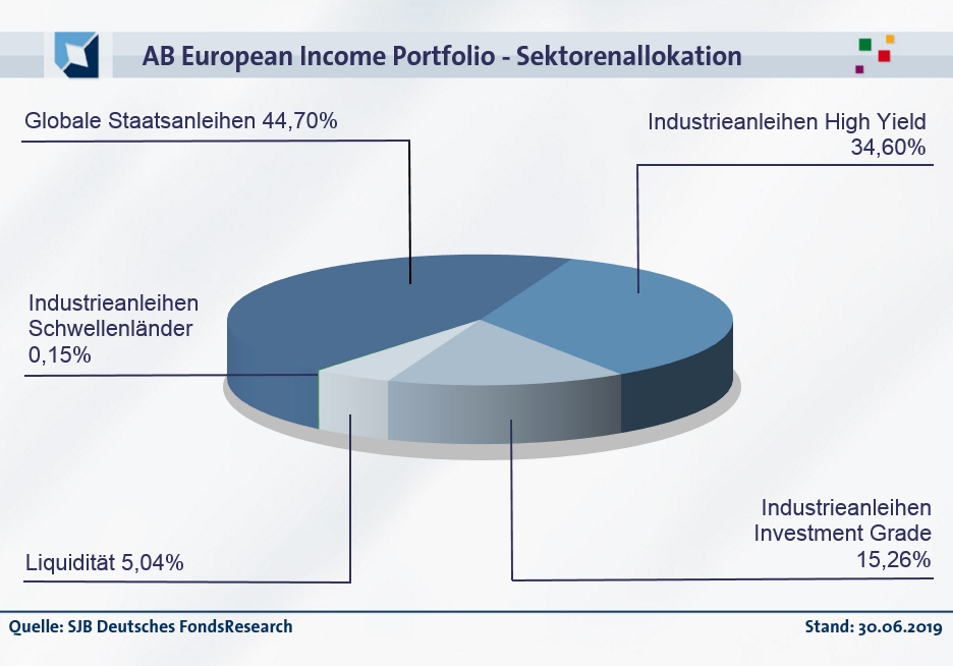

Aktuell besitzt das FondsPortfolio eine durchschnittliche Duration von 4,84 Jahren und besteht aus insgesamt 238 Einzelpositionen. In der Sektorenallokation favorisiert FondsManager Jorgen Kjaersgaard globale Staatsanleihen, die insgesamt 44,70 Prozent des FondsVermögens abdecken. Schuldpapiere von Unternehmen aus dem High-Yield-Sektor bringen es auf einen Anteil von 34,60 Prozent im Portfolio. Unternehmensanleihen mit Investment-Grade-Rating repräsentieren 15,26 Prozent des FondsVolumens, liquide Mittel machen per Ende Juni 5,04 Prozent aus. Komplettiert wird die Sektorenallokation des AB European Income Portfolio durch einen geringen Bestand an Schwellenländer-Anleihen in Höhe von 0,15 Prozent.

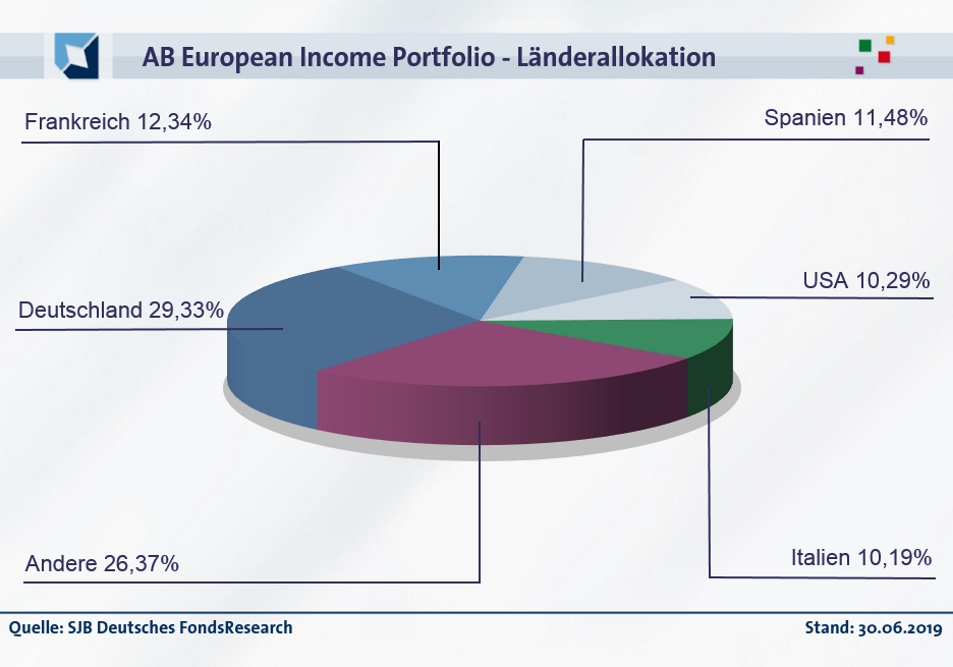

Bei der Länderallokation hat Anleihenstratege Kjaersgaard seinen Schwerpunkt auf Deutschland gesetzt, wo 29,33 Prozent des FondsVermögens investiert sind. Auch die größte Einzelposition des Fonds stammt hierher; es ist eine bis 2027 laufende Bundesanleihe mit einem Kupon von 6,50 Prozent. Frankreich besitzt einen Portfolioanteil von 12,34 Prozent, Spanien ist mit 11,48 Prozent des FondsVolumens vertreten. In den USA ist der Anleihenfonds mit 10,29 Prozent engagiert, Rentenpapiere aus Italien besitzen einen Portfolioanteil von 10,19 Prozent. Abgerundet wird die geographische Allokation des Alliance Bernstein-Produktes durch einen 26,37-prozentigen Bestand in sonstigen Ländern.

FondsVergleichsindex. Korrelation. Ausgeprägt.

Für unsere unabhängige SJB FondsAnalyse haben wir den AB European Income Portfolio dem Bloomberg Barclays Euro Aggregate Bond Index gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit der europäische Staats- und Unternehmensanleihen kombinierenden Benchmark zeigt eine ausgeprägte Übereinstimmung. Über drei Jahre liegt die Korrelation bei hohen 0,67, für den Einjahreszeitraum fällt sie mit 0,56 etwas niedriger aus. Damit stehen die Kursbewegungen von AB-Fonds und SJB-Referenzindex weitgehend im Einklang, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,45, über ein Jahr geht sie auf 0,32 zurück. Mittelfristig haben sich demnach 55 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 68 Prozent. Die Zahlen zeigen, dass FondsManager Kjaersgaard von seiner Möglichkeit zu aktivem Portfoliomanagement und einer individuellen Länder- und Sektorenallokation auf kurze Sicht noch stärker Gebrauch gemacht hat. Der Tracking Error des sowohl in Investment Grade- als auch in High Yield-Titeln engagierten Rentenfonds stellt sich mit 2,09 Prozent im Dreijahreszeitraum sehr moderat dar – hohe aktive Risiken werden von dem AB-Anleiheexperten demnach keine eingegangen. Mit welchen Volatilitätswerten hat das FondsProdukt aufzuwarten?

FondsRisiko. Schwankungen. Geringer.

Der AB European Income Portfolio weist für drei Jahre eine Volatilität von 2,53 Prozent auf, die noch unterhalb der 2,77 Prozent liegt, die der Bloomberg Barclays Euro Aggregate Bond im selben Zeitraum zu verzeichnen hat. Über ein Jahr liegen die Volatilitätswerte leicht oberhalb des Schwankungsniveaus der Benchmark. Während der Alliance Bernstein-Fonds mit einer „Vola“ von 2,91 Prozent aufwartet, hat der ausgewählte Vergleichsindex für europäische Staats- und Unternehmensanleihen über zwölf Monate eine Volatilität von 2,52 Prozent aufzuweisen. Insgesamt verfügt der AB European Income Portfolio über das attraktivere Risikoprofil: Die Schwankungen des aktiv gemanagten Fonds sind längerfristig geringer ausgeprägt als bei der passiven Benchmark, was gegenüber dem kurzfristigen Volatilitätsvorsprung stärker zu gewichten ist. Was kann die Beta-Analyse zur FondsBewertung beitragen?

Das AB-Produkt kann mit einem überzeugenden Beta von 0,63 über den letzten Dreijahreszeitraum aufwarten. Auch über ein Jahr fällt die Risikokennzahl mit 0,71 niedriger als der marktneutrale Wert von 1,00 aus. Der rollierende Zwölfmonatsvergleich der Beta-Werte über den letzten Dreijahreszeitraum demonstriert, dass FondsManager Kjaersgaard in der großen Mehrzahl der Analysezeiträume die geringere Schwankungsanfälligkeit als die Benchmark besitzt: In 32 der 36 analysierten Einzelperioden verzeichnete das FondsPortfolio die niedrigere Volatilität und generierte ein Beta von zutiefst 0,23. Lediglich in vier der betrachteten Einzelzeiträume präsentierte sich das Beta höher als der Marktrisikofixwert von 1,00 und nahm einen Wert von 1,27 in der Spitze an. Mit Blick auf die Risikostruktur ist der AB-Fonds damit bestens positioniert – der dynamische Mix von Investment Grade- und High Yield-Papieren sorgt für gedämpfte Wertschwankungen. Welche Renditen vermag FondsManager Kjaersgaard mit seiner Titelselektion zu erwirtschaften?

FondsRendite. Alpha. Generiert.

Per 15. Juli 2019 hat der AB European Income Portfolio über drei Jahre eine kumulierte Wertentwicklung von +7,96 Prozent in Euro aufzuweisen, was einer Rendite von +2,59 Prozent p.a. entspricht. In Anbetracht des aktuellen Niedrigzinsumfeldes ein attraktives Performanceergebnis für den auf europäische Titel fokussierten Anleihenfonds. Die Gegenüberstellung zum Bloomberg Barclays Euro Aggregate Bond als Vergleichsindex demonstriert die Qualität der FondsPerformance. Die ausgewählte SJB-Benchmark hat über drei Jahre eine deutlich schwächere Renditeentwicklung von +2,89 Prozent in Euro bzw. ein Ergebnis von +0,95 Prozent jährlich aufzuweisen. Beim Wechsel des Vergleichszeitraums auf ein Jahr rutscht das AB-Produkt auf den zweiten Platz ab: Die Wertentwicklung von +4,24 Prozent auf Eurobasis wird vom Bloomberg Barclays-Referenzindex mit seiner Rendite von +4,77 Prozent leicht übertroffen. Aufgrund des längerfristigen Performancevorsprungs ist FondsManager Kjaersgaard mit seinem AB European Income Portfolio jedoch der Gesamtsieger im Renditewettbewerb.

Die Outperformance des Alliance Bernstein-Fonds manifestiert sich in dem positiven Alpha, das über drei Jahre bei 0,16 liegt. Auch auf Jahressicht hält sich die Renditekennzahl mit 0,07 weiter im Plus. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre wird deutlich, dass es dem AB-Fonds in der großen Mehrheit der Fälle gelang, die SJB-Benchmark zu schlagen. In 25 der letzten 36 betrachteten Einjahreszeiträume verzeichnete der Rentenfonds eine Outperformance zum Referenzindex und markierte positive Alpha-Werte bis 0,61 in der Spitze. Dem stehen elf Zeitintervalle mit einer unterdurchschnittlichen Performance gegenüber, in denen ein Alpha von zutiefst -0,21 generiert wurde. Damit verfügt der Anleihenfonds über ein überzeugendes Rendite-Risiko-Profil, bestätigt durch die klar im positiven Bereich befindliche Information Ratio von 0,77 über drei Jahre: Gedämpfte Volatilitätswerte gehen mit der ausgeprägten Mehrrendite eine attraktive Symbiose ein.

SJB Fazit. AB European Income Portfolio.

Dass selbst in der aktuellen Niedrigzinsphase attraktive Renditen mit europäischen Anleihen zu erzielen sind, beweist der AB European Income Portfolio in eindrucksvoller Weise: FondsManager Kjaersgaard generiert im aktuellen Marktumfeld mit seiner dynamischen Kombination aus Staats- und Unternehmensanleihen eine jährliche Rendite von rund 2,50 Prozent. Während die Mehrheit der im Portfolio enthaltenen Wertpapiere durch ihr Investment-Grade-Rating für Stabilität sorgt, bringen High-Yield-Papiere die nötigen Erträge. Ein bestens diversifiziertes Multi-Sektor Portfolio für alle Investoren, die auch bei fortgesetzter Nullzinspolitik in Europa auf einen guten Anleihenfonds nicht verzichten möchten!

Alliance Bernstein. Hintergründig.

Alliance Bernstein. Hintergründig.

Alliance Bernstein, kurz AB, ist eine Investmentgesellschaft mit Sitz in New York und im Oktober 2000 durch den Zusammenschluss von Alliance Capital und Sanford C. Bernstein entstanden. Das weltweit führende Investment-Managementunternehmen wartet mit einem weitreichenden Investmentangebot für institutionelle Anleger und Privatinvestoren auf. Fonds in Deutschland: 33. Verwaltetes Vermögen insgesamt: 516 Milliarden US-Dollar. Mitarbeiter weltweit: mehr als 3.600. 51 Niederlassungen in 25 Ländern in Amerika, Asien, Europa, dem Nahen Osten und Australien. Stand: 31.12.2018.