Sehr geehrte SJB Kunden. Das Netzwerk für Sie wird immer größer und füllt sich mit ausgesprochenen Experten der Kapitalmärkte. Zukünftig präsentieren wir Ihnen hier die charttechnischen Analysen nach Elliott-Wellen-Technik von Robert Schröder aus Berlin, der laufend über die Entwicklung zum Goldpreis, DAX und anderen Indizes sowie Einzelaktien berichtet.

Die nachfolgende Analyse würde unserem heimischen Aktienindex DAX auch noch etwas Luft bis ca. 11.000 Punkte (+3%) verschaffen. Kommt dann eine schnelle und schmerzhafte Korrektur von…

30% bis auf 8.000 Punkte? Diese würde sehr effektiv das Sentiment des Marktes auswaschen und hervorragende Gelegenheiten zum Einkauf gewähren.

Dow Jones – Crash? Nein, noch nicht!

Und alljährlich grüßt im Oktober die Crash-Warnung à la 1987. Zuerst nur als kleine Randmeldung. Dann wurden diverse Finanzseiten auf das Thema aufmerksam und schließlich springen z.B. Focus Online und Welt.de auf den Zug auf und die offizielle Crash-Ansage landete auf den Startseiten. Nicht zu vergessen der natürlich über allem schwebende System-Crash, der für den 4. Oktober angekündigt wurde. Auf der anderen Seite blasen Daueroptimisten ins Horn der obligatorischen Jahresendrally und kündigen u.a. DAX-Stände von 13.000 an. Als Anleger weiß man kaum noch, wie man sich eigentlich verhalten soll. Crash? Rally? Die Wahrheit liegt wohl, wie so oft, irgendwo dazwischen!

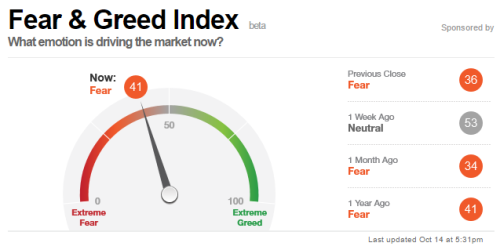

Es ist das altbekannte Spiel. Wenn überall von einem drohenden Crash geschrieben wird, kommt er nicht. Auch das aktuelle US-Sentiment taugt aktuell kaum für einen Crash. Es herrscht zwar leichte Nervosität bzw. Angst, doch mit 41 von 100 Punkten, notiert der Index fast auf neutralem Gebiet. Für einen Crash sollten es hier schon leicht euphorische Werte ab 70/80 sein.

Der aktuelle Kampf zwischen Bullen und Bären zeigt sich auch im Chartbild. In der letzten Woche gab der Dow Jones zwischenzeitlich um 1,54 % nach und die ganze Sache drohte in der Tat zu kippen. Doch direkt auf der Unterstützungszone zwischen ca. 17.978 und 18164, die sich schon bis November 2015 zurückverfolgen lässt, fing sich der Markt wieder und das Wochenminus schmolz auf 0,54 % zusammen.

Damit dürfte nun der Weg zumindest für eine Herbstrally geebenet sein. Neue Jahres- bzw. gar Allzeithochs sind ab jetzt, unter Berücksichtigung der genannten Unterstützungszone, direkt erreichbar. Doch schon ab ca. 18.700 wird es kritisch, da hier ein Widerstand die Aufwärtsbewegung stören könnte, der schon im Juli und August dazwischen gefunkt hat.

Und wenn sich der Dow Jones nicht davon aufhalten lässt, schicken die Bären schon bei ca. 18.850 den nächsten Widerstand ins Rennen, der sich über die Hochs aus dem November 2015 sowie ebenfalls Juli/August definiert. In Kombination mit den Jahrestiefs und dem jüngsten Tief, ergibt sich ein aufsteigender Keil, der nach oben hin spitz zuläuft.

Meiner Meinung nach ist das kein gutes Omen für die nächsten Monate. Vielleicht geht die Aufwärtsbewegung im Zuge der laufenden (überschießenden) Welle B noch ein paar Wochen weiter , doch zwischen ca. 18.700 und 18.885 könnte dann in der Tat das eintreten, wovor viele Anleger Angst haben: Ein Welle-C-Crash zurück auf ca. 15.500 Punkten.

Fazit: Die vielen Crash-Warnungen in diesen Tagen machen eben selbigen zum aktuellen Zeitpunkt unwahrscheinlich. Wahrscheinlicher ist ein harter crashartiger Rücksetzer dann, wenn ihn die wenigsten erwarten. Das könnte z.B. auch Ende November oder gar um die Weihnachtszeit sein. Statt sich jedoch an irgendwelchen saisonalen Durchschnittswerten zu orientieren, macht es mehr Sinn die benannten charttechnischen Preismarken im Auge zu behalten und dann nach einem UmkehrShortsignal zu suchen.

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in dem besprochenen Wertpapier derzeit nicht investiert.

Die bereitgestellten Informationen spiegeln lediglich die persönliche Meinung des Autors wider, stellen keine Anlageberatung oder Aufforderung zu Wertpapiergeschäften dar und können eine individuelle anleger- und anlagengerechte Beratung nicht ersetzen.

Viele Grüße,

Ihr Robert Schröder