Dass Arbeitseinkommen derzeit nur moderat steigen, heißt nicht, dass die Inflation nicht schnell wieder in Gang kommen kann. Denn Geldentwertung wird noch aus einer ganz anderen Richtung befördert, sagt Assenagon-Chefökonom Martin Hüfner – und präsentiert hier gleich ein paar Daten mit.Wer wissen will, wann und wie stark die Inflation steigt, schaut heute meist auf die Löhne. So lange sie sich so wenig erhöhen wie derzeit, wird auch die Geldentwertung nicht nach oben gehen.Das ist es, was man derzeit landauf landab nicht nur in Deutschland und Europa, sondern auch in den USA und in Japan zu hören bekommt. Es ist einer der Gründe, weshalb sich die Zentralbanken mit dem Abschied aus der ultralockeren Geldpolitik so viel Zeit lassen.

Aber ist es auch richtig? Ich möchte hier ein paar Zweifel anmelden. Ich glaube nämlich, dass diese Betrachtungsweise der Vergangenheit angehört. Jedenfalls gilt sie heute nur noch eingeschränkt. Die Bedeutung der Löhne für die Preisentwicklung wird überschätzt. Stattdessen wird ein anderer Faktor – die Entwicklung an den Weltmärkten – unterschätzt.

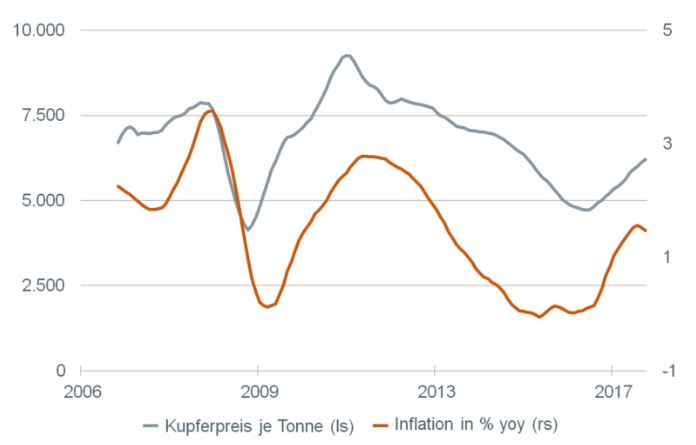

Hüfner/Eurostat, IWF

Natürlich sind die Löhne immer noch der wichtigste Kostenfaktor in einer Volkswirtschaft. Je höher die Löhne, umso höher die Preise. Das ist unbestritten. Das Problem aber ist, dass die Löhne heute aus strukturellen Gründen nicht mehr so stark steigen wie früher. Vor allem haben sie sich von der zyklischen Entwicklung weitgehend abgekoppelt. Die berühmte “Phillips-Kurve”, die den Zusammenhang zwischen Konjunktur, Löhnen und Inflation abbildet und die in den vergangenen Jahren eine der Grundlagen der modernen Inflationstheorie war, funktioniert nicht mehr so wie gewohnt. Trotz bester Konjunktur gehen die Löhne heute nur um 2 % bis 3 % nach oben. Die Knappheit an Facharbeitern, die eigentlich die Löhne nach oben treiben müsste, ist in den Statistiken kaum zu merken. Damit kann man die Löhne auch nicht mehr als Indikator für inflationäres Potenzial heranziehen.

Offenbar haben die Arbeitnehmer heute Angst um ihre Jobs, wenn sie zu aggressiv höhere Löhne verlangen. Das ist sicher kein kurzfristiges Phänomen, sondern hängt mit der demografischen Alterung (auch der Gewerkschaftsmitglieder) zusammen.

Darüber hinaus hat sich der Zusammenhang zwischen Löhnen und Preisen gelockert. Unternehmen wie Airbnb, Uber oder Amazon erzwingen unabhängig von allen Gegebenheiten bei den Löhnen drastische Preissenkungen auf den Märkten. Die Konkurrenz der Billiglohnländer in Südostasien und Afrika ist noch härter geworden und hindert die Unternehmen, Kostensteigerungen auf die Abnehmer zu überwälzen.

All das ist gut für die Stabilität. Es wird auch in Zukunft keine so großen Preissteigerungen wie früher geben. Es sollte aber nicht glauben lassen, in der Volkswirtschaft sei alles in Ordnung und die Inflation sei tot. Es gibt nach wie vor zyklische Ungleichgewichte. Sie zeigen sich nur nicht mehr so sehr bei den Löhnen. Wohl aber zum Beispiel an den Rohstoffmärkten. Hier gibt es derzeit einen erheblichen Nachfrageüberhang mit entsprechenden Preissteigerungen.

Das ist besonders krass beim Ölpreis. Er hat sich in den letzten zwei Jahren verdoppelt. Er liegt jetzt wieder bei knapp USD 70 je Barrel und damit auf dem Niveau wie zuletzt 2014. Aber auch bei anderen Rohstoffen gibt es massive Verteuerungen. Der Preis für Kupfer ist in den letzten 24 Monaten um 60 % geradezu nach oben geschossen. Aluminium ist um 45 % teurer geworden. Der Rohstoffindex S&P GSCI, der eine Reihe wichtiger Rohstoffe enthält, ist um 50 % gestiegen. Das sind keine vorübergehenden Ausreißer aufgrund von politischen Faktoren (wie das zum Teil beim Öl der Fall ist). Es ist vielmehr ein klarer Trend. Dahinter steht die steigende Nachfrage aufgrund der guten Weltkonjunktur. Das wird so weitergehen, solange der globale Aufschwung anhält.

Es ist nicht vorstellbar, dass das auf Dauer keinen Einfluss auf die Inflation haben sollte. Natürlich sind die Rohstoffpreise für die Volkswirtschaft nicht so wichtig wie die Löhne. In Deutschland machen die Rohstoffimporte nur etwas mehr als 2 % des Bruttoinlandsprodukts aus. Wenn man die indirekten Effekte (über die Verteuerung anderer Importgüter durch die höheren Rohstoffpreise) hinzurechnet, kommt man zwar auf höhere Werte, sie sind aber immer noch vergleichsweise gering. Was den Rohstoffen an quantitativer Bedeutung fehlt, machen sie allerdings durch die exorbitant hohen Preissteigerungen wett.

Die Grafik zeigt am Beispiel von Kupfer, wie die hohen Rohstoffpreise 2008 und dann wieder 2011 die generelle Inflationsrate nach oben gezogen haben. Auch die Zunahme der Geldentwertung in den letzten Monaten hat etwas mit den Rohstoffpreisen zu tun. Ich vermute, dass das im weiteren Verlauf des Jahres so weitergeht. Wir werden spätestens ab Mitte des Jahres höhere Preissteigerungen bekommen als bisher vermutet. Die Inflationsrate im Euroraum wird dann voraussichtlich bei 2 % oder darüber liegen.

Manche wenden ein, das sei gar keine richtige Inflation. Sie ist nicht hausgemacht. Die “Kerninflation” (ohne Energie und Nahrungsmittel) steige nicht an. Das ist aber nicht überzeugend. Für die Kaufkraft der Verbraucher und für den Ertrag der Kapitalanleger ist es gleichgültig, woher die Preissteigerung kommt. Wichtig ist nur, dass die Preise steigen.

Für den Anleger

Gehen Sie davon aus, dass die Geldentwertung wegen der Rohstoffpreise auch bei anhaltend niedrigen Lohnsteigerungen zunehmen wird. Anleger können davon durch Anlagen in Rohstoffwerte profitieren. Höhere Unternehmensgewinne könnten den Aktien helfen. Auf Dauer werden die Zentralbanken aber darauf reagieren müssen. Es wird an den Märkten zu höheren Zinsen kommen. Die Nervosität, die derzeit bei Bondspreisen zu spüren ist, ist nicht ungerechtfertigt.

Von:Martin Hüfner

Quelle: Das Investment